提示:点击上方"行业研究报告",关注本号。

医用内窥镜,是一种集光学、人体工程学、精密仪器、现代电子、数学、软件等技术于一体的多学科系统。

下载链接:2022内窥镜行业研究报告

来源:东莞证券 作者:魏红梅、谭欣欣

关注下方“浑水报告”公众号,后台回复“领取”,可获3次报告下载机会!

医用内窥镜,是一种集光学、人体工程学、精密仪器、现代电子、数学、软件等技术于一体的多学科系统。

医用内窥镜由三大系统组成。医用内窥镜系统包括内窥镜镜体、图像处理模块和光源模块,其中镜体又包含成像镜头、图像传感器、采集和处理电路。内窥镜成像镜头多采用非球面镜体,图像传感器包括微型图像(CCD)传感器和 CMOS 传感器两类,采集和处理电路核心技术包括现场可编程逻辑门阵列(FPGA)技术、数字信号处理(DSP)技术以及超小尺寸组件封装技术。内窥镜图像处理模块运用了降噪算法、时间降噪技术、时间滤 波技术等降噪技术,以及假彩色成像技术、数字滤波技术、i-Scan 或智能分光比色(FICE)技术、自发荧光成像(AFI)技术等边缘增强技术。冷光源模块中,LED 灯凭借成本优势和能耗优势,逐步取代氙灯照明。①内窥镜行业上游是零部件厂商,提供生产内窥镜所需的设备和材料等,如图像传感器、光学镜头、光源照明、机械装置等。内窥镜产品技术含量较高, 上游设备供应商的术水平革新,有助于推动内窥镜产品质量提升和创新研发。其中,Frost & Sullivan资料显示,中国硬管内窥镜零部件生产商的技术水平已经接近国际水 平,带动国产硬管内窥镜快速发展。②内窥镜行业中游是内窥镜研发和生产企业,目前国内内窥镜市场由外资主导,但国产品牌持续发展,市场份额逐渐提升。③中游企业生产出来的医用内窥镜产品,可通过直接销售、代理销售、电子商务等渠道进行销售,产业链下游主要为终端医疗机构。与发达国家和地区相比,我国当前的医疗器械配置水平有较大提升空间。近年来,在医改政策、医疗新基建等因素催化下,国家逐渐加大对医疗设备和医疗器械的投入,医用内窥镜作为医院临床中重要的医疗器械品类,需求端有望收益。

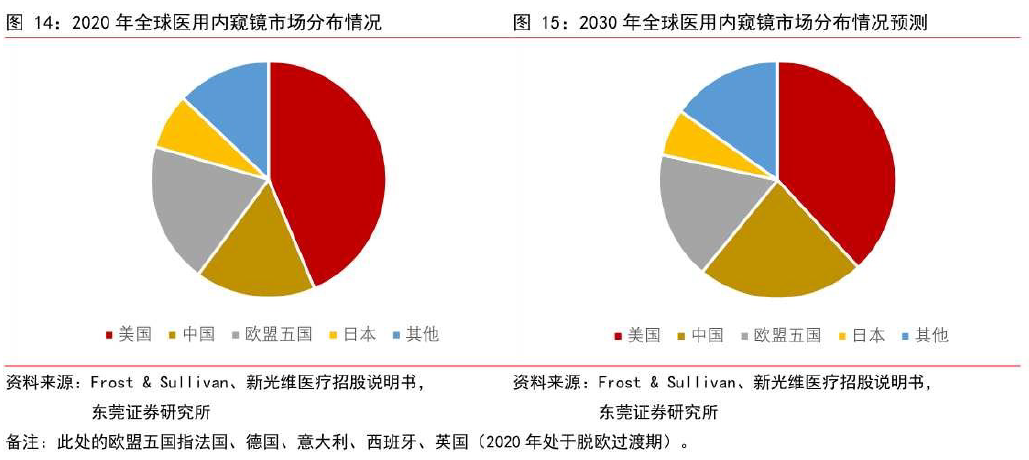

在临床需求推动下,内窥镜技术持续创新发展,当前医用内窥镜行业已经进入优化阶段;出现一次性内窥镜、复合内镜、胶囊内镜、超细内窥镜成像技术、4K医用成像技术等技术创新,产品的可视化程度提升、分辨率更高。目前,全球医用内窥镜的主流方向发展包括降低交叉感染、提高图像质量、改善患者顺应性、集成多功能、拓展应用场景等,高端领域技术壁垒不断提升。根据众成医械研究院,医用内窥镜种类繁多,包括消化道内镜、胸腹腔镜、气管镜、鼻咽喉镜、宫腔镜、关节镜、输尿管镜、脊柱内镜、神经内镜、 膀胱镜、腔镜、电切镜、阴道镜、肾镜、前列腺镜、乳腺镜、耳镜等。不同种类的医用内窥镜,具备不同的结构和工作原理,应用于不同的科室。消化科、肝胆外科、心胸外科、泌尿外科、妇科、神经外科、耳鼻喉科、骨科、呼吸科、口腔科、眼科等科室,均存在需要使用医用内窥镜进行诊断或治疗的情况。医用内窥镜在腹腔领域的应用占比最高。根据 CNKI、前瞻产业研究院,内窥镜在临床治疗中分布于腹腔、泌尿、肠胃、关节、耳鼻喉、妇科等领域的比重分别为 29%、16%、15%、 14%、10%和 5%,其中医用内窥镜在腹腔领域应用最多。内窥镜技术发展日趋成熟,常用 于腹腔镜下息肉切除术、心脏搭桥等治疗手术。根据新光维医疗招股说明书,医用内窥镜是全球医疗器械市场增长最快的板块之一,2016-2020 年,全球医用内窥镜市场规模从 178 亿美元增长至 203 亿美元,期间 CAGR 约 3.4%。Frost & Sullivan 预计,2020-2025 年,全球医用内窥镜市场规模将维持 7.1%的复合增速,预计在 2025 年将达到 286 亿美元。按地域来看,美国在全球医用内窥镜市场中的占比遥遥领先。援引新光维医疗招股说明书中的 Frost & Sullivan 数据,2020 年全球医用内窥镜市场中,美国、中国、欧盟五国、日本的占比分别为 43.6%、16.5%、19.3%和 7.6%,预计美国将在未来十年继续主导 医用内窥镜市场。值得注意的是,Frost & Sullivan 预计,得益于持续增长的医疗需求和日益改进的医疗基础设施建设,未来中国的医用内窥镜市场将取得最高增速,成为仅次于美国的第二大医用内窥镜市场,预计 2030 年中国医用内窥镜市场的全球占比将提升至 22.8%。

中国医用内窥镜市场规模保持较快增长,增速高于全球水平。根据 Frost & Sullivan 和新光维医疗招股说明书,2016-2020 年,中国医用内窥镜市场规模从 152 亿元增加至 231 亿元,期间复合增速为 11.1%,是全球同期水平的 3 倍有余。在政策支持发展、国产替代加速、老龄化进程加深、慢性病患者群体壮大、人均医疗费用提升等因素下,我国内窥镜市场需求有望保持增长态势。Frost & Sullivan 预测数据显示,2020-2025 年, 中国医用内窥镜市场将保持快速发展,预计复合增速将为 11.7%,到 2025 年将突破四百亿元关口。我国软镜市场规模持续增长。根据中国医疗器械行业协会和前瞻产业研究院,2019-2020 年,我国软性内窥镜市场规模分别为 53.4 亿元和 57.3 亿元;初步预计 2021 年我国软镜市场规模增加至 62.9 亿元,同比增速约 9.77%,增速较 2020 年增加 2.47 个百分点。我国一次性内窥镜发展迅猛,近年来市场规模高增。由于一次性内窥镜可避免交叉感染, 提高手术安全性,且术前术后无需清洗护理,其需求随着微创手术增加而提升。虽然目 前我国一次性内窥镜市场规模较小,但增速亮眼。根据 Frost & Sullivan 和前瞻产业研究院,2016-2020 年,我国一次性内窥镜市场规模从 0.1 亿元上升至 0.4 亿元,期间 CAGR 高达 42.32%;初步估算 2021 年我国一次性内窥镜市场规模 0.6 亿元,同比增速高达50%。Frost & Sullivan 预测,从 2022 年起,中国一次性内窥镜市场将呈现爆发式增长。

日本、德国等内窥镜品牌全球知名度较高,国产内窥镜企业逐步发展。根据 Frost & Sullivan,日本、德国、美国等发达国家的医用内窥镜技术领先,凭借先进的工艺水平、 完善的产品矩阵以及持续的产品迭代,打造出全球闻名的内窥镜品牌。日本的奥林巴斯 (Olympus)和富士胶片株式会社、德国的卡尔史托斯(Karl Storz)和狼牌(Richard Wolf)等国际知名的内窥镜生产研发企业,其高质量产品深受市场欢迎,在国内外拥有较高的市场地位。国内方面,智研咨询数据显示,目前中国内窥镜生产企业 60 余家,其中上海澳华内镜股份有限公司、深圳开立生物医疗科技股份有限公司、沈阳沈大内窥镜有限公司、北京华科创智健康科技股份有限公司等相对领先。全球医用内窥镜市场集中度较高,奥林巴斯稳居首位。根据 Frost & Sullivan 和新光维医疗招股说明书数据,2020 年全球医用内窥镜产品销售收入排名 TOP 3 的企业有奥林巴斯、卡尔史托斯和史赛克,三者对应的全球市场份额分别为 23.6%、10.3%和 8.4%;CR3 达到 42.3%,市场集中度较高。其中,奥林巴斯的市场占有率明显领先,是卡尔史托斯及史赛克的 2 倍以上。我国内窥镜市场中,国产品牌市场容量快速扩张。援引新光维医疗招股说明书中的国家药监局和 Frost & Sullivan 的数据,2016-2020 年,中国医用内窥镜国产品牌市场规模从 4 亿元增加至 13 亿元,期间复合增速超过 34%。其中,2020 年受疫情扰动,我国医用内窥镜整体市场规模增速下滑,国产品牌市场也同样受到影响。受益于政策推动国产替代的逻辑、本土企业的科研创新发展、国产产品技术提升和质量优化、国内患者对治疗需求的变化,我国内窥镜国产替代进程将加速进行。Frost & Sullivan 预测,2025 年我国内窥镜国产品牌市场规模将达到 57 亿元,2020-2025 年的复合增速预计保持在 34.4%。我国内窥镜市场目前由外资主导。援引新光维医疗招股说明书中的国家药监局和 Frost & Sullivan 的数据,2020 年,中国医用内窥镜市场中排名前三的均为进口品牌,分别为奥林巴斯、卡尔史托斯和史赛克,对应市场份额为 21.3%、11.7%和 5.7%。同年,除上述三个品牌外,其余海外品牌市场占比合计约 55.7%,进口品牌超九成。由于我国国产内窥镜企业发展时间相对较晚,在资金、技术、经验、品牌、人才等方面仍有所受限,当前与进口品牌份额相比仍存在较大差距。从渗透率来看,我国内窥镜市场的国产替代空间大。援引新光维医疗招股说明书中的国家药监局和 Frost & Sullivan 的数据,2020 年,我国医用内窥镜国产品牌渗透率为 5.6%,较 2016 年增加了 3.0 个百分点,国产品牌渗透率增长速度较快。随着国产品牌的崛起与国家政策的扶持,凭借较高的性价比优势,国产内窥镜将逐渐崛起,渗透率有望保持快速增长。Frost & Sullivan 预测,我国内窥镜国产品牌渗透率有望在 2025 年达到 14.2%,是 2020 年水平的 2.5 倍,我国内窥镜市场的国产替代空间广阔。根据器械之家和众成数科(原众成医械),2021 年医疗机构软镜招投标数据显示,当年奥林巴斯的软镜产品在我国软性内窥镜市场上的中标金额占比高达 54.4%,占据半壁江山。同期,排名第二和第三的分别是富士和宾得豪雅,对应的软镜市场份额分别为 17.1%和 6.7%。2021 年我国医疗机构的软镜中标金额前 十大品牌中,有 4 个国产品牌,分别为开立、澳华、优亿和视新,对应占比分别为 3.5%、 2.0%、0.9%和 0.6%,与进口品牌差距甚远。整体来看,由于软镜技术壁垒较高,我国市场主要由日本品牌垄断,2021 年中标金额前三大软镜品牌均为日本品牌,合计占比高达 78.2%,且奥林巴斯独占鳌头。根据器械之家和众成数科,2021 年医疗机构硬镜招投标数据显示,当年卡尔史托斯的硬镜产品在我国硬性内窥镜市场上的中标金额占比达到 34.5%,遥遥领先其他品牌。同期,排名第二和第三的分别是奥林巴斯和迈瑞医疗,对应的硬镜市场份额分别为 17.0%和 7.2%。国产品牌方面,2021 年我国医疗机构硬镜中标金额进入前十的国产品牌包括迈瑞和欧普曼迪,合计市场占比接近 10%,预计硬镜市场的国产化进程快于软镜市场。

奥林巴斯(日股)

奥林巴斯(Olympus Corporation),成立于 1919 年,最初专门从事显微镜和体温业务。1950 年,在癌症防治领域起着极其重要作用的内窥镜由奥林巴斯在世界上首次开发。迄今为止,奥林巴斯已成为日本乃至世界精密、光学技术的代表企业之一,旗下集团公司 数量达到 100 个(不含总公司),产品销往北美、欧洲、亚太等全球多个地区。奥林巴斯的事业领域包括内窥镜、治疗仪器、科学事业三大业务领域;其中最大的事业领域为 医疗事业,由内窥镜事业和治疗仪器事业组成,占整体销售额的八成,内窥镜产品销售占比最高。奥林巴斯积极将前沿的技术应用于医疗事业领域,在医疗事业的研究开发支 出占总支出的六成以上,拥有专利数近 20,000 件。目前,奥林巴斯为 100 种疾病的诊 疗提供各种医疗器械,包括为患癌人数最多的癌症,如肺癌、胃癌、大肠癌、前列腺癌 等疾病的治疗提供产品与服务支持。澳华内镜成立于 1994年,主要从事电子内窥镜设备及内窥镜诊疗手术耗材研发、生产和销售。基于在内窥镜诊疗领域多年的专业技术积累和系统性布局,公司产品已应用于消化科、呼吸科、耳鼻喉科、妇科、急诊科等临床科室。公司拥有内窥镜光学成像、图像处理、镜体设计、电气控制等领域的多项关键技术,具备较强的竞争优势,在国外厂商处于市场垄断地位的软性内窥镜领域占有一席之地,产品已进入德国、英国、韩国等 发达国家市场。海泰新光成立于 2003 年,主要从事医用光学成像器械的研发、制造、销售和服务,致力于光学技术和数字图像技术的创新应用,为临床医学、精密光学等领域提供优质的、有开创性的产品和服务。公司致力于探索光学技术与医学、工业及激光、生物识别等多领域的融合创新,建立了“光学、精密机械、电子、数字图像”四大技术平台,具备从系统设计、光机设计到光学加工、光学镀膜、精密机械封装再到部件装配和系统集成的完备产业链。在医疗领域,海泰新光与多家世界顶尖医疗器械制造商以及国内医疗机构密 切协作,开发和制造高性能的医疗器械产品,为外科手术提供内窥镜、光源、摄像系统 等核心部件以及手术外视系统、内窥镜系统等整机系统,为临床医学提供全套光学成像 解决方案。开立医疗成立于 2002 年,主营业务为医疗诊断及治疗设备的自主研发、生产与销售。目前,公司全球员工超过 2,000 人,在美国硅谷、西雅图、日本东京以及中国的深圳、上海、哈尔滨、武汉设有七大研发中心,研发人员 600 余人。开立医疗在国内 31 个主要城市设立分公司和办事处,在全球 130 多个国家和地区设有销售和维修网点。公司产品涵 盖超声医学影像、内镜诊疗、微创外科和体外诊断等领域,能够为各个级别医院的不同 科室提供临床解决方案。其中,开立医疗的内镜诊疗业务已覆盖消化科、耳鼻喉科、呼吸科、外科等领域。奥林巴斯、澳华内镜、海泰新光的核心业务均为内窥镜相关业务,开立医疗的第一大业务为超声诊断设备。(1)日本奥林巴斯:公司的业务包括内窥镜、医疗设备、科学事业及其他产品。公司已将映像事业转让给日本产业合作伙伴株式会社并成立了 OM Digital Solutions Corporation,于 2021 年 1 月 1 日完成转让程序;因此,从 2021 年 3 月第 2 季度合并会计期间开始,映像事业被分类为非持续性事业。根据奥林巴斯官网,公司内窥镜产品营收占比最高,2022 财年内窥镜收入比重约 53.12%。由于奥林巴斯内窥镜事 业发展较早,相对国内企业而言更加成熟,因此内窥镜业务规模庞大而增速相对较低, 2019-2020 年内窥镜业务收入 CAGR 为 4.12%。(2)澳华内镜:公司业务主要包括内窥镜设备、内窥镜诊疗耗材以及内窥镜维修服务。在可比公司中,澳华内镜的内窥镜业务收入占比最高,接近 100%。其中,公司的内窥镜设备为核心产品,2021 年收入占比达到 87.53%;同时,公司的内窥镜设备收入增速也优于其他业务,2017-2021 年复合增速为 29.88%。(3)海泰新光:公司不仅生产医用内窥镜相关产品,还为医用光学、工业激光和生物识别等应用提供光学产品和光学器件。海泰新光的内窥镜相关业务的营收占比相对较高,仅次于澳华内镜,近年来维持在七成以上。内窥镜业务中,公司的高清荧光内窥镜器械比重较大,2021 年营收占比约 62.67%;但高清白光内窥镜器械收入增速更快,2017-2021 年的复合增速达到 49.43%。(4)开立医疗:公司的第一大业务为超声诊断设备,虽然近年来超声诊断设备的比重在逐渐下降,但 2021 年占比仍有 65.47%。其第二大业务为医用内窥镜,目前规模虽不及超声诊断设备,但业务增速快;2017-2021 年,公司医用内窥镜收入增速高达 55.46%,2021 年医用内窥镜营收占比 29.61%,较 2017 年 提升 22.21 个百分点。

奥林巴斯的内窥镜产品优势显著。公司发展超百年,拥有多个内窥镜系列,主要内窥镜产品包括消化内镜、胆道镜、腹腔镜、电子胃镜、膀胱镜、输尿管镜、经皮肾镜、宫腔镜、阴道镜、支气管镜和耳鼻喉镜等。其产品矩阵丰富,主要以软式内窥镜类设备为主,并占据全球大部分软镜市场份额。由于海外内窥镜行业发展较早,奥林巴斯内窥镜品牌历史悠久,先发优势明显,行业地位持续领先。奥林巴斯内窥镜产品的技术成熟且不断创新发展,包括 NBI 窄带成像技术、EVIS X1 内窥镜系统、3D 影像系统、4K 超高清影像 系统、由人工智能(AI)驱动的内窥镜检查应用程序 ENDO-AID CADe(计算机辅助检测) 等等。国内内窥镜行业发展较晚,本土企业技术水平与国际顶尖内窥镜企业存在一定差距。(1) 澳华内镜:主要侧重于软性内窥镜领域,包括消化内镜、支气管电子内窥镜、鼻咽喉电子内窥镜,以及医用内窥镜图像处理系统、智能多光谱内镜解决方案等。其中,公司的 AQ-200 全高清光通内镜系统,与国外厂商主流产品相比具备差异化的竞争优势。截止目前,澳华内镜的内窥镜在研产品包括 4K 软性内窥镜系统、3D 软性内镜系统、软性内镜机器人、AC-1 内镜系统等。(2)海泰新光:内窥镜产品包括荧光/白光腹腔镜、内窥镜 光源模组、摄像适配器/适配镜头等,以及针对医院主要科室推出超高清荧光腹腔镜、宫腔镜、关节镜、3D 腹腔镜等产品。海泰新光已有计划在未来陆续推出 4K 内窥镜系统、 开放式手术系统、4K 自动除雾内窥镜系统、共聚焦荧光显微内镜系统、3D 内窥镜系统等整机产品。(3)开立医疗:公司已推出了全高清消化道内窥软镜系统、三芯片 2K 硬镜、 4K 硬镜系统等内窥镜产品,全面覆盖软镜高、中、低端市场以及硬镜市场,涵盖消化科、 外科、耳鼻喉科、呼吸科等。同时,开立医疗是目前国内唯一一家能够提供硬镜-超声联合解决方案的厂商;公司的软镜镜体可变硬度和光学放大等高端功能也将逐步导入,公司在软镜市场的地位有望提升。

【行研君精选报告】

点击微信小程序:"报告搜一搜";免费下载各行业研究报告pdf和word、可视数据、学习资料。提供研究报告、市场研究报告、行业报告、行业研究报告、调研报告、市场调查报告...