原创:风暴眼《工作室》

来源:启阳路4号

文章已获授权

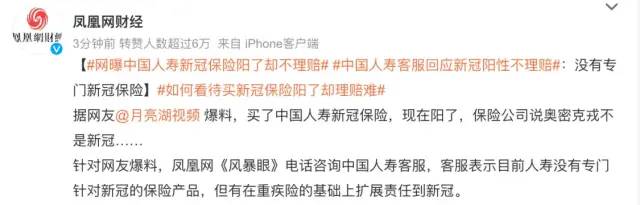

12月15日,有微博网友爆料称自己买了中国人寿新冠保险,但“阳性”后却遭到保险公司拒不赔付,而拒赔理由是“奥密克戎不是新冠”。事件很快引起了网友热议,甚至一度登上微博热搜第一。对此,凤凰网《风暴眼》电话咨询了中国人寿客服,客服表示目前中国人寿并没有专门针对新冠肺炎的保险产品,但是有在部分重疾险产品的基础上将保险责任扩展到新冠。而凤凰网《风暴眼》也在中国人寿官网上查阅到了54款重疾险产品的责任扩展公告。事实上,随着近期国内防疫政策的调整,不少保险公司紧急下架了多款与新冠疫情相关的产品,这一行为也引发了消费者不满。而随着目前国内新冠确诊病例的激增,更多关于“保险公司不赔付新冠险”的案例涌现。1、称“奥密克戎不是新冠”?中国人寿营销员:是否赔付不以病毒种类为依据根据网友爆料,自己是“买了中国人寿新冠保险”后引发的争议。

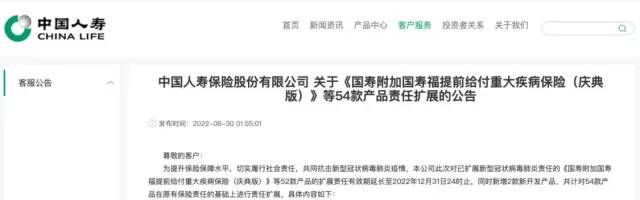

对此,15日下午,凤凰网《风暴眼》分别电话咨询了中国人寿客服及营销业务员,双方对此番爆料事件表示“不清楚”,但双发均表示目前中国人寿没有专门针对新冠肺炎的保险产品,但表示有在部分重疾险产品的基础上将保险责任扩展到新冠。凤凰网《风暴眼》也在中国人寿官网上查阅到了今年6月30日发布的54款重疾险产品的责任扩展公告。

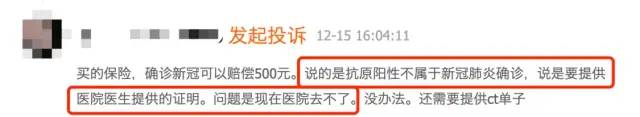

公告中披露的扩展责任范围明确标明:“被保险人在扩展责任有效期内经医院确诊初次发生新型冠状病毒肺炎,且临床分型为重型或危重型”。而上述54款产品的扩展责任有效期则截止到今年12月31日24时。此外,公告中特别提到,两种情况下不承担扩展责任。其一是“被保险人在合同生效日前,已经医院确诊或疑似新型冠状病毒肺炎的”;其二是“被保险人在合同生效日前,因新型冠状病毒肺炎疫情,尚在医学隔离或医学观察中”。值得注意的是,公告中还详细标明了新冠肺炎临床分型“重症”和“危重症”的释义,其中“重症”型又因被保险人是成人或儿童进行了进一步划分。而与“重症”相比,“危重症”则统一包括三类情况——出现呼吸衰竭,且需要机械通气;出现休克;合并其他器官功能衰竭需ICU监护治疗。对于上述细则,中国人寿营销业务人员对凤凰网《风暴眼》表示,具体的临床分型及具体情况与国家相关文件规定统一,理赔时并不会以具体的病毒或毒株种类而划分是否赔付,而是根据二级及以上医院出具的相关证明。这也就意味着,被保险人感染的是“德尔塔”或“奥密克戎”并不会影响保险公司的赔付。针对事件真相,凤凰网《风暴眼》尝试联系爆料人,但截至发稿未能取得进展。而视频发布媒体则回应凤凰网《风暴眼》称,事件曝光后,中国人寿已与爆料人取得联系,爆料人也已将视频进行下架处理。2、多家公司紧急下架新冠相关产品 消费者投诉量攀升事实上,随着近期国内防疫政策的调整,多地阳性病例激增。在此背景下,不少保险公司紧急下架了多款与新冠疫情相关的产品,而有关新冠疫情相关的产品的赔付纠纷也接连出现。有媒体统计,目前包括支付宝上的“众安爱无忧”“众安疫情隔离津贴险(升级版)”“华泰新冠疫情保障险”“华泰抗疫保(互联网专属)”、美团保险的“新冠抗疫保”、京东健康上的“新冠防疫健康保”以及今年下半年刚上线的华农保险的抗疫综合险,当前也已下架。而据《财经》报道,接近华农保险的人士也曾确认称“带有确诊和重症的产品都下架了,现在只剩保死亡责任的保险产品。”此外,某保险公司客服甚至直言“不下架,公司会‘赔穿’”。多家保险公司的“下架”操作也引发了消费者不满,进一步引发了保险公司与投保人之间有关“疫情险”的纠纷。凤凰网《风暴眼》在某投诉平台上查阅发现,以“新冠保险”为关键词搜索的投诉案例已超过700起,其中绝大部分都是“确诊阳性后保险公司拒赔”的情况,12月份以来出现的投诉更是数量攀升。众多投诉中,涉及的投诉保险公司包括众安保险、国泰人寿、中国人保、前海财险、华泰财险等。各家保险公司拒赔的理由也各有不同,主要围绕临床症状的划分、诊断证明的要求等细节。

据银保监会消费者权益保护局今年9月28日发布的《关于2022年第二季度保险消费投诉情况的通报》显示,今年二季度,涉及新冠疫情隔离相关保险等财产险其他保险纠纷投诉2434件,在涉及财产险公司的消费投诉中占比24.22%。其中,今日被爆料的中国人寿更是以1750件的投诉量位列人身保险公司第三,占比高达9.46%。3、中国人寿遭遇“流年”:原董事长涉嫌受贿 去年被罚金额业内最高公开资料显示,中国人寿源于1949年成立的原中国人民保险公司,1996年分设为中保人寿保险有限公司,1999年更名为中国人寿保险公司,并于2007年1月上市,是中国最大的人寿保险公司,提供个人人寿保险、团体人寿保险、意外险和健康险等产品与服务。今年1月8日,中央纪委国家监委官网发布消息显示,中国人寿保险(集团)公司党委书记、董事长王滨涉嫌严重违纪违法,正接受中央纪委国家监委纪律审查和监察调查。随即中国人寿开始出现频繁人事变动:1月14日,中国人寿官网发布公告称,白涛任中国人寿集团党委书记;3月17日,银保监会核准白涛集团董事长任职资格;6月7日,财政部同意蔡希良任公司副董事长、总裁的议案;7月28日,中国人寿集团发布副董事长、总裁任职公告;7月31日,银保监会核准蔡希良任职资格。直至9月13日,王滨被查一案才公布最新进展。最高检官网公告称,中国人寿集团公司原党委书记、董事长王滨涉嫌受贿、隐瞒境外存款一案,由国家监察委员会调查终结,移送检察机关审查起诉。目前,最高人民检察院依法对王滨作出逮捕决定。该案正在进一步办理中。一边是人事调整,另一边中国人寿因违法违规屡遭处罚。根据银保监会官网公布的行政处罚不完全统计,截至10月24日,针对中国人寿及其分支机构,银保监会及各监管局开出133张罚单,累计罚款1430.4万元,处罚事由包括业务数据不真实、虚挂中介业务、违规跨区域经营保险业务、员工挪用资金等。进入12月,中国人寿吃到的罚单数量依旧不减。各省市地方银保监公示信息,2022年12月1日-7日,中国人寿成为罚单信息最多的险企,收到共计八张罚单,违法违规事实包括:主要因费用列支不真实、为未成年人承保以死亡为给付保险金条件的人身保险、为未成年人承保以死亡为给付保险金条件的人身保险负责、未经监管部门批准擅自变更营业场所等。根据普华永道发布的《2021年度保险行业监管处罚分析》显示,2021年银保监会及其派出机构开出2182张保险监管罚单,其中年度累计被罚金额最多的同样为中国人寿及部分分支机构,被罚1056万元,收到罚单80张。业绩方面,半年报显示,2022年1-6月,中国人寿营收净利双降,营业总收入5282.98亿元,同比下降4.41%,净利润261.74亿元,同比下降37.27%。半年报显示,中国人寿利润减少是受权益市场波动加剧,投资收益下降所致。数据显示,上半年中国人寿投资收益985.42亿元,同比下降16.2%,总投资收益率为4.21%,较2021年同期下降148个基点。同时,截至报告期末,公司内含价值达12508.77亿元,较2021年年末增长4.0%,新业务价值为257.45亿元,同比下降13.8%。另据中国人寿日前披露的保费收入公告,2022年1月1日至2022年11月30日期间,累计原保险保费收入约为人民币5914亿元(未经审计)。值得注意的是,根据中国银保监会日前发布的《中国银保监会办公厅关于开展养老保险公司商业养老金业务试点的通知》,自2023年1月1日起开展养老保险公司商业养老金业务试点,试点期限暂定一年。而中国人寿还被列为参与试点的4家养老保险公司之一。开展养老保险公司商业养老金业务试点,是否能帮助中国人寿走出困境,恢复昔日风光?凤凰网《风暴眼》将持续关注。“网曝中国人寿新冠保险阳了却不理赔”一事引发诸多关注。

12月16日,记者获悉,针对此事,中国人寿开展了调查核实,该客户在公司投保了重大疾病保险和医疗保险等多个产品,其中部分产品扩展了新冠责任,目前公司尚未接到该客户或家属提交的理赔资料。

中国人寿方面进一步表示,已联系到客户家属,并加强与客户的沟通,后续将根据客户提交的相关资料,按照合同约定快速启动相应的理赔程序和服务。

据悉,中国人寿目前已陆续对50余款保险产品扩展了新冠肺炎重型、危重型的保险责任。对于购买了这些保险产品的新老客户,无需再行支出额外成本,在扩展责任有效期内经医院确诊初次发生新冠肺炎,且临床分型为重型或危重型,公司就可按被保险人确诊当时合同基本保险金额(或保险金额)的25%给付新冠肺炎保险金,每份保单针对扩展责任给付以一次为限且最高为人民币100万元,原保险合同的保险责任不变。

中国人寿方面表示,被保险人即便首次确诊感染奥密克戎,且临床分型为重型、危重型病症,也属于上述保险产品扩展责任范围。