芯东西1月5日报道,上周四,国产半导体硅片商上海合晶的科创板IPO申请获受理。

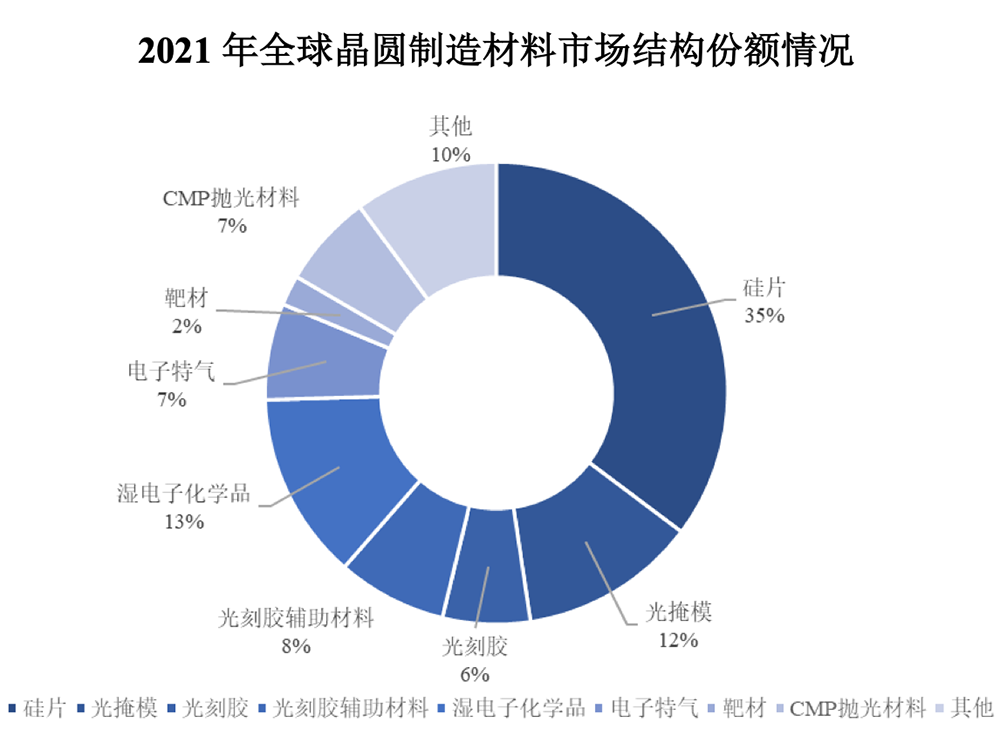

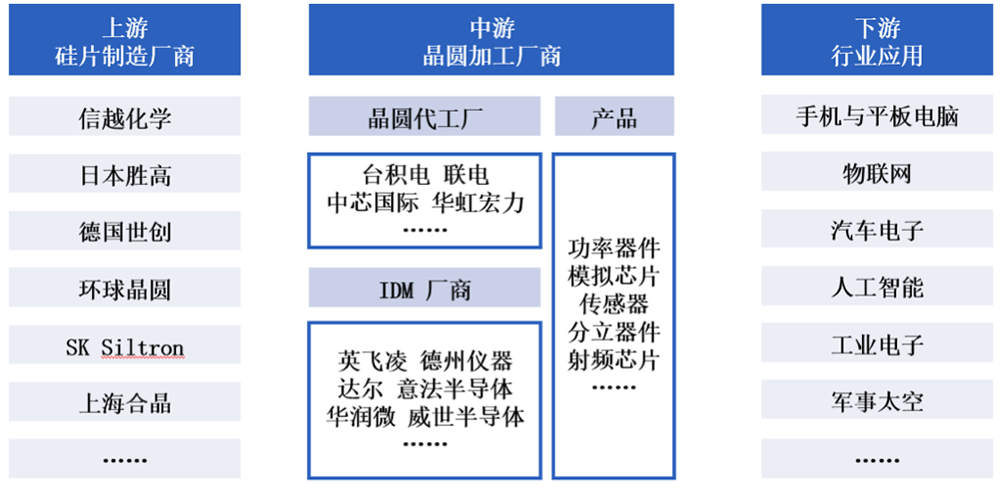

上海合晶成立于1994年12月,是国内第一家一体化半导体硅外延片供应商,具备从晶体成长、衬底成型到外延生长全流程生产能力,也是我国少数受到国际客户广泛认可的外延片制造商。硅片是半导体材料的重要组成部分,半导体材料中有63%是晶圆制造材料,而硅片是晶圆制造材料的重要基底材料。根据SEMI数据,2021年硅片的全球晶圆制造材料市占率高达35%。

▲2021年全球晶圆制造材料市场结构份额情况(数据来源:SEMI)

上海合晶的外延片产品主要用于制备功率器件和模拟芯片等,被广泛应用于汽车、通信、电力、工业、消费电子、高端装备等领域。其外延片在电阻率片内均匀性、外延层厚度片内均匀性、表面颗粒等关键技术指标均处于国际先进水平。此前上海合晶的客户遍布中国、北美、欧洲、亚洲其他国家或地区,已为全球前十大晶圆代工厂中的7家公司、全球前十大功率器件IDM厂中的6家公司供货,主要客户包括华虹宏力、中芯集成、华润微、台积电、力积电、威世半导体、达尔、德州仪器、意法半导体、客户A等,并多次荣获华虹宏力、台积电、达尔等客户颁发的最佳或杰出供应商荣誉。它还获得了国家级专精特新“小巨人”企业、“上海市科技小巨人企业”、上海市及郑州市认定的“专精特新”中小企业等荣誉。比亚迪、华虹虹芯、盛美上海等均持有上海合晶的股份。上海合晶的法定代表人是其董事长刘苏生。有意思的是,其间接控股股东中国台湾半导体硅抛光片上市公司合晶科技,连续多年是上海合晶的最大供应商,并在2019年~2021年是上海合晶的前两大客户之一。本次IPO,上海合晶拟募资15.64亿元,投资于低阻单晶成长及优质外延研发项目、优质外延片研发及产业化项目和补充流动资金及偿还借款。

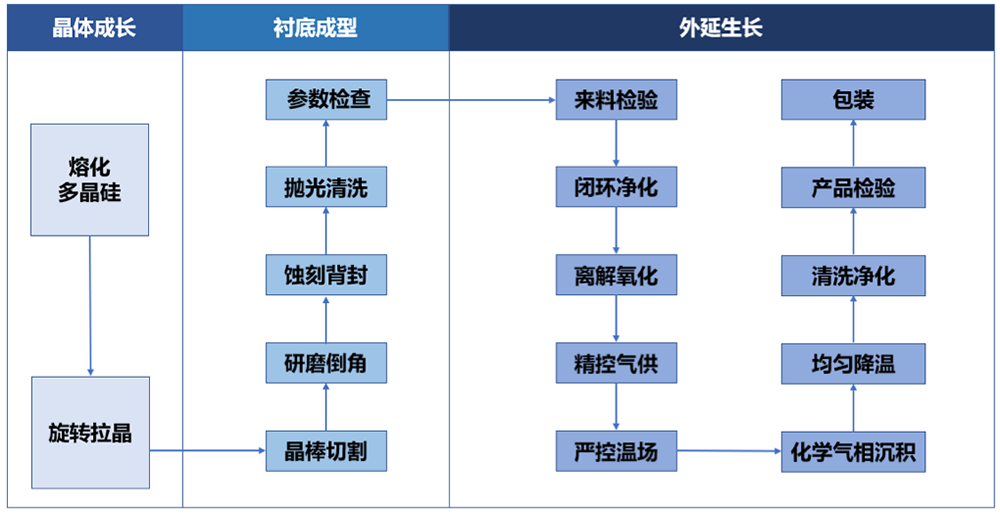

全球半导体硅片行业市场集中度很高,国际硅片厂商长期占据较大的市场份额,排名前五的厂商分别为日本信越化学、日本胜高、中国台湾环球晶圆、德国世创、韩国SK Siltron。按产品种类划分,半导体硅片可分为抛光片、外延片、SOI片等。其中外延片是以抛光片作为衬底材料进行外延生长形成的半导体硅片,主要生产环节包括晶体成长、衬底成型、外延生长等。

▲半导体硅外延片主要工艺流程

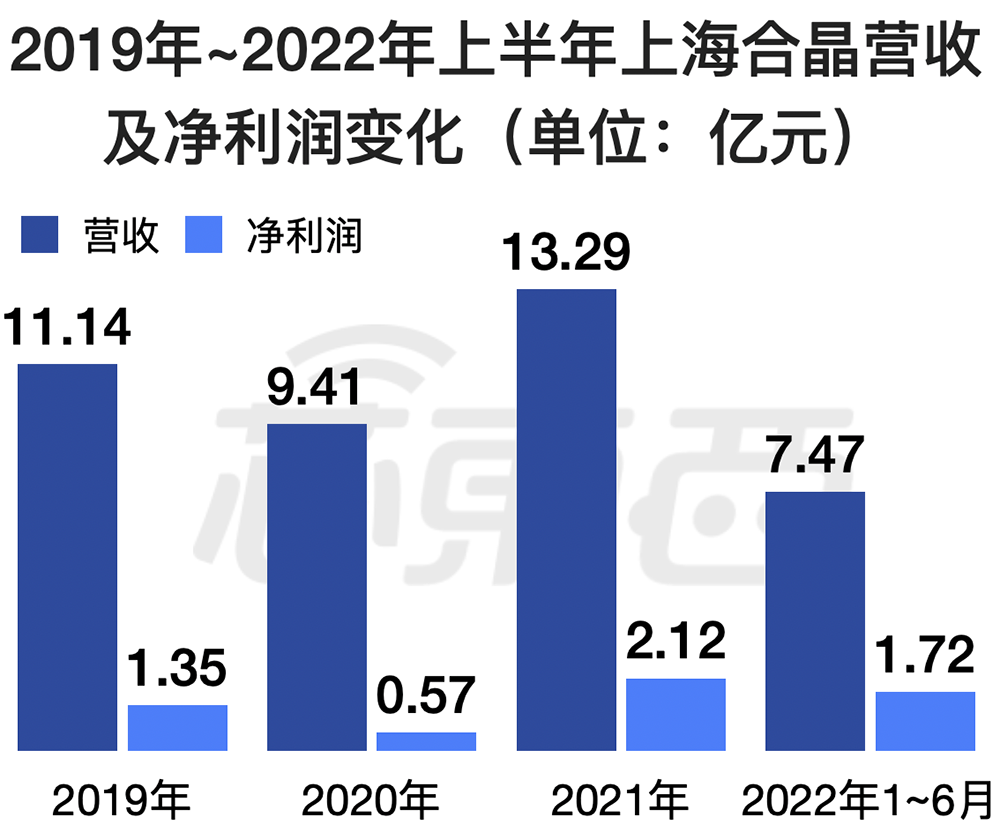

自2016年以来,我国外延片市场规模呈稳定上升趋势。2018年至2021年,中国外延片市场规模从74亿元上升至92亿元,年均复合增长率为7.53%,高于同期全球外延片的年均复合增长率,预计2025年的市场规模将达到110亿元。上海合晶致力于研发并应用行业领先工艺,为客户提供高平整度、高均匀性、低缺陷度的优质半导体硅外延片。2019年、2020年、2021年、2022年上半年,其营收分别为11.14亿元、9.41亿元、13.29亿元、7.47亿元;净利润分别为1.35亿元、0.57亿元、2.12亿元、1.72亿元。

▲2019年~2022年上半年上海合晶营收及净利润变化

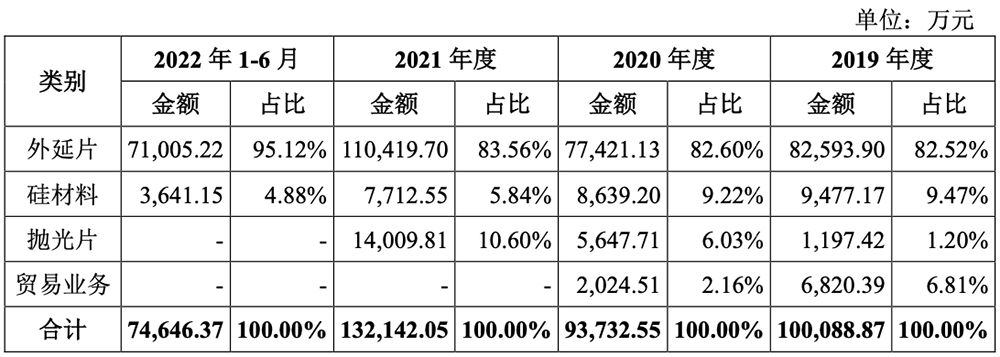

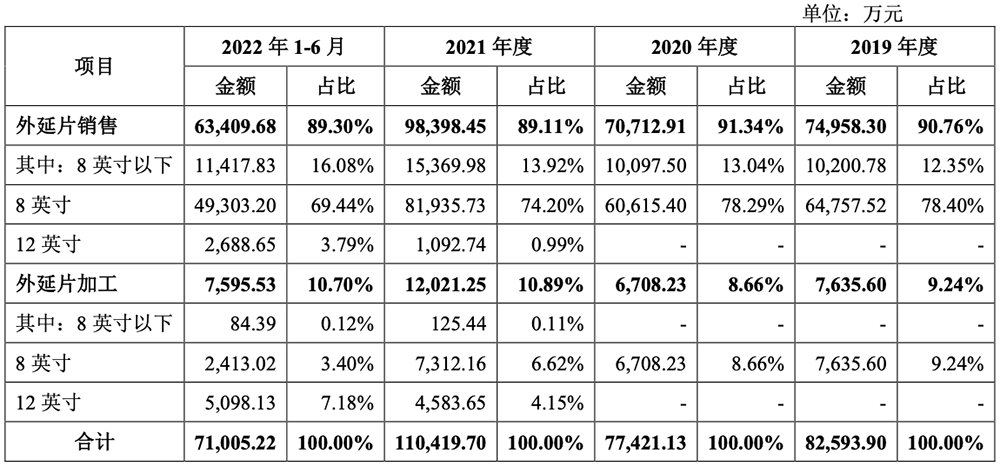

自1994年成立至今,上海合晶的主要产品从抛光片拓展至外延片,最终形成一体化外延片,外延片业务是其收入和利润的主要来源。

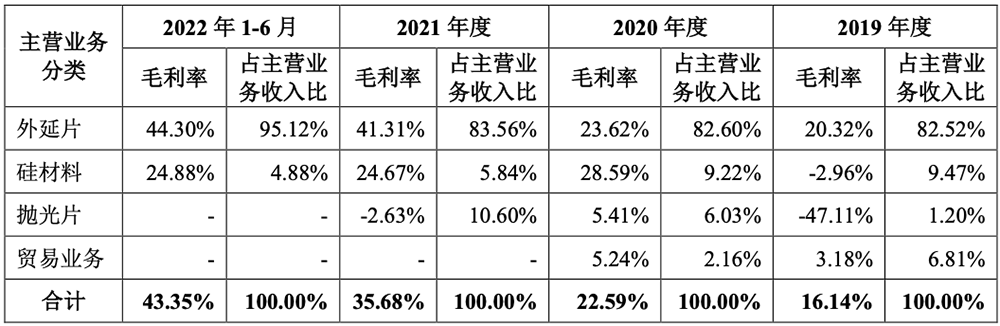

上海合晶在2020年4月30日之前,曾存在抛光片销售业务;2020年5月1日至2021年12月31日,仅向合晶科技提供抛光片加工服务;截至2021年12月31日,已停止所有抛光片业务。报告期内,上海合晶还提供硅材料的销售和加工服务。其主营业务毛利率呈上升趋势,分别为16.14%、22.59%、35.68%、43.35%。

报告期内,其综合毛利率分别为14.71%、22.30%、35.65%、43.37%,与立昂微、环球晶圆毛利率水平基本一致。2022年1-6月,外延片业务收入占比提升,其毛利率相对较高,拉升了整体的毛利率水平。

因同行业公司产品类别、产品结构、产品规格等有所不同,各公司毛利率水平存在一定差异。同行业公司中沪硅产业综合毛利率较低,主要是其12英寸硅片业务的产能尚未完全释放,毛利率持续为负,拉低整体毛利率水平。报告期内,上海合晶境外收入占比较高,占当期主营业务收入的比例分别为81.61%、76.90%、71.41%、81.92%。

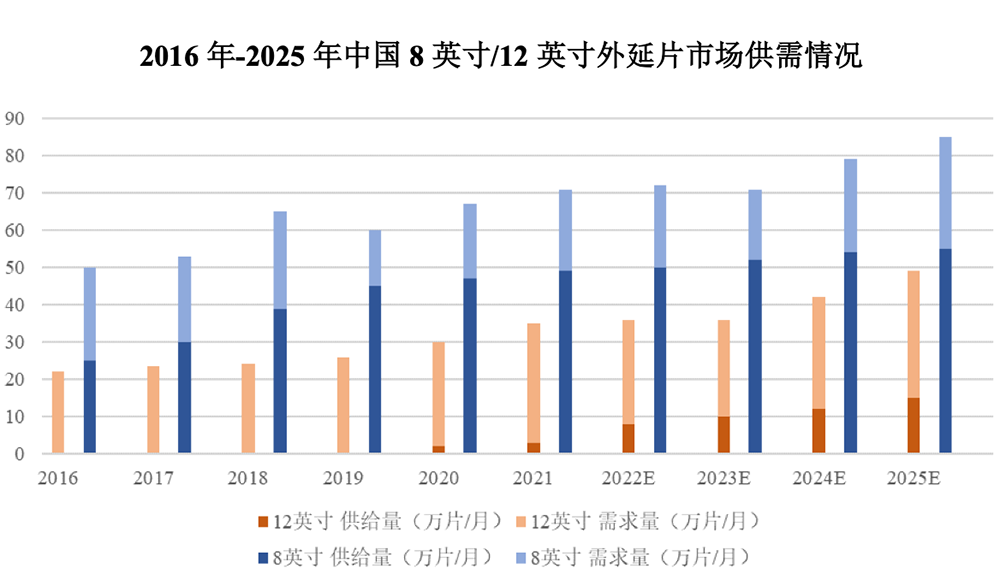

按尺寸划分,硅片可分为4英寸(100mm)、5英寸(125mm)、6英寸(150mm)、8英寸(200mm)与12英寸(300mm)等。硅片面积扩大,单硅片芯片能产出数量也会成倍增加。我国外延片自主化程度水平较低。根据赛迪顾问统计,2021年我国8英寸外延片的需求量约71万片/月,供给量约49万片/月;2021年我国12英寸外延片的需求量约35万片/月,供给量约3万片/月。预计到2025年,上述8英寸及12英寸外延片供给缺口将分别达到30万片/月和34万片/月。

▲2016年-2025年中国8英寸/12英寸外延片市场供需情况(数据来源:赛迪顾问)

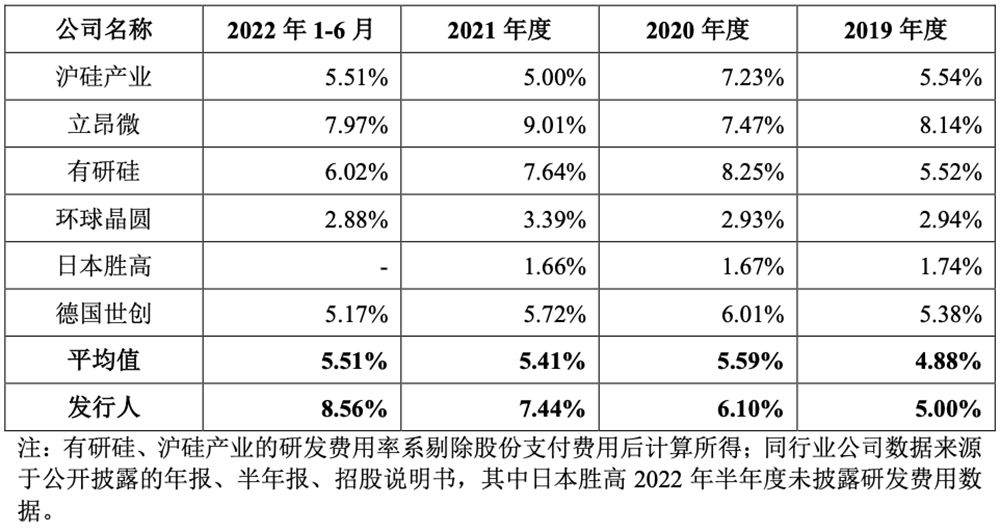

国内的外延片企业起步较晚,因此在技术、质量和规模上与国际企业存在一定差距。长期以来,我国外延片供应商主要生产6英寸及以下外延片,近年在8英寸外延片生产方面与国际先进水平的差距有所缩小,12英寸外延片尚未实现大规模国产替代。上海合晶的产品主要应用于功率器件、模拟芯片等超越摩尔定律领域,以8英寸产品为主,并已在12英寸外延生长工艺环节实现技术突破。英飞凌、客户A等国际先进厂商在制造功率器件时已开始使用12英寸外延片,华虹宏力、中芯集成等国内厂商也已建成12英寸功率器件生产线,12英寸产品的优势越来越明显,所需的技术要求也相应大幅提高。报告期内,上海合晶的研发投入占营收的比例分别为5.00%、6.10%、7.44%、8.56%,高于同行业公司的平均水平,研发12英寸产品带动了2020年至2022年上半年研发费用率的持续提升。

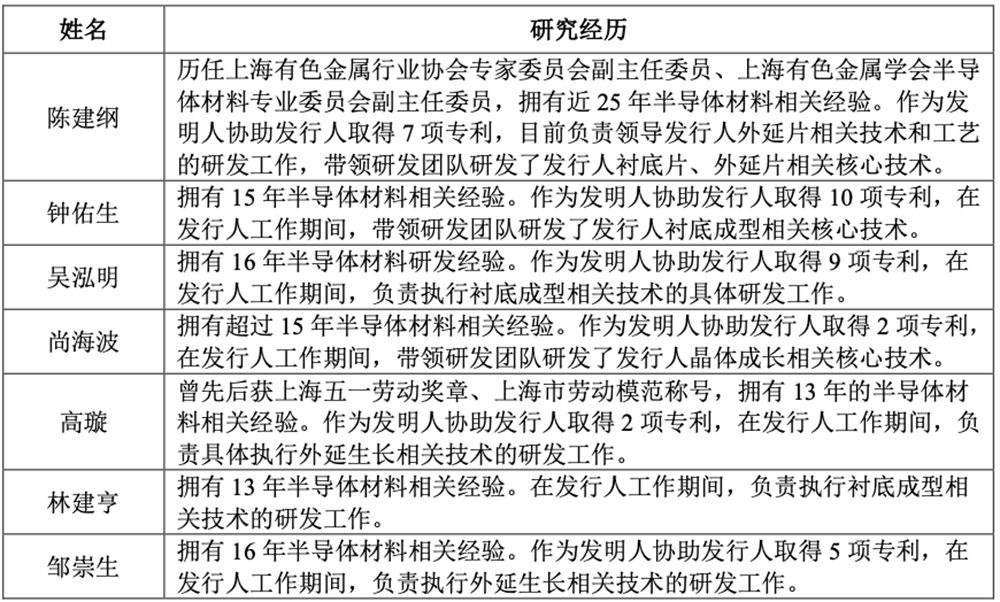

截至2022年6月30日,上海合晶拥有1068名员工,研发人员占比为13.39%;拥有已获授权的专利117项,软件著作权3项,形成较为完整的自主知识产权体系。

截至2022年6月30日,上海合晶的资产总额为38.35亿元。

上海合晶向客户提供外延片销售和外延片加工服务,拥有稳定的客户群,主要为行业知名企业,公司在长期的合作中赢得了客户信赖。

其客户集中度相对较高,前五大客户(同一控制下合并计算口径)销售收入占当期主营业务收入的比例分别为95.09%、76.12%、73.45%、71.10%。

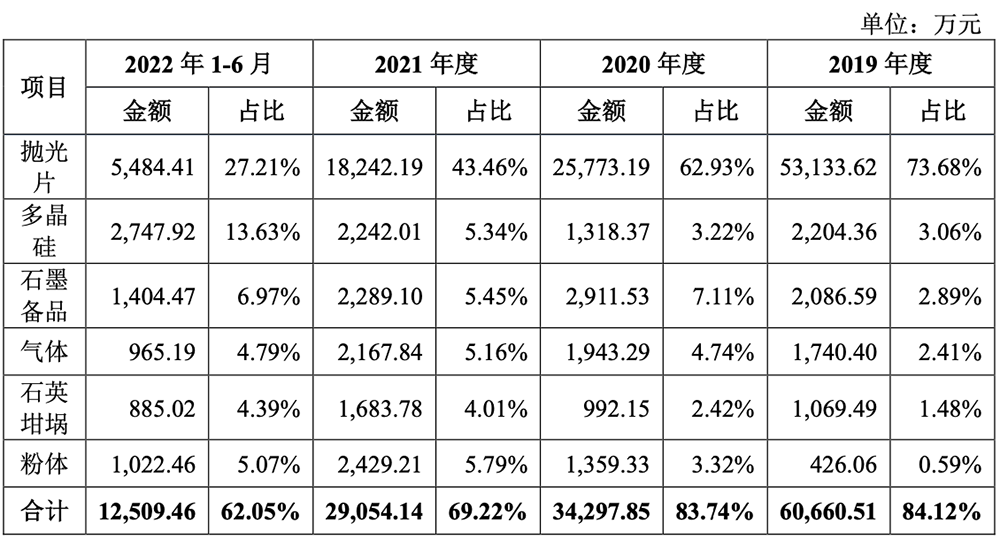

上海合晶生产用的主要原材料包括抛光片、多晶硅、石墨备品、气体、石英坩埚、粉体等。

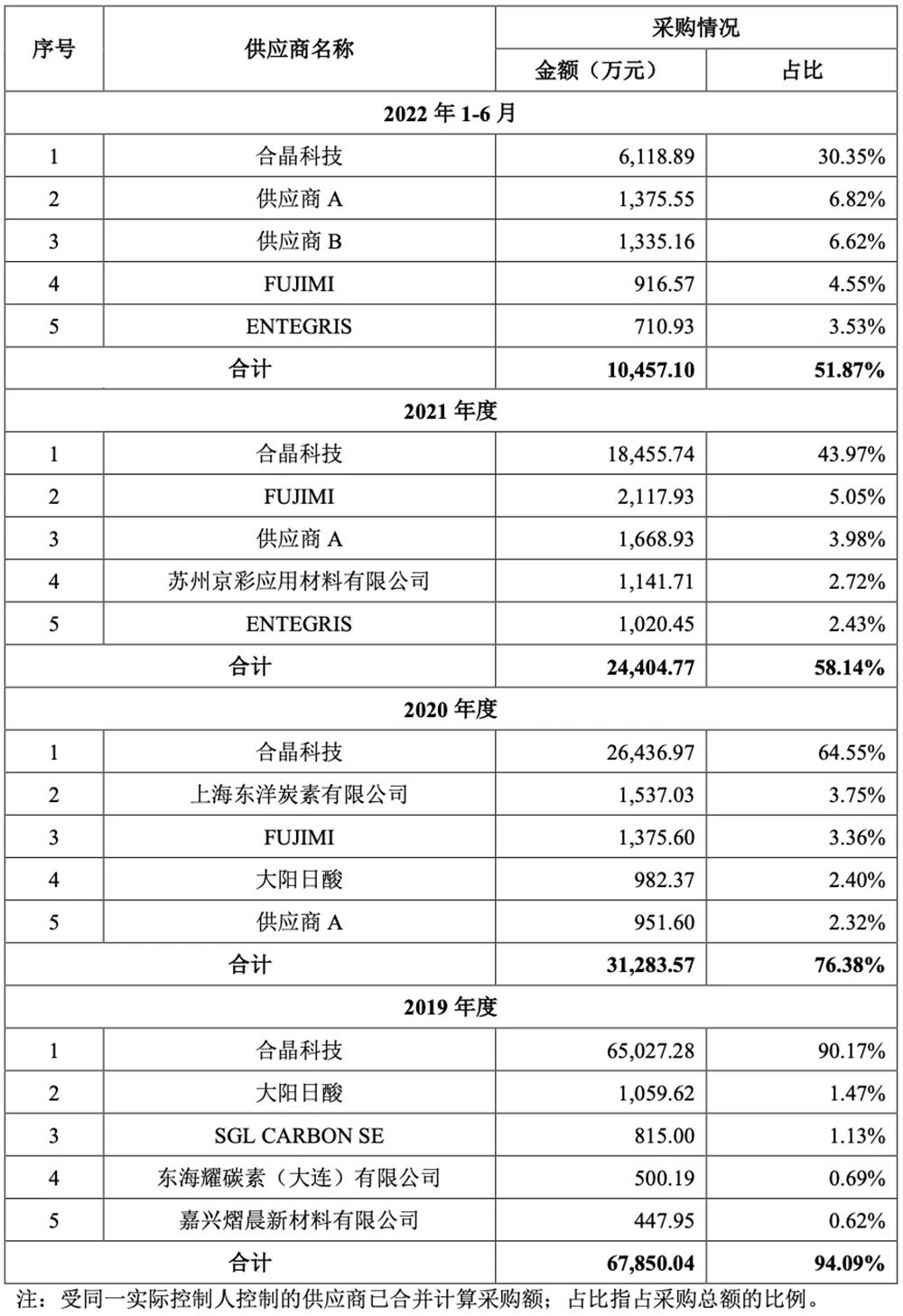

报告期内,上海合晶向前五大供应商采购金额占当期采购总额的比例分别为94.09%、76.38%、58.14%、51.87%,主要供应商较为稳定,对供应商采购金额的变化系因产品结构、商业谈判等因素导致,具有合理性。

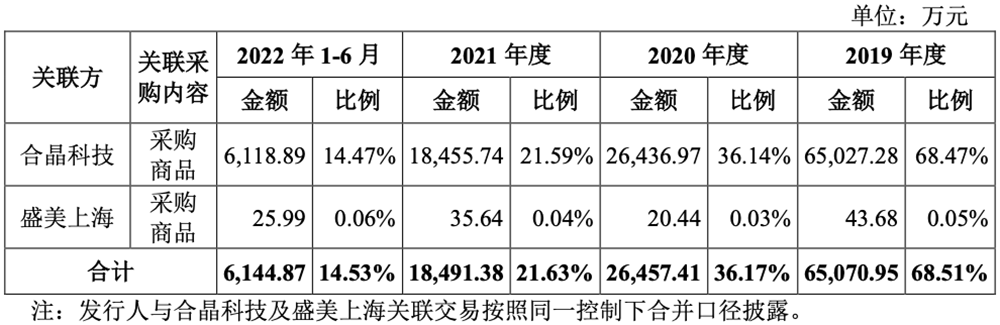

上海合晶与合晶科技及其他关联方之间存在关联交易,关联采购方面主要向关联方采购衬底片等原材料以及部分生产设备。报告期内,其经常性关联采购的金额分别占营业成本比例分别为68.51%、36.17%、21.63%、14.53%。呈快速下降趋势,主要因为上海合晶的衬底片自给率逐步提升,同时停止经销类和贸易类业务。

关联销售方面,上海合晶主要向关联方提供抛光片及硅材料加工服务,其中抛光片加工服务已于2021年12月31日停止。报告期内,经常性关联销售的金额占营收的比例分别为55.84%、23.07%、16.29%、4.77%,呈逐年下降趋势。报告期内,上海合晶应收账款账面价值分别为1.48亿元、2.12亿元、3.23亿元、3.36亿元,占流动资产比例分别为13.85%、23.29%、29.34%、26.78%。同时,该公司应收账款集中度较高,报告期各期末,其前五大应收账款账面余额占比分别为94.11%、83.68%、80.00%、75.05%,应收账款相关客户均为业内知名企业,信用良好,资金实力雄厚,在历史合作中款项回收情况良好。报告期各期末,上海合晶存货账面净额分别为2.23亿元、2.16亿元、2.54亿元。2.90亿元,占流动资产比例分别为20.80%、23.79%、23.04%、23.13%。

上海合晶曾在2020年向上海证交所递交过科创板IPO申请,但同年12月选择终止科创板IPO,如今又重启上市申请。截至招股书签署日,上海合晶共有3家全资子公司、1家分支机构,不存在参股公司。

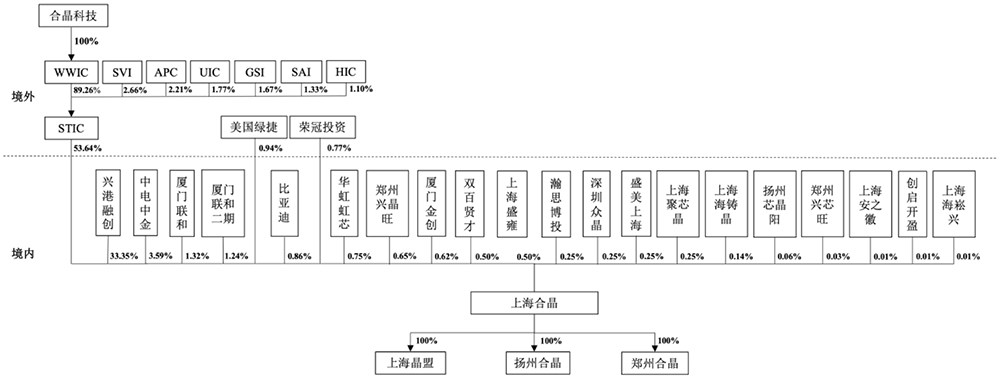

▲上海合晶股权结构图

其营业利润主要来源于全资子公司,用于分配现金股利的资金也主要来源于子公司的现金分红。全资子公司的利润分配政策、具体分配安排由上海合晶实施控制。如果全资子公司无法及时、充足地向公司以现金方式分配利润,将会限制上海合晶向股东分配现金股利的能力。

其中,STIC是上海合晶直接控股股东,WWIC、合晶科技是上海合晶间接控股股东,WWIC通过STIC持股,合晶科技通过WWIC持股。STIC、美国绿捷、荣冠投资为外资股东。STIC是一家投资控股平台公司,由中国台湾地区证券柜台买卖中心上柜公司合晶科技通过全资子公司WWIC间接持有其89.26%的权益。本次发行前,STIC持有上海合晶53.64%的股份;发行后,STIC预计持股不低于40.23%(假设超额配售选择权实施前),仍处于控股地位。合晶科技股票自2002年起在中国台湾地区证券柜台买卖中心挂牌交易。由于合晶科技股权较为分散,其控制权可能因被收购等原因而发生变化,因此可能会对上海合晶的业务发展方向和经营管理产生影响。尽管目前上海合晶所处行业不在中国台湾地区禁止赴中国大陆地区投资项目的规定之列,但中国台湾地区主管部门目前或将来制定的相关规定可能会对中国台湾地区自然人、法人到中国大陆地区投资的范围进行限制。截至招股书签署日,上海合晶董事、监事、高级管理人员、核心技术人员及其近亲属均不直接持有发行人股份,前述人员间接持有发行人股份的情况如下所示:

半导体硅片是半导体产业链的基础,也是中国半导体产业与国际先进水平差距较大的环节之一,我国大硅片技术水平及自主供应能力较弱,依赖进口程度较高,是半导体产业链中的短板,因此半导体硅片国产化具有重大战略意义。相比国际先进硅片厂商,上海合晶的规模较小,但正在紧追国际前沿技术,突破外延片的关键核心技术,助力提升我国半导体关键材料生产技术的自主研发水平。 芯圈IPO

芯圈IPO

深度追踪国内半导体企业IPO;在国产替代的东风下,一批优秀的国内半导体公司正奔赴资本市场借势发展。 作 者

作 者

芯圈IPO

作 者

芯圈IPO

作 者