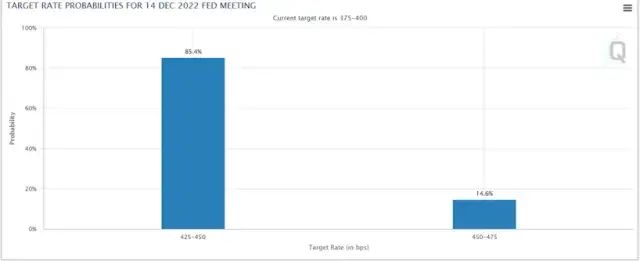

当地时间11月10日,美国劳工统计局发布的数据显示,美国10月CPI同比增长7.7%,较9月8.2%的增幅回落0.5个百分点,回落幅度超出市场预期。美国10月核心CPI也低于预期,同比增长6.3%,前值为6.6%。 具体看,美国CPI同比增长率自今年6月9.1%的高点以来,已连续四个月下降;10月CPI同比涨幅为今年2月以来的最小值,较6月高点则下降了1.4个百分点。中国国际期货有限公司总经理王永利表示,美国10月的通胀数据让很多人认为:美国通胀已明显降温,美联储持续大幅加息的做法势必调整,加息拐点即将出现,12月加息肯定减码(低于75个基点的预期大幅上升),美国及全球金融市场(股市、债市、汇市和黄金)为之大幅反弹。美国10月CPI数据公布后,美元指数一度从110左右跳水至108.6;截至发稿,美元指数报107.48,日内跌幅为0.34%。利率期货数据显示,目前市场预期FOMC在12月加息50个基点的概率超过85%。

具体看,美国CPI同比增长率自今年6月9.1%的高点以来,已连续四个月下降;10月CPI同比涨幅为今年2月以来的最小值,较6月高点则下降了1.4个百分点。中国国际期货有限公司总经理王永利表示,美国10月的通胀数据让很多人认为:美国通胀已明显降温,美联储持续大幅加息的做法势必调整,加息拐点即将出现,12月加息肯定减码(低于75个基点的预期大幅上升),美国及全球金融市场(股市、债市、汇市和黄金)为之大幅反弹。美国10月CPI数据公布后,美元指数一度从110左右跳水至108.6;截至发稿,美元指数报107.48,日内跌幅为0.34%。利率期货数据显示,目前市场预期FOMC在12月加息50个基点的概率超过85%。

股市方面,截至当地时间11月10日收盘,道指涨3.7%,纳指涨7.35%,标普500指数涨5.54%。中金宏观表示,通胀数据公布后风险资产大幅上涨,反映市场“久旱逢甘霖”的心态。

股市方面,截至当地时间11月10日收盘,道指涨3.7%,纳指涨7.35%,标普500指数涨5.54%。中金宏观表示,通胀数据公布后风险资产大幅上涨,反映市场“久旱逢甘霖”的心态。

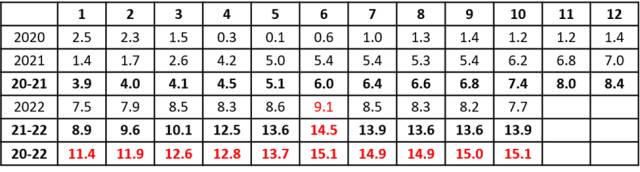

中金宏观表示,10月通胀放缓主要因核心CPI环比增速从上月的0.6%下降至0.3%。从分项看,核心商品价格普遍下跌,带来明显拖累。其中,家具、家用电器、服装、二手车等商品价格下跌。中金宏观表示,从供给侧看,全球供应链瓶颈修复,海运价格下降,降低了此前因短缺而带来的输入性成本压力。从需求侧看,随着加息深化,美国居民消费意愿降低。然而,上述商品价格或难以持续大幅下降。中金宏观指出,当前美国零售商库存并未高到需要“降价甩卖”的境地,尤其是汽车及零部件零售商的库销比还比较低。同时,商品销售也受劳动力成本影响,从运输到批发再到零售,也都需要依靠人工。当前美国工资增速仍在高位,劳动力成本并不低,企业也很难大幅降价。核心服务方面,中金宏观表示,医疗保险价格显著回落,但这属于技术性调整(美国劳工部将使用新口径下的数据来计算医疗保险通胀,且数据存在较大滞后性),对判断美国经济走势几乎没有价值。而除掉医疗保险以外的服务通胀仍有韧性。中金宏观表示,房租分项仍然坚挺,酒店价格上涨较多,业主等价租金和主要居所租金虽较上月小幅回落,但仍保持在高于历史均值增速的水平,未见确定性回落趋势。同时,医院及相关服务存在涨价隐忧。当前美国医院及护理人员仍处于短缺状态,其工资增速显著上升。按照历史规律,医院人员工资上涨会传导至医疗护理服务价格,这意味着未来医疗服务通胀还有上行风险。交通服务价格方面,涨跌互现。中金宏观表示,汽车保险连续涨价,但汽车租赁价格下跌较多,后者或与二手车价格下跌带来的成本侧压力减弱有关。机动车维修价格环比有所回落,但增速仍然较高。公共交通价格环比涨幅扩大,但机票价格下跌。食品价格方面,食品指数环比增幅小幅放缓至0.6%,其中果蔬、猪肉、禽类环比降幅较大,但粮食类价格仍然坚挺。中金宏观表示,外出餐饮服务价格环比增速较高,反映线下餐饮的进一步复苏。能源价格方面,10月汽油价格环比上涨4%,但天然气价格明显回落,跌幅达4.6%。中金宏观表示,总体看能源价格环比上涨1.8%,对通胀贡献较为有限。“本月通胀数据的‘降温’更多反映的是商品供需的再平衡与统计上技术性因素的扰动,而在其他服务业方面,尚没有看到通胀放缓的明确证据。”中金宏观指出。“美国通胀真的‘降温’了吗?这还需要仔细推敲。” 王永利表示,单从今年月度CPI同比涨幅看,到10月,美国已连续4个月保持下降,而且10月出现较大幅度的下降,美国通胀应该是明显降温了。但考虑到2020年新冠肺炎疫情爆发后,美国CPI同比涨幅出现严重偏离正常水平的重大变化,仅以各月CPI与上年同比涨幅变化判断社会通胀压力变化,就容易忽视基数变化的影响,难免出现判断差错。所以,需要综合考察2020年以来,至少是2021年以来CPI同比涨幅合计数的变化。王永利表示,从2020-2022年美国CPI同比上涨合计情况看,2021年3月开始,美国CPI同比增速快速上升,到5月达到5.0%,6月进一步上升至5.4%,大大高于2%的货币政策目标。但如果将上年同期基数考虑进来,实际上两年合计增长幅度并不是很大,到6月两年平均刚刚上升到3%,所以,此时美联储不对货币政策做出重大调整是完全可以理解的。王永利还表示,从2021年7月开始,CPI同比增速两年合计不断拉升,此时理应采取措施加以应对,但美联储依然认为通胀是暂时性的,依然没有对货币政策做出调整,直到11月才承认“调整暂时性”判断有误,开始缩减每月购债规模,到2022年3月才开始停止购债并开始加息,这使得政策调整过于滞后,造成通胀冲击远超预期,其后不得不大幅加息的被动局面。 “尽管今年10月美国CPI同比涨幅出现较大下降,但从2020-2022年CPI同比涨幅合计情况看,今年10月却比前3个月都高,实际上不降反升,又达到最高水平。” 王永利表示。

“尽管今年10月美国CPI同比涨幅出现较大下降,但从2020-2022年CPI同比涨幅合计情况看,今年10月却比前3个月都高,实际上不降反升,又达到最高水平。” 王永利表示。

同时,美国核心CPI同比涨幅今年以来一直保持上升态势。10月核心CPI同比上涨6.3%,尽管增速比上月回落0.6个百分点,但环比仍然上涨0.3%。王永利表示,从这一角度看,美国通胀降温并未出现,通胀压力远未解除,货币政策仍需审慎应对。展望未来,中金宏观也表示,通胀回落是大势所趋,但下降速度恐怕难以很快。未来美国通胀最大的“内驱力”或来自劳动力市场。疫情后美国劳动力短缺,当前的供需缺口仍有近500万人,工资通胀未见明显好转。种种迹象显示,由疫情带来的劳动力供给收缩不会很快结束,而生产效率的下降也意味着劳动力成本上升,工资向通胀的传导或未结束。中信证券研究表示,10月美国CPI中的主要分项环比增速都较9月有较为明显的放缓,显示美国通胀当前拐点可能已经出现。当前通胀的支撑主要来自于住宅项、食品项以及薪资增速维持高位下的部分核心服务项,但以上因素难以使通胀再创新高。中信证券研究还表示,随着美国通胀拐点已现,结合11月议息会议和近期多位联储官员放缓加息步伐的表态,预计联储加息或将进入第二阶段,12月加息50个基点概率较大。资产价格上,中信证券研究表示,预计美股将迎来由估值修复驱动的短期阶段性反弹,或将震荡反弹至11月非农数据公布前,此后走势仍取决于就业和通胀数据、联储政策立场的变化以及经济走弱背景下企业盈利的变化。中信证券研究还表示,美元指数拐点或也将出现,预计美元指数或难再创新高。在美联储仍将继续加息的情形下,10年期美债利率拐点或仍需等待。在此影响下,预计后续人民币汇率的外部压力或将有所减弱,汇率走势将更多取决于国内经济基本面的修复情况。同时,当前黄金或迎来左侧配置机会。(来源:澎湃新闻)

股市方面,截至当地时间11月10日收盘,道指涨3.7%,纳指涨7.35%,标普500指数涨5.54%。中金宏观表示,通胀数据公布后风险资产大幅上涨,反映市场“久旱逢甘霖”的心态。

“尽管今年10月美国CPI同比涨幅出现较大下降,但从2020-2022年CPI同比涨幅合计情况看,今年10月却比前3个月都高,实际上不降反升,又达到最高水平。” 王永利表示。