在经历了疫情的不确定性后,美联储等主要地区央行极速开启的加息进程,高通胀,全球经济衰退的可能性和金融市场高波动又给投资者带来了新的挑战。面对层出不穷的黑天鹅,包含全球各国央行、主权基金、养老金、基金在内的机构投资者将目光转向黄金。全球央行和机构投资者为何购买黄金?今年以来表现极具韧性的黄金可以为机构投资者带来什么,展望后市,驱动金价表现的因素将会如何变化?美国当地时间11月23日,美联储公布11月货币政策会议纪要,纪要显示大多数美联储官员认为,在连续四次加息75个基点后,美联储应当放缓加息步伐,整体表态偏向鸽派。继11月利率会议释放鸽派信号后,美国10月CPI同比增速低于预期,市场对于美联储放缓加息的预期愈发强烈,贵金属价格也迎来一波较大的反弹。中信证券近日表示,美国通胀数据以及美元指数双重拐点或已出现,加息对金价的压制作用显著弱化。海外经济前景担忧不减,且全球长期通胀可能维持高位,黄金作为抵御经济衰退和抗通胀资产的配置价值凸显。世界黄金协会的数据显示,全球央行正在持续购入黄金。具体来看,2022年前三季度全球中央银行一共购买了673吨黄金,这是全球央行连续第十三年净增持黄金。而这9个月各国央行购买的黄金量就已经超过了有数据记录以来任何一年的购买量。2007-2008年全球金融危机之后,美元资产的风险以及全球脆弱的宏观经济和地缘政治环境令全球央行储备管理官员意识到,其主要配置在美元资产上的储备资产组合需要进行一定的风险分散。而黄金作为没有任何国家主权信用风险的全球通用资产则成为央行分散储备资产的重要工具。因此在危机后,全球央行开始转为“净购金”状态。

来源: IMF IFS,金属聚焦,世界黄金协会(截至2022年9月底)为何 “+黄金”,配置黄金资产战略意义?

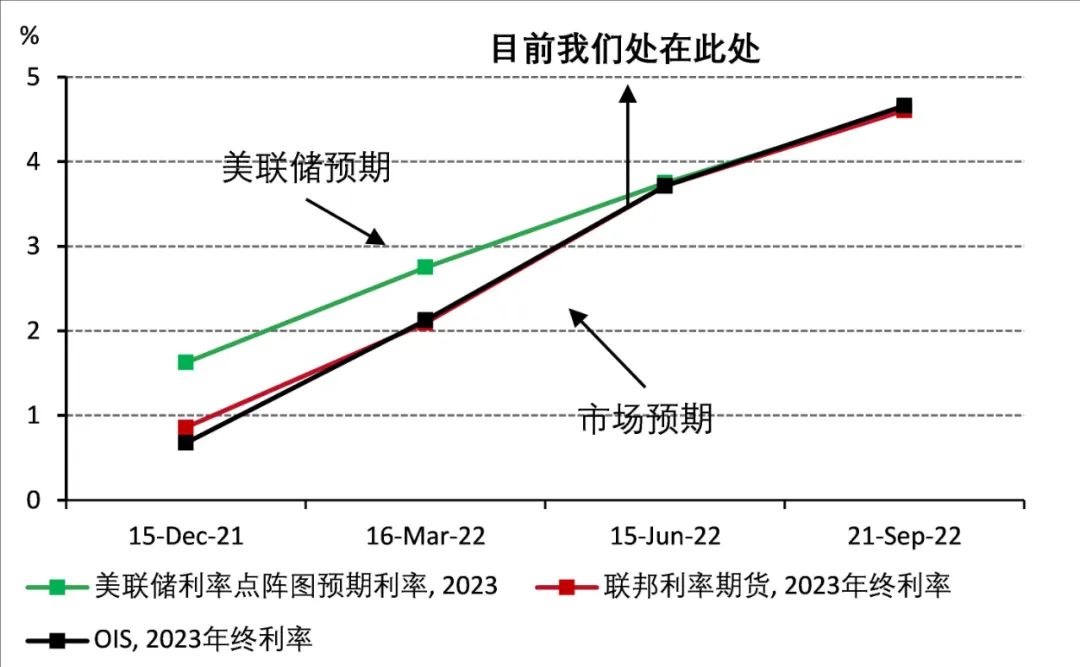

值得注意的是,除了官方主权机构以外,全球大型机构投资者也迎来了他们的 “+黄金”时代。数据显示,包括美国地方养老基金、日本著名资产管理公司、以及国内知名投资机构等其他大型投资者也在积极配置黄金。如果说各国央行增配黄金资产的主要驱动力在于分散风险,为何全球投资者也纷纷转向黄金投资?这背后是否拥有更多重的考量因素?首先,黄金是对冲通胀的重要资产。公开数据显示,截至2022年二季度末,美国的俄亥俄警察和火警总资产180亿美元的养老金,有6%配置在了黄金上,其配置黄金的主要目的是分散风险和对冲通胀。事实上,在对冲通胀方面,历史上黄金往往会有比较好的表现。根据世界黄金协会的统计,在通胀水平高于3%时,黄金市场平均能收获14%的年均涨幅。从长期来看,金价和货币供应量的关系十分紧密,而在高通胀时期此往往能跑赢通胀。其次,如果说对抗“通胀”是基础,那对抗“滞胀”就是黄金的进阶性属性。滞胀是失业及通货膨胀同时持续高涨的经济现象,通俗地说就是指物价上升,但经济停滞不前。一般来看,滞胀期间,央行加息的速度一般跟不上通胀上行的速度,反而会导致负利率的程度加深,在这样的背景下,黄金的价值会确定性的上行,成为对抗滞胀的良好资产。历史数据来看,从1973年第三季度到1975年第一季度,美国GDP的实际价值一直在下降,在此期间通胀率从7.4%上升至10.3%,而同期黄金的价格上涨了73%。据国内主要黄金ETF的半年报显示,桥水(中国)基金旗下的产品出现在了国内黄金ETF的十大持有人名单内,其合计在二季度共计加仓约合8亿元的国内黄金ETF,作为“全天候策略”的一部分,以风险平衡的长期投资组合应对不同的经济环境。黄金作为一项在通胀上升以及经济增长下滑阶段表现优异的资产,是桥水中国产品组合中的一部分。桥水也在其最近的观点“转向滞胀”中对比了不同资产在滞胀环境中的历史数据,其中,黄金表现优越。除此之外,在投资组合中,由于与其他资产的相关性较低,黄金往往还能起到稳定器的作用,为投资组合带来超额收益。具体来看,截至今年8月底,日兴资产管理公司旗下总规模超3600亿日元的的基金中,黄金ETF占比超17% 。据其公开报告显示,日兴看重黄金的理由包含:“黄金与其他资产的低相关性,其稳定的货币价值以及在危机中的优异表现……”。而黄金也的确在其资产组合中发挥了战略稳定的显著作用。截止10月底,日元对美元今年贬值了29%,而以日元计价的黄金涨幅达到了17%。与此同时,日本以及全球的主要资产,包含股票和债券,均出现了显著的回调。据其基金的公开报告显示,其组合中的黄金往往在其他资产下跌之际力挽狂澜,提供正向贡献(图3)。图2:日兴旗下的基金将其超 3200 亿日元总资产的 17.6% 配置于黄金来源: 日兴资产管理公司,世界黄金协会(截止于 2022 年 10 月 31 日)详情请见:スマート・ファイブ(毎月決算型) | 日興アセットマネジメント (nikkoam.com)图 3: 黄金往往在其他资产表现不佳之际给予组合正面贡献数据来源: 日兴资产管理公司,世界黄金协会(截至2022年6月30日)详情请见:スマート・ファイブ(毎月決算型) | 日興アセットマネジメント (nikkoam.com)2022年初以来,金价受到了多重因素的影响。上半年,风险与不确定性(绿色柱形)对金价表现有正面贡献。但随着美联储逐渐转鹰且地缘政治因素被市场消化,持续上升的利率(机会成本(利率),红色柱形)和不断走强的美元(机会成本(汇率),粉色柱形)令金价承压。同时COMEX黄金期货仓位和全球黄金ETF市场的流量变化(势能,紫色柱形)也在影响黄金表现。但模型无法捕捉所有驱动因素,表现为模型中的“残差”(灰色柱形)在大多数时候对金价的贡献为正。数据来源: 彭博,世界黄金协会(截至2022年9月)当前来看,驱动金价最主要的因素有利率,美元,通胀和不确定性。那么在接下来的一段时间,这些因素将如何演变?驱动金价的重要因素之一,实际利率今年出现了显著上行。但今年经济景气度和央行干预对于实际利率的影响显著背离。具体表现为,为了压制通胀,美联储进行了快速的加息,在今年三月到9月的这半年内,其将基准利率从0.25%提升至3.25%。但实际利率的飙升已现放缓迹象,随着对联储息继11月利率会议释放鸽派信号后,市场对加息步伐放缓的预期逐渐增强。

图 5: 市场与美联储预期对未来利率的预期趋向一致,而我们已步入后半程

数据来源: 美联储,彭博,世界黄金协会(截至2022年9月30日)

在美联储2012年初引入2%的通胀锚定目标后,市场的通胀预期波动不大,通胀也处于美联储目标范围区间。但2020年后,疫情对供应链的冲击以及美联储无限量的货币宽松政策令通胀预期逐渐脱锚,且波动不断加大。通胀的重要特征之一在于“易上难下”,联储公布的数据显示,10月7.7%的CPI同比增速仍然远高于美联储2%的锚定通胀目标水平。由于经济增长低于预期,通胀依然高于预期,即滞胀的可能性正在增加。而在滞胀的情况下,黄金往往表现惊艳。

图 6: 疫情后通胀预期波动出现显著抬升

来源: 彭博,世界黄金协会

图 7: 黄金在滞胀的环境中表现最为亮眼

来源: 彭博,世界黄金协会

基于1971年以来的季度美国CPI与GDP同比增速划分的不同经济环境。计算基于LBMA 午盘金价,彭博商品指数,彭博全球债券指数,标普500指数,MSCI全球股票指数,MSCI欧澳远东指数。均以美元计价。与其他经济体快速扩大的利差和避险需求是美元走强的重要推手,但美元自身的风险在逐渐累积,而强势美元的结束则可能意味着黄金价值的提振。11月21日最新消息显示,由于押注美联储的加息周期可能接近见顶,资产管理公司对美元的看法越来越悲观。美国商品期货交易委员会(CFTC)关于八种货币组合的数据显示,投资者们持有的美元头寸也从净多头转为净空头,为2021年7月中旬以来首次。截至11月15日当周,美元净空头头寸为1050万美元,此前一周净多头头寸为23.6亿美元。澳新银行策略师John Bromhead表示:“美元独占鳌头的溢价正在消退,因为美联储的鹰派立场已经接近峰值。随着欧洲能源形势看起来不那么糟糕,避险溢价也在下降。”通过上述驱动因素分析不难看出,在全球风险和不确定性持续存在的背景下,“黄金+”仍极具价值。在全球通胀高企和滞胀风险提升的今天,“黄金+”对投资者的重要性也将进一步增加。本文内容仅代表作者看法,部分数据及内容来源世界黄金协会,不代表36氪的立场与观点。市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们或世界黄金协会无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。