文 | 特蕾莎·里瓦斯(Teresa Rivas)

编辑 | 郭力群

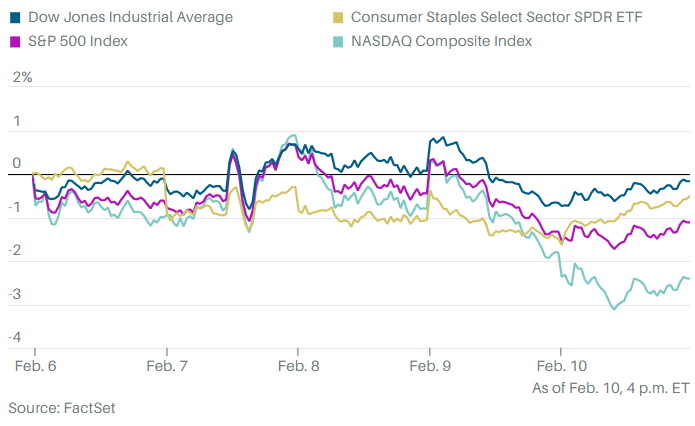

美股市场似乎终于在2月中旬陷入了“冬日低迷”,未来可能还有更多“灰暗的日子”等着投资者。即使是最乐观的投资者也会承认,在纳斯达克综合指数创下2001年以来最好的年初表现之后,1月份到2月份前几个交易日股市的快速上涨势头不可能一直持续下去,因此上周道指累计下跌0.2%、标普500指数下跌1.1%和纳指下跌2.4%并没有令人感到过于不安。 不过,乐观的投资者应该感到不安。市场似乎坚信美国经济能实现软着陆,最近公布的经济数据显示通胀正在放缓,就业市场依然强劲,似乎支持了市场的这一观点。不过上周没有重要经济数据公布,对于目前的股市来说,没有消息就是坏消息。

上周美股走势

Bespoke Investment Group联合创始人保罗·希基(Paul Hickey)说:“美股市场开年表现如此强劲,在没有什么数据可以去分析和判断的时候,现在正是市场稍作休整的好时机。” 在缺乏重要经济数据的情况下,上周投资者将目光转向了公司盈利,他们似乎不喜欢自己看到的。在之前的一周里,亚马逊(AMZN)、Alphabet (GOOGL)和苹果(AAPL)业绩低于预期引发关注,上周公布财报的公司的业绩表现依然非常低迷。根据路孚特(Refinitiv)的数据,超过三分之二的标普500指数成分股公司已经公布了第四季度财报,只有69%的公司盈利超出预期,低于过去四个季度76%的平均水平,而且这些公司盈利比预期平均仅高出1.6%,低于5.3%的同期常见水平。瑞信(Credit Suisse)认为,这意味着每股收益仍将下降,同比下降约1.4%,这将是自2020年第三季度以来的首次季度下降。公司接下来的盈利趋势也未见好转。瑞信的数据显示,自今年年初以来,标普500指数成分股公司第一季度盈利的普遍预期下降了4.5%,而历史平均降幅为2.6%。龙洲经讯(Gavekal Research)分析师Tan Kai Xian指出,鉴于世界大型企业联合会(Conference Board)企业管理层信心水平调查和供应管理学会(ISM)制造业收缩所体现出来的悲观情绪,公司盈利预期可能会继续下降。他写道:“如果公司盈利进一步恶化,美国周期性股票的跑赢势头就不太可能持续。”Xian建议投资者利用2023年初风险资产的反弹,重新转向防御性股票。 Sevens Report Research创始人汤姆·埃萨耶(Tom Essaye)说:“股市要想在利率上升的环境里保持上涨,我们需要看到两点:CPI显示价格没有反弹;重要经济数据保持稳定。如果结果相反,投资者就得为更大的波动做好准备。”一些风险较高的资产已经感受到了压力。上周,比特币出现去年11月以来表现最糟糕三日连跌行情,此外,重仓英伟达(NVDA)和Meta Platforms (META)等公司的交易所交易基金Invesco S&P 500 High Beta (SPHB)下跌了1.6%。不过,随着可口可乐(KO)和卡夫亨氏(KHC)等消费必需品股本周陆续公布财报,这类股票将迎来证明自身价值的机会。消费必需品股的财报可能会给今年被市场抛弃的避险类股票进一步带来提振,尤其是在接下来公布财报的科技公司表现也不及预期的情况下。 别忘了“安全第一”。

版权声明:《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。英文版见2023年2月11日报道“The Stock Market Just Had Its Worst Week of the Year. No News Is Bad News.”。

(本文内容仅供参考,投资建议不代表《巴伦周刊》倾向;市场有风险,投资须谨慎。)

本文为《财经》杂志原创文章,未经授权不得转载或建立镜像。如需转载,请添加微信:caijing19980418