汇丰认为,当前的风险资产并不构成泡沫,更类似于2017年的市场环境,风险资产有望继续稳步上升。周五美股飙涨,标普创三个月最大周涨,纳指收盘创历史新高。结合去年以来的强劲表现,有观点认为由科技股支撑的涨势已经见顶,有“泡沫”破裂的可能。汇丰银行分析师Max Kettner团队于3月22日发布的报告认为,尽管当前市场环境看似处于极端周期末期,似乎泡沫即将爆破,但种种迹象表明,我们实际上可能还处在经济周期的早期阶段。从结果看,报告称,与2022年1月的高点相比,实际上美股累计涨幅仅为9%,而该时点以来美国名义GDP已经增长了13%以上,这说明经济仍处于稳健增长的轨道,不符合“泡沫”破灭前夕的特征。

只要降息,股市就能延续涨势近几个月来,美国和全球都有一系列指标和宏观变量持续强劲回升。汇丰认为,甚至一些指标和宏观变量显示出上涨行情周期早期而非晚期的特征。报告表示,对于股票这类更为广泛的风险资产而言,美联储是降息两次还是三次并不是——这是一个二元问题:只要降息,股市就不会出现反转。汇丰指出,实际上,股票估值与利率波动率的下降保持一致。

只要降息,股市就能延续涨势近几个月来,美国和全球都有一系列指标和宏观变量持续强劲回升。汇丰认为,甚至一些指标和宏观变量显示出上涨行情周期早期而非晚期的特征。报告表示,对于股票这类更为广泛的风险资产而言,美联储是降息两次还是三次并不是——这是一个二元问题:只要降息,股市就不会出现反转。汇丰指出,实际上,股票估值与利率波动率的下降保持一致。股市估值略微领先于利率波动率。因此,我们还不会在此大幅超配股票,因为如果意外出现鹰派数据仍会导致股票估值间歇性下跌。

但是,声称股市正在形成泡沫的说法忽略了一个大前提已经改变,即利率不确定性的消退。

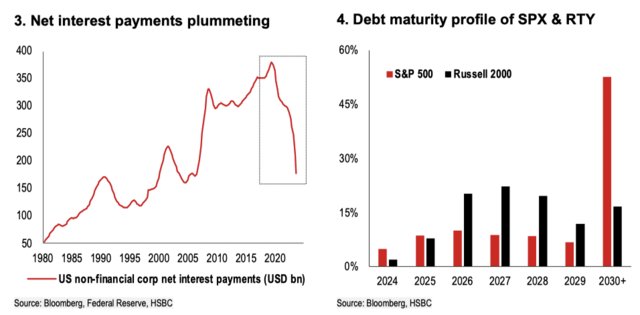

从经济增长的角度来看,风险资产持续走高确实不足为奇。汇丰发现,2022年-2023年间的加息周期对美国经济的负面影响并不大,这在很大程度上是由于企业和家庭对利率的敏感度较低。比如,一些公司已终止债务,同时持有接近历史高位的现金。

因此,美国非金融企业的净利息支出目前处于全球金融危机爆发前的最低水平。

同样,如今美国家庭的浮动利率债务也少了很多,而去年股票和房价的上涨则带来了显著的正财富效应。

事实上,从标准普尔500指数过去几十年的平均牛市来看,此轮行情的起点更低。

此前,包括高盛、美银在内的华尔街大行曾警告称,当前的美股涨势是由少数权重股(主要是科技股)支撑起来的,显示市场“越涨越窄”。汇丰认为,当前的涨势确实存在“高度集中”的现象,科技股走强并没有传递出泡沫的信号。实际上“涨幅集中”的现象不仅限于美股市场,一些全球主要股指的集中度还要高得多(如丹麦生物制药股)。当前大型企业企业的利润率和盈利动能很强,势头甚至正在回升。我们认为,当前与20世纪90年代末的科技互联网热潮几乎没有相似之处。

我们只会继续回避美国小盘股,因为它们的盈利势头不佳,而且如果美国收益率再次上升,高比例的浮动利率债务会带来风险。

推动股市大幅上涨的不再仅仅是信息技术和通信服务业。

报告总结称,有大量证据表明风险资产没有泡沫。不过,尽管股市没有泡沫风险,但风险资产的表现并不尽如人意。自今年年初以来,低质量股票的表现明显低于高质量股票。

大量迹象表明经济正在复苏汇丰指出,最近几个月来,全球大多数周期性领先指标都在回升,表明经济正在进一步远离衰退风险。综合所有这些指标变量,汇丰认为,整体宏观形势看起来更像是周期早期而非晚期。

大量迹象表明经济正在复苏汇丰指出,最近几个月来,全球大多数周期性领先指标都在回升,表明经济正在进一步远离衰退风险。综合所有这些指标变量,汇丰认为,整体宏观形势看起来更像是周期早期而非晚期。我们对GDP的一致预测扩散指数(衡量彭博社对全球主要经济体一致预测的广度)近期强劲上升,这种乐观情绪的上升将为风险资产提供支撑。

2023年中期以来,我们的全球制造业PMI模型也在显著回升。

汇丰认为,随着宽松周期的脚步渐进,金融环境有望进一步放宽。地区联储对制造业的调查也显著改善。随着全球央行从加息转向减息,我们也应越来越多地考虑宽松货币政策的滞后尾声,而不是紧缩政策的逆风。

就美国地区而言,公司CEO们和消费者的信心强劲反弹。

今年一季度的财报季中,业绩电话会的整体情绪也明显回升。

随着经济强劲回升,主要经济体的通胀正显现出重新加速的倾向。不过,汇丰对美国总体和核心通胀率的预测在年内基本维持在当前水平,不会进一步升温,因为通胀回升对股市的可能影响没有那么大。我们认为,只要美联储不会转向加息,通胀的任何上行意外都会对固定收益市场产生比股票更大的影响。

如果美联储的量化宽松计划减少了银行储备以及或美联储开始质疑可能的降息幅度,那么风险资产的估值就会开始出现问题。但这还很遥远,最早也要到下半年。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

觉得好看,请点“在看”