中国房地产不存在供应严重过剩。房市的兴衰关乎千家万户的利益,房市低迷是经济增速复常的中梗阻。政策需要进一步松绑以释放潜在的需求。合理的债务重组,需要大股东拿出股权和其他财产来补偿债权人

2023年9月,多家媒体发表了一篇题为《现有住房14亿人都住不完!》的文章,全球多家媒体第一时间转载。但是中国每年商品房建筑面积是有统计的。根据国家统计局的数字,过去30年商品房建筑面积(不包括自建房)总和为144亿平方米,中国人均居住面积在2020年达到41.76平方米,也就是说过去30年商品房建筑的总面积仅够3.45亿人口居住。按照现在的人均标准,需要585亿平方米才能容纳14亿人口。换言之,以过去30年的平均建房速度,需要120多年才能建出来。有必要较真吗?非常有必要。原因是这对房地产市场,甚至整体经济,乃至全球投资者对中国经济的看法,都会有实质性影响。

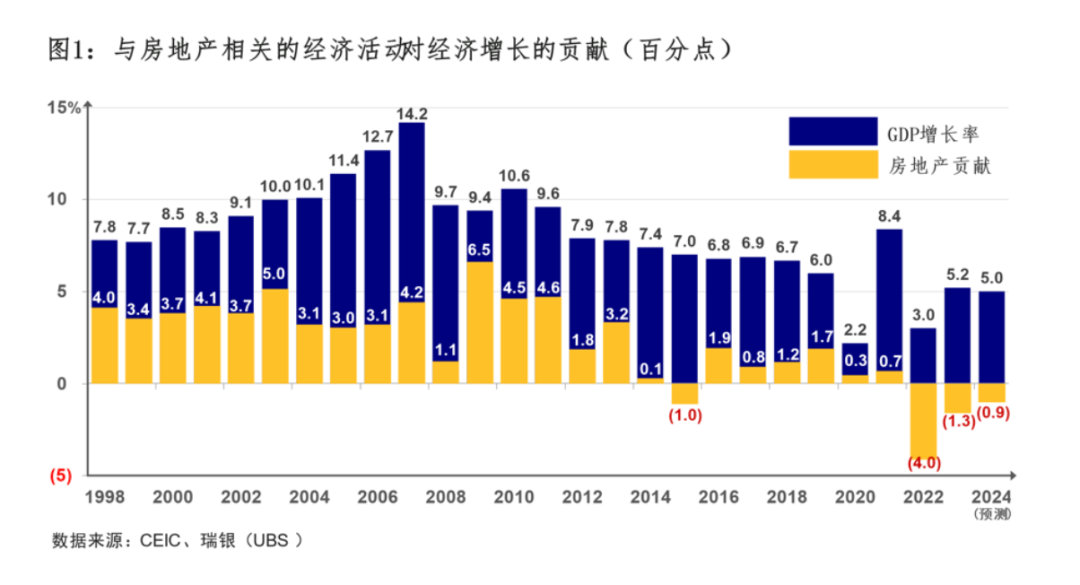

经济学家高善文在年初发表的一份研究报告中指出:“房地产市场没有供应过剩。”他的依据有两个。第一,过剩的特征是二手房交易严重萎缩,从头到尾要五六年才恢复正常,美日等国家都是如此。而中国二手房市场交易量在2023年大幅增长。贝壳研究院的数据显示,去年,全国二手房成交面积和金额同比分别增长44%和30%,不可谓不猛。第二,房产开发投资在经济中的占比在2013年达到约12%,之后急降,去年占比为6.6%,预测今年会降到5.5%,低于6.5%-7%左右的正常水平。因此,他认为,“房地产投资存在严重超调。房地产市场没有供应过剩,但经历了严重的修正,这一修正存在严重的超调。”第一,2023年一手房、二手房合计销售面积和金额同比分别增长6.3%和5.8%,但与二手市场大幅放量形成强烈反差的是,去年新房销售面积和金额同比分别下降8.2%和6.0%。何以如此呢?主要是因为“限跌令”(虽然有些地方已经开始松动),使新房售价高于市值,造成有价无市,新房卖不动。而二手房是按市价交易的,故有价也有市。第二,开发商仍然普遍深陷泥沼。去年住宅开发投资下跌9.3%。房企破产案件数量在2022年为123件,2023年骤升至590件。去年房企在违约的境内债券中占比超过70%,其中96%为民营,境外债违约更是普遍现象,正常还本付息者寥寥无几。作为支柱产业,房地产在历史上对经济增长作出重要贡献,但是贡献的比重在2009年达峰之后基本呈阶次递减的趋势,2014年-2021年之间就在负1%和正2%之间徘徊。这是好事,说明经济对于房地产的依赖度并不过高。但在2022年,房地产对GDP(国内生产总值)增长的贡献骤降至负4%,2023年恢复至负1.3%,仍然是经济增速复常的中梗阻(见图1)。

房地产对于经济的影响不止于此,还通过房价,传导至个人消费。在2015年,房地产对GDP增长的贡献为负1%,还不如去年,但是老百姓并无感觉,因为那时房价还在涨。这两年不同了,二手房价指数从2021年的峰值到去年底跌幅达9%,使家庭财富缩水,从而降低消费意愿。根据央行的统计,中国住户存款在2022年及2023年分别增长18万亿元和17万亿元,远远超过个人收入增长速度,反映了房产带来的负财富效应——老百姓不敢或不愿花钱了。而消费不振,使经济增长模式从投资驱动到消费拉动的转型更为艰难。给老百姓造成财富损失的不只是房价下跌,还包括在房企发行的债券等投资的损失。大量房企破产和房债违约,按理说应该是大股东最先承担损失,然后才轮到持有债权的个人和银行。但债务重组,即包括展期、减息、免息、减值等等的程序,往往保护了本应承担责任的大股东,反而使债券持有人遭受最大损失。境外债更是如此,因为没有跨境的破产机制,债权人只能认赔,但债券发行企业仍然得以生存,其股东持股不变。这是很不合理的。按照中外的法规,破产或债务违约时,对于剩余资产有第一优先权的应该是债权人。债务重组,首先承担损失的应该是大股东,而不应是债权人。所以最合理的债务重组方案应该包括大股东用股权或其他资产来补偿债权人,以换取债权人的认可。

去年以来,中央和地方都出台了不少救房市的政策和措施,产生了一定的作用,但仍然不够,没有从根本上解决需求不足这一主要矛盾。这是因为许多现行政策仍然限制和压抑需求。在房地产市场过热时,限购目的是降温,市场过冷时,依旧存在的限购政策等于雪上加霜。各地虽已有不同程度的松绑,目前是时候全面取消了。以中国香港为例,前些年为了给房市降温,港府祭出一套“辣招”,即加收各类额外的交易印花税。去年,中国香港房市陷入低迷,极度滞销。今年2月底,港府宣布“撤辣”,即取消所有“辣招”,取得立竿见影的效果:交易量强烈反弹,一扫房市阴霾。其实中国对于房产的潜在需求是巨大的。中国人从来都视房产为财富积累的首选资产类别,因此房产占家庭财富的比重高达59%。实际上,房产在全世界都是最大的资产类别。在美国,房市的总值大于股市,但房产在家庭财富中只占25%左右。中国人对房产情有独钟,根据央行统计,城镇居民住房自有率逾90%,可能超过世界上任何国家(美国自有率为66%、日本为62%)。中国人的强大购买力在过去两年惠及全球大都会的房市,在东京、伦敦、纽约、洛杉矶等城市,中国人都是最大的外国房产买家。而国人唯独在自己的国家不能随处买房,结果肥水流入外人田。中国市场广大,有能力购房的人为何不能在各地拥有房产呢?取消异地购房的限制,不但可提高需求,还有助于人口流动,减轻就业压力。应该把以长期持有为目的的购房行为与短期的“炒作”区别开来。这也不难,各地已有不同的短期限售规定。其实国际上更行之有效的做法是用额外税收来提高短期交易的成本,从而使投机行为得不偿失。新房售价“限跌令”也是房市稳定的障碍。房价下跌当然对周边的房主造成心理压力,也产生负面财富效应。但人为使售价高于市值,导致有价无市,犹如掩耳盗铃,起不到实际作用,而且还延长了痛苦。长痛不如短痛。取消限跌令,降价促销,加速清除库存,才能尽快扭转房市,重启稳步升值的希望。总而言之,中国的房市不存在供应严重过剩的问题,但尚未转危为安,原因是需求和价格仍然受到政策抑制,阻断了市场建立新平衡点的机制。在房市过热的时候,宏观调控是必要的,以防患于未然。现在政策目的已经达到,需要防范的则是矫枉过正,而过犹不及。目前,应该考虑立即全面松绑,恢复市场自我调节的功能,以避免因供需两端都过度修正而导致长期的复苏乏力。这样才能快速稳定市场,恢复这个支柱产业的作用,并使民众找回对房产价值的信心和消费的意愿,从而推动经济增长。