今年实行新税法你会要多交税吗?

今年开始进入2018年度报税季节了,周末有空看了看新税表,发现往年会得到退税,而今年要多交不少税。俺的情况似已不是个例,在网上亦看到有类似报道:(http://enewstree.com/discuz/forum.php?mod=viewthread&tid=220539)

这主要是由于逐项减扣部分(ITEMIZED DEDUCTION)做了修改。虽然之前从新闻,网络到电视,看到或听到不少有关税法主要修改的部分,但是没有认真仔细查看和计算过。

2017年以前的逐项减扣部分主要有如下5-6项,包括:州和县的地方税(SALT),按揭利息(INT),地产税(PPT),捐献和其他(如雇主不报销的开支等)。不过2018年息税法中这前三项中的SALT和 PPT封顶不超过一万元, INT限定750K贷款的利息,而其他项目除了DONATION外均已取消。如果处在高地方收入税(俺这有州,县和市3重税),高房价(高按揭), 和高房产税的地区,使得人们在报税时选择ITEMIZED DEDUCTION。这是因为ITEMIED DEDUCTION的减免数额会远远高于标准减免额(STANDARD DEDUCTION)。例如,一对老留夫妇, 2017年标注减免只有$20800(EXAMPTION:4050X2& STANDAR DEDUCTION:$ 12700。据2018年新税法,该项增加到$24000 (注:新税法将个人减免和家庭标准减免合二为一), 增加$3200 ,没有实质变化,仍然远低于ITEMIZED DEDUCTION。故往年人们摒弃标准减免。不过,今年由于税法的改变,或许多数人改用STANDAR DEDUCTION。于是人们会问,若是如此会多交税吗?对于这个问题没有统一答案,但是可以稍微分析一下即可得到适合自己答案。

要判断自己的家庭是否要多交税,需要对比新旧税法所需要交钠的税款,找到两者差别。

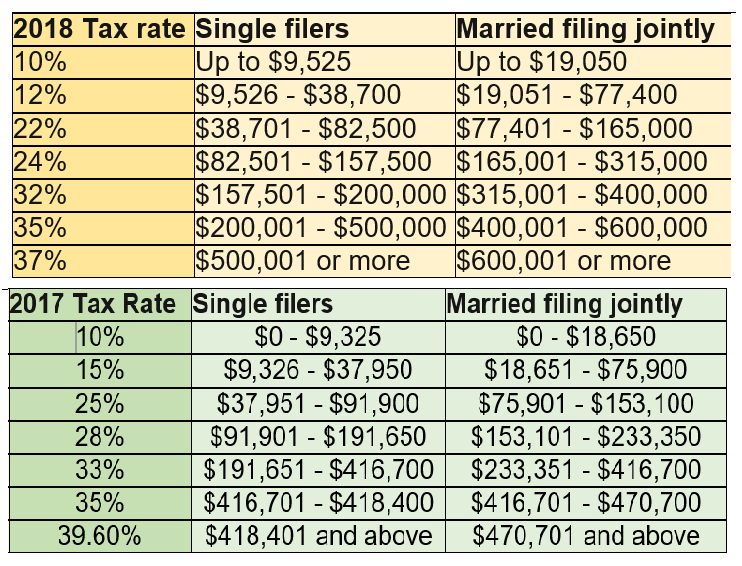

表一。下表中显示2017和2018两年IRS INCOME TAX SCHEDULE:

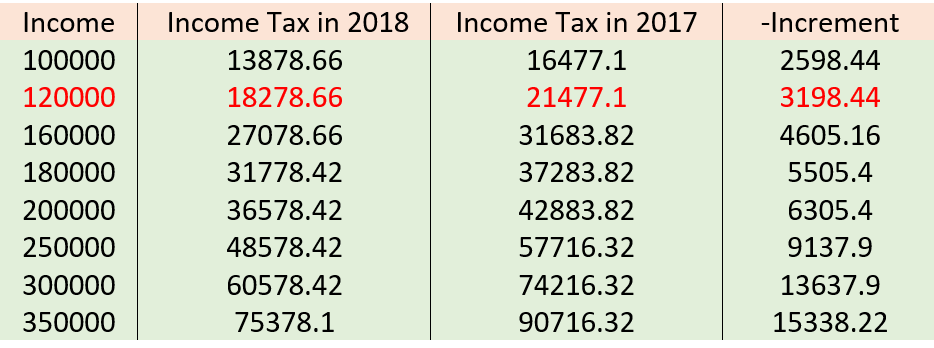

表二。根据表一算出家庭收入100K- 350K的2017 – 2018 两年交税对比。如果按照上面两年的税表,可以大致算出两者之间的税款差别,如下表中给出家庭收入100K- 350K的交税对比。

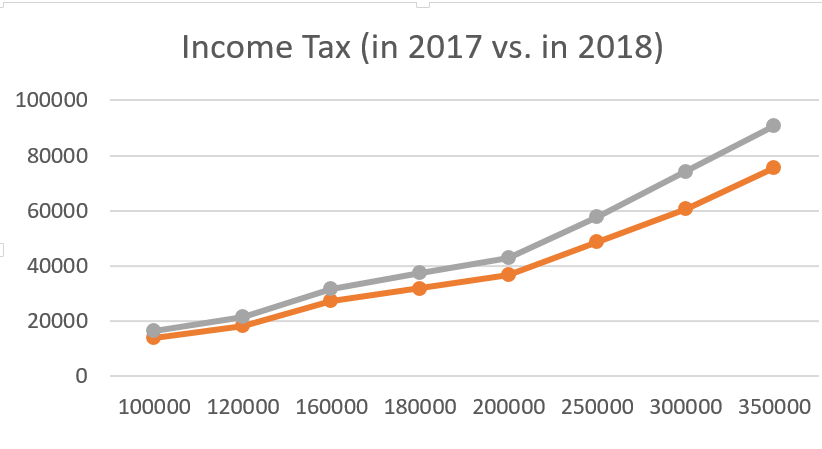

从表中可见2018年要比2017年少,而且收入越高则少交的被分越高。譬如,一老留夫妇家庭收入100K,少交2600美元左右,而另一家庭收入350K,则少交15338美元,,也就是说这两家收入相差3.5倍,但少交部分却相差约6倍。可以想象,对于更富有的家庭,少交的部分差距就会更大。特别是20万以上收入,差别越开越大。见下图)

图1. 高收入家庭会更多受益于新税法(2017-灰色线; 2018-橙色线)

判断是否多交税,要结合STANARD DEDUCTION AND TAXABLE INCOME 两者来考量。例如,一对老留夫妇的家庭收入扣除两人退休计划后(401K,403B,457B, IRA, etc.)其可纳税部分为12万的话,2018 新税表比2017 旧税表少交约3200美元(见表二第3行最后一栏)。前面提到,税法的改变很可能迫使人们选择2018年标准减免。如果真如此,前面提到2018年的标准减免额为$24000,加上这少交的税款3200美元税款所能“COVER“的INCOME $14545 (=$3200/0.22, 据表一中120K的 INCOME)。这减免相当2017年的总减免额应$38455 (=24000+14545)。这第二项亦可理解为额外ITEMIZED DEDUCTION部分。显然,如果你2017年的ITEMIZED DEDUCTION 部分大于$38455则说明你2018要多赋税了。反之则少交税。俺不幸的是,不但得有”三高”症(高PPT,高INT和高SALT), 还失去其他被取消的ITEMIZED DEDUCTIONS(e.g., donation, unreimbursed cost and others),所以从今以后若税法不变的话,就要多交税了。这使得俺不得不重新规划退休后的税务支出以及改变其它财务规划。(如网友'cys254'所言,现在是CONVERT IRA TO RIRA的恰当时机. 因为美国债务持续猛涨,未来税率必定会随之上扬,现在多交点税今后会少交很多税)。

其他链接: