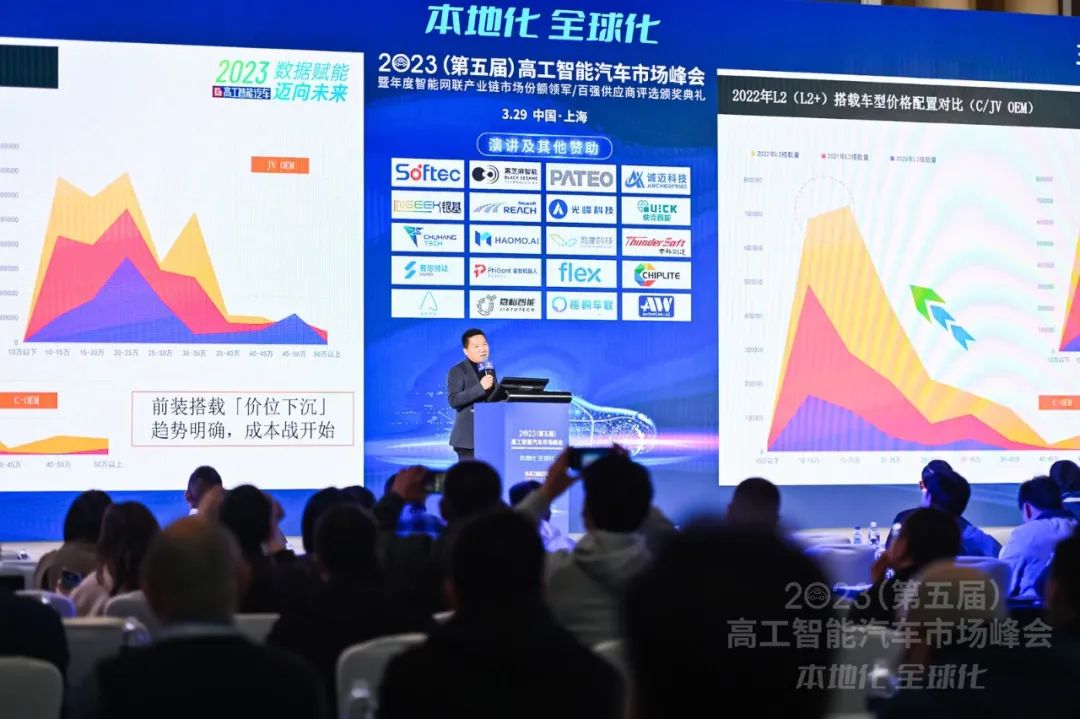

“过去1个月时间,我们拜访了近20家汽车智能化核心软硬件供应商,如果给2023年的行业形势一个关键词,就是不确定性。”3月29日,2023年度(第五届)高工智能汽车市场峰会上,高工智能汽车研究院首发了《2023-2025年中国智能汽车产业链市场数据预测报告》(以下简称“《报告》”)。

高工智能汽车研究院监测数据显示,2023年1-2月中国市场(不含进出口)乘用车新车交付249.78万辆,同比上年同期下滑24.87%;新能源乘用车交付68.54万辆,同比仅增长22.61%,增速明显下滑。

高工智能汽车研究院认为,进入2023年,汽车市场竞争更加激烈。车企在新年伊始掀起的降价促销潮,一定会传导到整个上游供应链,这对所有供应商的现金流是一个巨大的考验。与此同时,车企降本压力可能会带来新的“选装陷阱”,智能化车型配置率和实际搭载率可能会出现很多不确定性状况。在产业链成本压力加剧的大背景下,对于汽车智能化来说,也已经从纯技术驱动,真正进入新一轮市场驱动周期。接下来,对于供应商和车企来说,拼的不只是在旗舰高端车型的「堆料」,而是真正的规模化普及。《报告》预测,2023-2025年,中国乘用车市场的L2(L2+)整体搭载率将分别达到35%、45%、53%,其中,在新能源市场的搭载率将分别达到58%、65%、70%。L2持续保持爆发增长的底层逻辑,是2021年市场出现转折点,搭载L2车型均价首次低于L1,且这一差距在2022年继续拉大,这表明L2级辅助驾驶毫无疑问已经成为市场的主流。“智能化全面下探低价位车型,意味着车企和供应商的成本压力将会进一步加剧,这是一个非常明确的信号。”在高工智能汽车研究院看来,这是对产业链如何进一步降本提效的明确要求。

东软睿驰副总经理刘威直言,伴随车企、第三方的供应商大量涌入域控制器赛道,“接下来可能会有很惨烈的成本竞争”。在新的阶段,产品开发周期越来越短,“谁的基础软件平台更稳定,谁在上面做更多服务,谁能更好地做成本控制,会是接下来市场主要的竞争方向”。此外,东软睿驰还在行业内首发推出了通用域控制器,具备丰富的接口协议、高算力硬件平台,可支持网关、车身域、动力域等独立控制器或融合控制器的应用。「我们希望帮助整车企业实现原型的快速开发,面向下一代整车电子架构,显著降低开发成本。」

高工智能汽车注意到,除了汽车行业的玩家,传统消费电子巨头也正试图将其研发设计、供应链、制造能力复用至汽车业务。比如,2023年3月,联想集团宣布将于2023年推出算力32TOPS行泊一体域控,于2025年推出中央计算平台;2023年2月,立讯精密董事长王来春表示,汽车电子将在未来5年成为公司成长幅度最大的赛道,而根据公开信息,域控制器是其布局的产品线之一。伟创力汽车事业部亚太区业务发展副总裁王殿巍认为,行业洗牌已经开始,“今年大家的关心点在于现金流,如何能够一直站在舞台上,能够一直活下去?”。智能驾驶产业赛道在过往的数年间迭代速度非常快,但并未形成良好的商业闭环,即便一些优秀玩家,也在通过激进募资来补充现金流。

在王殿巍看来,企业当下要修炼内功,其一是保证技术的领先性,不仅强调当下的产品亮点,而且要强调产品更新迭代的连续性,拥有持续的造血能力;其二,车企强调自研的大趋势下,作为供应商该如何协同配合,构建更灵活的业务模式,以及找到更合适的产业链价值定位,亦非常重要。L2(L2+)渗透率持续走高之下,行泊一方案无疑也将迎来爆发。《报告》显示,截至2025年,行泊一体在30万元以上车型将走向标配;在30万元以下车型,舱泊一体会占据一定的市场份额。预计到2025年,行泊一体方案在L2(L2+)市场的渗透率将达到50%。这其中,计算平台的提效,也是至关重要。来自黑芝麻智能的智能芯片专家额日特认为,当前市场的行泊一体方案主要分为3种:多芯片方案、单芯片(分时复用)方案、以及黑芝麻智能为代表的高性能单芯片方案。具体来看,多芯片方案存在系统复杂、BOM成本高、限制平台化方案扩展的痛点;单芯片(分时复用)方案存在高低速切换的安全隐患、算法有待完善、限制寻迹泊车或AVP功能扩展、限制环视复用周视做NOA功能的痛点。

针对上述两种方案的痛点,黑芝麻智能的单芯片方案具有诸多优势。在额日特看来,如果说芯片的1.0时代比拼的是算力,那么2.0时代比拼的是好用,“我们希望基于我们的芯片,持续协助客户和伙伴打造更好、更完善的生态体系,真正做到「拿来」就能用、还要好用”。《报告》预测,今年终端市场的不确定性,造成车厂迫于降本压力,NOA在2023年的增量或较为有限,但2024-2025年将迎来量产释放高峰期,预计2025年NOA前装标配渗透率可达17%(2022年渗透率不足2%)。从时间线上倒推,这也意味着,智能驾驶Tier1(以及相关联的软硬件二级供应商)在2022-2023年会迎来第一波定点热潮,这一阶段的定点也将有足够的价值量来支撑企业继续走下去。高工智能汽车研究院认为,影响NOA放量的核心因素包括:其一,系统方案成本,30%-50%的降幅,是核心诉求;其二,激光雷达的成本,这涉及到城市NOA的渗透率。在短期内,中高端车型基础高速NOA标配、城市NOA选装(或顶配),会是短期内的市场趋势。“(最大的压力是)成本压力”,毫末智行董事长张凯坦陈。张凯在此次峰会上表示,NOA要走向标配,迎接大规模的量产,成本问题首当其冲,从域控制器(芯片)、定位模块及服务、软件开发、测试验证等多个环节都需要进一步降本。高工智能汽车注意到,毫末智行针对2023年发起“四大攻坚战役”,分别为:智能驾驶装机量王者之战、MANA大模型的巅峰之战、城市NOH百城大战、末端物流自动配送商业之战。

张凯表示,2023年智能驾驶下半场的竞争将进入加速期,高阶智能驾驶产品商业应用将迎来大规模落地。且其预计,到2025年中国高阶智能驾驶搭载率将达到70%,高级别智能驾驶将成中端车型标配。按照计划,毫末在今年将完成多平台、数十款车型、数十个项目的异步并行开发,通过智能驾驶流程化开发和标准化交付,进一步推进未来搭载毫末辅助驾驶产品的乘用车达百万量级的目标。同时,毫末HPilot3.0即将将量产交付,该系统具备打通高速、城市场景高级别的辅助驾驶能力。根据毫末智行的规划,预计到2024年上半年,将完成HPilot落地中国100个城市的计划。Aeva中国公司负责人刘志刚称,当前市场主流的ToF(测距方式)技术路径的激光雷达,存在降本难的痛点(成本拉至3000元以下)。“ToF激光雷达在长距场景肯定是过渡性方案,最终会被FMCW(调频连续波)技术路线替代。”众所周知,FMCW激光雷达也被称为4D(XYZ+速度)激光雷达,相比于其他技术路线,可以直接获取物体的速度(即时速度检测),同时基于1550nm的发光源可以实现远距离探测性能,同时,抗干扰能力更强。在刘志刚看来,FMCW激光雷达更容易实现降本、提高性能,完成商业化闭环。据介绍,Aeva目前已经拿到两家美国主机厂的订单,量产时间为2025-2026年。同时,Aeva在中国的定位是Tier2,可以为合作伙伴提供核心模组方案,共同推进下一代技术的规模化落地。另一种帮助提升高阶智能驾驶感知能力的,是4D成像雷达。从去年开始,作为传统毫米波雷达的确定性技术升级方向,4D雷达已经开始进入量产交付周期。在赛恩领动副总裁丰浩看来,在不断逼近L3的L2+赛道,市场接下来会更加注重两点:其一,整个功能的体验升级;其二,成本,市场需要高性价比的感知方案。赛恩领动聚焦于4D成像雷达,推出的核心产品为S系列高性能4D成像雷达SIR-4K,为智能驾驶视觉方案提供良好的感知补充。就在上周,赛恩领动也正式对外宣布成功获得中国头部新能源车企业首个全平台量产项目定点,4D成像雷达将标配于多个车型,全生命周期出货量累计将达数百万颗。

整体来看,伴随L2(L2+)渗透率的持续走高,前装搭载车型价位进一步下探,产业链的成本优化战已经开启。如何帮助车企“降本增效”,同时保证自身合理的毛利率,无疑考验产业链的所有玩家。