转自公众号:大碗Pro

作者:葫芦娃

一个多月前,美国硅谷银行暴雷,并在第一时间宣告破产。紧接着,鹰酱政府出手,全面兜底硅谷银行的摊子。

美国银行业暴雷规模,已超过2008年金融危机全年。

自硅谷银行暴雷之后,紧跟着因“系统性风险”宣告关闭的是美国签名银行。5月1日,全美排名第14的第一共和银行正式宣告倒闭。第一共和银行的总存款里,有近7成的存款不能得到FDIC(美国联邦存款保险公司)的存款保险支持。而第一共和银行,是一家专做高净值客户、专割大户的银行。能来这存钱的都是大哥,户头上的存款都超过了25万美元的保险上限。第一共和银行总存款规模1764亿美元,其中1195亿美元都是有钱大哥户头上存着的“未受保存款”。未受保存款,没有兜底,也不承诺刚兑。第一共和银行宣布倒闭的第二天,又带出来接二连三的雷:5月2日,西太平洋合众银行传出“正考虑出售”的消息。五天时间,股价从9美元一路崩到现在的3.1美元,跌幅近70%。

继而连三的银行倒闭浪潮,把全美的地区银行一起拉入泥潭中——

第一地平线银行开盘跌37%,阿莱恩斯西部银行跌20%,Metropolitan Bank跌 19%;

地区性银行指数下跌5.5%,创2020年11月以来新低。

硅谷银行暴雷后的不到两个月时间里,

全美已有三家银行先后暴雷,八家地区性银行接连股价腰斩,深陷暴雷边缘。美国倒闭银行的资产合计为5485亿美元,而2008年金融危机高峰期倒闭银行的资产总和为3736亿美元。今年仅仅过了1/3,银行业暴雷规模亿超过2008年全年。还记得硅谷银行刚暴雷时,还有国内的部分财经大V舔着鹰酱的PYZ说:——美国金融系统依旧稳的一批,危机距离我们还远着呢。

无解的深渊。

我们只能眼睁睁看着全美的地区性银行,一个接一个的跌入深渊中。为什么会出现这轮集中性的银行暴雷潮?美国银行业到底在经历什么?2008年金融危机之后,美国的利率水平长期保持零利率和低利率。

通过这张图,我们能看到:

2010年以后,美国30年期抵押贷款利率长期保持在5%以下;2020年疫情爆发后至2022年全面加息前,该利率水平甚至长期保持在2%-3%。

虽然贷款利率很低,但美国各家银行也都是有钱赚。

毕竟,储户的存款利率无限接近于0,而贷款利率至少在2%以上,银行的息差依旧存在,利润也依旧存在。正常情况下,美国银行“零息揽储,低息放贷”的生意模式不会有任何问题。2022年期,美联储启动加息,而且加的是又快又猛。伴随美联储的激进加息,美国银行业的平衡立即被打破。首先,美联储的激进加息,导致美国国债收益率快速上升。——截止目前为止,美国1年期国债收益率已经攀升至5%上下。国债收益率被拉到了5%上下,而银行存款利率还停留在2%-4%,作为一个储户,你肯定要想办法把钱从银行取出来,买成收益率更高的国债。于是,我们看到:自去年开始,美国银行存款在快速流失。短短一年时间,美国银行存款流失高达7600亿元,创历年来最大年度降幅。

其次,为避免挤兑,银行只能被动提高存款利率,却造成更大亏损。当储户为了追逐更高收益率,而集中提取存款,就会造成银行业最恐惧的后果:挤兑!一个月前,引发硅谷银行破产的最直接导火索就是储户的挤兑。——倒闭之前,硅谷银行遭遇了储户集中取款420亿美元。大半个月,引发签名银行破产的最直接导火索还是储户的挤兑。——其倒闭前,签名银行储户竞相提取超80亿美元的存款。三天前,引发第一共和银行破产的最后一根导火索也是储户的挤兑。——监管机构接管第一共和银行一周前,超1000亿美元存款被客户提取。提高存量存款的利率,让存款利率超过5%,超过国债收益率。毕竟最初引发储户挤兑的,并非是银行的风险太大,而是外面的收益太高。一旦银行为了留住储户而提高存量存款的利率,新的问题就出现了!自2010年起,美国长期保持低利率,贷款利率都稳定在5%以下,甚至大都在3%上下。而同样爱算小账、爱占便宜的美国人民,为了提前锁定3%的贷款利率,在贷款时都选择了“固定利率贷款”。无论后期利率怎么变,存量贷款的利率始终保持在最初签约时的3%上下。此次时刻,美国银行如果为了留住储户,而把存款利率直接提高到5%,意味着什么?最后,只要美联储持续加息,美国银行必然面临着:要么亏损崩盘、要么挤兑崩盘。只要美债收益率继续上涨,那银行存款就一定会持续外流。只要银行存款持续外流,那美国银行就必然面临着被挤兑的风险。要想不被挤兑,那就只能提高存款利率,接受必然的亏损,一直亏到扛不动而破产。

其资产负债表中,1661亿美元的贷款中含大量低息住房抵押贷款,利率仅有3.75%。而为了挽留储户,存款利率已经被拉到了5%以上。伴随着第一共和银行的破产倒闭,还会像市场释放出更大的恐慌!以上这么简单的逻辑,我们都能想明白,那群华尔街的大佬们能想不明白,常年浸泡在金融市场血水里的美国人民能想不明白?——怎么算都是赔钱的生意,其股票还有个屁的持有价值。——以前搬家存款,只是为了追逐更高收益。现在搬家存款,是为了避险。眼看各家银行都不保险,要么亏死,要么被挤兑死。只要美联储不停止加息,没有一家区域性银行能在坏消息和坏营收数据中幸存下来。

下半年,难得的窗口期。

通过前面的大段描述,我们就清楚了:一切的症结,就在美联储加息。若继续打通胀,就要继续加息,那就要继续看着一家又一家的地区性银行跳海;若要救银行,就要放缓加息节奏,甚至下半年进入降息通道。

你猜,

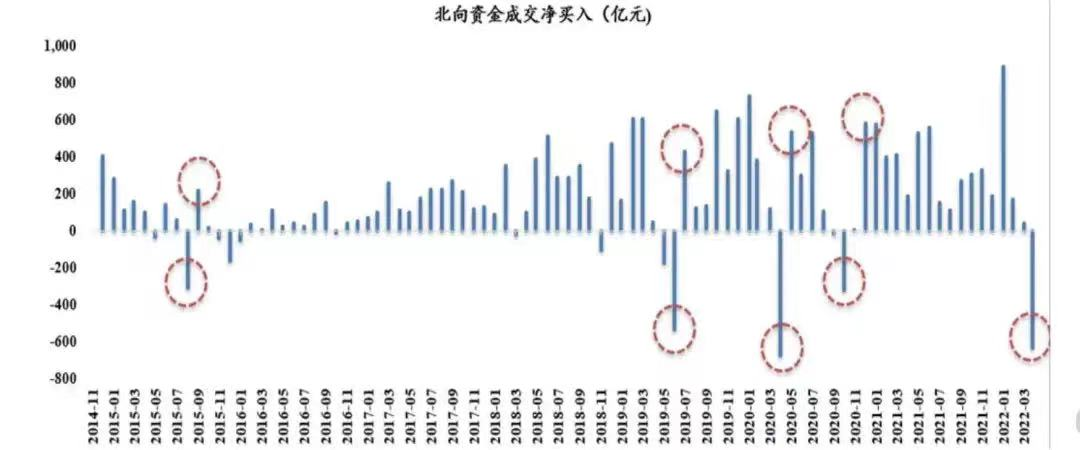

我赌鲍威尔不会硬下去,会怂会软,美联储将在下半年进入降息周期。当地时间5月3日,美联储宣布加息25个基点,并在会后的申明暗示:加息接近尾声。伴随美联储加息进入尾声,逐步进入降息周期……对于我们普通人来说,意味着什么?1、伴随鹰酱逐步转入降息周期,中国的货币政策将迎来更大的腾挪空间。2022年整年,我们的货币政策一直受到外部环境的掣肘。自去年7月份起,高层就一直强调经济工作的首要目标“稳增长”。既然是稳增长,那就要求政策要一杆子干到底,更低的利率和更大的货币宽松。然而,整个2022年,尤其是去年上半年,我们的货币政策落地的一直很迟滞。普适性的降准降息很少有,更多是定向降准降息的添油战术。一旦货币政策下手过猛,就会加剧人民币走弱和美元走强的趋势,进而加速本币贬值和资本外流。自硅谷银行暴雷、美联储在上次议息会议上放缓加息节奏后,咱们紧跟着干了啥?自下半年起,我们将迎来真正意义上、撒开膀子的货币工具大释放。2、伴随鹰酱逐步转入降息周期,新兴国家的资本市场将迎来喘息机会。虽然,每次遇上鹰酱的加息,我们都喜欢说:泱泱大国,以我为主。每次美联储加息后,我们的股市债市都因外资回流而不断抗压。没有感情的国际资本撒丫子往外跑,A股肯定不会表现好。鹰酱各轮加息后3个月,A股表现在所有大类资产中排名靠后,且有负绝对收益。

但是,伴随每轮加息进入尾声,那些跑路的外资又会偷偷摸摸杀回来。每轮加息进入尾声后,跑路的外资又重新回到A股,捡起当初扔掉的筹码。

历史上但凡鹰酱进入降息周期,无论是A股还是楼市,大概率都不会太差。

最后,再跟大家聊几句大实话。

按照往常的经验,大碗写了美国银行业的暴雷之后,肯定会有其他人也跟进着去写。如果不出意外的话,大都是:大风暴、大危机、警惕、谨慎……可能对于鹰酱的银行业来说,的确算个不小的风暴和危机。——我们将逐步丢掉汇率的掣肘,而拥有更多的货币政策腾挪空间。——伴随美联储逐步放缓加息脚步,走掉的外资将重新掉头回来,捡起当初扔掉的筹码。

点击下方名片

一键查询十二生肖每日运势

60秒看报,一分钟晓知天下事