风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:零城逆影

来源:雪球

一、美股的特点

美股的特点大家应该都了解——牛长熊短,收益好,波动小

下表为近20年指数数据对比

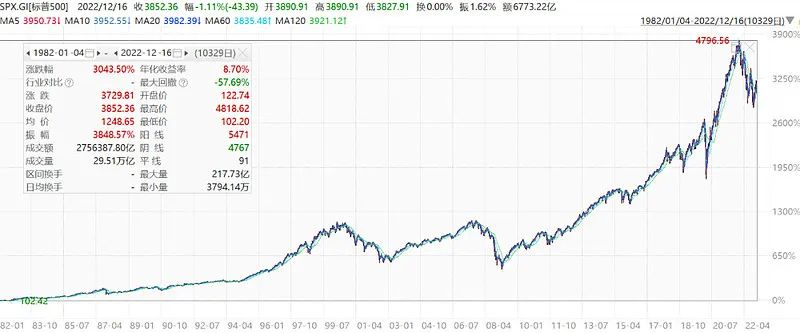

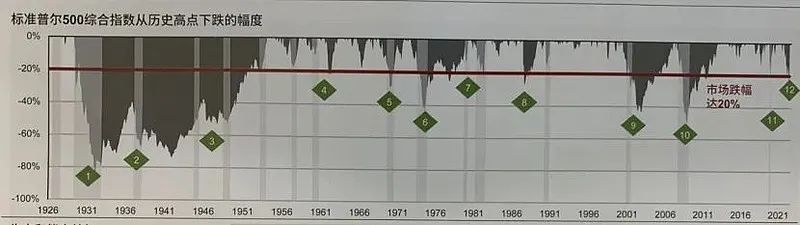

咱也不用羡慕人家,只是所处的发展阶段不同。美股在1982年之前,也和A股一样是剧烈波动的走势,一轮牛熊也就是3-4年时间(因为一轮库存周期大概就是3-4年),从高点跌下来的幅度也常常有30%左右。

下图为1962-1982年标普500的走势,1962—1966—1970—1974—1978—1982,大概4年一轮牛熊,区间年化收益率2.72%。

后来随着①美股机构占比的提升,散户持有市值降低至<6%,改为通过基金来参与股市,从1980年到2017年,基金占家庭金融资产的比例从3%上升到了24%,2020年,45.7%的美国家庭拥有共同基金。

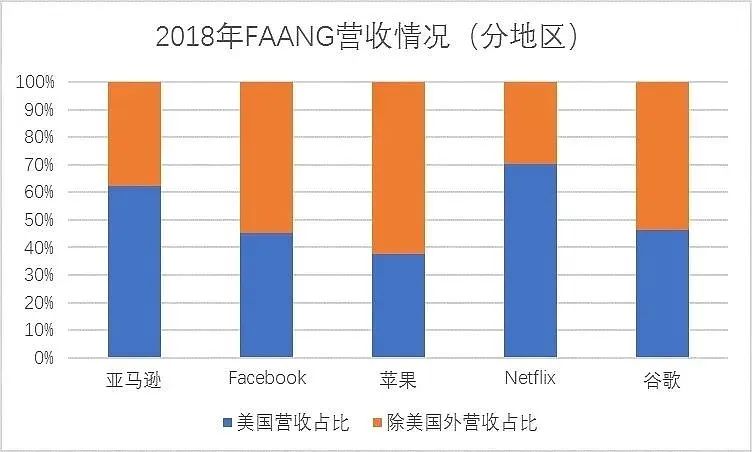

②产业结构的转型,从重工业逐渐转型成科技产业,上市公司的收入来源也逐渐扩展到全球,抵御经济波动的能力更强。

然后美股的走势才逐渐稳定下来。下图是美股1982年以来的走势,虽然也有熊市,但是时间就是越来越短,回本越来越快了。

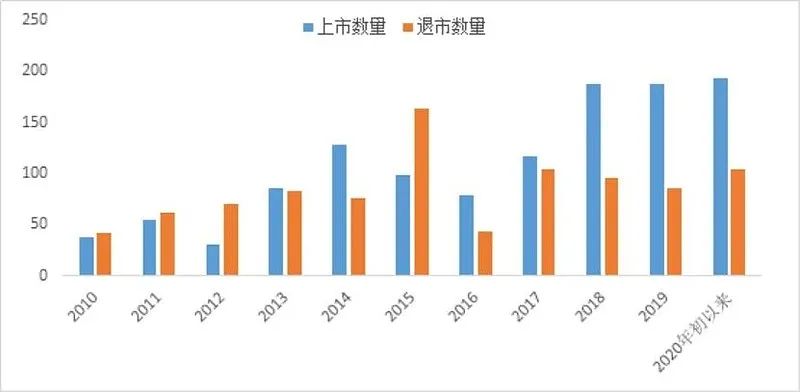

美股还有一个特点就是淘汰率高,纳斯达克处于上市状态有3000家左右,但是退市的有10000多家。也就是说,并不是美股的上市公司更好,而是大浪淘沙后留下来的更好。相反,目前A股退市的还是不够多。

下图是纳斯达克2010年以来的上市退市情况

二、美股的投资价值

美股集聚了全球优秀的上市公司(包括其他国家的),并且流动性好,监管严厉,淘汰率高,这些投资价值大家应该都比较明白,我也不展开说了,除此之外,我认为美股还有以下价值:

1、重视股东回报

虽然我们不认可资本主义,但是从投资的角度,资本主义国家更注重保护资本,注重股东回报,政策影响更小,更偏向自由市场,市场制度更完善。

虽然中国比美国的成长性更强,但是中国的股市现阶段更偏向于融资的作用,给投资者带来的回报更少。其中的公司鱼龙混杂,更需要精挑细选,找到好公司。所以从投资的角度,可能美股投资难度小一些,对投资者友好一些。

2、指数波动小、ROE高

波动小可以提升持有体验,ROE高可以带来更好的投资回报。A股波动太大了,加入相关性低、波动小的美股,可以在不损失收益的情况下,降低组合波动和风险。

2014年以来,纳斯达克100与沪深300的相关性为0.28,标普500与沪深300的相关性为0.25

波动数据前面已经展示了,当前的ROE数据见下表

波动小主要是因为机构化程度高,投资者更为理性,做空等各种投资工具丰富,股票定价更加合理。

ROE高主要是因为公司更注重股东回报,回购多,不会乱投资,也不会中饱私囊。

3、对冲作用

中国和美国是世界上最强的两个国家,存在一定的竞争,会有对冲效应。面对百年未有之大变局,任何一方的不确定性都在增强,我觉得不应该在单一方向上押注太大,而且其实我们已经把自身压重注在中国了,可以在其他方向下点注。

印度、巴西、中南亚等国或许有较大潜力?对这些国家完全不了解,很难下重手,美股相对来说确定性强一些。

这部分大家可以展开思考一下,我不多说了。

此外,美国人投资美股,还需要交20%的资本利得税,我们中国人投资美股不用交税

三、如何配置美股

有两种方式,一种是保持固定比例,比如三七、四六、五五都可以,这个相对简单,我也不展开说了。

另一种是做中美轮动,我的思路是把美股当成绝大部分时间都定价合理的资产,用来填仓位。根据A股估值分位数进行动态调整A股、美股仓位。

我现在模拟一个简单的策略:

·当沪深300的PE估值分位数突破70%的时候,切换成标普500

·当沪深300估值分位数回落到50%的时候,切换回沪深300

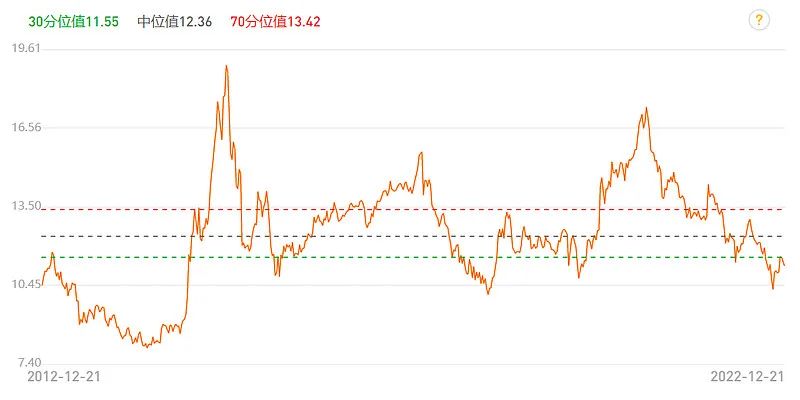

估值分位数大概参照下面这个图吧

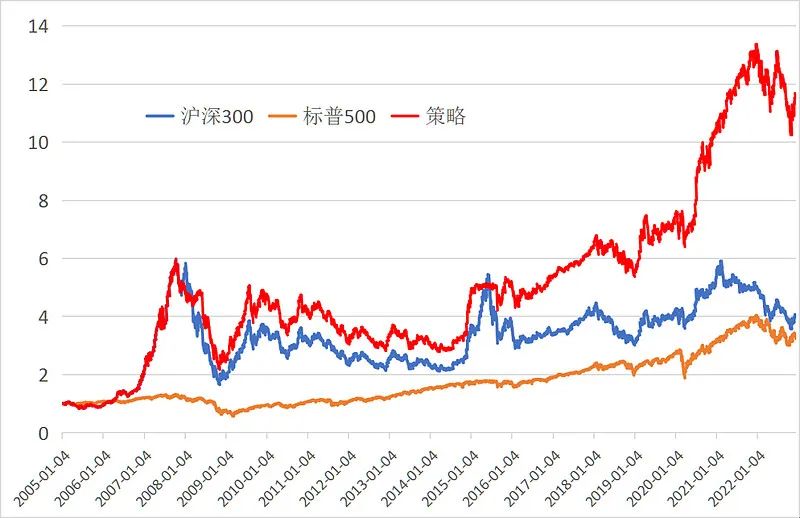

下图是这个策略对比沪深300和标普500

这还是一个很简单的策略,如果把沪深300换成偏股基金指数,把标普500换成纳斯达克100指数,再根据市场情绪改变一下调仓时间,收益还会更可观。

这也是一个非常后视镜的策略,因为最前面10年,估值分位数的数据是不准的。

但是这种思路我觉得还是可以考虑的,因为时间越长,估值分位数越有参考价值。

所以,我自己的策略是:

①如果A股热度较高、整体估值非常贵、沪深300估值分位数突破80%的时候,我多配点美股,比例可能达到40%,其他仓位继续留在A股享受一些泡沫;当A股出现右侧下跌时,我可能会将80%以上仓位转移到港美股。

②如果沪深300估值分位数跌回50%,我会开始重新加仓A股,达到50%左右。

③如果沪深300估值分位数跌到30%,我可能会把美股仓位全部转移回来,A股+港股比例可能达到100%

④平时如果遇到美国连续暴跌时(类似2020年疫情期间),我会酌情配点美股。

其实这个策略可以理解为是在做择时,只不过把现金换成了美股。

目前这个策略我暂时只是一个设想,没有实操过,目前A股估值很低,我也没怎么配美股。

配置的标的我主要考虑宽基指数:博时标普500ETF(513500)和华安纳斯达克100ETF(159632)

另外还有一些美股行业指数基金,比如易标普信息科技人民币(161128)、华宝标普美国消费(162415)等,我觉得投资难度比较大,不建议普通投资者参与,我自己也不打算参与。

四、美股的投资风险

由于以前利率便宜,美国上市公司在激励制度下可能采取了急功近利的做法(借钱回购股票),虽然提升了短期业绩(EPS),降低了静态PE,但使得负债率过高,并且可能牺牲了长期的稳健性和增长空间。尤其是目前美联储处于加息周期,可能会给带来一定的风险。

加息只是表象,更重要的是通货膨胀和衰退的风险,这将影响上市公司的盈利,进而影响收益。

另一个风险就是美国国力下降的风险,这个对于我们普通投资者来说确实很难判断。但是如果美国下降,那就意味着中国上升,我们还是会受益的,反之亦然,在判断不清的情况下,两者都配比较好。

结语:投资美股最重要的是用包容、开放的心态去看待,多从各种不同渠道了解美国。幸福、安全的生活在中国,让美帝资本主义给我们打工,也挺好的。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

在弱市行情中“布好局”,将直接影响未来持仓收益的走势,如果你现在还没有一套系统性的投资思路,可以报名雪球官方团队为你重磅打造的免费精品课!

通过为期七天的微信群+小雪1对1亲密陪伴式教学,实时在线,答疑知识疑惑,更陪你走过迷茫人生路。最新一期微信学习群火热招募中,长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。

雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。