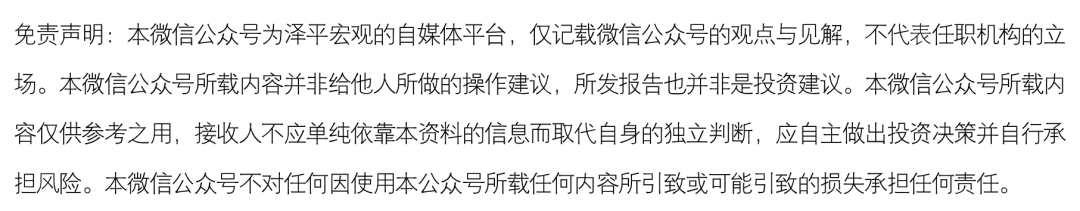

1月制造业PMI为50.1%,前值47.0%;非制造业PMI为54.4%,前值41.6%。

一、否极泰来,“全力拼经济”成为各界共识

宏观经济和各行业否极泰来,困境反转,市场主体对上半年经济形势可以适当乐观些,同时机遇与挑战并存,不可盲目乐观,当务之急是把发展放在首要任务,全力拼经济。政策全力拼经济,各省市奋战开门红。1月28日国常会强调,“推动经济运行在年初稳步回升”、“乘势推动消费加快恢复成为经济主拉动力”、“坚定不移扩大对外开放、促进外贸外资保稳提质”。近期,上海召开2023年全市优化营商环境建设大会、广东省召开全省高质量发展大会,江苏、山东、浙江、重庆、江西等多省份部署新一年经济工作重点,确保一季度经济加快回升。一是经济活动困境反转,消费温和复苏,服务消费反弹快于商品消费,必需品、家居类商品、旅游娱乐消费成为亮点;但也受制于居民收入和就业。二是房地产困境反转,政策拐点出现,重回支柱行业地位,保交楼、救三好生、放松限购,但大开发时代落幕,区域分化明显,不可能重回普涨大涨时代。三是平台经济困境反转,完成整改再出发、开绿灯,在创新和就业中大显身手,但信心有待提振。四是民营经济困境反转,中央要求坚持“两个毫不动摇”,提振市场主体信心,但实质性措施有待落地,深层次认识问题有待解决。五是人民币升值困境反转,美国通胀和经济放缓,美联储加息放缓,美元走弱,人民币走强,资金回流A股和港股,这是重大方向性利好,但汇率长期取决于经济增长率和宏观稳定性预期,背后是市场化和法治。六是政策友好困境反转,明确2023年全力拼经济,财政货币房地产政策整体取向放松,审慎出台收紧政策,政策力度决定经济复苏的高度。二是世界经济正陷入新一轮深度衰退,将明显拖累我国出口。三是提振民营经济和企业家信心需要看到实际政策落地。四是房地产销售仍疲软叠加长周期拐点已至,1月前29日,30大中城市商品房成交套数和面积月均同比分别为-42.7%和-43.3%,环比为-34.7%和-36.8%,反映短期居民购房信心和能力还未明显恢复。五是消费恢复仍受到就业和居民收入下降的抑制,1月制造业和非制造业从业人员指数分别为47.7%和46.7%,仍低于临界点。大、中、小型企业PMI分别为52.3%、48.6%和47.2%,中小型企业仍景气收缩。六是地方财政吃紧,在没有较大政策弹药补充的情况下,不宜对2023年的地方投资恢复预期过高。可考虑出台一揽子以新基建、新能源领衔的大规模扩大内需的经济复苏计划:上调赤字率、降准降息、发放消费券、发力新基建新能源等;出台实质性措施大力提振民营经济信心,对民营经济实施“法无禁止即可为”的产权保护和法治;尽快取消全国范围内的限购限贷等收紧政策;对内释放以经济建设为中心、对外释放加大市场化开放的重大信号,等等。如果把发展放在首要任务,全力拼经济,预计2023年中国经济有望重新引领全球。以科学家的精神,建设性的态度,推动社会进步,做有温度、有情怀、有专业的研究,以不负几千年来读书人的士大夫精神。二、1月PMI和高频数据显示经济快速恢复,但出口、房地产和市场信心仍需政策持续支持总的来看,1月PMI和高频数据显示经济快速恢复,走出低谷,景气扩张。生产和内需订单回升,线下服务业快速恢复。但对当前形势仍然不宜盲目乐观,需要政策持续发力:出口低迷,外需收缩;房地产销售疲软,居民购房信心和能力尚未恢复;市场主体信心虽有所好转,但观望情绪仍然浓厚。1、生产和内需回升。1月生产指数和新订单指数分别为49.8%和50.9%,较上年12月明显回升5.2和7.0个百分点,重回景气扩张。2、出口仍然低迷,外需疲软。1月新出口订单指数为46.1%,仍在显著收缩区间。1月美国、欧元区制造业PMI分别为46.7%和48.8%。全球贸易下滑,1月韩国前20日出口同比-2.7%,越南出口同比-13.5%。3、线下活动加快恢复,消费温和复苏,服务消费反弹快于商品消费,必需品、家居类商品、旅游娱乐消费成为亮点。1月服务业商务活动指数为54.0%,比12月大幅上升14.6个百分点,重回景气扩张。其中,零售、住宿、餐饮等行业商务活动指数均高于上月24.0个百分点以上,重返扩张区间。1)国家税务总局数据显示,春节假期(1月21日至27日),消费相关行业销售收入同比增长12.2%;商品消费和服务消费同比分别增长10%和13.5%。其中,粮油食品等生活必需品、家具、文体用品销售收入同比分别增长31.5%、15.2%和20.9%。2)旅游恢复至疫情前八成左右,跨境游、跨省游热度增加。文旅部数据显示,春节假期,全国国内旅游出游3.08亿人次,同比增长23.1%,恢复至2019年的88.6%;跨境游方面,携程数据显示,春节期间,境外酒店预定订单同比增长超4倍,跨境机票订单增长4倍以上。3)电影票房基本恢复至疫情前。猫眼专业版数据显示,春节档票房为67.58亿元,同比增长11.91%,恢复至2019年的114.5%;春节期间观影人次为1.29亿,同比增长13.2%,恢复至2019年的97.7%。4)自驾出行恢复加快。交通运输部数据显示,春节期间,全国铁路、公路、水路、民航累计发送旅客2.26亿人次,同比增长71.2%,恢复至2019年的53.6%;其中,高速公路小客车流量3.06亿辆次,同比增长33%,恢复至2019年的115.6%。3、建筑业维持景气扩张,1月建筑业商务活动指数为56.4%,业务预期为68.2%,主要靠基建,房地产相关投资仍然低迷。

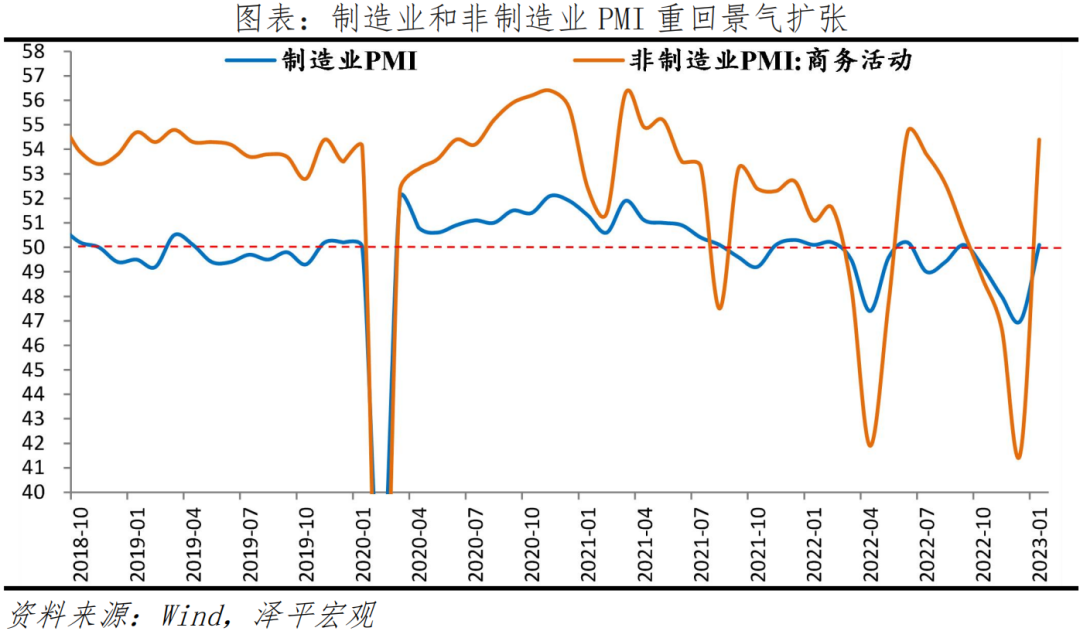

三、生产和内需回升,出口仍然低迷

1月制造业PMI为50.1%,比上年12月回升3.1个百分点,重回景气扩张。

第一,生产和内需回升。生产指数和新订单指数分别为49.8%和50.9%,比上年12月明显回升5.2和7.0个百分点,反映生产活动和需求加快恢复。企业库存去化、采购量上升,采购量指数50.4%,比12月上升5.5个百分点;产成品库存指数为47.6%,比12月小幅回升0.6个百分点;上年12月工业企业产成品存货同比9.9%,比11月下滑1.5个百分点。

从行业情况看,农副食品加工、医药、通用设备、铁路船舶航空航天设备等9个行业的生产指数和新订单指数均位于扩张区间,其中医药制造业产需均升至65.0%以上。

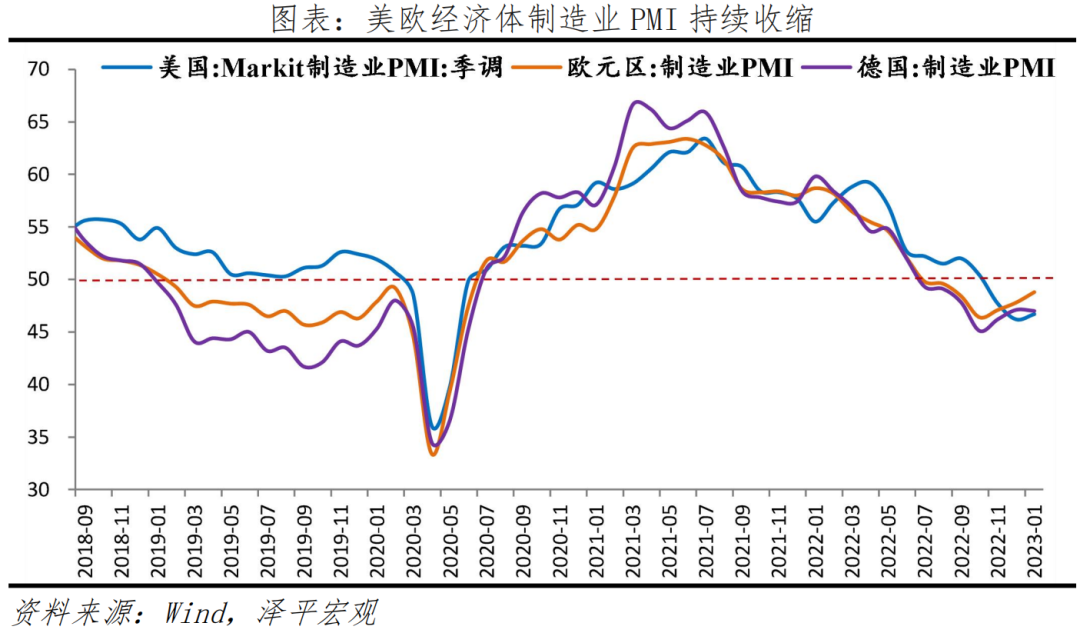

第二,出口仍然低迷,外需疲软。1月新出口订单指数为46.1%,较上月上升1.9个百分点。1月美国Markit制造业PMI为46.8%,比上月回升0.6个百分点;欧元区制造业PMI为48.8%,德国制造业PMI为47.0%,连续七个月位于收缩区间。受此影响,全球贸易下滑,1月韩国前20出口同比-2.7%,越南出口同比-13.5%。截至1月27日,中国出口集装箱运价指数、上海出口集装箱运价指数月均环比-11.2%和-7.9%。

第三,经营预期明显回升,但就业形势仍需政策关注。1月生产经营活动指数为55.6%,升至较高景气区间。1月从业人员指数为47.7%,比12月回升2.9个百分点;供应商配送时间指数为47.6%,较上月扩张7.5个百分点。

第四,高技术制造业、装备制造业、消费品行业和高耗能行业PMI分别为52.5%、50.7%、50.9%和48.6%,较上月提高5.1、4.7、4.0和1.2个百分点。其中,高技术制造业、装备制造业、消费品行业新订单指数重回荣枯线上。

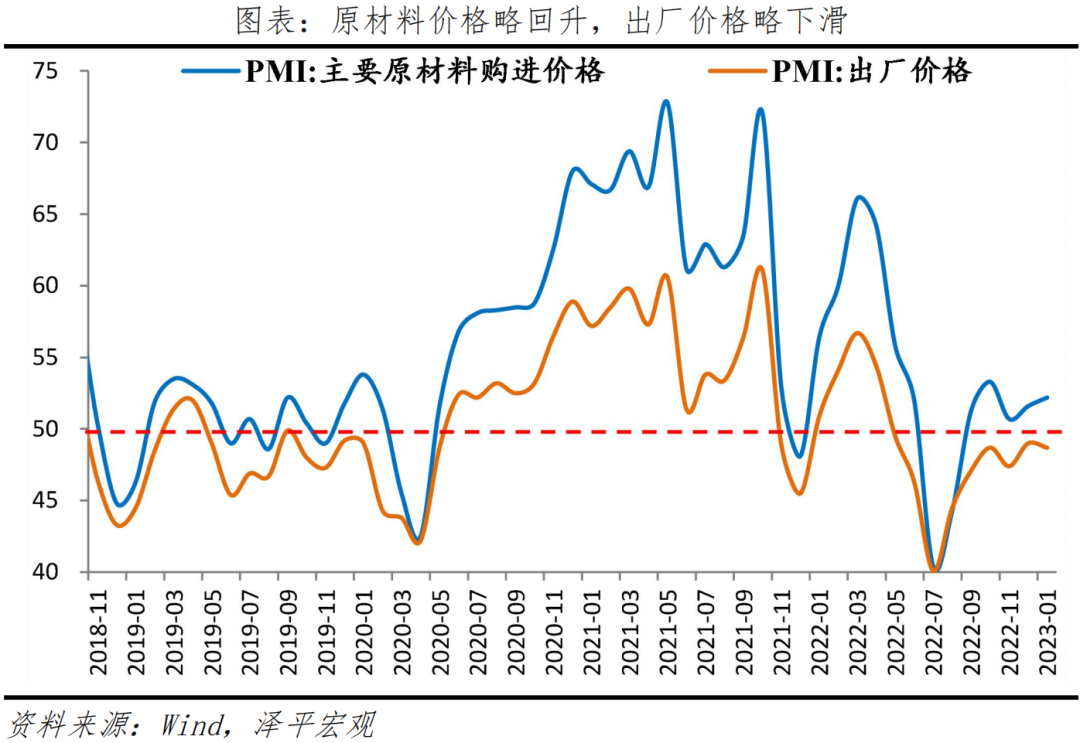

四、原材料价格略回升,出厂价格略下滑

1月主要原材料购进价格指数和出厂价格指数分别为52.2%和48.7%,比12月变动0.6和-0.3个百分点。出厂价格和原材料价格指数差值升至3.5%,出厂价格仍位于临界点以下,改善下游企业经营状况更多应从刺激需求着手。

大宗商品价格整体环比略有上升。截至1月30日,CRB商品价格指数环比为1.1%;油价环比上升,英国布伦特Dtd、OPEC一揽子原油价格环比分别为2.0%,1.5%;铜、铝价格环比上升,LME铜、LME铝环比分别为7.5%、3.8%;钢价环比上升,HRB400

20mm螺纹钢市场价、Myspic综合钢价指数环比分别为4.6%和3.1%。

五、企业景气度均有所回升,中小微企业仍需政策支持

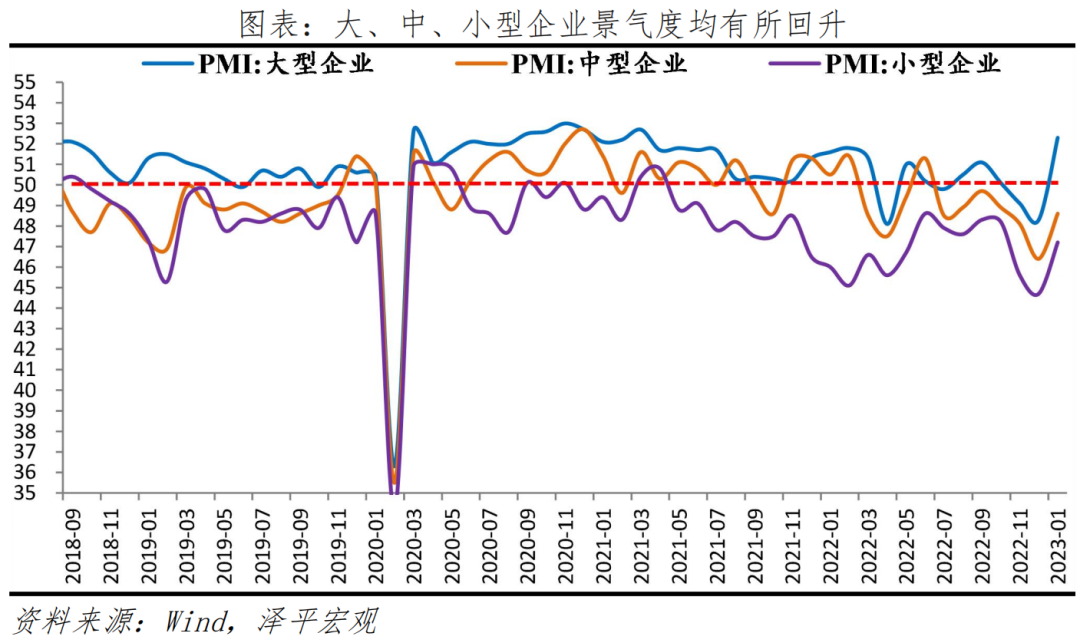

1月大、中、小型企业PMI分别为52.3%、48.6%和47.2%,比12月回升4.0、2.2和2.5个百分点,且主要经营指标均大幅回升。但中小型企业经营尚处于景气收缩区间,仍需政策支持。

第一,大型企业生产指数53.1%,较上月变动6.5个百分点,新订单指数55.1%,大幅上升8.7个百分点。新出口订单48.3%,较上月上升1.8个百分点。

第二,中型企业生产指数47.2%,较上月回升3.1个百分点,新订单指数上升5.3个百分点至48.2%。新出口订单指数变动1.1个百分点至42.8%。

第三,小型企业生产指数、新订单指数回暖,为46.2%、45.5%,分别较上月大幅回升5.4和5.7个百分点,继续位于收缩期间。新出口订单指数反弹4.7个百分点至43.3%,但恢复基础不稳固,仍需政策支持。

调查结果显示,大、中、小型企业中反映劳动力供应不足的比重均低于11.0%,较上月明显下降,就业形势有所缓解但仍然低迷。

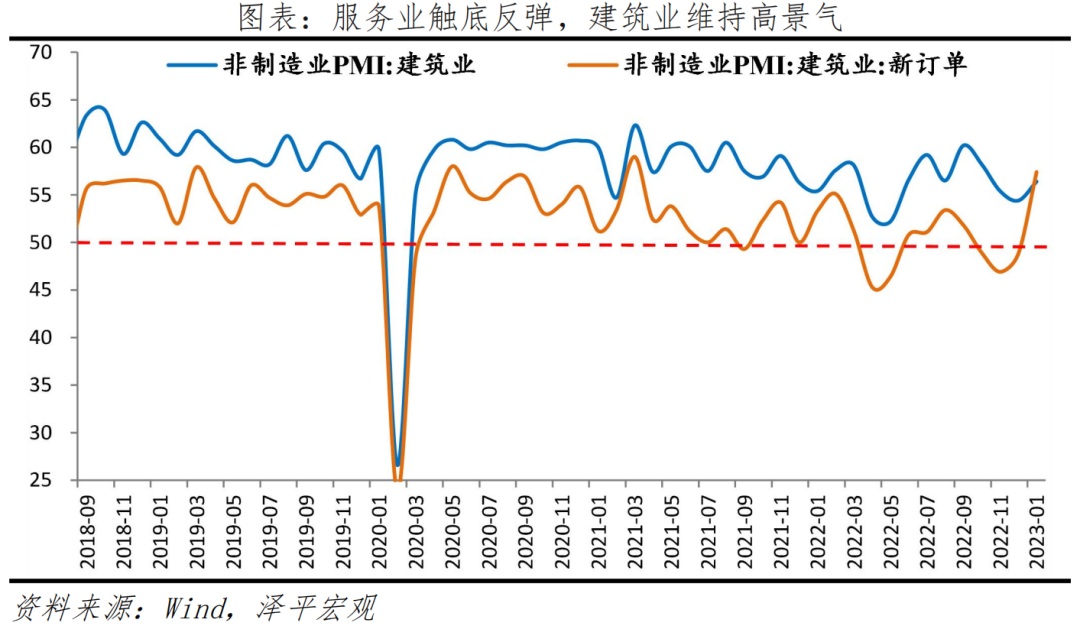

六、服务业底部回升,建筑业维持高景气

1月非制造业商务活动指数为54.4%,触底反弹12.8个百分点。其中,非制造业新订单指数为52.5%,为2022年6月以来首次重回荣枯线上;从业人员为46.7%,收缩明显放缓。从经营预期看,业务活动预期升至64.9%的高景气区间

服务业商务活动指数为54.0%,较上月反弹14.6个百分点,创2022年6月以来新高,居民消费活动恢复有所加快。具体来看,新订单、业务活动预期分别51.6%、64.3%,分别较上月反弹14.2和12.0个百分点。在调查的21个行业中,铁路运输、航空运输、邮政、货币金融服务、保险等行业商务活动指数位于60.0%以上高位景气区间;同时前期受疫情影响较大的零售、住宿、餐饮等行业商务活动指数均高于上月24.0个百分点以上,重返扩张区间。

建筑业商务活动指数为56.4%,较上月上升2.0个百分点。分行业看,业务预期指数为68.2%,高于上月6.7个百分点,仍在高景气区间。从市场需求和劳动力需求看,建筑业新订单指数和从业人员指数分别为57.4%和53.1%,较上月变动8.6和7.4个百分点,加速扩张。从价格看,建筑业投入品价格指数、销售价格指数分别为55.3%和52.8%。