作 者丨耿康祁

来 源丨华商韬略(ID:hstl8888)

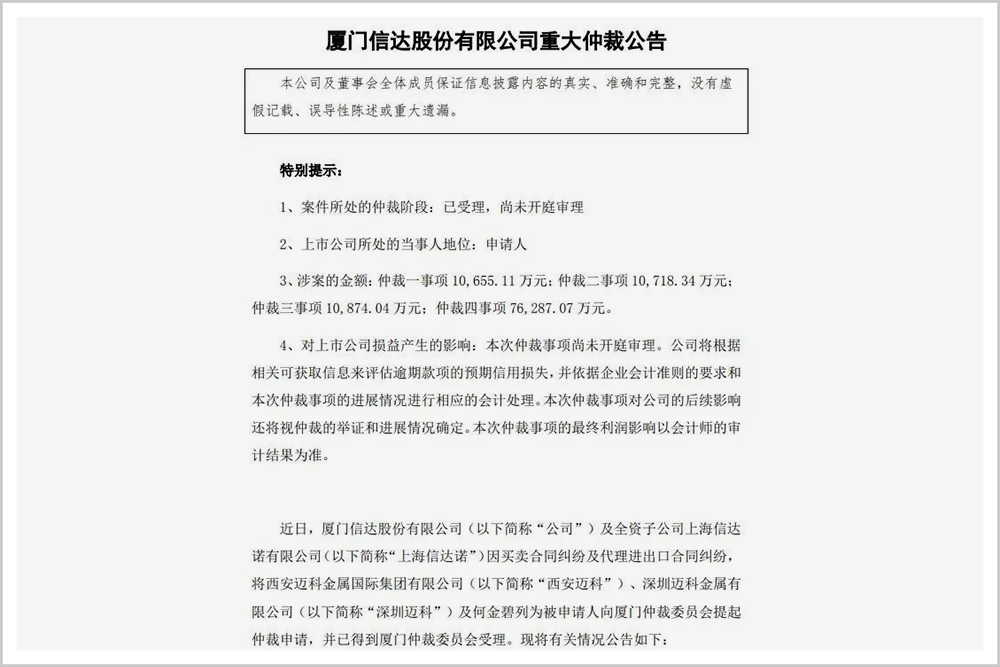

2023年1月20日,福建省地方国企厦门信达,向陕西最大民企迈科金属国际集团,公开“索债”。原来,厦门信达及子公司上海信达诺在2021年3月至2023年3月期间,与迈科集团及深圳迈科签订多份电解铜采购销售合同协议,但后者均未履约。无奈之下,厦门信达将迈科及其创始人何金碧列为被申请人,向厦门仲裁委员会提起仲裁申请,要求返还对应的货款10.29亿元、违约金5352.4万元。耐人寻味的是,公开反目前,双方一直是亲密“盟友”。

早在2015年5月,厦门信达就豪掷2亿元增资迈科旗下的迈科金服。此后,厦门信达领导层几乎每年都会长途跋涉1800公里,来到位于西安的迈科进行项目交流。在中国的铜业江湖里,迈科集团的大名如雷贯耳。作为仅次于铝消费的有色金属材料,我国每年的电解铜进口需求在350万吨左右。而迈科一家,成交量就超100万吨,占到30%以上。迈科因此成为全球铜贸易领域至关重要的巨头,也是世界上最大的有色金属交易所——伦敦金属交易所的“坐上贵宾”。2019年,迈科成为陕西第二家,营收突破千亿的民企。2022陕西百强企业榜单显示,迈科集团以2021年1598.78亿元的营收排在第5位,紧跟四家国企之后,力压东岭集团和明星公司隆基股份,蝉联陕西最大民企。厦门信达,本无意与昔日盟友交恶。但在现场催收、协商谈判、追加增信措施等手段,都失效后。它惊觉,这个看似庞大的帝国,竟然虚弱到连10亿元货款都不能体面支付了。此次暴雷事件,让历来低调的迈科,遭遇了一场巨大的债务危机。2020年以来,迈科的日子就不好过。因为其主营业务,涉及铜进口和房地产,而疫情封控与房地产下行,对其形成双重打击。在西安,无人不知的中西部陆港金融小镇、高新区迈科中心等商业地产,都是迈科手笔。有业内人士,在采访中称:“封城时几乎没有任何收益,银行又开始问他(何金碧)要钱。但是他手上没有那么多现金,所以房地产这块一下子就有个大洞,只能把酒店的未来收益也都抵押给银行了。”经营压力,清晰地反映在财务数据上。截至2021上半年,迈科集团总资产241.52亿元,总负债为177.08亿元,资产负债率高达73.32%。其中,一年内到期的短期债务合计65.34亿元,而账上资金仅有20.12亿元。从现金流方面看,2020年、2021年,迈科集团筹资性现金流净额分别为-4.99亿和-4.12亿元,凸显出外部融资环境遇阻。雪上加霜的,是2022年3月中旬逐渐停摆的上海港,其港口货物处理量一度暴跌近40%。迈科的货物被卡在港口,高度依赖进口的贸易链被打断,使得公司的业务循环和现金流周转,遭遇重大挑战。国际矿业大鳄必和必拓与全球最大的铜生产商智利Codelco,率先暂停了对迈科的销售。一开始,何金碧试图安抚市场情绪,罕见地主动接受采访。并回应,“影响了1万至2万吨,只占公司供应的很小一部分”。但现实更为残酷,缺货缺钱的迈科,不断诱发新的危机。诸多上下游的合作企业,相继暂停交易;连交情最久的工商银行,都直接将其作为贷款抵押的部分商品铜卖掉抵偿。迈科一直尝试自救,“纾困”二字在官网被反复提到。去年8月份以来,更是频频向金融机构进行资产出质、抵押乃至抛售等,来应对巨大的“暂时性困难”。不过,联合资信曾对迈科出具跟踪评级,不留情面的指出其业务结构单一,对电解铜贸易依赖度高,“整体资产质量一般”等风险因素。而迈科的资金窟窿,有媒体预估约为70亿元至100亿元。一个寒冷冬夜里,被安排在火车车厢的何金碧,看护着为一家地方企业采购的铜原料,那是他第一次接触铜。此后,他从一个小小的分销商起步,成为国内最大的电解铜贸易商之一。在一手打造的铜业帝国,摇摇欲坠之际。何金碧是否还能像三十年前的寒夜,紧紧守护住这份重担?

1993年,29岁的西安小伙何金碧,拿着5万元贷款成立迈科工贸公司,从事铜加工贸易。但很快,公司就面临三个难题:没资金、没人员、没资源。头脑灵光的何金碧,没有被吓倒。他敏锐的意识到,要存活下去,必须求变。彼时中国城市化进程加快,提升了市场对原材料的需求。于是,他果断转入对废旧金属、电解铜等铜材料的销售经营,顺利打开了市场,并实现盈利。1998年,何金碧带领迈科进军上海市场,涉足金属期货贸易。进入新的领域,精力过人的何金碧一边求知,悉心钻研各种期货理论;一边力行,多次飞往欧美考察有色金属市场。他随即对公司进行了大刀阔斧的四大战略改革:从瞄准地区市场到经营全国市场、从国内贸易走向国际贸易;从单一贸易方式,转向内贸外贸、进口加工等多种贸易方式,并以期货和现货结合的模式,消化市场波动的风险。腾笼换鸟后,迈科的规模和战斗力都上了一个台阶。但真正让迈科成为铜业传奇的,是何金碧极具胆识的一次豪赌。2005年,在“第二届上海衍生品市场论坛”上,巴克莱资本旗下全球排名第二的女分析师斯特恩柏一开口,就引得全场哗然,“现货铜的目标价位,将在每吨4000美元触顶。”上海中期交易三部总经理胡凯西,直言不讳:“在3000美元的历史高价区,发出这种预测,简直像天方夜谭!”当时,伦敦金属交易所历史上铜价超过3000美元/吨的行情不过五次。因此,人们普遍认同高盛分析师提出的,铜价将进入又一次下跌区间,年底跌至2500美元。不出意外的,斯特恩柏受到全场冷落。主持人甚至调侃,“今天竟来了一位看多者”。而在遥远的中国西部,一家同样看多的机构早已暗中发力,成为上海期货交易所每日多头持仓榜前三。它正是,何金碧率领的迈科期货。一位业界操盘手,对迈科在一片看空声中逆行,十分疑惑。便专程找到何金碧,询问缘由。何金碧给出了通俗的解答,“十年前你的房子多少钱?你拿多少工资?中国用铜量已经涨了两三倍,到现在的四百万吨,为什么就不允许铜价上涨呢?”他大胆提出,3000美元不是高价,而是起步价。如其所料,2005年10月铜价飙升到4000美元,国际国内分析师都看懵了。多空分歧,仅是中国铜市乱斗的序幕。赢下第一局的何金碧,面临着更复杂凶险的博弈。2005年11月9日,国储局主管部门国家发改委发布通告,宣布为抑制国内铜价,将向市场抛出一定数量的储备铜。对持有大量多头仓位的迈科而言,铜价下跌将是一次重击。而且,国储局抛售的2万吨铜中,有7千吨铜在华东地区。“中国铜价看上海,上海铜价看华东”,谁拿下华东,谁将对中国的现铜价格拥有发言权。就在拍卖前夜,迈科集团连夜商议对策,最终决定:无论什么价格,都要吃下。但随后,国储局再次抛售2万吨铜。这已超出迈科的承受能力,上海期货交易所铜价(沪铜),顺利被打下,甚至一度跌停。市面传言,因为受到国际基金的“逼空”压力,国储局试图打下沪铜价格,带动伦敦金属交易所铜价(伦铜)走低,以解套其海外做空的巨额亏损。国际期货的多头主力,自然不肯放弃到手的猎物。穷追不舍下,硬是将伦铜打上高位,并带动沪铜上涨,国储保卫计划最终失败。时任中国银监会主席刘明康坦言,“付出了惨痛的代价”。没有什么,能再阻止疯狂的铜价。整个牛市行情,从初期伦铜价格1800美元/吨,到2006年5月11日最高价8800美元/吨,累计上扬近四倍。每1000美元价格的攀升时间,从一开始的四个月,到最后仅用10天。戏剧性的是,铜价冲到8000美元的最后阶段,并不是多头买上去的,而是空头到期买回合约对冲头寸,从而再次推动价格上涨。相比打碎了牙往肚子里吞的空头,看多的何金碧及其迈科期货,从铜牛行情之初,一路跟到最高峰,获益数亿元以上。“迈科期货的获利水平,在国内期货历史上是开天辟地头一个。”自1992年以后,亲历数次期货大涨行情的分析师盛先生回忆道。他认为,无论是人民币升值还是国储抛铜,迈科从未改变多头信心,“这波行情做得很有气势。国内也有其他公司做多,但坚决地一路跟上来的,不多。”在国储保卫战里“稳坐钓鱼台”,却让何金碧饱受质疑。对此,他辩解说“有人说我们没有跟国储一起抛铜,就是不爱国。我认为从商业角度看,必须理智。”是投机还是理智,留给外界争议。而胜利,只属于何金碧。甚至于,期货并不是他获利的主场。“迈科一年铜现货贸易量近15万吨,每吨平均盈利200美元,是个什么数字?”,何金碧笑言。2006年,迈科年仅在陕西销售收入就达116亿元,以10亿元纳税成为陕西民企年度最高。当时,诸多国内贸易商,在行情风浪里纷纷垮台。何金碧的“中国做铜第一人”,说是在期货江湖的腥风血雨里杀出来的,并不为过。谈起感受,他多少有些风轻云淡:“也算不上得意。不过,对于我们这些做期货的人来说,确实一生中也许很难遇到一次。”

有人形容,中国大宗商品市场曾像是一个混沌的江湖。那是一个疯狂而动荡的时代,许多贸易商浮浮沉沉,何金碧却始终稳如泰山。他自述第一次与银行打交道,就非常重视互信关系。哪怕企业资金再紧张,银行的贷款到期必定如数归还,决不拖欠。为弘扬这种精神,何金碧将迈科的经营理念,总结为“敬畏规则,崇尚诚信”,并写进员工手册。有色金属对冲基金红风筝联合创始人大卫·莱利,从20世纪90年代就与迈科打交道。他说,“过去20年,我们合作了大量业务。金属贸易市场真的如同蛮荒西部,但他一直言出必行。”善于审时度势、大胆进退,则是何金碧带领迈科不断巨变的底色。那时,从金融服务和市场结构上看,西安还不够成熟。他不再留恋故土,率领迈科进入上海、深圳、香港、新加坡等地发展,实现了销售收入从250亿元到350亿元的飞跃。但到了2011年,何金碧又决定折返西安。如此折腾,是基于他的“爆米花理论”。何金碧认为,北上广深已经是火热开发,“爆”了的状态。而西部,还是个没有爆开的米花。无论金融还是贸易领域,都有非常大的潜力。回归后的第一个大手笔,是投资建设中国西部大宗商品交易中心。不仅填补了西部乃至国内大宗商品交易市场的空白,且预计交易规模将达到万亿,并以每年1000亿元的速度增长。一出手,就是30亿元的跨界投资,风险不言而喻。有记者询问“世上有百分之百的事吗?没想过做减法吗?”。何金碧不假思索地抛出一连串反问:“我这个年龄,到了做减法的时候了吗?现在开豪车、住豪宅去享受,就是一种幸福吗?”。“风险最小时,成本往往是最大的”。永远亢奋、只做加法的精神,支撑着何金碧与迈科,从有色金属领域的矿产、贸易、物流、期货、金融服务等,到商业地产的全面扩张。而这种激情燃烧最多的,只能是“资金”。1998年刚涉足期货贸易的何金碧,就不断经历着借钱、发展、还钱,再借钱、再发展、再还钱的循环。2008年,百年一遇的金融危机横扫全球,迈科也遭到波及。有媒体报道,被逼急的何金碧,甚至跑到行长办公室,“要不咱俩一起跳楼,要不继续给我贷款!”危机中爬出来后,他暗下决心,要做到“保障资本、稳健获利与超额收益”之间的平衡。最终,何金碧为迈科的资金周转,摸索出了一条巧妙的“捷径”。原来,迈科长期以亏损做铜进口业务,来维持行业龙头地位。2020年,迈科电解铜进口量135万吨,约占到全国进口量的40%,但毛利率水平仅为1.01%。何金碧的算盘很明白,铜的市场流动性极高,现货不愁找不到买家,因此库存积压和买卖价差大的风险极低。而凭借着行业龙头地位的信用加持,迈科只需支付很少的本金,就能够获得无抵押贷款。亏损采铜维持行业地位、以行业信用借贷,然后投入房地产等业务盈利、并反哺铜贸易亏损。如此布局,让迈科的资金链从模式上就留有风险。在房地产市场繁荣的时代,一切相安无事。但在疫情黑天鹅和房地产下行的双重打击下,整个游戏变得破绽百出,直到寸步难行。有媒体称,这种游戏“相当于十桶九盖,一直把盖子挪来挪去用。整个贸易链一停滞,那就没办法玩下去了。”2017年8月,在首届世界西商大会上,何金碧与柳传志、张朝阳、王传福等一众大佬,同列“十大最具影响力西商”。春风得意的何金碧,接受采访时谈到经营心得,痛心疾首地说:“很多民营企业,容易盲目扩张,没有量力而行,走着走着就掉队了。我们走过了24年,可以讲如履薄冰。”他声称,现金流就是企业的生命,每走一步,都要考虑现金流风险。即便是项目再好,也要坚持底线,不应该贪大求快、乱投资,“专一、执着、危机感,是我的法宝。”言犹在耳,迈科却在2023年成了那个即将“掉队”的民企。有市场消息称,迈科集团正在谋求重整以脱困。2月3日,何金碧公开表示:“我们集团重组一定会在政府的主导下,积极引进各种有意向投资迈科的产业和财务投资者。”对于迈科的坠落,一些业内人士有不同看法。其认为,迈科以亏损进口铜精矿的行为,不仅是将铜变成一种金融资产,与其价值基本面背离,且导致一部分贸易公司无法生存。