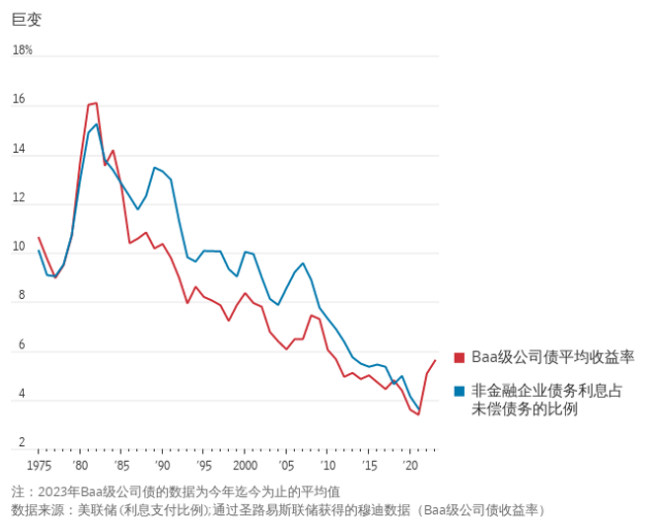

对于银行业而言,加息的影响正在显现。而对于企业借款人来说,这种影响在很大程度上尚未到来。但这种情况将在明年开始改变。由于利率在过去几十年中持续下降,它对企业财务的影响从需要首要考虑的因素变成了一个几乎是事后才想到的问题。美联储的数据显示,1990年,非金融企业支付的利息占其未偿债务的比例达到13.3%;这一数字可以作为平均利率的替代指标。到2021年这一有数据可查的最近一年,该比例已降至3.6%,创下自20世纪50年代末以来的最低水平。穆迪(Moody's)的数据显示,在同一时期,Baa级公司债的长期收益率从10.4%降至3.4%。

随着美联储为打击通货膨胀而大举加息,公司债收益率和其他商业贷款的利率都大幅上升。例如,穆迪去年衡量得出的企业平均利率为5.1%,今年到目前为止平均为5.6%。即便如此,公司目前为其债务支付的利息很可能依然很低。

这是因为当利率在新冠疫情暴发后急剧下降时,许多公司利用了这一环境,既降低了所支付的利率,又转向更晚到期的债务。根据美国证券业及金融市场协会(Securities Industry and Financial Markets Association)的数据,2020年美国公司债的发行量为2.27万亿美元,大大高于之前一年的1.42万亿美元。2021年,各大公司又发行了1.96万亿美元债券。去年,公司债发行量降至1.35万亿美元。尽管企业延迟了利率上升对其净利润的影响,但并未消除这种影响。标普全球评级(S&P Global Ratings)的分析师最近计算出,今年将有5,040亿美元的美国非金融企业债务到期,这看起来可控。接下来2024年将到期7,100亿美元,2025年到期8,620亿美元,2026年到期8,800亿美元。由于企业通常会在债务到期前12至18个月进行再融资,因此大量到期债务产生的影响可能会在许多投资者意识到前就到来。此外,未来一年将到期的债务数额不可忽视。金融数据公司Calcbench最近对去年秋季以来提交了财年报告的75家标普500指数成份股非金融类公司进行了调查,发现今年将到期的债务达736亿美元。这些债务的加权平均利率为2.65%,远低于任何一家公司目前能借到的任何金额的利率。个别公司为其部分将到期债务支付的利率甚至更低。例如,赛默飞世尔科技(Thermo Fisher Scientific Inc., TMO)的财年报告显示,其今年将到期的一批票据的利率为1.03%。而吉利德科学公司(Gilead Sciences Inc., GILD)有批将到期票据的利率为0.75%。因此,各大企业在未来几年可能会面临一些艰难的选择。一些企业可能会决定减少它们的债务负担,要么选择缩减投资和扩张的努力,要么通过发行股票等其它手段为这些努力提供资金。其它企业将以更高的利率为到期债务进行再融资,而更高的借贷成本将拖累利润。对股票投资者来说,这两种可能性似乎都不会令人高兴。