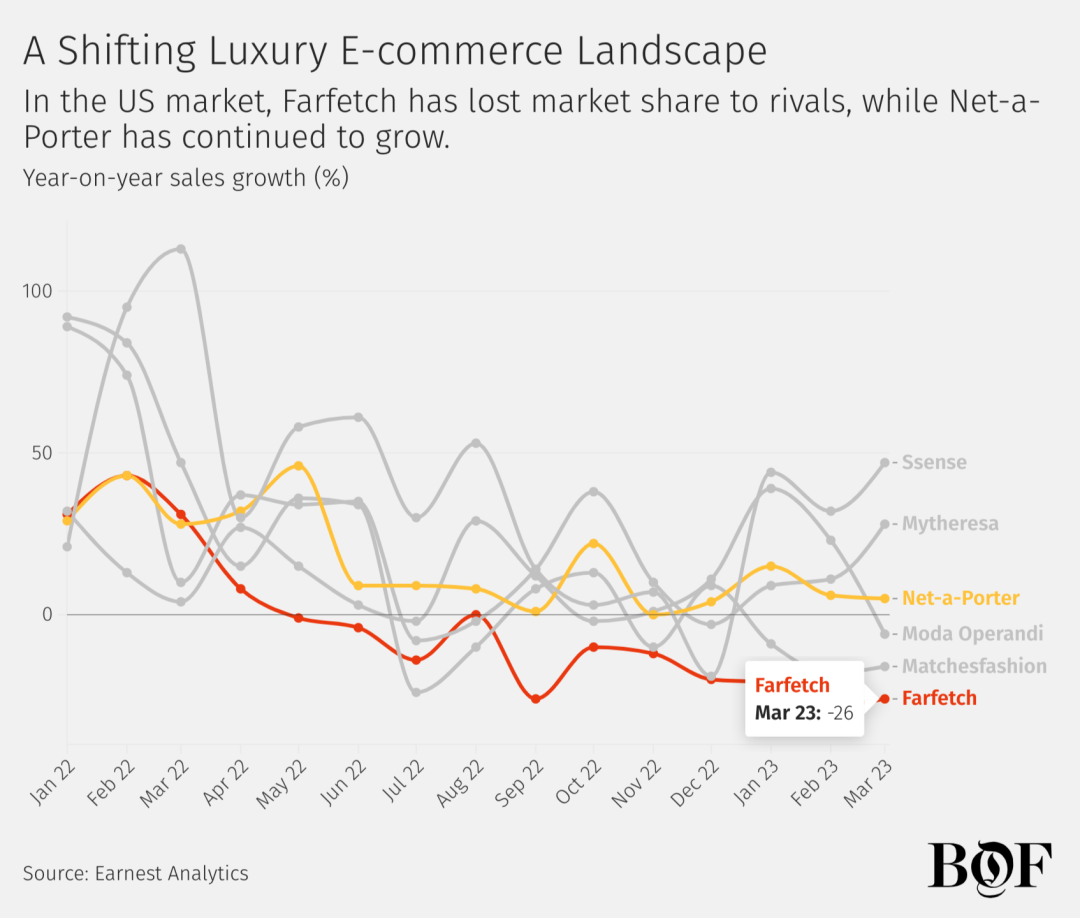

显示经历了连续两季的业绩下滑之后,奢侈品电商Farfetch(以下称发发奇)恢复了增长。5月18日,发发奇发布了截至2023年3月31日的新一季财报,营收同比增长8%,高于分析师的预期。商品交易总额(GMV)止跌回升,从上季度的-12%转为0.1%。但这一结果并不意味着人们恢复了线上购买奢侈品的习惯。财报显示,发发奇营收的增长主要得益于库存改善、线下销售以及与锐步等品牌合作带来的收益。发发奇的主力业务线上平台成交额仍旧下跌了1.2%。前不久,全球最大奢侈品集团LVMH市值突破5000亿美元,创下了历史新高,顺便把老板也送上了世界首富的位置。全球第三大奢侈品集团历峰(Richmont)最新一季财报显示,消费者对硬奢侈品(珠宝腕表)的购买热度在回升,意满志得的高管怒斥“历峰被LVMH收购”的消息为“无耻的谣言”。发发奇遇到的困境,与大部分疫情期间迎来“第二春”的互联网公司很相似。一方面全球疫情持续缓解,线下消费回温,对线上交易造成冲击。另一方面,线上营销成本高企,这对许多企业来说仍是一笔巨额开支。在欧美国家,消费者备受通胀困扰,奢侈品预算缩减;而在前景不错的中国市场,发发奇的知名度甚至还不如彻底凉掉的寺库。为了缩减开支,发发奇已经在去年一年内疯狂“减脂增肌”。发发奇在2022年大幅裁员17%,关闭了旗下品牌Browns、Stadium Goods在全球的多家门店。老板José Neves曾表示今后每年要减少8500万美元的SG&A费用,约等于固定成本降低了超过10%。但本财季发发奇SG&A费用仍保持了7%的增长。发发奇代表着奢侈品电商中的“平台型”模式,因为背书大佬众多,科技属性又强,在疫情三年被认为是这一赛道的最优解。市面上主流的奢侈品电商模式大致分为三种,一种是以寺库、YNAP、MyTheresa推这样的批发商模式,平台“采买回来,打包再卖”,以量取胜,赚取中间价差。这一商业模式通常会遇到供应链不稳定的问题。一类就是以发发奇为代表的平台型,特许经营模式,平台不持有库存、不决定售价。用户下单之后,产品直接从仓库或零售商、买手店内发货,平台抽取交易额的一定比例作为佣金。在发发奇最春风得意的2020年,Prada甚至将自己70多个仓库开放给发发奇,以提高产品的运输效率。最后一类就是品牌自己运营的数字平台,通常只是作为渠道补充而非卖货主力。这三类模式中,产品供应链稳定度依次上升,相应的,品牌对渠道的话语权也顺次增强。对于手握550多家品牌合同的发发奇而言,供应链并非最主要的问题。但奢侈品的特殊性在于控制权,奢侈品品牌对产品和渠道的控制程度越高,品牌的价值也就越高。尤其近几年来,奢侈品品牌为了加强对终端的控制,纷纷收回了散落在各地的经营权,将过去采用的分销模式转变为全渠道直营模式。即使消费者对奢侈品的购物热情回温,第三方电商平台也难再分一杯羹。 发发奇市场份额在美不断走低 来源:Earnest Analytics

发发奇市场份额在美不断走低 来源:Earnest Analytics

研究机构伯恩斯坦一份报告显示,为了吸引更多品牌入驻,发发奇开出了只有传统批发商的一半的利润需求。最要命的是,平台消费者永远关心的价格和产品信赖度,前者需要平台给出各种折扣回馈,失血让利;后者则需要持续不断的营销投入。发发奇必须将本就微薄的利润空间,再分一部分给社媒平台和创意公司,两头这么一挤压,平台日子更加不好过了。发发奇并非没有意识到这一点,toB、实体店和自营品牌也是发发奇的运营重点,只是这些业务均未具备担负集团整体盈利的能力。站在今日回顾疫情之初,全球几大奢侈品集团一窝蜂与发发奇合作的场景,更像是情急之下的仓促决定——毕竟谁也不知道人们会在家里待多久,线上零售根基天然薄弱的巨头们选择了最快速的方式——“打不过就加入”。但奢侈品电商之战争夺激烈,脱离大牌的背书之后发发奇是否还能独立行走,只能等待时间的验证。就像Forrester零售业分析师 Sucharita Kodali对奢侈品电商的描述,“除了价格,还有什么可以竞争的?”

来个“分享、点赞、在看”👇

发发奇市场份额在美不断走低 来源:Earnest Analytics

发发奇市场份额在美不断走低 来源:Earnest Analytics