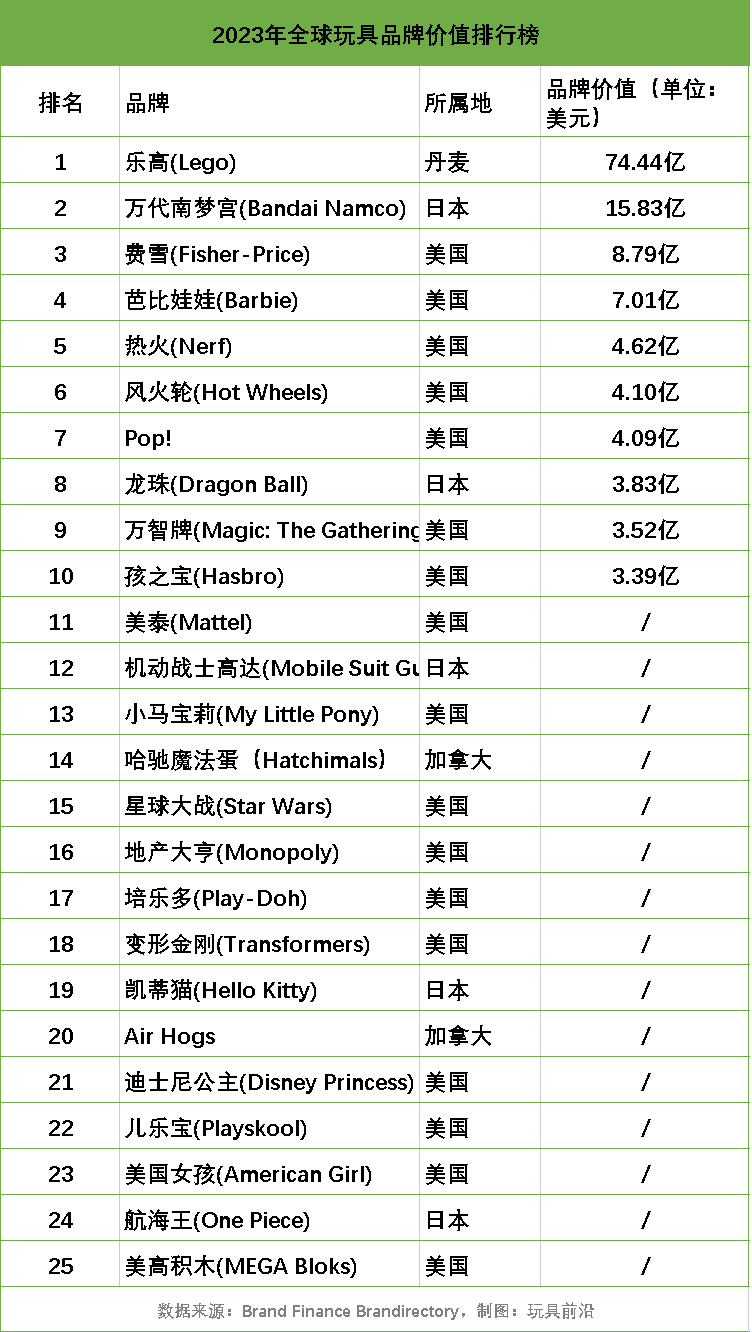

近期,英国品牌评估机构“品牌金融”(Brand Finance)发布2023“全球玩具品牌价值25强”排行榜(TOYS 25 2023),乐高、万代南梦宫、费雪蝉联前三位。孩之宝、美泰和万代南梦宫这几大企业上榜的品牌最多。星球大战首次作为玩具品牌上榜。

2023年全球玩具品牌Top 10

2023年全球玩具品牌Top 10

纵观25个品牌榜单中,按地区划分,美国占了17个,日本占了5个,加拿大占了2个,丹麦占了1个。诞生于1930年的丹麦玩具品牌 乐高(Lego) 以74.44亿美元的品牌价值位居榜首,表现亮眼。公司主营业务为积木玩具,同时发展儿童教育、电影制作、主题乐园等衍生产业。日本的万代南梦宫位居第二,同时日本还有机动战士高达、龙珠、凯蒂猫(Hello Kitty)、航海王品牌跻身全球玩具品牌前25名;

注:品牌价值被理解为品牌所有者通过在公开市场上许可该品牌所获得的净经济收益。

海外玩具巨头企业美泰与孩之宝算是包揽了大半个榜单,美泰占了6个席位,孩之宝占了8个席位。美泰旗下的费雪、芭比娃娃分别位居第三、第四。上榜的品牌还有美泰、风火轮、美国女孩、美高积木;孩之宝及旗下热火、万智牌、小马宝莉、培乐多、变形金刚、儿乐宝、地产大亨均已上榜。迪士尼上榜2个品牌分别是星球大战、迪士尼公主;斯平玛斯特也上榜2个品牌分别是哈驰魔法蛋(Hatchimals)和Air Hogs;此外,美国潮玩巨头Funko旗下的当家花旦Pop!系列跻身TOP7,足见国内外潮玩市场发展潜力。

从乐高成长发展来看,这90多年间经历早期快速发展成长,亦曾面临外部挑战、顺利度过危机,近年来维持稳健增长。2022年上半年财报显示,与2021年同期相比,集团上半年收入增长17%,达到270亿丹麦克朗,零售额增13%;营业利润保持稳定,达到79亿丹麦克朗,净利润为62亿丹麦克朗。从区域表现来看,中国市场已成为其重要增长极,从2017到2021年该公司在年报中均强调中国市场的重要性 ,业绩呈现增长态势。该公司全球产品和营销总监Julia Goldin表示,乐高计划在需求快速增长的情况下,于2023年在中国开设80家零售店。对于线下门店的布局,乐高大多数门店集中于一二线城市,并且多位于大型商超。对于下沉市场,乐高也并非盲目扩张,而是选择经济相对不错的城市。据中信证券显示,截止2022年6月28日,全国共41座三四线城市拥有各式线下乐高门店。其中门店数超过5家的城市包括常州、绍兴、嘉兴、沈阳、长春,均为长三角城市或省会城市,且人均GDP高于或与全国人均GDP持平。此外,2016年,乐高在嘉兴建设了生产工厂,全球只有5个;2017年,乐高授权专卖店(LCS)分别在北京和上海开业,乐高产品可以在大陆地区抢先发售;2022年1月乐高宣布扩建嘉兴工厂。对于中国市场的高度重视究其原因在于近年来欧美国家生育率连年下滑,儿童玩具需求减少,欧美市场增长遭遇瓶颈。从拼插式积木本身来看,该品类兼具全年龄的优势,且普及率低,尤其是在中国推广的时间还处在成长期,在第一代消费者尚未普及。可以说,无论是乐高在中国工厂的扩产,还是加大门店扩张的步伐,都是看重了中国广阔的市场空间。

在2021年的全球玩具榜单中,万智牌(Magic: The Gathering) 位居TOP17,而在今年的榜单中万智牌以3.52亿美元的品牌价值跻身榜单TOP9,增长迅速。不久之前, 母公司孩之宝2022年财报显示,万智牌已经成为公司旗下首个体量达到10亿美元(约合人民币69亿元)的品牌。第四季度表现尤为亮眼,达到2.63亿美元,增幅高达40%。公司将业务划分为消费品、威世智和数字游戏、娱乐业务三大部分。《万智牌》、《龙与地下城》等知名IP都属于“威世智与数字游戏”部门。2022全年威世智和游戏部分收入13.3亿美元,同比增长3%。这也是该公司三个部门中唯一实现净收入同比增长,且盈利能力最强的部门。玩具业务所属的消费品收入35.7亿美元,同比下降10%;娱乐部门衰退最大,收入9.59亿美元,同比下降17%。关于玩具业务下滑原因,一部分是该公司失去了迪士尼的IP授权,去年,美泰重获迪士尼公主及《冰雪奇缘》授权。孩之宝首席执行官Chris Cocks指出,“退出的授权许可、品牌和市场”将带来大约3亿美元的收入损失。对于未来发展,孩之宝将更加注重内容的打造与IP品牌的管理与开发,包括变形金刚、龙与地下城、万智牌、NERF、小猪佩奇、培乐多和孩之宝游戏。纵观整个行业,我们可以清楚地发现,那些国外头部玩具企业在不断创新以促进持续发展外,还在积极寻求与外部的战略合作、并购,扩大玩具产业链,挖掘盈利点,而这些与影视、游戏、动漫产业密切合作的品牌,注定要比那些市场反应慢半拍的品牌,更容易发现市场商机。2023年6月26日-27日

全球母婴大会&新渠道增长大会

近百位重磅嘉宾共探行业新出路

优质品牌与高效渠道深度对接