风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。近期股票市场的整体弱势,除了大家所担心的经济复苏压力以外,人民币汇率问题成为短期大家关注的焦点,当然这背后有市场担心的中美关系因素。人民币汇率究竟是怎样对股票市场产生影响的?本文就相关的问题谈谈我的看法。

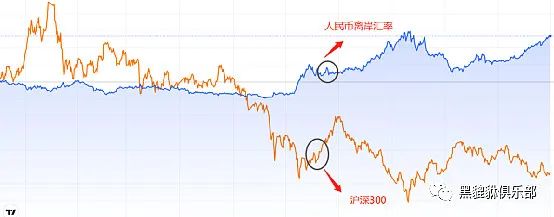

2021.1-2023.6月 沪深300 VS 人民币离岸汇率

从最近三年人民币离岸汇率与沪深300的走势图来看,二者有非常明显的负相关性,而且在人民币贬值到关键的节点,比如说7,或者说上轮周期高点附近,股票市场都出现了较为明显的担忧进一步贬值的情绪。

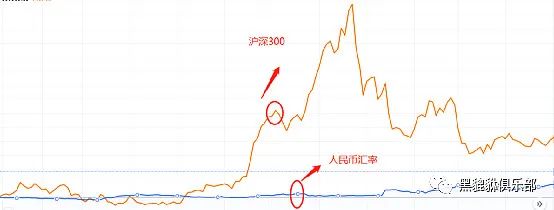

2013.6-2016.6月 沪深300 VS 人民币汇率

但是,如果我们把时间继续往前拉,看2015年,发现沪深300跟人民币的波动的相关性虽然有,但是并没有这么大,尤其是在2014-2015年,基本上相关性比较弱。改变这最关键的时间点在2016年前后,尤其是到2018年初,人民币跟沪深300呈现明显的负相关性。

这就涉及到“811汇改”,时间刚好是在2015年的8月11日,央行调整人民币对美元汇率中间报价机制,做市场参考上日收盘价对外汇交易中心提供报价,这使得人民币更加真实的反映出外汇市场的供求关系。也就是说,在“811汇改”以后,人民币的汇率更能反映出外汇市场的真实供需,随着新的人民币定价机制的形成,股票市场跟外汇市场开始更加紧密联系在一起,共同反映中国宏观经济的变化。

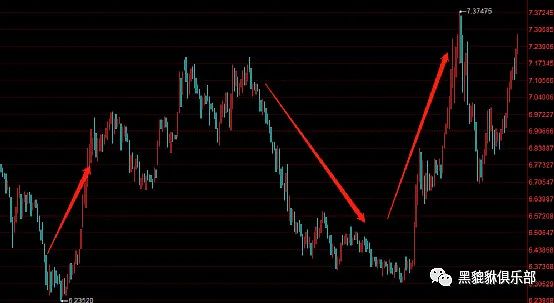

人民币汇率:周期性明显而且基本上同步中国的宏观经济周期

“811汇改”以后,人民币经历了两轮比较明显的周期波动:上行周期在2016年12月到2018年4月,以及2020年6月到2021年的10月,这刚好是中国经济上行的阶段,股票市场也出现了较为明显的上涨。

2018年6月,MSCI将A股纳入以及此前的沪深港通,对A股持仓的不断增加,都使得汇率因素跟指数有了更深的绑定。我们知道,目前海外的资金流入,是股票市场的边际变量,汇率的变化会改变资金的行为,进而影响国内股票市场的表现。经济向好,人民币升值,这不仅仅利于股票市场的整体向上,也更利于海外资金购买人民币资产,经济下行周期则是相反的表现。或者换句话说:经济周期决定了,股票市场的表现以及外汇市场的波动,股票市场以及汇率都是宏观经济的表现结果。

如果以中国的十年期国债收益率代表经济预期,那么2.6%,即使再往下,空间也会非常有限,市场对国内股票以及外汇市场定价其实已经非常悲观,而我们较大的概率站在新一轮的人民币汇率的底部区域。

中国十年期国债收益率

就短期而言,我觉得还是需要承认的是:人民币依然受到强势美元,美联储的鹰派预期以及中国流动性进一步释放的预期影响,可能会使得人民币短期缺乏快速上行的动力,而维持偏弱的格局。

但是,如果拉长时间1-2年看,地产的库存问题,新开工问题都会逐渐的缓解,甚至开始缓慢的上行周期,而海外的高利率对于经济的压力也会更加明显,这意味着人民币的远期升值的预期已经出现,而目前处在悲观预期充分定价的阶段。站在当下看未来的18-24个月,中国将会进入新一轮的经济上行走强,人民币汇率自然会有所表现,而人民币计价的资产,自然也需要保持乐观的态度。

如果你还想学习更多投资方法,欢迎报名雪球官方出品的雪球基金第1课!通过为期七天的微信群+小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!希望小雪的7天精品课程可以帮到大家,让所有雪球用户能够明明白白地认识基金投资!长按下方二维码即可报名!风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。