查理·芒格影响了一代又一代的投资者,尤其是他在伯克希尔哈撒韦公司的合伙人沃伦·巴菲特。芒格的去世不仅仅给伯克希尔留下了空缺。同时也引发了这样的问题:当很难以公平的价格找到伟大的公司时,他所倡导的价值投资风格该如何演变。

本篇文章原载WSJ网站,由ChatGPT翻译。老毕结合昨天发的《2024年应该如何抄底中国股市?》以及网友们的留言,仔细阅读了这篇文章后,心情愈发沉重。

--价值投资你说它奏效吧,中国股市已连跌三年、香港股市已连跌五年,用传统指标衡量的富含价值的股票满地皆是,但2024年开年依然连跌四天。周末最大的传言是去年末禁止大型基金公司卖出,今年开年则解除了禁令,令人瞠目结舌的是,基金重仓股普遍大跌,这完全不像价值投资的风格。

--价值投资你说穹不奏效吧,美国的科技股却又涨到了天花板,欲跌却涨的扭捏样子,让人在是否继续下注美股上左右为难。

因此,当价值投资不再是股市策略时,我们应该如何投资?

芒格敦促巴菲特为优质企业支付费用,使他摆脱了早期对最便宜股票的关注。他们共同将伯克希尔打造成为一家拥有庞大股票投资组合的庞大企业集团,并成为有史以来最具传奇色彩的投资者中的两位。

许多投资者都认为,2008 年金融危机后多年的超低利率帮助成长型股票击败了价值型股票,价值型股票通常被认为是相对于通过各种财务指标衡量的价值而言以较低价格交易的股票。

利率下降使企业借贷成本降低,从而促进经济增长。相对于政府债券等风险较低的资产,它们还使股票看起来更具吸引力,但往往比定价过低的价值股更能提振面向未来增长的公司的股价。

现在,一些人质疑,随着美联储暗示今年将开始降息,价值股是否能很快蓬勃发展。

在他去世前的几个月里,芒格承认,价值投资者的传统狩猎场已经被抢走了。他说,唾手可得的果实已经消失了。他表示,投资者几乎别无选择,只能拥有一些估值高昂的科技巨头,以跟上市场的步伐。

芒格在伯克希尔2023年股东大会上表示:“我认为价值投资者将面临更艰难的时期,因为他们中有这么多人争夺越来越少的机会。“我对价值投资者的建议是习惯于少赚钱。

然而,芒格的许多学生都忠于他的投资策略:识别企业的基本价值,并在机会出现时大举押注。

价值投资

抢购以低价交易的平庸公司的股票是巴菲特从价值投资之父、他在哥伦比亚大学商学院的老师本杰明·格雷厄姆那里学到的技巧。

例如,在1958年和1959年,巴菲特购买了Sanborn Map的股票,该公司的地图业务减弱,投资组合价值约为每股65美元,股价为45美元。在巴菲特的游说下,桑伯恩于1960年同意使用其投资组合来收购股东。根据罗杰·洛文斯坦(Roger Lowenstein)的说法,巴菲特获得了大约50%的利润,他在《巴菲特:美国资本家的形成》中讲述了这一事件。

巴菲特后来写道,所谓的雪茄烟头方法有很大的弱点:在投入大量资金时,它效果不佳,并且是建立持久业务的错误基础。

他认为,芒格于11月28日去世,享年99岁,他改变了自己的投资策略,使伯克希尔走上了通往公司的道路。

“他给我的蓝图很简单:忘记你所知道的以优惠的价格购买公平的企业;相反,以公平的价格购买出色的企业,“巴菲特在2015年的一封信中写道,以纪念他控制公司50周年。

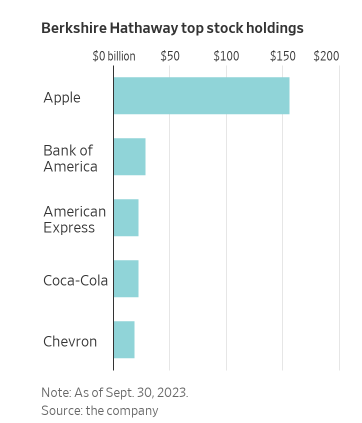

如今,按市值计算,伯克希尔是美国第七大公司,经营的业务范围从Geico到BNSF铁路,再到巴菲特和芒格利用这些价值投资原则收购的See's Candies。它还拥有超过1500亿美元的现金和超过3000亿美元的股票投资组合,其中包括可口可乐,美国运通和美国银行等。

在2月份致股东的年度信中,巴菲特写道,少数成功投资的重要性。伯克希尔在 80 年代和 90 年代花费了 13 亿美元来组建可口可乐的股份;它现在的价值约为 240 亿美元,每年派发超过 7 亿美元的股息。伯克希尔对美国运通的收购基本上在1995年完成,也是以13亿美元的价格完成。该股份价值超过280亿美元,每年向伯克希尔支付超过3亿美元的股息。

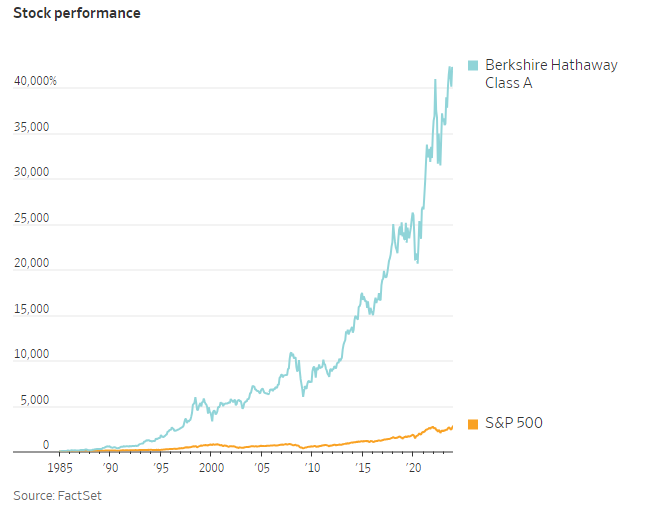

伯克希尔自己的股票已经压垮了市场。根据FactSet的数据,在截至2023年的40年中,标准普尔500指数按价格上涨了近2,800%。相比之下,伯克希尔飙升了41,000%以上。它在 2023 年底成为罗素 1000 价值基准指数中权重最大的成员。

芒格的价值投资版本在逢低买入的选股者中大占上风。这种风格的著名从业者表示,它是从识别廉价股票的早期演变而来的。在数以百万计的投资者可以获得相同信息的时代,很难成为第一个识别出尖叫交易的人。

“价值投资的方法已经发生了变化。你不能再买雪茄烟头了。他们已经被淘汰了,“Gamco Investors的创始人、董事长兼首席执行官Mario Gabelli说。Gabelli是一位长期的选股价值投资者,他于1985年通过他的Gabelli资产基金以每股约2,000美元的价格购买了伯克希尔的A类股票。今天,他们的交易价格超过 550,000 美元。

西雅图价值投资公司喜马拉雅资本(Himalaya Capital)的创始人兼董事长李录表示,芒格帮助改变了投资理念的实践方式。芒格在2000年代初委托李璐管理其家族8800万美元的资金,并一度将李璐视为管理伯克希尔投资组合的最佳人选。

“在将价值投资原则从简单地购买廉价证券转变为长期购买和持有优质企业方面,他比任何人都更有责任感,甚至沃伦也承认这一点,”李录说。

李录于2002年投资了中国电池和电动汽车制造商比亚迪,后来又向该公司介绍了芒格。2008年,伯克希尔向比亚迪投资约2.3亿美元。到 2021 年,伯克希尔所持股份价值 77 亿美元。比亚迪现在与特斯拉竞争成为全球最畅销的电动汽车之一。

低利率世界

价值投资曾经享有悠久的成功记录。高盛资产管理公司的分析显示,从 1970 年到 2007 年初,价值股的表现平均每年跑赢成长股约 7 个百分点。

但随后,当 2008 年金融危机扰乱经济时,美联储将基准利率削减至接近于零的水平。在随后几年小幅加息后,美联储在 2020 年初再次降息,以支持受 Covid-19 大流行影响的经济。

低利率往往对某些股票的帮助大于其他股票。成长型公司预计将大幅扩展业务,从而获得越来越多的现金。相比之下,价值股票的现值通常更看重近期的收益。

这种差异意味着,当较低的利率推高远期现金流的价值时,成长型股票的价值可能会大幅上涨。

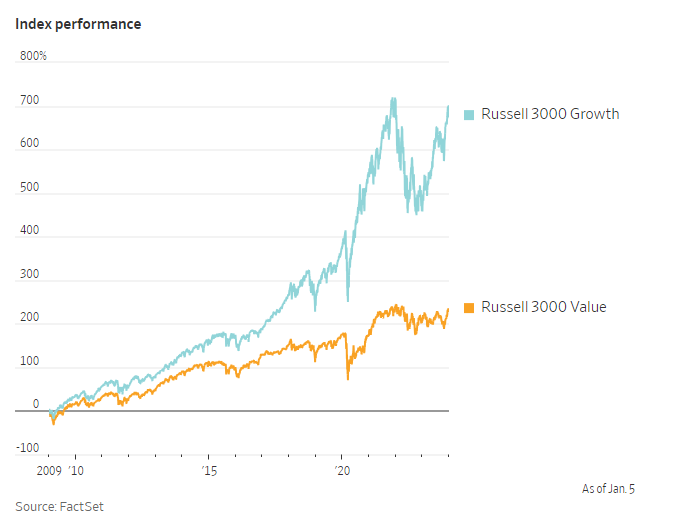

罗素 3000 增长指数追踪的是增长速度高于平均水平的公司,在过去 15 年里增长了约 700%。罗素 3000 价值指数上涨了约 200%,该指数追踪的是那些交易价格低于账面价值且预期增长率较低的公司。不完全属于某一类别的公司可能同时属于这两个指数。

Allspring全球投资公司的价值策略高级投资组合经理 Bryant VanCronkhite 表示:“无法对抗这个数学。” “由于利率下降的趋势,经济增长顺风顺水。”

近年来,这种顺风推动了大型科技股的主导地位。从 2019 年底到 2023 年底,Nvidia 和 Tesla 股价飙升超过 700%,而苹果、微软和谷歌母公司股价都飙升增长了一倍多。与此同时,标准普尔 500 指数上涨 48%。

那么价值投资者应该做什么呢?根据芒格的说法,你可能必须购买这些科技巨头之一。

“我认为,现代投资者要想取得成功,几乎必须买入一些远高于平均水平的股票,”芒格在 10 月份接受《华尔街日报》采访时说道。“他们尝试拥有一些苹果或谷歌等产品,只是为了跟上。”

伯克希尔哈撒韦遵循了这一策略,在苹果公司积累了股份,截至 9 月底价值超过 1,560 亿美元,是迄今为止其最大的持股比例。

尽管巴菲特曾表示厌恶科技股,称其难以理解,但他表示,他之所以选择苹果公司,是因为将该公司视为拥有忠实客户的零售巨头。

自 2016 年初伯克希尔首次购买约 10 亿美元的苹果股票以来,股价已上涨约 600%。FactSet 的数据显示,伯克希尔哈撒韦进行初始投资时,苹果股价约为该公司过去 12 个月盈利的 10 至 11 倍。现在,该股的市盈率约为 30 倍。

巴菲特则在 1993 年 3 月的一封致股东的信中写道,他发现“价值投资”一词是多余的。

“如果‘投资’不是寻求至少足以证明所付金额合理的价值的行为,那么什么是‘投资’呢?”他写道。“有意识地为一只股票支付高于其计算价值的价格——希望它能很快以更高的价格出售——应该被贴上投机的标签。”

他接着说,公司股价与其收益或账面价值的比率等特征无法确定投资者是否物有所值地购买东西。相反,投资者应该对股票的预期现金流进行贴现。

复兴中断

2022 年似乎可能是价值股复苏的开始。

美联储决心对抗通胀,开始以 20 世纪 80 年代以来最快的速度加息。市场转向青睐能够立即产生现金的投资。

最后,许多价值投资者认为,以折扣价购买股票将是正确的,因为美联储承诺维持高利率,直到央行有信心通胀受到控制。

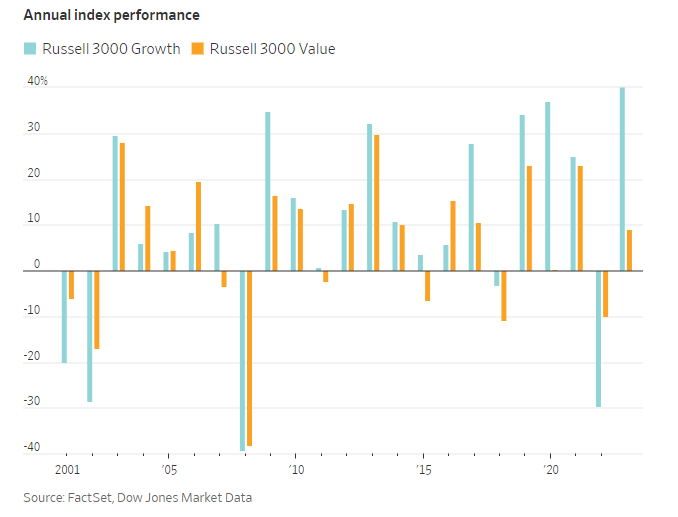

但第二年,人工智能狂热席卷了股市。对人工智能发展感到兴奋的投资者纷纷买入英伟达和微软等大型科技公司的股票。根据道琼斯市场数据,罗素 3000 价值指数在 2023 年上涨了 9%,落后于增长型指数 40% 的涨幅,这是自 2020 年创纪录表现不佳以来的最大涨幅。

“所谓的成长型股票投资通常代表着乐观情绪的胜利,”橡树资本管理公司联合创始人兼联席董事长霍华德·马克斯表示,他以投资不良证券和市场主题备忘录而闻名。

“人工智能公司的伟大之处在于你甚至不必考虑现金流。没有现金流的故事。这是一个勇敢新世界的故事,”他说。

许多投资者认为,人工智能热潮是否预示着成长型股票将再次保持领先地位,还有待观察。一些人认为科技股最近对市场的推动程度与 20 世纪 90 年代末的互联网泡沫有相似之处。

价值型资产管理公司 Research Affiliates 的创始人兼董事长罗布·阿诺特 (Rob Arnott) 表示,投资人工智能很棘手,因为现在判断哪些公司将成为赢家还为时过早。他预计,未来十年,价值型股票的表现每年将比成长型股票高出 8 个百分点,部分原因是在去年的人工智能热潮之后,与成长型股票相比,它们在历史上看起来很便宜。

阿诺特认为当前时期与科技泡沫之间存在相似之处——当时投资者正确地预测了互联网将带来变革,但对于哪些公司最终会从这项技术中获得巨大利益却不清楚。

阿诺特表示:“如果存在任何均值回归,那么(价值)回报将是惊人的。”他补充说,目前成长型股票和价值型股票估值之间的差距“接近前所未有”。

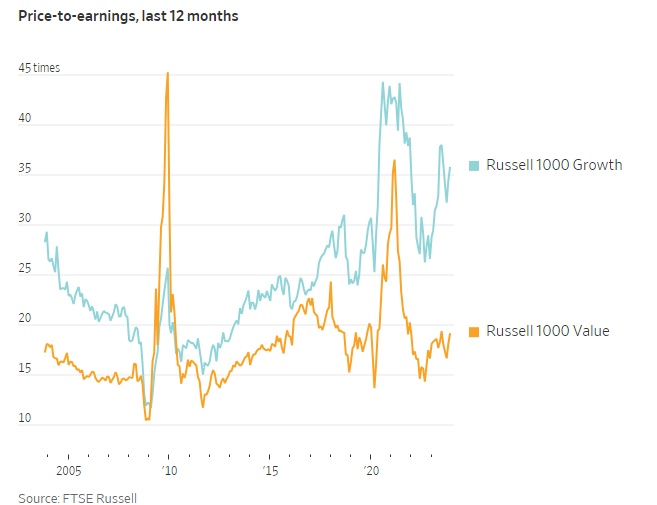

根据富时罗素 (FTSE Russell) 的数据,截至 12 月底,罗素 1000 价值指数的市盈率为过去 12 个月收益的 19 倍,而罗素 1000 增长指数的市盈率为 35.7 倍。

成长指数以科技股为主,而金融、工业和医疗保健板块是价值指数中最具影响力的板块。

今天的价值

一些价值投资者现在主张采取行业中立的投资方式,这意味着他们投资于每个行业中成本较低的公司。其中包括科技等行业,很少有公司以大多数投资者认为便宜的价格进行交易。

Rayliant Global Advisors 董事长兼 Research Affiliates 联合创始人 Jason Hsu 表示:“我赞成以更加行业中立的方式实施价值因素,以避免对零售业等行业产生无意的偏见。”许表示,在高市盈率的科技公司中进行选择的价值投资者将青睐现金流强劲和其他质量因素的公司。

其他价值投资者对购买昂贵股票持强硬立场,无论行业如何。

“价值投资者已经演变为购买更昂贵的股票,”Ariel Investments 创始人小约翰·W·罗杰斯 (John W. Rogers Jr.) 表示。“我们还没有这样做……我们始终恪守这样的信条:在最悲观的情况下买入,在其他人感到恐惧时贪婪。”

和许多投资者一样,罗杰斯表示,他很欣赏巴菲特和芒格的经验教训。他在被忽视的价值股中看到了机会,认为缺乏对价值公司的研究正在导致这些公司被误解和错误定价。罗杰斯看好邮轮公司、住房相关公司、金融服务以及媒体和娱乐公司。

“查理·芒格曾经说过,投资不应该像诺亚方舟,你拥有一切的两个,”他说。“我们努力保持真正的专注,并真正深入地了解我们最喜欢的行业。”

尼古拉斯·斯蒂格曼 (Nicolas Steegmann) 是一位 34 岁的俄亥俄州哥伦布市企业家,他在哥伦比亚商学院学习了芒格的投资方法。

“芒格说,一生中会遇到一些重大机会,你必须做好抓住它们的准备。你必须等待机会对你有利,”斯蒂格曼说。

斯蒂格曼牢记这一建议,表示他于 2020 年 3 月购买了谷歌母公司 Alphabet 的股票,当时该公司股票在大流行引发的抛售期间下跌。从那时起,股价几乎上涨了两倍。