芯东西4月24日报道,今日,国产半导体专用设备供应商南京晶升装备股份有限公司(简称“晶升股份”)正式登陆科创板。其发行价为32.52元/股,发行市盈率达129.9倍,开盘涨23%至40.00元/股,截至09点53分,股价最高涨至44.99元/股,涨幅达38%,市值近58亿元。

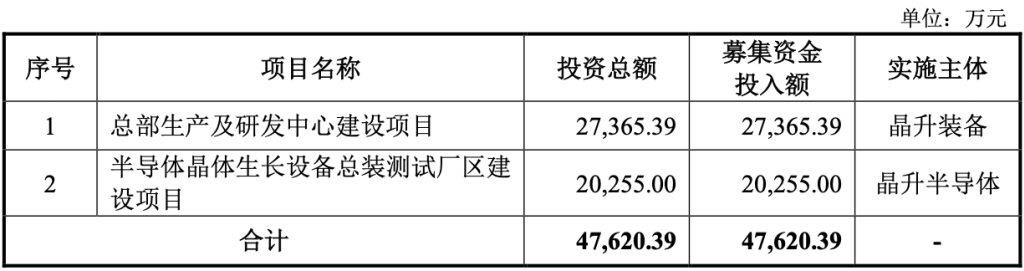

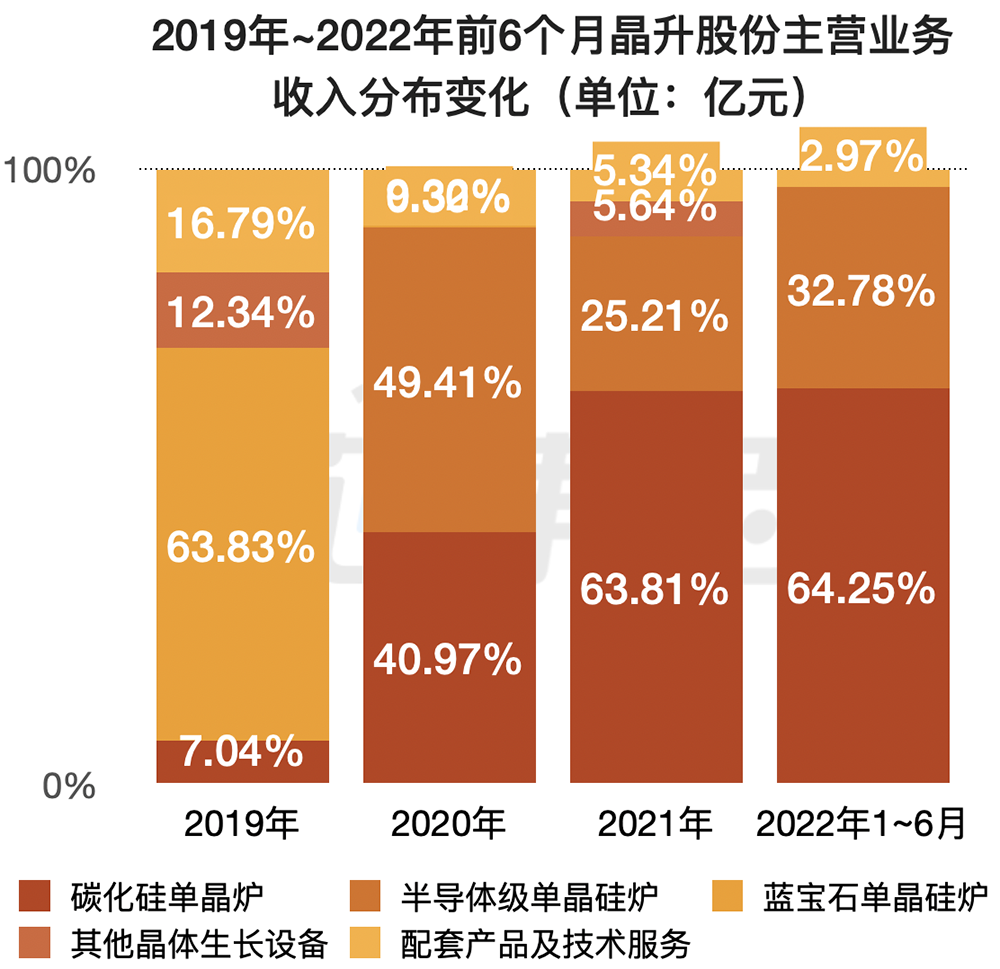

晶升股份成立于2012年2月,从事8-12英寸半导体级单晶硅炉、6-8英寸碳化硅、砷化镓等半导体材料长晶设备及工艺开发。其设备已向沪硅产业(上海新昇)、立昂微(金瑞泓)、三安光电、东尼电子、东尼电子、浙江晶越等国内头部厂商批量供货。目前国内半导体级单晶硅炉市场的国产化率仅约30%,晶升股份位列国内龙头,已实现28nm以上制程工艺量产。其自主研发的12英寸半导体级单晶硅炉实现了大尺寸硅片半导体级单晶硅炉的国产化,降低了对国外设备的依赖。晶升股份的法定代表人、控股股东、实际控制人为是李辉。国产大硅片龙头沪硅产业、立昂微,以及国产半导体设备龙头中微公司,均在其股东之列。2019年至2022年上半年,晶升股份累计营收逾4亿元,累计净利润约0.68亿元。通过IPO,晶升股份拟募资4.76亿元,用于总部生产及研发中心建设项目、半导体晶体生长设备总装测试厂区建设项目。

晶升股份在2012年起家于蓝宝石单晶炉,基于晶体生长设备的技术同源性,分别于2015年、2018年开始推进半导体级单晶炉、碳化硅单晶炉的研发及量产工作,同时开发有其他晶体生长设备。近年晶升股份的营收整体呈快速增长趋势:2019年、2020年、2021年、2022年1~6月,其营收分别为0.23亿元、1.22亿元、1.95亿元、0.65亿元;净利润分别为-0.12亿元、0.30亿元、0.47亿元、0.03亿元。2022年上半年营收增速放缓、净利润下滑,主要受疫情等因素影响。

▲2019年~2022年上半年晶升股份营收、净利润、研发费用变化(芯东西制表)

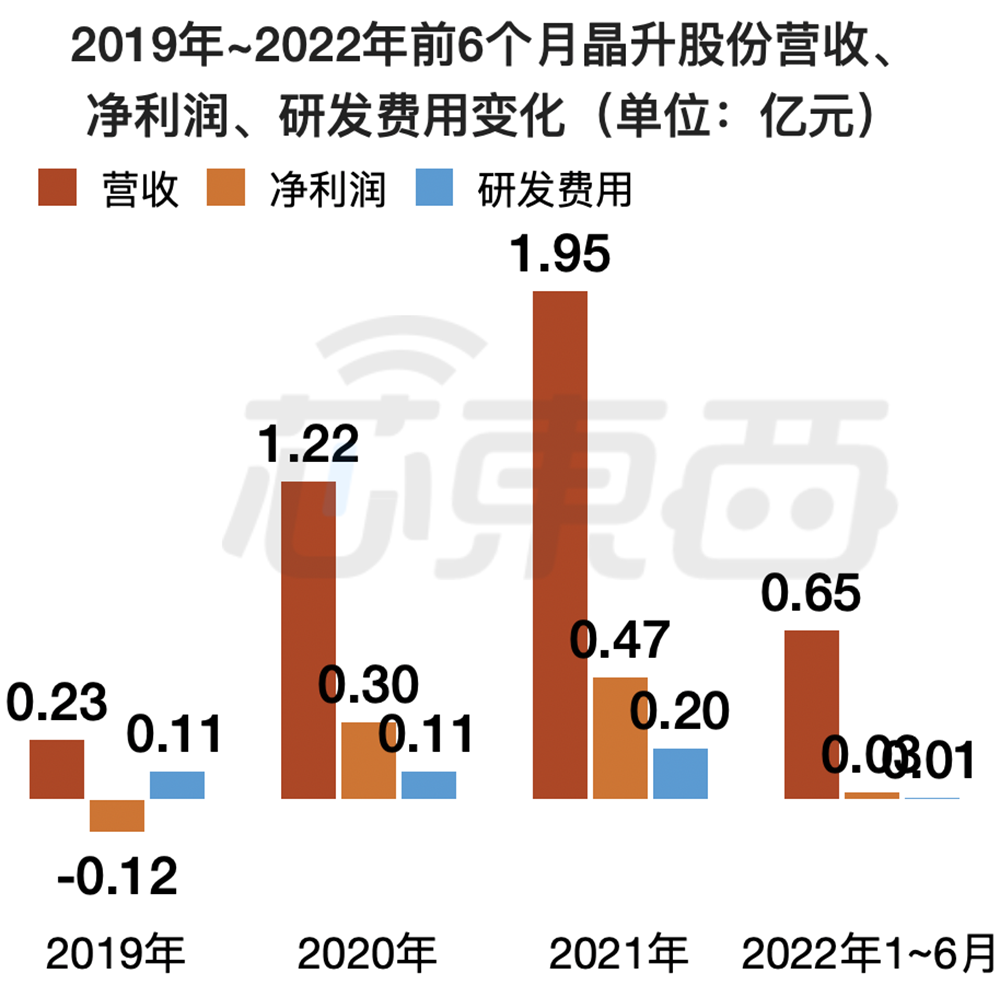

随着下游需求旺盛趋势延续,其业绩有望重返增势。晶升股份预计其2023年1-3月营收约为3750万元~4500万元,同比162.13%~214.56%;净利润约为100万元~500万元,同比增长约122.16%~210.78%。根据招股书,报告期内,晶升股份经营活动产生的现金流量净额分别为-0.26亿元、0.14亿元、-0.12亿元、-0.38亿元。除了2020年,其余时间段内晶升股份均未在经营上赚到现金。分业务来看,自2020年以来,晶升股份逐步将发展重心转移到壁垒较高的碳化硅单晶炉、半导体级单晶硅炉业务上。

▲2019年~2022年上半年晶升股份主营业务收入分布变化(芯东西制表)

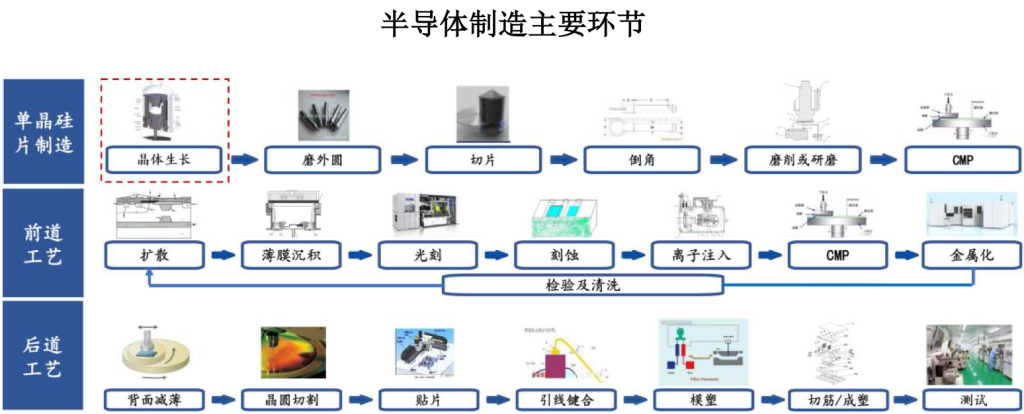

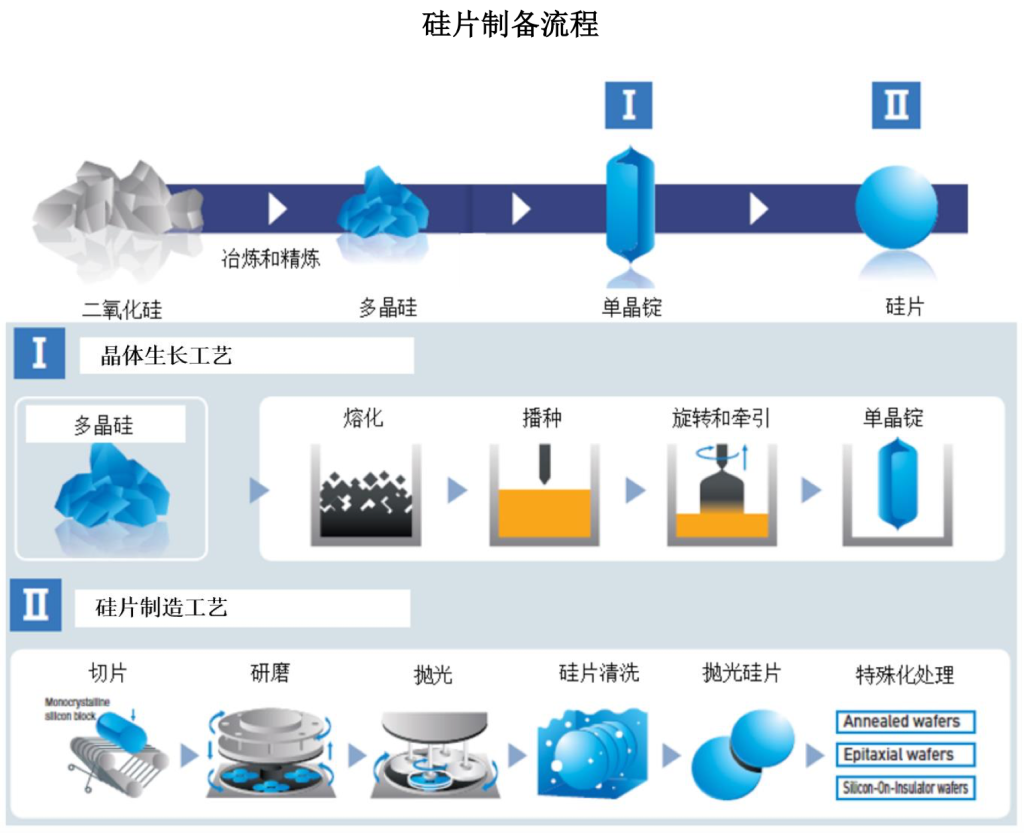

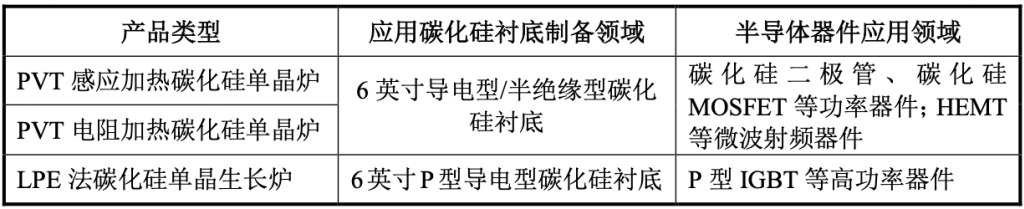

半导体级单晶硅炉方面,其产品下游应用于国内大尺寸(8-12英寸)半导体级硅片领域;碳化硅单晶炉方面,其产品应用于国内碳化硅衬底材料制造,终端应用于新能源汽车、光伏等领域。晶体生长设备领域,作为半导体产业链的基础和起点,其生长的晶体品质对芯片制造及下游应用具有重要决定作用。晶升股份的单台12英寸半导体级单晶硅炉产品单价为1300-1700万元/台。

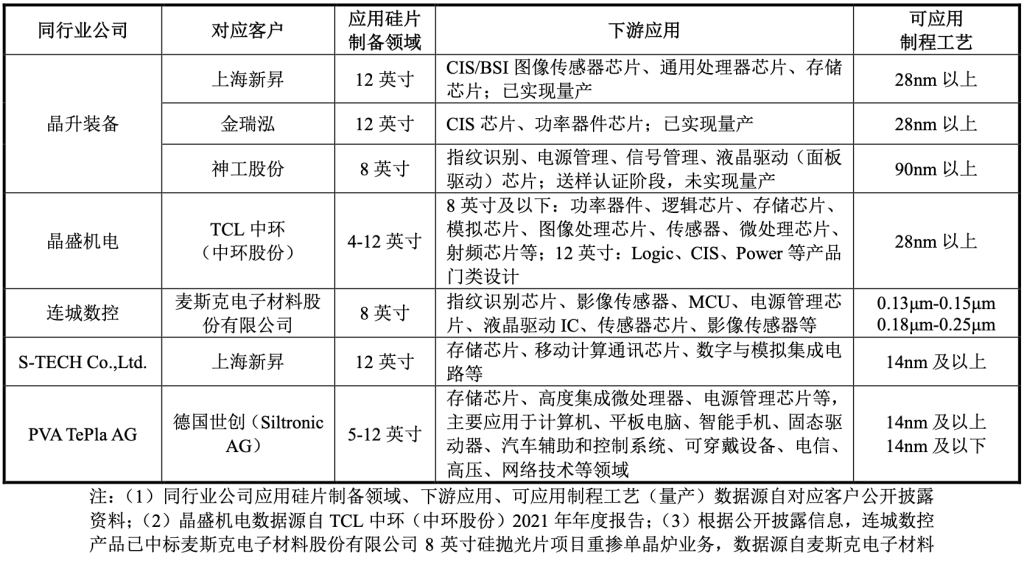

▲晶体生长是半导体制造的起点环节

国内半导体级单晶硅炉市场以海外设备供应商为主,占比约70%,其中S-TECH Co.,Ltd.市场占有率约40%以上,主要向沪硅产业(上海新昇)和奕斯伟等硅片厂商供应设备。国内设备供应商约30%的占有率,主要是晶升股份及晶盛机电两家厂商,晶升股份主要向沪硅产业(上海新昇)和立昂微(金瑞泓)供应设备,晶盛机电主要向TCL中环供应设备,市占率相当。晶升股份半导体级单晶硅炉完整覆盖主流12英寸、8英寸轻掺、重掺硅片制备,生长晶体制备硅片可实现28nm以上CIS/BSI图像传感器芯片、通用处理器芯片、存储芯片,以及90nm以上指纹识别、电源管理、信号管理、液晶驱动芯片等半导体器件制造,28nm以上制程工艺已实现量产。

自2015年以来,晶升股份与国内规模最大的半导体硅片制造企业之一沪硅产业保持稳定的合作关系。沪硅产业子公司上海新昇是国内率先实现 300mm(12英寸)半导体硅片规模化生产及国产化的半导体级硅片厂商。2018年,晶升股份向其提供的12英寸半导体级单晶硅炉经上海新昇的验收通过,实现了12英寸半导体级单晶硅炉的国产化,降低了对国外设备的依赖。

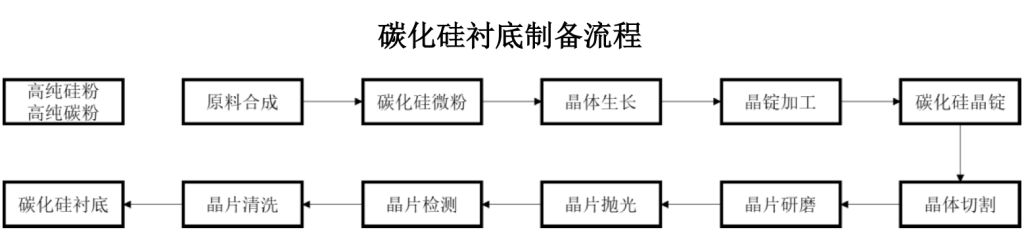

新能源汽车拉动碳化硅市场规模高增长,衬底为碳化硅产业链重要瓶颈环节。全球衬底市场由美日厂商主导,三家龙头合计市占率高达约90%,国产厂商加速追赶。碳化硅长晶炉是碳化硅衬底制造的关键设备,下游碳化硅衬底厂商快速扩张,拉动碳化硅单晶炉业务快速发展。

碳化硅单晶炉国产化较充分,晶升股份及北方华创均为国内碳化硅单晶炉主要供应商,分别占国内碳化硅厂商采购份额约30%、50%。截至目前,北方华创主要供应天岳先进等多家碳化硅衬底厂商。随着以碳化硅为代表的第三代半导体材料兴起,晶升股份积极布局相关业务,成功开发碳化硅单晶炉产品,并于2019年实现量产销售。

报告期内,晶升股份主营业务毛利率分别为 42.10%、44.97%、40.61%、34.28%,存在一定波动。其主营业务毛利率与同行业可比公司的毛利率对比情况如下:

报告期内,其碳化硅单晶炉销量大幅上升,分别为2台、70台、189台。半导体级单晶硅炉销量2019年0台,2020年、2021年均为4台,2022年上半年为2台。蓝宝石单晶炉2021年销量为0。

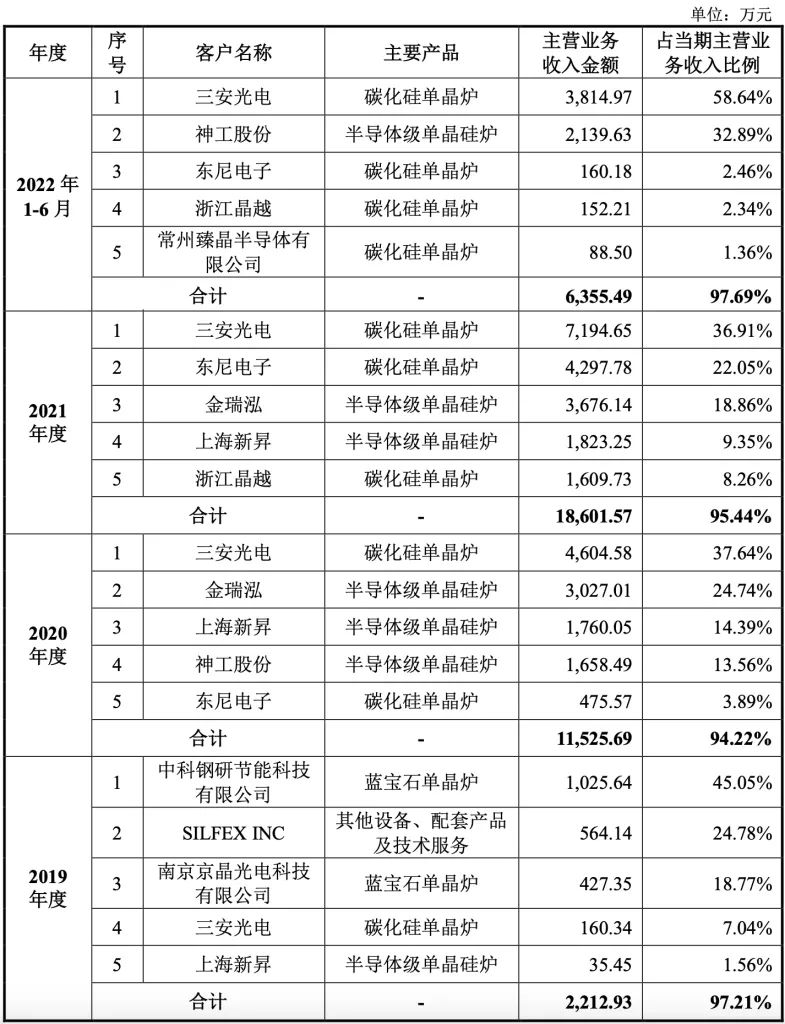

2019年、2020年、2021年、2022年1~6月,晶升股份前五大客户主营业务收入合计占比分别为97.21%、94.22%、95.44%、97.69%,主要客户集中度相对较高。

2022年1-6月,晶升股份向三安光电销售金额占主营业务收入比例超过50%,主要系三安光电碳化硅业务的快速发展促使其对碳化硅单晶炉需求不断提升,同时晶升股份当期受新冠疫情等因素影响收入规模相对较小,导致三安光电收入占比大幅上升,具有偶发性。2022年度,晶升股份向三安光电销售金额占比已下降至50%以下。其半导体级单晶硅炉的主要客户包括上海新昇、金瑞泓、神工股份等国内头部客户,陆续开拓了上海新昇、金瑞泓、神工股份、三安光电、东尼电子、合晶科技及客户A等客户,确立了其在半导体级晶体生长设备领域的市场地位。其碳化硅单晶炉的主要客户包括三安光电、东尼电子、浙江晶越国内龙头衬底厂商,并持续推进客户F、天岳先进等下游十余家新客户的批量供货,持续配合客户进行晶体性能优化。

晶升股份认定的核心技术人员有6名。其中其研发中心负责人QINGYUE PAN(潘清跃)博士期间师从中国科学院院士周尧和教授,博士后期间师从美国工程院院士、中国科学院外籍院士Diran Apelian教授,2007年5月至2011年2月曾在美国SPX公司凯克斯单晶炉事业部任研发部负责人。QINGYUE PAN(潘清跃)是晶升股份董事长、总经理李辉近亲属的配偶,自2020年12月至今就职于晶升股份,带领技术团队成功研发了12英寸半导体级单晶硅炉及晶体生长工艺,帮晶升股份实现了半导体级晶体生长设备产品领域的突破。截至2022年6月30日,晶升股份拥有46名研发人员,占员工总人数的比例为33%;其生产人员有40人,销售人员仅3人。截至招股书签署日,该公司享有已授权国内专利76项,其中发明专利27项。

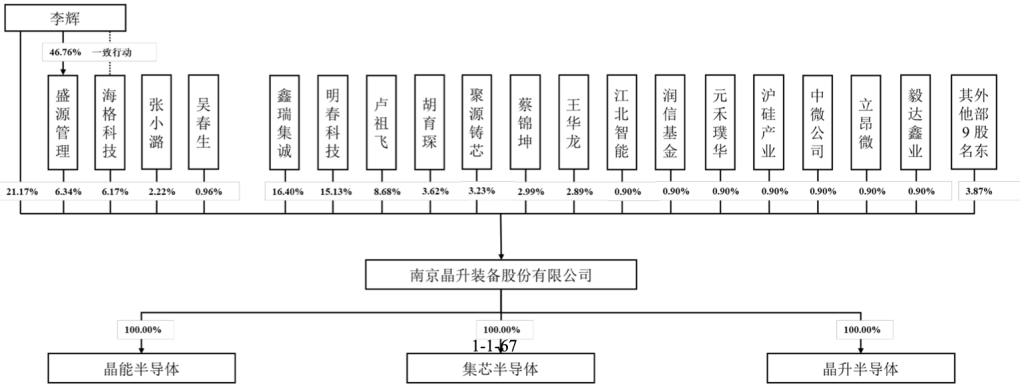

截至招股书签署日,晶升股份共有28个股东、3家全资子公司。

IPO发行前,晶升股份的控股股东、实际控制人为其董事长、总经理李辉。李辉直接持股21.17%,通过员工持股平台盛源管理以及一致行动人海格科技合计控制晶升股份33.69%的股份。申报前一年内,晶升股份新增股东15名,均为增资入股。其中沪硅产业、中微公司、立昂微曾于2021年9月对晶升股份增资、进行战略投资。本次发行前,晶升股份共有9名自然人股东,在该公司的任职情况如下:

晶升股份董事、监事、高级管理人员及核心技术人员近一年在该公司(含下属子公司)领取薪酬的情况如下:

国内芯片设计公司对晶圆代工服务的需求日益提升,推动中国大陆晶圆代工行业快速发展,带动了半导体硅片市场规模的不断提升。

2021年中国半导体硅片市场规模约16.56亿美元,其中12英寸硅片占产能比重仅为20%左右,距全球市场70%左右的占比差距较大,目前国内仅有上海新昇、金瑞泓、中环股份、奕斯伟和中欣晶圆等公司已实现12英寸硅片突破。国内硅片市场份额较低且12英寸硅片主要依赖于进口,使得对半导体级单晶硅晶体生长设备,尤其是大尺寸设备的需求量提升,未来市场空间较大。但考虑到国内半导体材料厂商中,许多厂商晶体生长设备主要为自主供应,或已开展晶体生长设备的自主研发,以减少对上游设备供应商的采购需求,并有可能由自产自研转向对外销售,这些趋势将加剧晶体生长设备行业的市场竞争。 芯圈IPO

芯圈IPO

深度追踪国内半导体企业IPO;在国产替代的东风下,一批优秀的国内半导体公司正奔赴资本市场借势发展。 作 者

作 者

芯圈IPO

作 者

芯圈IPO

作 者