风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:蜗牛和兔子

来源:雪球

公募基金行业是一个人才辈出的行业,在这个竞技场上不停的演绎着新锐基金经理击败资深老将的故事。

雪球话题哥这次挖掘了8位新锐基金经理,这8位基金经理各有特色,都很值得我们关注,本文对其中的5位主动权益型基金经理做个评测分析。

数据来源:蝶蜂数据

1、杜聪

杜聪在华泰柏瑞官方的宣传上给的标签是硬核科技派,中科大信息工程学士、复旦大学金融硕士,钻研制造业、科技等硬核行业,注重企业的业绩、持续兑现能力与企业核心竞争力。曾在大成基金担任研究员,2016年7月加入华泰柏瑞做研究员,2020年8月开始担任华泰柏瑞积极优选股票(001097)的基金经理,这只产品也是他从业以来管理的唯一一只产品。

杜聪任职华泰柏瑞积极优选股以来收益率为29.57%,相对于沪深300指数获得了45.42%的超额收益,业绩还是很不错的。

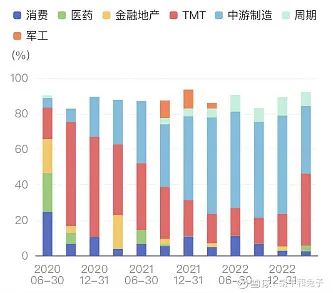

从基金的资产配置上看,可以看到,杜聪对制造业和TMT行业有着比较明显的偏爱,这一点倒是和宣传中比较一致。

2020年3季度是杜聪接手管理的第一个季度,杜聪在板块的配置上做了大幅的调整,大幅增配了TMT板块,之后逐步提高制造业的配置比例。

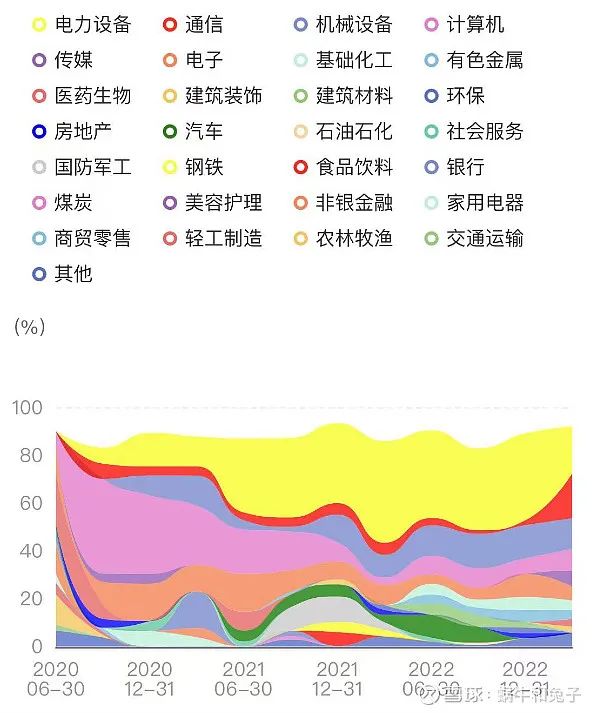

从具体的行业来看,杜聪对制造业的配置主要集中在电力设备行业,也有部分机械设备行业的配置;TMT板块中,计算机、电子、通信和传媒都有涉及,并且在今年一季度明显加仓了对TMT板块中通信、传媒行业的配置比例,并对电力设备行业做了减仓。

今年的行情这新能源和TMT两个板块有着明显的跷跷板效应,杜聪同时重配了这两个行业,这大概也是这只基金今年业绩走势比较平稳的原因吧。

基金行业配置集中度较高,单一行业配置比例一般不超过40%,但是前三行业配置比例会超过50%,其他的行业上则比较分散。

基金持股风格上属于中小盘成长风格,持股集中度整体呈下降趋势,一季度前十个股持股比例合计31.73%,集中度不高。

基金交易换手率比较高,2022年交易换手率在479.7%的水平,基金当前规模5.28亿,这个交易换手尚能维持。

2、马牧青

马牧青是医药行业基金经理,尽管基金经理从业时间较短,但是业绩表现出色,也受到了较多人的关注。当前管理的建信医疗健康行业股票(008923)净值表现非常出色。

如果将建信医疗健康的净值走势和中证医药指数做对比,会发现超额收益非常稳定,基金成立短短1年多的时间,相对中证医药指数的超额收益达到了40.77%,说明基金经理在医药行业内的选股能力非常突出。

马牧青的持股以大盘成长风格为主,持股集中度一般,在40%左右,交易换手率较高,在400%以上。由于出色的业绩表现,基金的规模增长非常迅速。

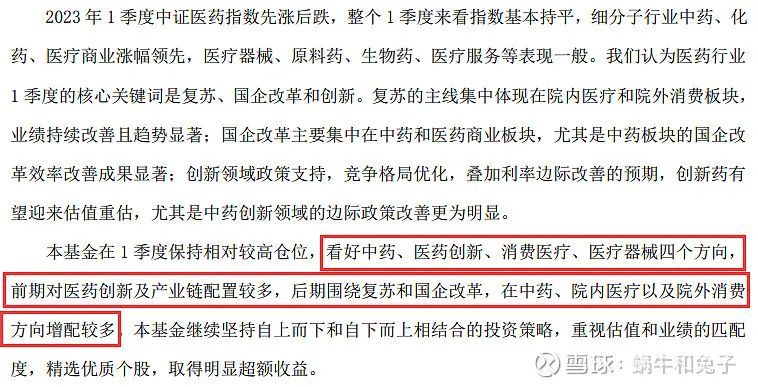

马牧青在一季报中阐述了自己对各医药细分行业的看法:

3、齐炜中

齐炜中现任基金6只,还有1只处于发行中的新基金,管理规模合计68.27亿,2020年2月3日开始担任基金经理。

数据来源:蝶蜂数据

可以看到齐炜中比较早期管理的3只基金都取得了很优秀的任职回报,大成景阳领先(519019)和大成消费主题(090016)两只基金的任职年化回报都超过了20%;近3年最大回撤仅24.21%,回撤控制优秀;近三年的夏普比率和卡玛比率都处于同类前5%的位置。

我对比了齐炜中同时任职的大成景阳领先(519019)和大成消费主题(090016)两只基金的业绩走势,两只基金走势非常相似。

可以看到两只基金在2022年之前的走势基本完全一致,在2022年后稍有不同。

看大成景阳领先的资产配置,长期维持在90%左右的高仓位水平上,不做择时。

在板块配置上,齐炜中的早期的配置主要在消费、医药上,后面随着消费和医药行业的走弱,齐炜中增加了在制造和周期板块上的配置。

到今年一季度,消费仍然是基金的最为重仓的板块。

从具体的行业配置来看,齐炜中在行业配置上均衡、分散,第一行业配置比例不超过30%。

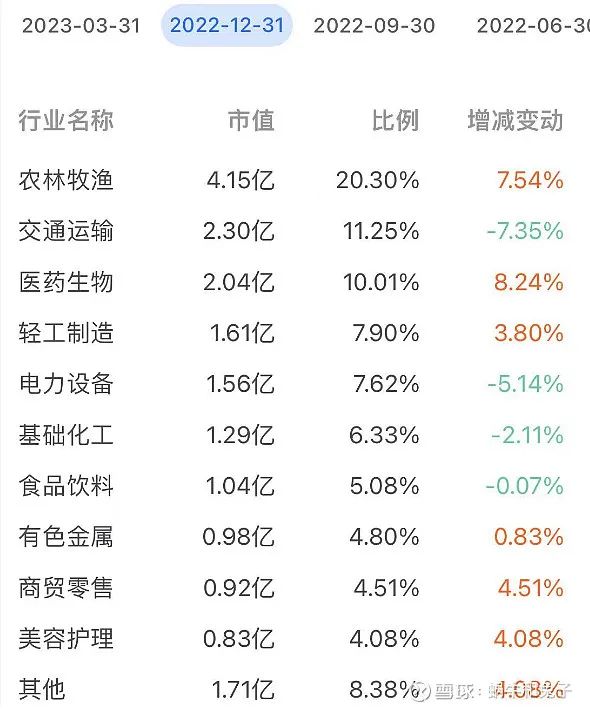

2022年底,基金前三重仓行业分别为农林牧渔、交通运输和医药生物,农林牧渔行业在齐炜中的行业配置中长期处于第一重仓的位置,医药生物也长期保持了较高的配置比例。2023年一季度继续增持了农林牧渔和医药生物。

在持股风格上以中小盘为主,成长价值分布比较均衡;持股集中度较高,一季度持股集中度为57.16%,交易换手率适中,在350%左右的水平。

整体来看,齐炜中在消费各细分领域都有着比较深厚的功底,消费和医药是他的核心能力圈,在消费和医药大调整的2年时间中仍然保持了较好的收益,是消费领域基金经理中的佼佼者。后期能力圈逐渐拓展到了制造和周期行业,能力还在持续进化中。

4、孟夏

2014年加入嘉实基金,做研究员,2020年7月正式担任嘉实优势成长混合 (003292)基金经理,目前从业年限不足3年。现任基金2只,管理规模23.64亿。

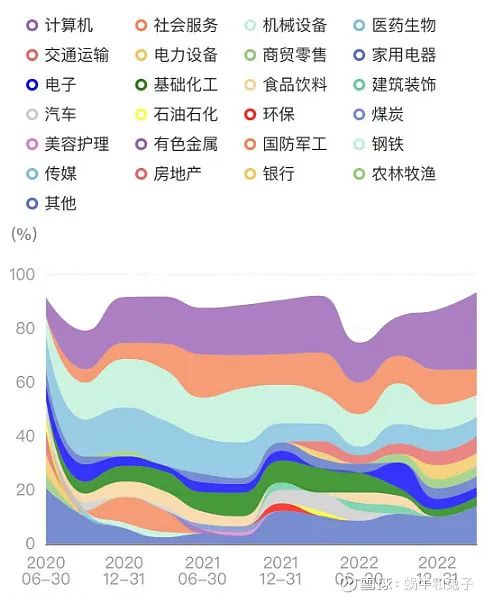

从嘉实优势成长行业配置来看,行业配置非常稳定,较少轮动。

孟夏长期高配的行业一直是计算机、社会服务、机械设备和医药生物,行业配置相对均衡、稳定。

个股配置上属于中大盘成长风格,持股集中度适中,一季度持股集中度为46.13%。交易换手率也比较低,2022年换手率为210%,和他稳定的行业配置风格也比较吻合,这种投资风格非常考验基金经理的选股能力。

嘉实优势成长混合 (003292)是孟夏管理的首只基金,任职年化回报6.77%,回报率不高。不过孟夏任职的这两年对于成长风格的基金经理来说都不算友好,如果和中盘成长指数相比,超额收益也还是比较明显的。

孟夏接手嘉实优势成长(003292)以来,相对中盘成长指数的超额收益为40.66%,超额收益比较稳定。但是对于一个长期关注并超配计算机行业的基金来说,今年的业绩表现就有点差强人意了。

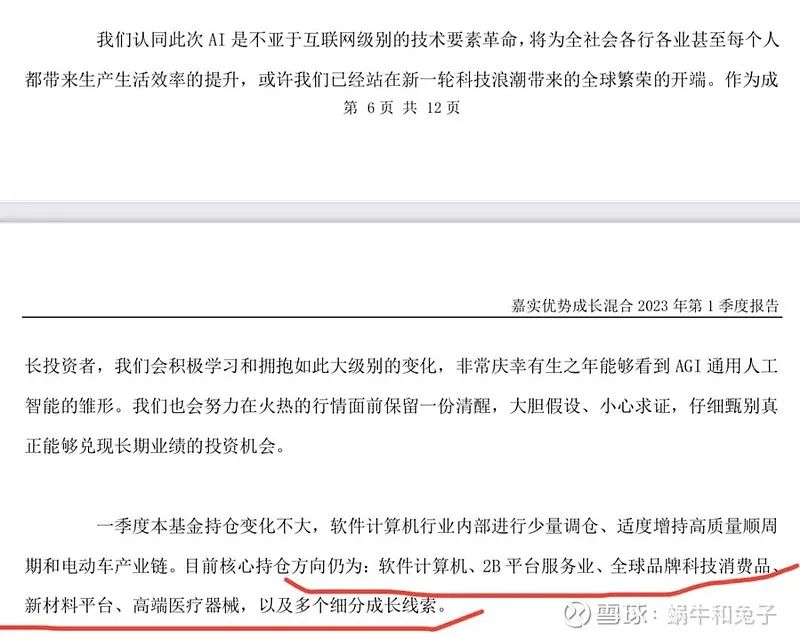

一季报中孟夏表达了对于AI方向关注和看好。

5、周思捷

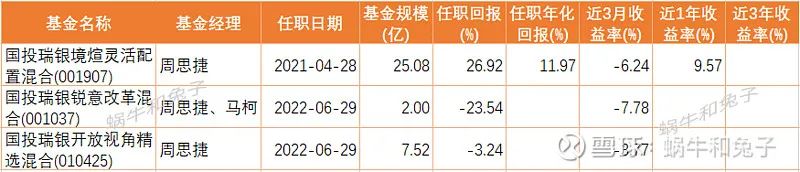

周思捷是一个工作经历比较丰富的基金经理,在担任基金经理之前有过券商投行、银行风控、券商研究员、基金研究员等多项工作经历。2017年8月加入国投瑞银基金,2021年4月开始担任国投瑞银境煊灵活配置(001907)基金经理。

周思捷当前在管产品3只,管理规模34.6亿。

数据来源:蝶蜂数据

国投瑞银境煊灵活配置(001907)2021年4月任职以来年化收益11.97%,近两年最大回撤24.26%,风险控制佳,风险收益比较高。

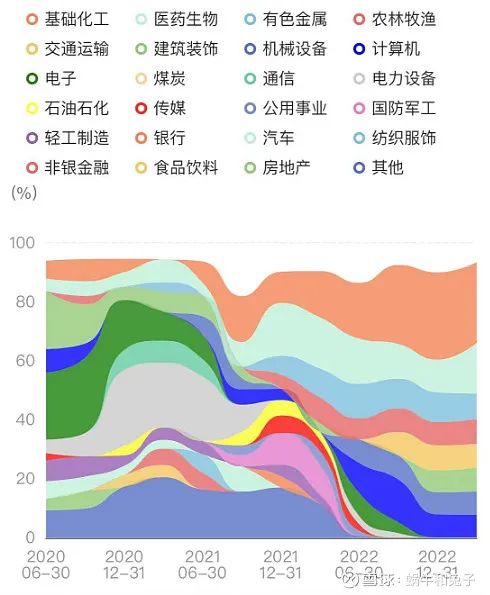

周思捷在券商做研究员期间,主要研究化工行业,所以我们看到周思捷的持仓上对化工行业始终保持较高的配置比例。

周思捷在2021年4月接手国投瑞银境煊灵活配置,8月份开始独自管理,这时候才真正主导了基金的投资。21年3季度周思捷对基金的行业配置做了大幅的调整,基础化工、医药生物、有色金属一直是他比较高配的行业,其他行业则比较均衡,小幅轮动。

在个股投资上,周思捷持股风格比较均衡,但持股集中度很高,今年一季度前十大重仓股比例合计80.42%,交易换手相对较低,持股周期一般较长。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

如果你想学习更多基金投资方法,欢迎报名雪球基金第1课!通过为期七天的微信群+小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!

希望小雪的7天精品课程可以帮到大家,让所有雪球用户能够明明白白地认识基金投资!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。

雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。