风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。作者:二鸟说

来源:雪球

最近,基金公司直销和第三方代销渠道陆续下线基金“实时估值”功能。这个功能一般以最近一期基金定期报告(季报、年报等)披露的持仓、权重等信息作为依据,模拟基金每日盘中的净值涨跌,来满足投资者关注市场行情的需求。

不过该功能始终存在一些争议。因为定期报告披露的持仓数据不仅有限而且有滞后性,用几十天前或几个月前的持仓来模拟当前每日盘中净值走势,存在的误差难以消除。尤其在市场剧烈动荡中,实时估值和盘后披露的实际净值之间甚至可能相差非常大,给投资者的决策造成困扰。

那么如何看待下线基金“实时估值”功能这件事呢?下面来谈谈我们的看法。

一、短期看,从根本上解决多种误解

“实时估值”功能设计初衷,是希望提供时效性更高的参考信息,满足投资者对市场行情高度关注的需求。不过公募基金每日盘后公布的实际净值,需要用总资产减去总负债再除以总份额,计算过程比较复杂,和实时估值之间的误差无法避免。

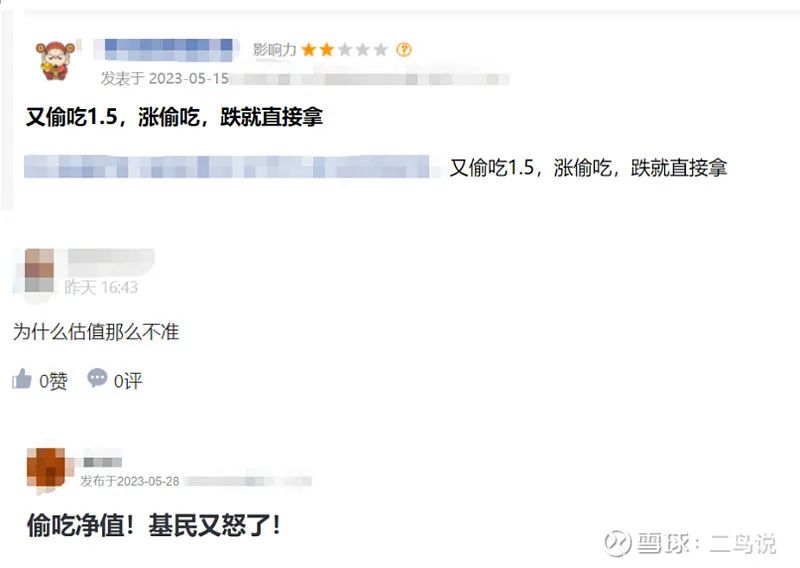

对此,提供服务的基金公司、三方代销平台等都有明确解释,均在醒目处说明净值估算数据不构成投资建议,仅供参考,实际以基金公司披露的净值为准。但很多投资者并不理解和接受,坚持认为实时估值就是基金应有的净值,引发了很多误解。比如当实际净值高于盘中实时估值时,投资者认为误导了其申赎决定;实际净值低于盘中实时估值时,投资者认为基金“偷吃”了净值。

图:部分平台网友对实时估值的反馈

在误差始终无法避免的情况下,“实时估值”功能可能难以兼顾时效性和准确性,最终反而影响了投资体验。短期来看,该功能的下线可以从根本上解决各种误解。

二、从长期看,推动基金投资更理性、更长期化

从长期来看,这件事情也对公募基金行业发展有着非常深远的意义。我们觉得“实时估值”功能的下线,是提倡长期投资、价值投资的题中之义。

1、向中长期投资的方向引导

基金与股票虽然都是投资产品,但基金的初衷是“受人之托、代客理财”,让专业的基金公司来研究和把握动荡的资本市场,帮助投资者进行财富管理,是一种长期投资的工具,和股票有较大的区别。

但目前来看,投资者对基金的认知成熟度不高,倾向于在热门的、高波动的基金上快出快进,追求短期利益。“实时估值”功能提供了像股票一样的盘中走势信息,提高了信息时效性,但容易强化投资者的短期投资行为,把基金当成股票来炒,令申赎操作更加频繁、更加不理性,从而造成手续费的损失以及频繁交易带来的收益损失。

实施估值功能下线后,基金公司和三方代销平台需要重新梳理服务开展和功能开发的思路,既要满足投资者需求,也要引导投资者形成正确的投资思维,养成长期投资的习惯。

2、重战略,轻战术

近年来,越来越多的投资者放弃股票、期货等投资方式,选用公募基金进行投资。因为基金可以将投资者从具体的股票、债券、期货投资中解放出来,借助基金公司提高投资的专业性。

这样能够让我们更好的执行“重战略、轻战术”的投资思路。一方面,基金可以让投资者将精力用在大类资产配置、优秀基金或基金经理的筛选上,做好战略层面上的布局;另一方面,在战术上,可以让投资者省心省力,不用将过多精力用在底层资产的研究上,不必苛刻的去干预基金经理的具体管理过程,更无需天天通过“实时估值”来监测和评判基金的业绩表现。

3、不择小时,择大时

大部分投资者偏好“择小时”,比如这周买、下周就卖,甚至今天买、明天就想卖,这种操作更像是买彩票、碰运气,基本上最终的结果都是亏的多、赚的少。

“实时估值”功能下线,也是希望大家“不择小时、择大时”。择大时,就是在一些大的行情拐点来临时,进行适当的操作,比如在熊市尾声能够大胆建仓,在牛市尾声敢于不赚最后一分钱。

从2010年以来的A股市场来看,2013年、2016年、2018年底和现在(区间1、3、5、7),都是底部区域,需要选择是否需要入场或者加仓;2015年、2017年、2021年(区间2、4、6),则需要考虑是否该撤离或者降仓。可见,13年的时间里大概只有7个时间段需要做出“择大时”的考虑,其余时间的择时不仅时间上过短,收益空间也不大。

图:沪深300指数日K线走势

来源:Wind,截至2023.6.9

就像我们每周五的手抄报一样,旨在践行逆向投资,帮助大家认识和感受市场周期,给大家提供一个“锚”,辅助进行“择大时”的决策。因为在评估市场冷热的时候,心中有价值之锚才能有相对的高低判断,进而把正确的事情长久坚持。

三、延迟满足可能获得更大的成就

巴菲特曾说过“拥有一只股票,期待它明天早晨就上涨是十分愚蠢的”。这和“春种秋收”的道理是一样的。春天播种不是为了春天就有收获,为的是经历缓慢的发芽、生长、开花、结果之后,在秋天能够获得大丰收。因为延迟满足可能获得更大的成就,这也是公募基金这种产品的初心。

投资者、基金公司和三方平台等在“实时估值”下线后可能短期会有些不适应,但这也有助于大家重新思考、重新出发。比如,多开发一些有助于养成长期投资习惯的功能,逐渐降低投资者短期交易的冲动,不择小时,择大时。多提供一些持续性的投资者陪伴服务,引导投资者重点思考资产配置、基金选择等方面的问题,少考虑如何抄底逃顶、短期获利。重战略、轻战术,才能真正发挥公募基金这种产品的优势。

已有数十万人参加!欢迎报名雪球官方出品的雪球基金第1课!通过为期七天的微信群+小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!

希望小雪的7天精品课程可以帮到大家,让所有雪球用户能够明明白白地认识基金投资!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。

雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。