8月10日,在第11届中国电子专用设备工业协会半导体设备年会暨产业链合作论坛上,中国电子专用设备工业协会常务副秘书长金存忠回顾和展望了中国半导体设备的发展。根据金存忠的分享,中国大陆77家主要半导体设备制造公司去年销售收入和利润均高速增长,前十家贡献了其中超过7成的收入。国内太阳能设备国产化率已达90%,第三代半导体相关设备市场处于初步发展阶段。此外,中国大陆进口设备中光刻机排名第四,由此数据来看中国上半年进口光刻机台数大概为20台。除了分享核心数据外,金存忠也指出了当前国产半导体设备还存在的问题与挑战,特别是光刻机等关键设备国产化率低、进口零部件占比较大。最后,他对国内半导体设备2023年的增长动力和发展趋势进行展望。2022年中国半导体设备收入、利润双双大涨,拓荆科技、芯源微首度跻身前十

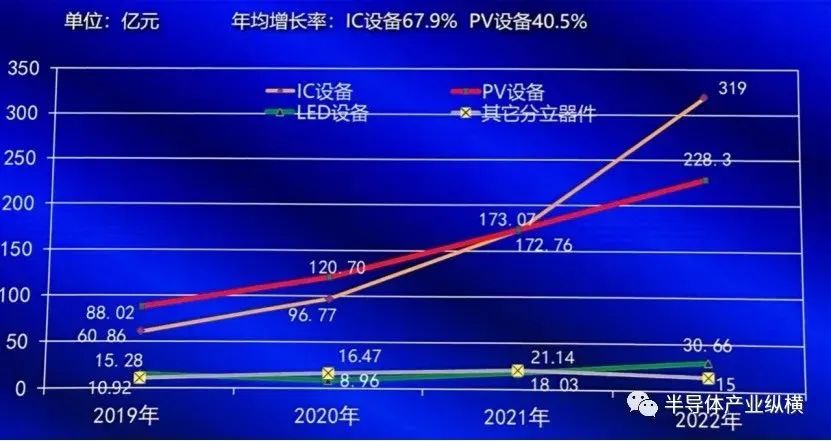

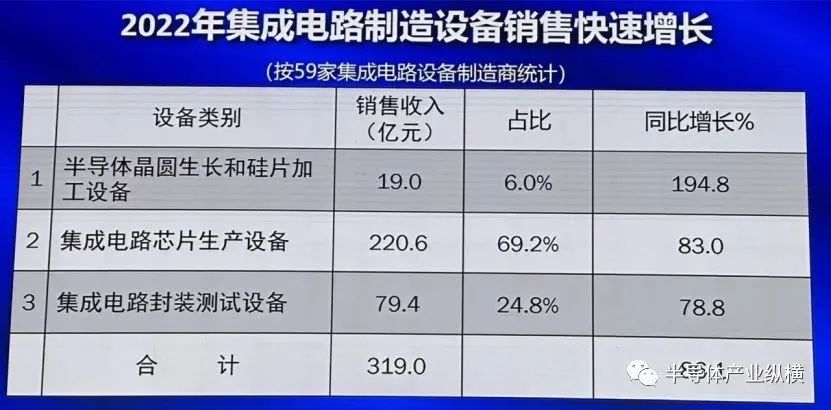

面对新疫情、世界经济衰退和外部压力加大的三重冲击,中国半导体设备行业在国内市场的推动下,保持了快速发展的态势。(注:本文中半导体设备设备包括、集成电路制造设备,LED制造设备,太阳能电池片制造设备,其它半导体器件制造设备)根据中国电子专用设备工业协会对中国大陆77家主要半导体设备制造公司(年销售收入1000万元以上)的统计,2022年中国半导体设备的销售收入完成了593.0亿元,同比增长53.6%;半导体设备出口交货值70.8亿元,同比增长119.2%;总利润达到149.5亿元,同比增长66.1%。从2019年到2022年,中国半导体设备销售收入从175.1亿增长到593亿人民币,年均增长率达到了48.3%。细分赛道来看,集成电路设备销售收入2022年达到319亿元,同比增长86.1%,是所有赛道中增长速度最快,也是实现销售收入最多的市场;同时集成电路设备也是出口交货值最大的赛道。金存忠介绍道,太阳能设备的国产化率已经达到90%,产业链的主要核心设备都已经实现国产化。如果太阳能设备能够出口,这一赛道能够实现更快的发展。tMini LED的关键设备已经解决了(MOCV),但是Micro LED领域的设备还有待发展。此外,第三代半导体相关设备的市场还处于初步发展的阶段。

整体来看集成电路设备销售收入已经占半导体设备收入的54%,在2021年的时候,光伏设备和集成电路设备销售收入接近,到了2022年集成电路设备就超过了光伏设备。一方面是集成电路设备企业的快速发展;另一方面原因是由于政策限制,一些国家不可以购买中国生产的太阳能光伏设备,导致这一市场发展受限。这再次反映了政策对半导体设备的影响。

▲2019年-2022年各类半导体设备销售收入

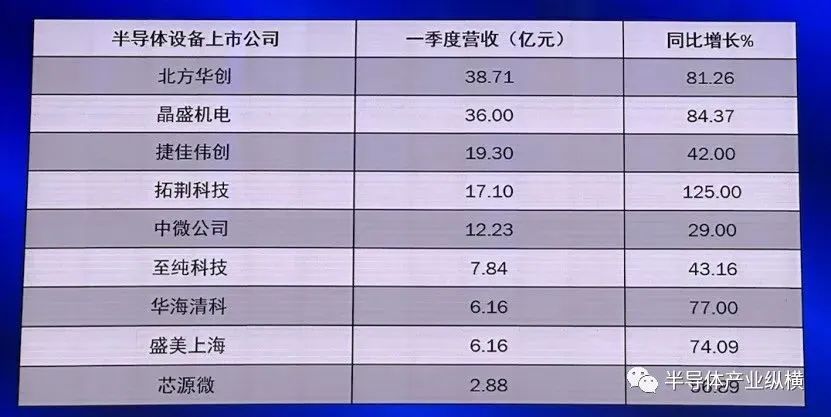

2022年中国半导体设备销售收入前十家单位销售收入438.4亿元,占77家半导体设备制造商销售收入总额的73.9%,相比2021年中国半导体设备前十家单位销售收入增长48.4%。2022年半导体设备销售收入前十家单位入围销售收入为13.6亿元,比2021年入围前十名增长4.34亿元。2022年新进入前十名的企业是拓荆科技股份有限公司和沈阳芯源微电子设备股份有限公司。同时,金存忠预测2023年半导体设备的入围销售收入有望增长至17亿元。

2022年国产半导体设备市场占有率保持增长。根据SEMI公布的资料显示,2022年中国大陆进口半导体设备282.7亿美元(含二手设备),成为全球最大的半导体设备市场。按照销售额计算(美元按1:7折算),2022年国产半导体设备在中国大陆的市场占有率为23%,比2021年 (19.6%)增长3.4个百分点。2022年由于国产设备市场占有率提高,13类主要半导体设备中国大陆进口额同比减少8.1%。2022年位于进口额前三位的是等离子体干法刻蚀机、化学气相沉积设备(CVD)、氧化、扩散、退火及其它热处理炉,2022年进口额分别减少12.7%、11.9%和9.6%。封装设备中引线键合机和塑封压机分别减少42%和22%。

根据海关数据,中国大陆进口设备中光刻机排名第四。值得注意的是,根据这一数据中国上半年进口光刻机台数大概为20台,与一部分媒体炒作“第二季度从ASML进口27台光刻机”并不相符。可以看到光刻机、PVD、离子注入机的进口金额仍在增长,说明在这些领域国产企业还相对薄弱。

我国集成电路晶圆制造设备进入高速发展阶段。伴随国内集成电路晶圆厂高增速持续扩产,集成电路设备产业近年来迎来高速发展阶段。集成电路设备市场高增长:一是由于中国大陆集成电路市场优势明显;二是国产等离子干法刻蚀、化学气相薄膜沉积、氧化扩散退火热处理、湿法清洗、化学机械拋光等关键设备技术上不断突破,覆盖了更多应用;第三是国产设备验证稳步推进,推动了国产设备产业化进程。

▲26项半导体设备创新产品进入量产生产线

由于国外政策对国内半导体设备的打压,下游用户希望用上国产设备。这种需求推动了国产设备在国内产线上的验证。在现在的背景下,即使能买到国外的设备,之后的售后也有可能成为一个问题。积塔半导体就是一个例子,积塔半导体先用5000片的试验线测试,测试通过后就进行了12英寸月产5万片的现金投资,这足以反映国产半导体公司对国产设备的开放态度。金存忠还表示,核心部件替代进口加快了设备产业化进程。2022年半导体设备核心部件机械手、温控器、射频电源、低温真空泵、干泵等已得到半导体设备制造商验证,实现进口替代,设备核心部件国内供应链正在形成并得到快速发展。

第一,当前关键的设备现在国产化率还比较低,特别是光刻机。现在的光刻机在量产上没有得到验证,目前国产制造商能够制造的是先进封装和LED领域的光刻机。光刻机的难点不仅在制造出来,还要保证设备的效率和良率。只有99.9%以上的良率,才有可能保证98%的成品率;如果99%的良率,可能导致成品率只有八成。有一些设备还是市场占有率比较低,可能低于5%。以量测设备为例,虽然有很多公司在做,但是量很少,在整个市场的占比也很小。国产CVD在这两年发展很快,特别是拓荆,但是整体数量还是较少。第二,集成电路关键设备进口零部件占比较大。目前集成电路晶圆制造关键设备进口零部件金额约占到设备价格的40%左右,占比较大,影响了国产设备在国内市场竞争力。目前这些零部件国内制造商大多已有安排,有的已进入验证和小批量试用阶段。虽然国内半导体设备零部件企业已经解决了一些高端产品,但仍有一些产品需要进口。例如,高精密的流量计、静电卡盘、真空阀门等。这些产品的价值很高,进口的量占的很比重很大。据金存忠介绍,国内一家半导体的设备的龙头企业,去年它进口的零部件占到整个设备的金额的40%,有的国产半导体设备公司的零部件进口额可能达到60%。这样的数字意味着,一旦半导体设备零部件面临管制,会有很大问题。

对于国内半导体设备的2023年,金存忠给出了三点展望。第一,2023年国产半导体设备销售有望继续保持增长。增长的动力包括:1.集成电路设备出口管制给国产集成电路设备带来发展机遇,国内投资的集成电路晶圆制造厂为保证自身供应链安全,加快了国产设备验证和采购的步伐;2. 国内成熟工艺晶圆集成电路、先进封装集成电路、高效太阳能电池、mini LED和化合物半导体器件、太阳能电池市场持续发展,推动了国内半导体设备的市场;3. 一大批自主研发的关键半导体设备和核心部件进入量产生产线,替代进口,提高了国产市场竞争力。第二,2023年中国大陆半导体设备进口继续减少。根据海关统计数据,2023年1-6月中国大陆13类主要半导体设备进口额为72.94亿美元,同比比减少13.3%。其中除分步重复光刻机、集成电路工厂专用自动搬运机器人、研磨机和切割设备外,其它设备全部负增长,等离子体干法刻蚀机上半年进口额同比减少29.6%。预计2023年中国大陆半导体设备进口额将继续减少。第三,主要半导体设备制造商订单稳步增长。预计2023年国产半导体设备销售收入增长38%左右,达到817亿元。其中:集成电路设备预计增长40%,达到450亿元;太阳能电池片设备预计增长35%,达到310亿元;LED设备预计增长20%,达到37亿元;分立和其它半导体器件预计增长33%,达到20亿元。

▲主要半导体设备制造商订单稳步增长

9月14-15日,2023全球AI芯片峰会(GACS 2023)将登陆深圳。清华大学教授、中国半导体行业协会副理事长、IEEE Fellow魏少军,AMD人工智能事业部高级总监王宏强,后摩智能联合创始人、研发副总裁陈亮,奎芯科技副总裁王晓阳,云天励飞副总裁、芯片业务线总经理李爱军、清华大学交叉信息研究院助理教授马恺声、珠海芯动力CEO李原等10+位嘉宾已确认参会和演讲。欢迎报名。