点击图片即可免费领书哦👆

风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:ZPVermouth

来源:雪球

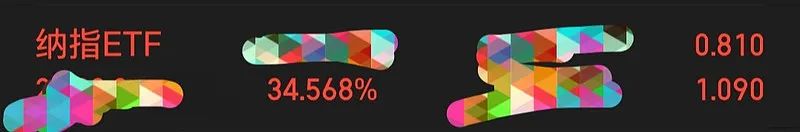

2022年是异常艰难的一年,2023年上半年投资也很难做。截至2023年6月29日,沪指年内微涨3%,创业板跌超7%,代表国内最优秀300家上市公司的沪深300也是震荡下跌。不少人感叹今年投资依旧很难做,尤其是那些重仓锂电、光伏的投资者。就我个人而言,今年上半年收益也比较惨淡,勉强维持在5%左右吧,账户翻红的主要原因,还是得益于持仓基金的给力。目前持仓的纳指ETF收益在35%附近,为账户贡献不少。

回顾上半年的基金操作,有得有失。这里主要总结一下我投资纳指ETF的经验吧!

首先,巴菲特曾说——投资者成功与否,与他对这项投资的了解程度成正比。这里有必要为大家分析分析纳指到底优秀在哪。

长期以来,美股被赋予了长牛的特征,此话并非空穴来风,就拿纳指来讲,从2000年以来,指数总体呈现向上趋势,相比之下,国内的沪深300等指数则上蹿下跳,像摸不准脾气的小孩子一样。

我们也可以看一看数据,从2005年4月1日至2023年6月14日这近20年的时间里,区间涨幅最高的是纳斯达克100指数,涨幅达到9倍以上,排名第二的是纳斯达克指数,沪深300在此区间的涨幅略优于道琼斯和标普500,主要原因是沪深300基期涨幅相对较大。而沪深300目前的波动性,带给投资者的投资体验相对不如后者。

当然,只看区间涨跌幅是有一定局限性的,正如上文所述,沪深300在基期(2005年刚成立时)涨幅较大,区间涨幅高并不意味着投资者投资该指数的回报一定也高。因此,选择年化收益来分析指数回报,是相对合理的方式。我们可以看到:从2005年4月1日至2023年6月14日,沪深300的年化收益率在8.3%左右,这个数据意味着——定投沪深300指数的年化回报在8%附近。而超过10%年化收益的只有纳斯达克100指数和纳斯达克指数,大家不要小瞧10%的年化收益。本金100w,年平均回报能做到10%,一年的收益10w,足以在三四线小城成为小康之家。本金1000w,年平均回报能做到10%,一年的收益100w,足以财务自由,游历山河。

同时,我们可以看到:纳斯达克100指数的夏普比率最高,夏普比率代表了指数的风险回报能力,夏普比率越高,意味着指数承担单位风险所取得的超额回报也越高。

很多人可能要问了,纳指和纳指100都要比沪深300优秀,那为什么纳指100还要由于纳指呢?其实最简单的解释就是——纳指100是纳指的精华版。纳斯达克100指数作为纳指的主要指数,其100只成分股均具有高科技、高成长和非金融的特点,可以说是美国科技股的代表。这几年科技股的爆发是助推美股的强大动力,例如今年暴涨的英伟达就属于典型的科技股。相对而言,金融股发展成熟,目前增长明显乏力。因此,纳指100重科技、舍金融的特点,造就了纳指100更优秀的表现。

同时,从财务数据上看,纳指100的每股收益和净资产收益率(ROE)要明显高于纳指,虽然估值上前者比后者高,但是考虑到超强的盈利能力,纳指100值得这样的估值溢价。

而知道了纳指优秀仅仅是第一步,最关键的是阶段性的机会一定要把握住。从k线上可以看到,2022年纳指100跌超30%。如果年初买入,整体回撤是非常大的。但机会往往是跌出来的,例如2020年初疫情的时候,纳指一度下探非常巨大,当时也是一个入场的好机会。

我当时是从估值角度分析了纳指的回撤程度,下边数据均援引2022年5月26日,此时纳指也恰恰处于阶段性低位。当时纳斯达克100指数的市盈率在24.63倍左右,历史百分位处于58.68%,对于一只长牛的指数而言,50%左右的市盈率百分位已经是非常低估了。

而从市净率角度来看,当时纳斯达克100指数目前的市净率在6.83倍左右,历史百分位处于80.49%。纳斯达克100指数的市净率历史百分位并不低,但是市净率绝对值已经较前期高位回落不少。

综合来看,经过2022年上半年的调整,纳斯达克100指数的估值回落很大,比如纳斯达克100指数截至2022年5月26日,已经将2021年的涨幅全部跌完。指数点位整体回撤很大是造成指数估值回调的主要原因。

单独从纳指本身估值与百分位来看,我认为2022年中旬纳指确实回撤很大,是前所未有的上车时机,当然,我也同时比较了纳斯达克100指数与国内的沪深300、创业板和国外的纳斯达克指数的估值。在去年年中,纳斯达克100指数的估值要略低于创业板指,但远高于以低估值大蓝筹为代表的沪深300指数。

而无论是每股收益、每股净资产,还是净资产收益率,纳斯达克100指数均远超国内的沪深300指数和创业板指,比纳斯达克指数也要高出不少!

综合来看,在2022年中,从估值和成长性的角度来看,纳斯达克100指数的投资价值要远超创业板指,于是乎当时我就开始分批买入纳指ETF。

展望2023年下半年,我还是对大A比较有信心的,一方面是国内经济的恢复,另一方面是指数估值的修复。首先看国外,今年ChatGPT的横空出世,带动了强人工智能等硬科技的上市公司大爆发,推动纳指收复去年失地。反观国内,一些成长股经过2022年和2023年上半年的调整,投资价值愈发彰显,今年下半年,以成长股、赛道股为代表的创业板指有望迎来新的发展机遇。

如果你想看清市场,把握最新投资机会,欢迎报名雪球官方出品的雪球基金第1课!通过为期七天的微信群+小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!

希望小雪的7天精品课程可以帮到大家,让所有雪球用户能够明明白白地认识基金投资!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。

雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。