风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。作者:Cx3300

来源:雪球

一、国内指数债发展现状

国内债券指数基金最早可追溯至2003年,市场首支为“长盛全债指数增强”,跟踪标普中国全债指数和沪深300,实际上属于股债混合型指数产品。之后由于市场认知匮乏、国内债券流动性不足,债券指数基金市场发展一度停滞,直至2011年5月17日南方中证50债的成立才得以重启,该基金跟踪的是中证50债券指数,是市场首支纯粹的债券指数基金。只不过这只债券指数基金于2016/8/16到期。随后2011年5月25日第二只债券指数型基金华夏亚债中国A成立,该产品跟踪iboxx 亚债中国指数,该以债券流动性加权,每月调整一次,持有的债券都是主权级或准主权级,具体就是国债,国开债,农发债。

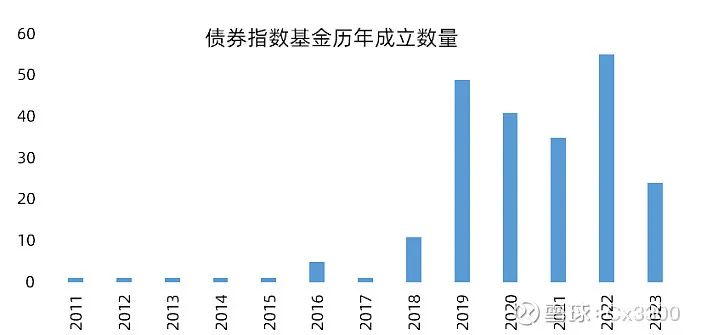

对比主动债券型基金,国内指数债基金数量相对小众,规模占比低,截至2023年8月28日,债券指数型基金数量为226只,规模总计5571.8976亿元。下图统计自2011年以来成立的债券指数型主份额基金数量可以发现,债券指数型基金在2011年-2017年发展相对边缘化,截至2017年债券指数型基金也仅有7只,但2018年开启快速增长,2018年数量增至22只,复盘背后驱动力来源于信用风险演绎、利率债牛市、银行委外诉求的共振。2018年后,债券指数型基金市场延续增长态势,其中2019年规模及数量翻倍。

这里解释下2018年信用债市场所发生的变化,从历史来看,18年债券违约总量创新高,14年仅有超日债一单违约,15、16年新增违约发行人分别为9家和15家。17年由于产能过剩、行业盈利和融资环境好转,加上19大前后市场维稳压力较大,新增违约发行人数量降至6家。2018年以来金融去杠杆引发信用收缩,违约数量激增,新增违约发行人家数、违约债券支数与违约金额与此前的16年历史高点相比都是2倍以上的规模,与历史以来信用债市场违约总量相比,占比均达60%以上。

数据来源:wind,数据截至:2023/8/28

二、债券指数型基金与主动管理型债券型基金中该选哪个?

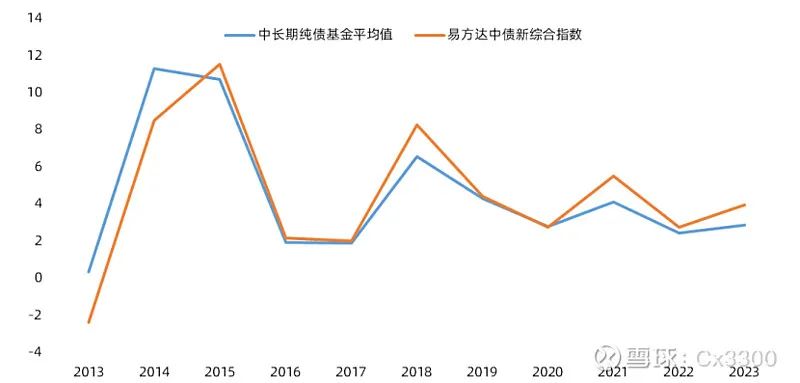

以2018年为分界线,债券指数型基金整体业绩表现弱于主动型债券基金,对投资者吸引力是其发展缓慢的主要原因。

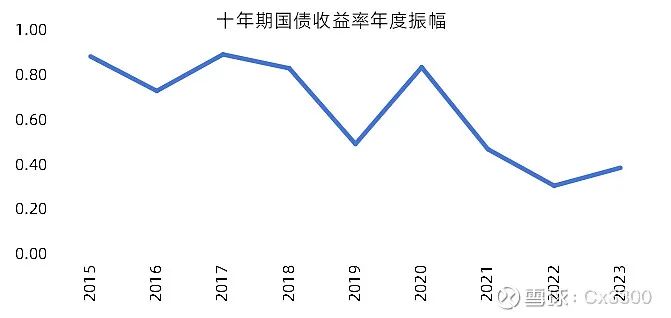

2018年以前,国内经济周期波动强,驱动利率整体呈现高波动特征。从单年振幅来看,10年国债收益率,在2015-2017年每年年度振幅基本达到80BP以上,而2018年以后,年内振幅下降至40BP左右。在此环境下被动指数型利率债基金资本利得易被抹平,而主动型债券型基金依靠管理人自身的投研能力,通过择时、仓位控制等操作易获得超额收益。从收益表现来看,2018年主动管理的中长债基金的平均收益要好于指数型基金。

数据来源:wind,数据截至:2023/8/28

另一方面,2018年以前信用风险事件发生概率低,城投、地产等高票息+隐形刚兑,典型如民企恒大地产所发行票息达6%以上,主动债基通过加杠杆及信用下沉等操作也可以较为轻易的取得超越指数的表现。

而2018年后,信用风险频发,信用下沉策略失效,以利率债和高等级信用债为代表的低风险债券迎来利好。2018年跟踪中长期利率债指数的基金业绩表现亮眼,赚钱效应下更多资金被吸引进来,进而带动利率债指数基金迎来爆发式增长。

数据来源:wind,数据截至:2023/8/28

三、易方达中债新综合指数

(一)上面我举了易方达中债新综合指数债与历年中长债基金平均收益率的表现情况,易方达中债新综合指数主要采用分层抽样复制和动态最优化的方法,构造与标的指数风险收益特征相似的资产组合,,构建债券投资组合策略分为三步:

1、划分债券层级,主要根据债券的不同特征(债券种类、剩余期限、信用等级等)将标的指数划分层级、按照分层抽样的原理,确定各层级成分券及其权重;

2、筛选目标组合成分券,分层完成后,基金在各层级成分券内利用动态最优化的或随机抽等方法,筛选出与各层级总体风险收益特征(例如久期、凸性等)相近的且流动性较好(主要考虑发行规模、日均成交金额、期间成交天数等指标)的个券组合,并使目标组合的投资比例与各层级的权重相似;

3、逐步建仓,基金将根据实际的市场流动性情况和市场投资机会逐步建仓。

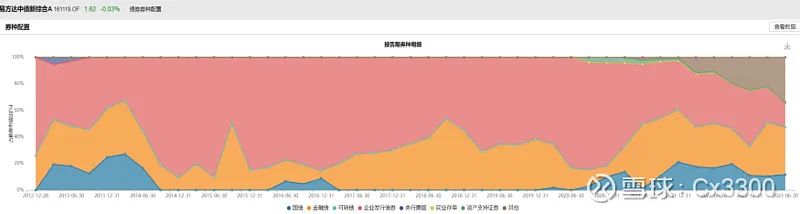

(二)从该基金的券种配置来看,中债新综合指数在2021年6月30日之前,仍然是以企业发行债券为主,而到了2021年6月30日之后,金融债的占比逐渐提升,截至2023/6/30,金融债和国债占比超过50%。

数据来源:wind,数据截至:2023/6/30

由于基金不公布债券的全部持仓,只公布前5大重仓债券,通过基金持有的前5大重仓债券可以看出,前5大重仓债券占基金净值比占比自基金经理任职以来逐渐降低,特别在2014年中报时,前5大持仓债券占基金净值比达到了96.85%。到了2021年三季报时,前5大重仓债券占基金净值比中枢水平达到了20%。观察指数前5大债券种类可以看出,其中前5大债券按照债券种类来看,主要以政策性银行债、证券公司债、国债为主。

(三)这只基金能不能买呢?

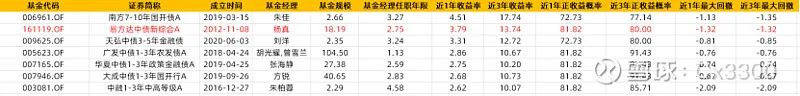

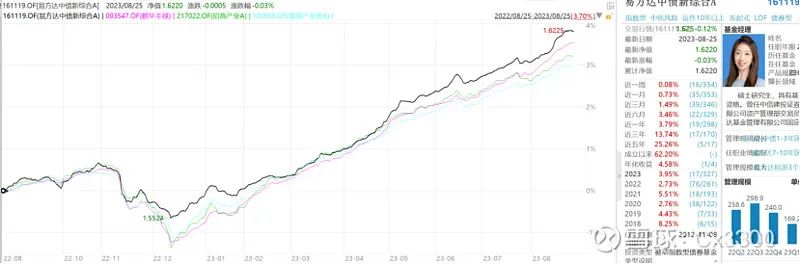

我比较了本次测评基金的收益表现及回撤控制情况,如果按照近1年收益率表现排序来看,表现最好的是南方7-10年国开债,易方达中债新综合排名第二位,从回撤控制角度来看,基金在近1年与近3年最大回撤均为-1.32%,回撤主要原因在于2022年债灾,2022年11月14日,反映债券价格的“中债总净价指数”单日下跌0.62%;创出2017年以来的最大单日跌幅。去年11月-12月份如果有印象的话,整个债券市场一片哀嚎,债券市场跌、银行理财也跌。许多中长债等都经历了一波比较大的回撤。本质上还是拿了一些信用债。

如果从指数债券的正收益概率来看,易方达中债新综合指数月度正收益概率水平较高,这也就意味着持有这只基金的持有体验良好。

数据来源:wind,数据截至:2023/8/25

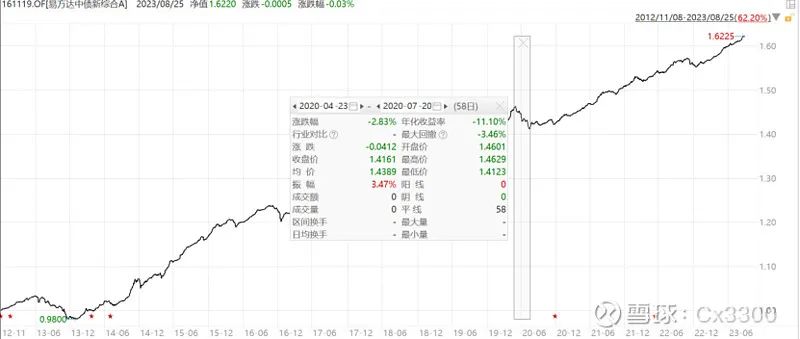

此外,说完这个基金的优点之后,来看看这只基金可能的风险点,除了2022年11月较大回撤之外,上一次较大回撤发生在2020年4月-7月,最大回撤超过3个点。

数据来源:wind,数据截至;2023/8/25

回顾基金造成较大回撤的原因主要有两点:

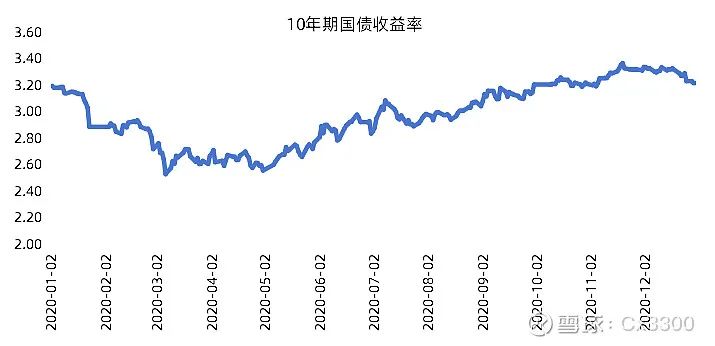

1、十年期国债收益率上行,2020年以来,十年期国债收益率从2020年5月2.6%上升至2020年年末的3.3;

2、债券供给压力大,短期集中发行,压力债券价格,2020年是债券发行的大年。在地方政府专项债再提前下发1万亿的贡献下,债券市场5月份国债+地方债的供给达到了1.5万亿,债券的集中发行同样会压低债券的价格。

数据来源:wind,数据区间:2020/1/2-2020/12/31

四.总结

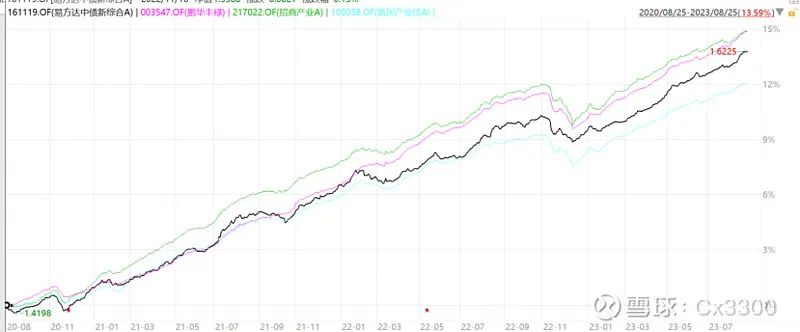

国内债券指数基金品类逐步多元化,但仍处于发展的初期阶段。从具体品类来看,指数债券型基金中,纯利率债占比最大,信用债基金无论从规模还是数量上来看均较小。但从业绩表现上来看,一些指数债券型基金业绩表现不俗。就以本期测评的重点基金易方达中债新综合指数与一些大家比较耳熟能详的中长债比较来看,就可以知道,如果从近1年表现来看,易方达中债新综合指数业绩表现最佳。从近3年表现来看,易方达中债新综合指数同样表现优于富国产业债。

数据来源:wind,数据区间:2022/8/25-2023/8/25

数据来源:wind,数据区间:2020/8/25-2023/8/25

为啥被动指数债券能够跑赢主动管理的债券型基金呢?这就与不是所有主动管理型基金都能跑赢沪深300指数基金是一个道理。而且指数债券型基金费率较低,且不用考虑基金经理的变动,何乐而不为呢?

低位布局,赢在牛市!欢迎加入雪球官方出品的雪球基金第1课!小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!让所有雪球用户能够明明白白地认识投资!

还有长期的社群可以交流心得,让我们共同等待市场的反转!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务