点击图片即可免费领书哦👆

风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:思哲与创富

来源:雪球

现阶段可以说是医疗人每天都处在煎熬之中,鉴于投资者当下信心极为脆弱,所以今天再给大家分析一下,当前医疗板块的现状以及前景。

首先医疗在20年经历了一波疫情之后,极大的刺激了需求和生产,20-21也是一波医疗的壮阔大牛。

但随着疫情结束,医疗扩张的产能开始出现一定程度的过剩,而医疗板块的利润增速也确实出现了放缓。

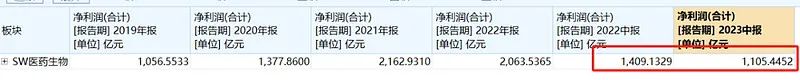

比如我们可以看医药板块,在19-21年,板块利润从1056亿增长到了2063亿。

但在21-23至今,净利润增长放缓甚至下滑,22年中报到23年中报,利润从1409亿降到了1105亿。

所以这几年一方面医药股经历了一个周期顶峰往下走的过程,一方面加上美联储加息,成长股普遍下跌。

第三个因素,带量采购,也影响到了部分药企的盈利能力,尤其是部分没有产品竞争力的企业。

受以上三重因素的影响,中证800医药指数,从21年顶峰的16380点,一直下探跌到了现在的8964点,跌幅高达近45%。

估值层面呢,中证800医药指数的市盈率是27.5倍,历史最低估值区域是出现在19年的22倍的位置。

显然,这波医疗还没去到19年这种极端低迷的位置,但也绝对是底部区域附近~

由于产能、供给逐渐回到平衡,当前也是回归稳步经营,复苏向好的节奏。

那么医疗未来长远又是何去向呢?医疗板块的两个基本增长逻辑。

第一是受益于整体经济发展的增长。

这点对于所有行业都一样,经济增长了,那么对应行业只要能跟上社会体系,整体的收入水平就会增加。

而医疗本身就是和消费一样的基础性行业,这个层面,只要长期经济增长,那么医疗板块也会增长。

第二是健康行业占比提升的增长。

根据《美国政府开支与预算办公室》的报告,从1970年到2018年,美国医疗保健开支的增长速度远高于经济增长速度。

1970年,美国的医疗开支占GDP的7.3%,而到2018年,这一比例上升到了17.7%,预计到2028年,美国的医疗保健开支将占GDP的19.7%。

也就是58年时间,医疗保健占GDP开支的增长,从原先的7.3%增长到19.7%,也即医疗行业,相对GDP增长,有2-3%左右的超额发展空间。

为啥美国的医疗支出能够稳步提升呢?

因为人一生的医疗开支80%都在60岁之后,所以医疗行业也是高度受益于老龄化,而随着医疗水平和健康意识提升,老龄化也是必然趋势。

目前国内60年代这波人恰好是婴儿潮,人口占比最高,且财富持有量最大,随着这一波人逐渐退休,那么对于医疗开支的需求也将会快速提升。

目前国内医疗保健支出占GDP开支的比例,只有5.3%,也即比美国1970年最低水平还是要逊色很多,距离现在美国的18%更是相差甚远。

这种原因可能和体制、经济都有关系。

但拉长了看,有老龄化加持,这个超额发展肯定会一直持续下去。

这里顺带也提下日本,日本医疗开支也是从最早的3.8%,提升到了10.9%,而快速发展的周期,恰好也是老龄化加剧,日本老年人占据核心财富的90年代末期。

同样我们去看越南,作为发展中国家,医疗开支占比同样也只有7.1%左右。

所以医疗超速增长,算是全球各国的大势所趋。

假设未来长期GDP增长速度是5%,而医疗本身的超额发展率是3%,每年货币通胀的3%,所以结合下来医疗长线依旧是一个年化10%+,没啥毛病的优质大赛道。

大家如果持有,真不用担心,现在是医疗的至暗时刻,熬过去,自然就苦尽甘来。

我觉得当前医疗的困境,还是现阶段全球加息,权益资产普跌,而医疗本身又受外资影响比较大,因此回撤不小。

但目前这个位置,很多优秀的蓝筹医疗股估值都已经二十几倍甚至跌破二十倍了。

结合经济增长,消费比例支出的增长,人口老龄化,医疗技术的改进以及医疗服务价格的上涨等。

医疗肯定是有巨大投资机会的。

18-23属于熊-牛-熊的区间,现在又回到了熊市底部,咱们一定要坚持一个牛熊周期,才会有巨大回报。

买在无人问津处,卖在人声鼎沸时!欢迎加入雪球官方出品的雪球基金第1课!小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!让所有雪球用户能够明明白白地认识投资!

还有长期的社群可以交流心得,让我们共同等待市场的反转!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务