水虽然不小,喝水的也不少

风大浪高,点击下边卡片关注防迷路

各国的统计数字,最近都有点像男人口中的18厘米,听着都挺热闹,细究都有点虚幻。

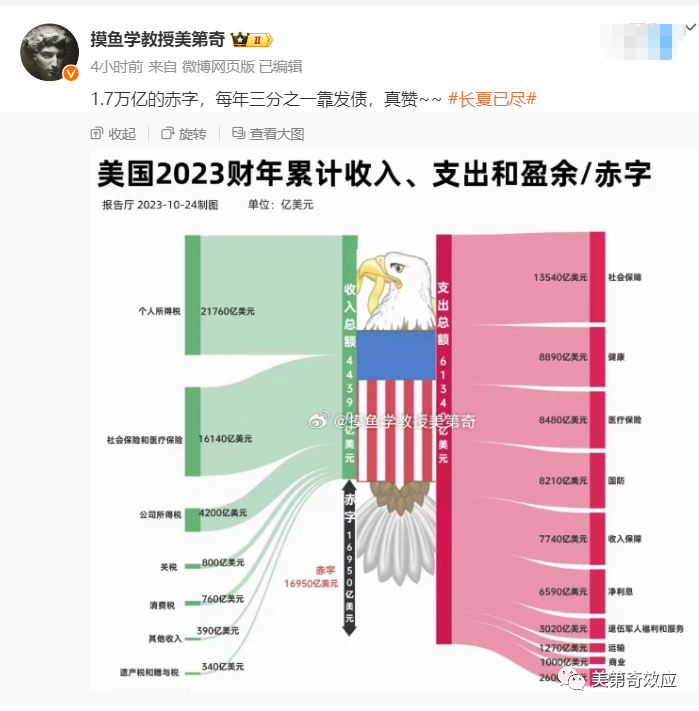

比如美国那边疯狂发国债,中日等央行也疯狂清空美国国债,甚至连美国自家的银行也在疯狂卖美债,从今年五月到现在,新发的连抛售的美国国债加在一起,已经到了1.36万亿美元,正正好好十万亿人民币。

结果呢,十万亿的美债不但有人接手,甚至十年美债的收益率,在Bill Ackman的五个词推特的助攻之下,竟然一路降回了5%。

同样神秘的,还有东方大国的出口顺差跟外汇储备的数学公式。过去三年,中国的顺差达到了两万亿美元之巨,然而外汇储备基本没动。外汇储备是真的,出口顺差也是真的。这个2万亿的差值中,1.2万亿的大头来自于企业的不结汇留存。今年1-4月结汇率仅为65.8%,处于近3年以来最低水平区间。照例说,那么多的流动性,要不流到股市,来波行情,要不流到房市,抬点价格,要不流到消费,来点通胀。可这三个去处,哪里都是一言难尽……

这水无常形,笔者才疏学陋,不能了解其中一二。聊一聊“化债”,权当抛砖引玉。

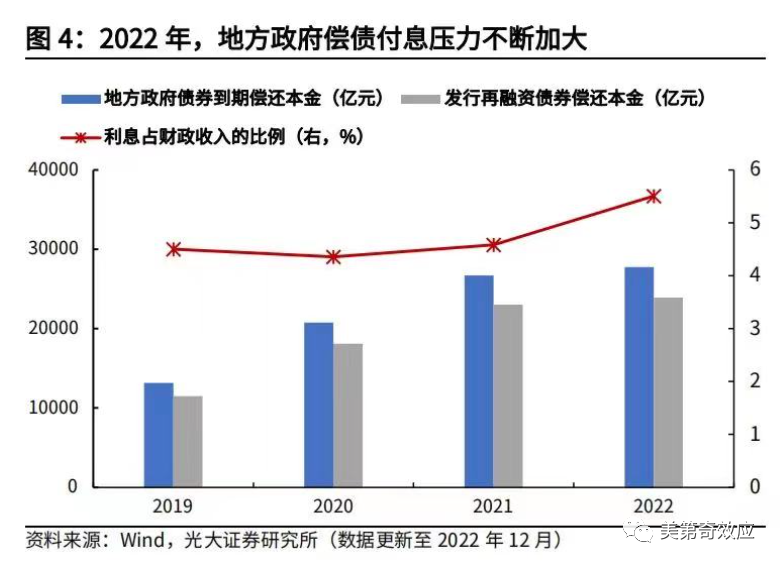

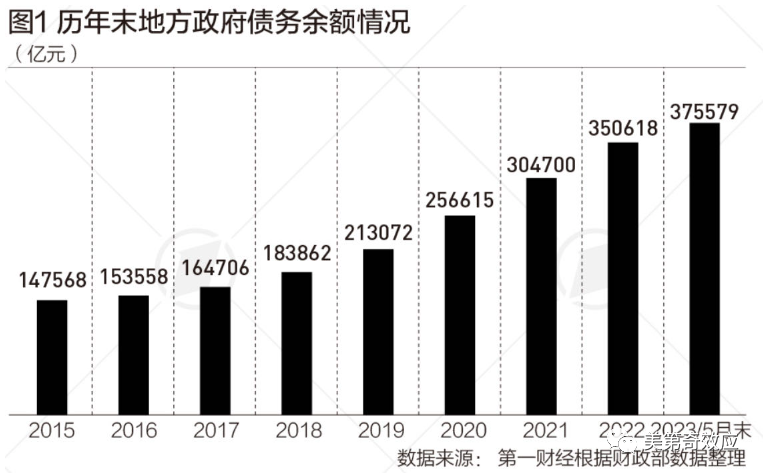

最近三年,各地的确拖瘦了,地方的债务问题也越来越凸显。不管显性的隐性的,这债总要还的。因此“化债”,是项核心工作。实际上,化债也不是什么新鲜事物,咱们这次化债,已经是第四轮了。可以说,从2015年开始,化债这活,几乎就没停过。

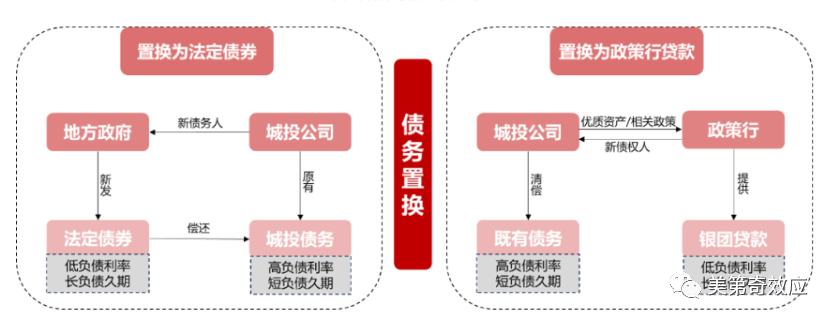

2015年到2018年,为了解决当年四万亿遗留下来的债务,“置换债”工具推出,第一轮化债开始。这三年,主要是把当年的城投债,置换成以地方衙门为主体的地方债,借新还旧,换换主体,隐性债变成显性债。衙门的信用当然比城投要好得多,因此利息和期限都大大的优惠,也算减轻了债务负担。三年对12.2万亿债务进行了置换,效果立竿见影。

当时出发点当然非常好,只是没想到产生了一个副作用,“可一即可二”,城投债有兜底这事也就被坐实了。既然有兜底了,那大家也就不那么拘谨了……

果然仅隔了一年,2019年置换债工具又重出江湖,这次叫再融资债券,继续给地方擦屁股,又主要给西部衙门置换了1800亿。

到了2020年,那件大家都知道大事,让地方衙门的负担凭空重了不少。于是乎,又推出了“专项再融资债券”。所谓“专项”,就是专门用来给地方衙门清理存量未到期债务用的。为什么要清理还没到期的债务呢?因为除了还本,单利息压力也有点让衙门吃不消了。这又是1.1万亿。

三轮下去之后,地方衙门的债务还是很大压力。这化债,还得继续搞。第一条路,地方衙门的信用需要支持,那就只能注入更大衙门的信用。由更大的衙门牵头,让金融部门以更低的利率和更优惠的条件借钱给地方,地方用这笔钱还掉存量的债务,也就是借新还旧。这条路,也就是上述前三次化债的做法,这样做倒是痛苦不大,但是坏处则是对更大衙门的信用会产生冲击。

第二条路,是地方衙门自己想办法还债。各地衙门有余粮的,节衣缩食,把余粮拿出来先还一部分债务,没有余粮的,就在衙门里找点值钱的东西卖掉,用来还债。

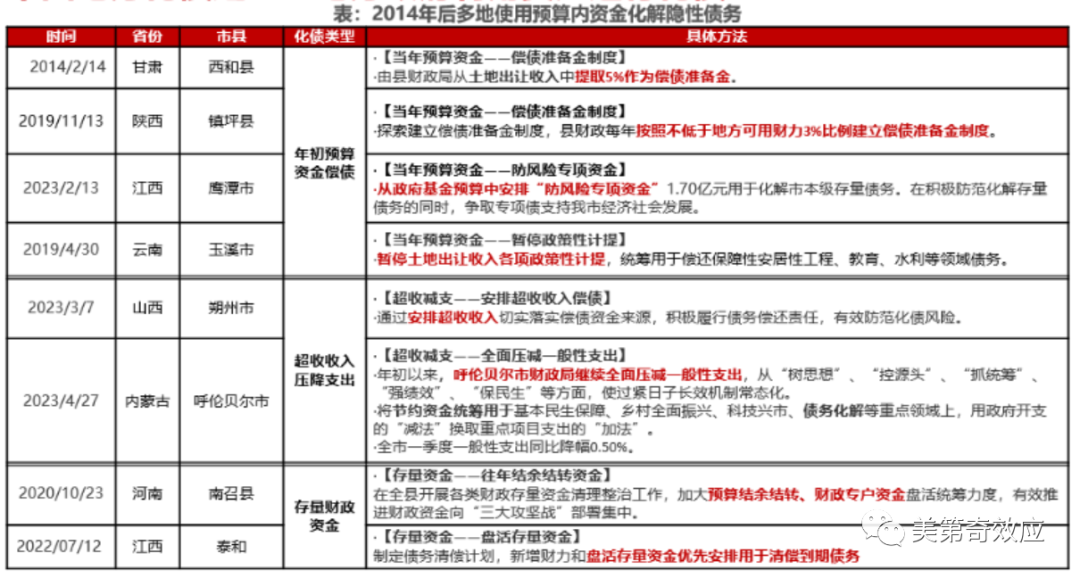

有余粮的,用存量资金,或者压缩支出省出钱来还债

有余粮的,用存量资金,或者压缩支出省出钱来还债

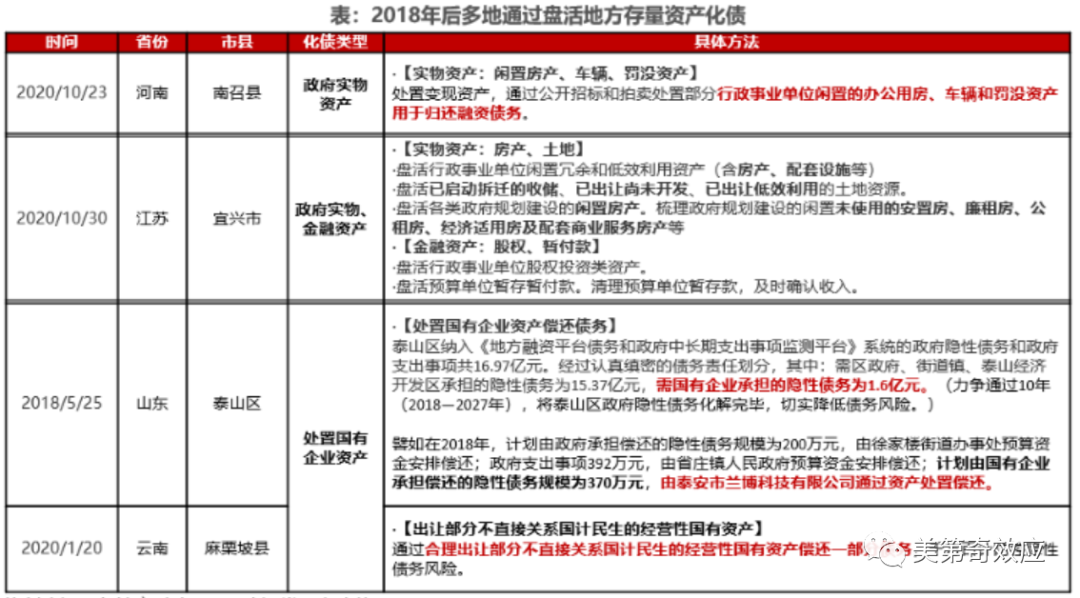

没余粮的,就找点东西卖掉还债,企业、房产、车辆、土地都可以卖,实在不能卖的,还能卖专营权

没余粮的,就找点东西卖掉还债,企业、房产、车辆、土地都可以卖,实在不能卖的,还能卖专营权

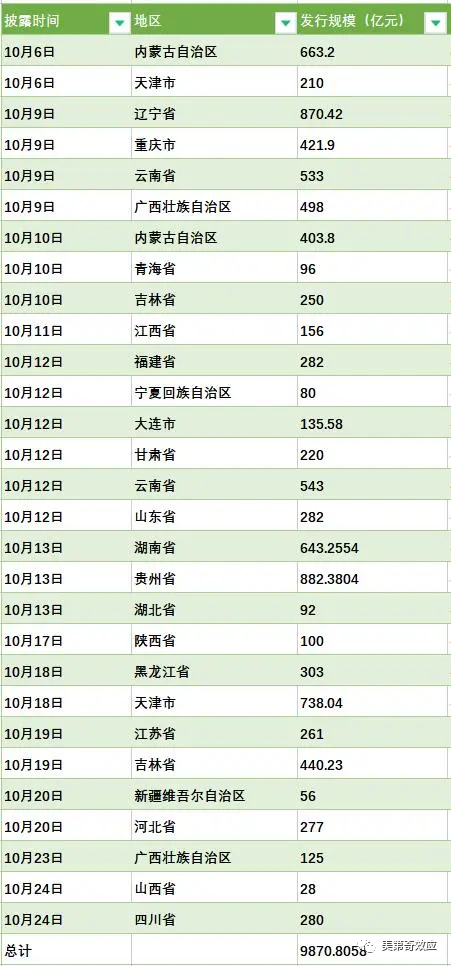

当然,衙门自筹还债,这种零碎也卖不了多少钱,最主要的还是靠房地产。可是,地方衙门出现债务压力,主要原因是因为经济不景气,经济不景气的时候,卖地也卖不出价钱,再加上现在这大环境,自筹还债这路实在困难。那就只剩第三条路,赖账。划掉重说,债务重组。也就是说让地方衙门把债剥离出去,甩给不良资产处理公司。或者直接搞债权人协商,展期或者减免。只是这小衙门、偏衙门,也是衙门,这道德约束还是很重,实在没法普遍这么搞……于是乎第四轮“化债”工作开始了。特殊再融资债券再出江湖。地方债施行限额管理,目前机构测算地方发行特殊再融资债券上限大概在2.6万亿元左右。但是考虑到各地还得搞基建支撑GDP增长,子弹不能都用来借新还旧,所以估计也就1.5万亿。

然而,还不到一个月,根据24个发布公告的省来计算,已经用掉了9800亿…… 各衙门等开闸已经等得很辛苦了,开闸之后,当然得赶紧抢份额。但是这些债,借新还旧那么多次,银行真的愿意买单吗?没关系,央妈早有准备。搞开闸之前,已经准备了一个叫做SPV的特殊工具(商业银行特殊再贷款工具),你可以理解为一个提供流动性的大宝器。谁地方衙门的借新还旧认购额度多的,这个SPV额度也就高。

各衙门等开闸已经等得很辛苦了,开闸之后,当然得赶紧抢份额。但是这些债,借新还旧那么多次,银行真的愿意买单吗?没关系,央妈早有准备。搞开闸之前,已经准备了一个叫做SPV的特殊工具(商业银行特殊再贷款工具),你可以理解为一个提供流动性的大宝器。谁地方衙门的借新还旧认购额度多的,这个SPV额度也就高。

重赏之下必有勇夫,再加上完成任务的属性,自然这个债,也就发出去了。这流动性自然也就吸过去了……像这样的吞水兽,可能还有几个,水虽然不小,但喝水的度量也摆在那里……

风大浪高,有些不方便说的,可以点击下边卡片移步小号聊一聊,也可关注笔者微博账号 @摸鱼学教授美第奇

有余粮的,用存量资金,或者压缩支出省出钱来还债

没余粮的,就找点东西卖掉还债,企业、房产、车辆、土地都可以卖,实在不能卖的,还能卖专营权

有余粮的,用存量资金,或者压缩支出省出钱来还债

没余粮的,就找点东西卖掉还债,企业、房产、车辆、土地都可以卖,实在不能卖的,还能卖专营权