2016年9月,G20峰会正在中国杭州举行。然而,就当全世界的目光都聚焦在杭州时,一股金融暗流正在不断涌动。9月12日,从中国外汇交易中心传来消息,人民币汇率跌破6.7,创下了两周以来的最大跌幅。与此同时,中国人民银行的数据显示,我国外汇储备一个月内减少近160亿美元、折合人民币超一千亿。巨大的数字背后,反映出资本外流已经形成汹涌之势,国际资本趁机开始做空人民币。到2017年元旦前夕,在国际资本的狙击下,人民币连续贬值,接近跌破“7”这一心理关口。为了稳定金融体系,防止“东南亚金融危机式”的悲剧在中国重演,一场人民币保卫战就此打响!中国政府紧急启用外汇储备以及一揽子政策,硬是在几天之内,将人民币汇率拉升到了6.8。并最终在2017年底,将人民币汇率稳定到了6.5,打赢了这场人民币保卫战。

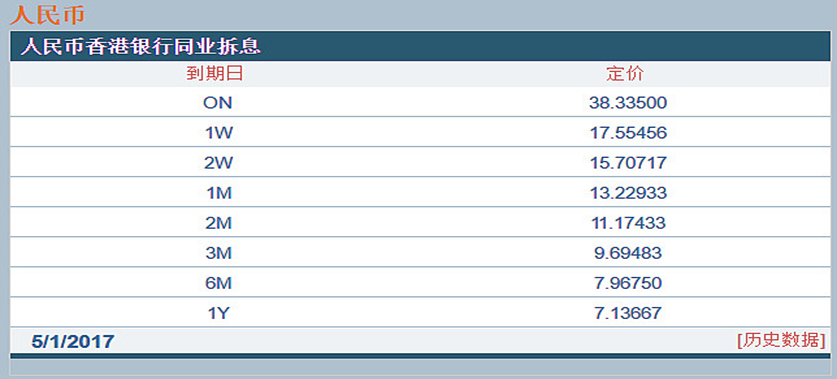

为了稳定汇率,中国央行作为国际炒家的对手方,不得不拿出1万亿美元来接盘人民币。到2016年底,我国外汇储备从2014年高峰时期的4万亿美元,骤降到3万亿美元。而在6年后的今天,随着人民币汇率跌破7.2,创下2007年以来的新低,历史的一幕似乎又在上演。1964年,经济学家巴拉萨和萨缪尔森,提出了著名的“巴拉萨—萨缪尔森效应”,简称“巴萨效应”。这一理论认为,两国的汇率取决于两国长期经济增长的预期。所以,一个国家如果经济增长强劲,那么它的货币将会长期升值。比如中国,过去20年中国经济突飞猛进,我们的人民币兑美元汇率,也从“8”升值到了“7”,一段时间里甚至接触到了“6”。然而,这一理论却忽视了国际资本投机行为带来的短期影响。就像炒股票一样,一旦有庄家入场,一只股票的价格,就很容易脱离基本面。而在历史上,中美汇率的波动,也很大程度上受到了国际游资的干扰——发生于2016年的“人民币保卫战”就是如此。在2016年之前的10年时间里,美国采取的货币政策基本是零利率、量化宽松,就是我们俗称的“大放水”。而在同一时间,中国则迎来了经济高速增长的黄金十年,10年时间里,中国GDP年均增长9%。因为投资中国可以获得更高的收益,所以相当一部分美元放出来的水,选择流向中国。从2007年到2014年,随着国际美元资本涌入国内,人民币兑美元汇率由“8”升值到了“6”。同时在内外游资的共同作用下,2014年下半年,A股催生出一轮疯狂的“水牛”行情,上证指数从2000点一口气暴涨至5000点。2015年12月16号,美联储宣布上调联邦基金利率25个基点,这是是美联储近10年来的首次加息,上一次加息还是在2006年6月。美联储的突然加息,让市场措手不及。国际资本为了寻求避险,纷纷回流美国。仅2015年一年的时间里,中国外资流出规模就高达4300亿美元,A股的水牛行情也随之崩盘,指数惨遭腰斩。与此同时,2015年8月11日,中国人民银行宣布实行浮动汇率制。这一改革举措,本意是推动中国外汇体系进一步市场化、有利于我们国家的长期发展。但却被国际资本理解为“中国央行扛不住了、人民币还要贬值”的信号。在美联储加息和人民币汇改政策的双重影响下,2015年下半年,人民币贬值约6%。树欲静而风不止,当时间来到2016年,大洋彼岸的黑天鹅依然在挥舞着翅膀。2016年6月,英国公投脱欧成功;当年11月,商人特朗普当选为美国总统,在“美国更强大”的宣言下,特朗普扬言要对中国进行贸易战,全球金融市场风声鹤唳。与此同时,美国为促进资本回流,美联储主席耶伦在当年的12月底宣布,美国要至少加息3次。话音刚落,2017的元旦期间,人民币对美元汇率下跌至接近7。人民币汇率一旦破7,尝到甜头的国际炒家,对人民币的进攻不但将会更加疯狂,国内资本也会质疑政府稳定汇率的能力。最终,可能会导致国内资本大面积出逃、并引发“东南亚金融危机式”的海啸。所以,人民币绝不能破7。而守住7这个关口,就是在向全球市场放出消息,中国政府有能力,也有信心保卫人民币,来捍卫来之不易的经济发展成果。于是在2017年开年,中国央行果断采取了两项重大决定:由于境内外汇市场收到严密管控,外资主要通过在香港离岸市场借入人民币、再抛售,进行人民币做空交易。而在2017年元旦期间,中国央行一度将香港人民币隔夜拆借利率推升至38%,让那些试图借钱做空人民币的炒家,付出难以承担的做空成本。

此外,国家还进一步加强中国居民海外投资的审核。严格禁止普通人购买外汇,用于海外证券投资、房产、购买保险等短期投机行为。两项措施一出,元旦假期后的1月4日,国际游资弹尽粮绝、落荒而逃,人民币暴涨近1900基点,回到了6.8以下,回到了两个月前的水平。到了2017年年底,人民币汇率终于稳定在了6.5的水平,我们的外汇储备也连续11个月上升。可以说,这场从2015年末延续到2017年初的人民币保卫战,中国取得了最终的胜利。美元及海外资本大鳄,趁着人民币汇改和中国经济下行的档口、做空人民币,试图攫取中国经济十余年来的发展成果,最终被央行打败、铩羽而归。为了稳定汇率,中国央行在2年时间里,共拿出1万亿美元外汇来接盘人民币。期间大量的资本外流,不但导致A股崩盘,更损害了实体经济。而在今天,随着人民币跌破7,6年前的一幕似乎又要上演。同样是国际局势动荡,同样是中国经济正在承受下行压力,这一次的人民币大贬值,和2016年有什么区别呢?简单来说,这一次人民币的下跌,与美元走强有着直接的联系。现在,欧美国家通胀水平普遍达到了8%以上。美国拜登政府为了遏制通胀,也为了民主党能赢得即将到来的中期选举,与鹰派的美联储主席鲍威尔一拍即合,采取了激进的加息政策,加速美元回流、促使美元升值。在美联储激进的加息下,美元指数突破了114的关口,人民币汇率也随之跌破了7.2的关口。其实不然,除美元外,人民币实则是这一轮美元加息潮中,最坚挺的货币。从全球主要货币来看,今年以来,英镑兑美元已经贬值了超过20%,下跌至1971年以来的最低水平,欧元兑美元也贬值超过15%。除此之外,日元兑美元贬值幅度同样超过了20%。9月22号,日本央行更是创纪录地抛售了250亿美元外汇储备稳定日元币值。这还是97年亚洲金融危机后,日本政府首次干预汇市。相比之下,今年人民币兑美元下跌幅度较小,仅有12%左右。相对于其他主流货币,人民币有明显的升值。

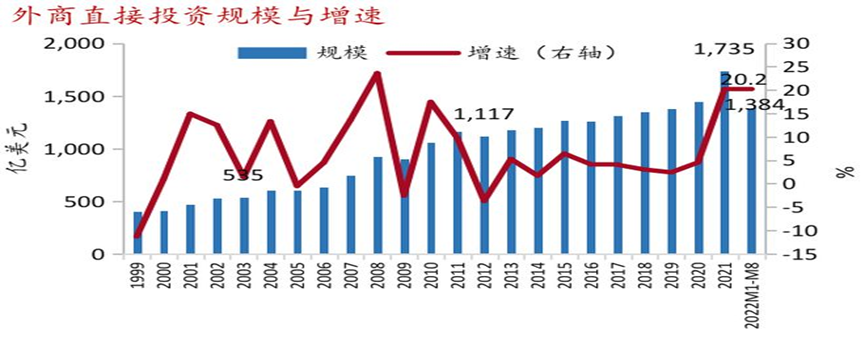

例如数据显示,今年以来人民币对欧元升值了3%、对英镑升值了6%、对日元更是升值了 12%。所以从整体来看,人民币其实并不弱。相比世界主流货币,人民币表现得还相当坚挺,并非当下全球游资的主要做空对象,这一情况和2016年有着明显的不同。具体从数据上来看,虽然表面上人民币贬值幅度不小。但今年1-8月,中国外汇储备规模仅下降1700亿美元,远小于2016年同期水平。这一数字反映出,除了少量热钱外,国际资本流出中国的形势并不严峻。甚至,还有相当多的海外资本,还在美元加息的大潮中,逆势加仓中国。根据商务部的数据显示,今年1-8月,中国实际利用外商直接投资(FDI)金额高达8900亿元人民币,增长20%。这一数字创下历史新高,也直接打破了“外资出逃”的谣言。

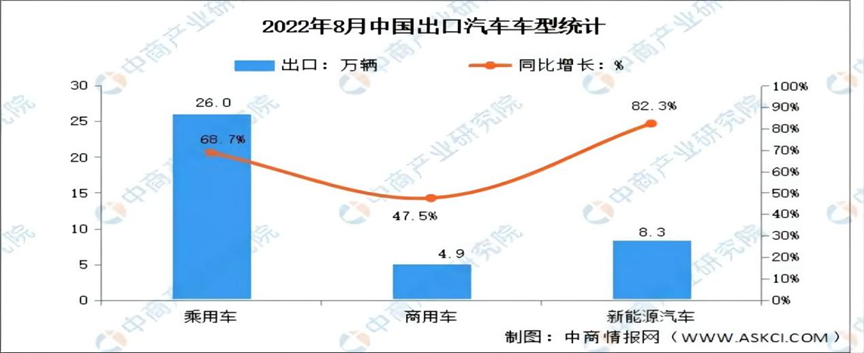

为何外资们在美元加息的大潮中,选择坚定加仓中国?背后有两大原因:首先,是在新冠疫情肆虐的当下,中国正成为“唯一”的世界工厂。2020年新冠疫情初期,中国果断采取严格的管控措施、平息疫情,让制造业从疫情冲击中迅速恢复过来。而西方制造业,则因为疫情管理失控,后续遭受到劳动力短缺、供应链堵塞等种种问题困扰,无法顺利生产。2021年,中国占全球电子产品出口份额,从2019年的38%上升到42%。2022年8月份,中国当月汽车出口30.8万辆,同比增长65%——这是我们首次超过日本,晋升成为全球汽车出口第一大国。

由于具有独特的防疫优势,外资更加青睐投资供应链稳定的中国。其中,受到政策鼓励的高科技产业是投资重点。根据商务部数据显示,今年1-6月,中国高技术制造业使用外资规模增长31.1%,高技术服务业增长34.4%,增速均超过一般产业。从这些数据中可以判断,中国世界工厂的地位非但没有被动摇,反而在疫情之后被进一步强化了,而且产业结构正在迈向高端化。除此之外,今年中国制造业的强势,还受益于欧洲能源危机的影响。由于俄罗斯停止对欧洲输送天然气,欧洲能源、电价疯狂上涨。当前欧洲各国电价普遍是中国的4-6倍。例如今年8月份,德国化工巨头巴斯夫在广东湛江建设的一体化生产基地正式投产。该项目预计耗资129亿欧元,建成后将成为继德国路德维希港和比利时安特卫普之后,巴斯夫的全球第三大生产基地。除了欧洲企业,资源匮乏、同样受到高能源价格困扰的邻国日本、韩国,也在加速对中国的投资。今年1-8月,日本、韩国对华投资,分别同比增长59%和27%。所以,从上述数字中可以看出,中国由于拥有稳定的供应链体系和能源供应体系,正在成为全球产业资本新的“避风港”。而这一特性,则将成为中国抵挡美元收割的最重要武器。虽然人民币汇率在短期内,确实会受到美元加息和市场情绪的影响。但长期来看,全球产业资本继续加仓中国,反映出中国经济增长的基本面依旧向好。所以当下短期汇率的波动,并不会影响实体产业的根基——这种景象,和2016年全球资本组团做空人民币、外资大幅撤离的景象完全不同。相比之下,饱受疫情和能源危机困扰,产业资本流失的欧洲、日韩,在今天更值得关注,可能成为这一轮美元加息的牺牲品。展望未来,美联储加息和美元走强,并不会长久地进行下去。过度加息之后,美国经济也将随之进入衰退,随后美元会重新进入新一轮“降息周期”。届时,顶住美元收割的中国,拥有的庞大外汇资产,将会成为下一轮抄底世界的弹药,而新的机遇也将随之而来。感谢阅读,如果觉得文章写得不错,欢迎关注我,转发、收藏并随手点个赞吧!因最近微信公众平台文章推送规则改了,很多小伙伴反馈没有及时看到更新的文章,根据最新规则,建议如下:多点击阅读不同文章,成为“常读”用户;或看完文章常点右下角的“在看”。

-----全文到此为止,如果喜欢,请点下“在看”或者分享到朋友圈。