风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:二鸟说

来源:雪球

要低头走路,也要抬头看天。

宏观周期下市场的牛熊轮回,行业景气度驱动下板块的此消彼长,是市场不变的规律。比如2019年至今,消费、医药、周期、军工、新能源先后崛起,如果能够较好的跟踪这些行业的景气度变化,把握机会及时布局,就可以在不同阶段中抓住行情主旋律,这基本上就是景气投资。

景气投资本质上是追求快速发展行业的业绩超预期的可能。即从足够多的行业中,挑选出景气度较高或景气度处于向上拐点的赛道,利用时间差进行灵活切换,在尽可能多的时间段内跑赢市场,力争从绝对收益和相对收益上都获得不错的效果。这是一种较为积极主动的策略。

不过,景气投资的执行过程难度较高。先要建立一整套分析行业政策面、基本面、技术面、发展周期等因素的框架,进行持续跟踪和研究,前瞻性的把握行业景气度拐点。在日常管理中,能果断进行仓位调整。要预计出现向上拐点时及早布局、把握先机;预计出现向下拐点时及时退出、锁定利润。因此公募基金中这类人才还是比较稀缺的。

今天大家介绍值得收藏的五位景气投资选手。

来源:Wind,截至2022.9.30

01

万家基金莫海波:精选景气度向上的行业,提前埋伏

来源:Wind,截至2022.9.30,下同

莫海波具有12年从业经验,具有宏观策略和行业研究背景。2015年3月加入万家基金,历任基金经理、投资研究部总监,今年8月升任公司副总经理。莫海波代表作是万家品质生活,自2015年管理至今,收益率年年都跑赢沪深300指数。(来源:Wind,截至2022.9.30,下同)

莫海波宏观策略研究出身,擅长自上而下结合基本面、政策面、流动性等因素进行行业景气度比较,力争抓住当年具有相对优势的高景气行业进行重点布局。他是一位拒绝拥挤的少数派,偏好左侧交易,提前“埋伏”而不是盲目“跟风”。也会进行右侧交易作为辅助,但只会在估值合理的情况下布局,不参与高位的疯狂炒作。

他选择高景气行业有四个标准:一是经过长时间大幅度下跌;二是估值处在历史底部区间;三是行业中扎堆的资金不多;四是基本面在发生一些悄然的、向好的变化。他强调集中投资,一旦认准投资机会,敢于重仓布局,充分把握机会。

从万家品质生活的持仓来看,莫海波在行业轮动上把握的比较精准,攻防思路清晰。2018年熊市阶段配置防守性较强的基建地产;2019年在国内科技行业迎来自主创新浪潮的时候,逐步提高半导体和消费电子等板块的配置;2020年重点配置新能源板块,把握住了主升浪;2021年至今,在市场热点散乱、主线不清晰的背景下,将投资重点转向了受益于稳增长的基建地产、市场存在认知差的农业、具有较高景气度的军工板块等。

02

大成基金韩创:以周期思维进行景气度投资

韩创具有10年证券从业经验,曾在券商从事建材、化工等周期行业的研究,对行业景气度变化非常敏感,属于擅长周期板块的均衡型选手。2015年加入大成基金,2019年任基金经理,现任股票投资部副总监、董事总经理。代表作是大成新锐产业,自2019年1月接手以来,用3年多的时间获得了三倍收益,一举夺得金牛基金奖(2022.8,第十九届)。

韩创在权衡多种约束条件的基础上,力争构建一个攻守兼备的组合,在控制好风险的前提下,获取尽可能高的收益。首先会尽力规避风险,因为过大的亏损是复利的敌人。其次是尽可能抓住机会,从行业景气度(β收益)、公司自身的竞争优势(α收益)以及合理的估值出发,避免根据市场情绪和热点来投资。

在行业景气度判断上,他会自上而下把握产业发展脉络,发掘出具有投资价值的高景气行业;然后通过行业对比来判断景气度持续时间、处于何种景气位置等,会在把握度较高的右侧买入(基本面右侧,不是股价的右侧),以减轻承受的风险。

在个股选择上,韩创会通过基本面分析和估值分析相结合的方法,自下而上选出具有良好经营状况、性价比较高的公司,尤其关注公司是否具备突出的竞争优势。偏好买入估值较低的标的,对组合提供一定的缓冲和保护。行业配置较为分散,不会在某行业押重注。调仓逻辑清晰。

从大成新锐产业的持仓来看,韩创2019年逐步提高新能源、电子等成长领域的配置,抓住科技成长行情;2020年在大宗商品价格上涨的背景下,重点布局基础化工、有色金属、新能源;2021年保持以周期股、新能源为主的持仓;2022年上半年大幅增持房地产行业,增强了组合的抗跌性。

03

华夏基金李彦:基于政治经济学的行业比较框架,在不同时期选最强板块

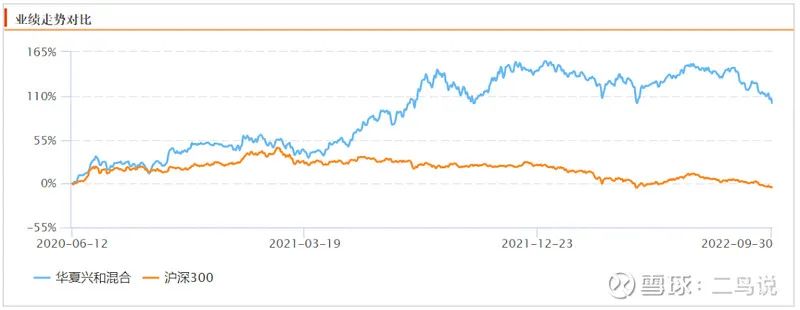

李彦拥有近9年投研经验,在宏观研究上有深厚的积累。2013年加入华夏基金,最早研究的是食品饮料和农业行业,后逐渐扩展至大消费、地产、新能源、军工半导体等行业,是一名全能型选手。2016年担任基金经理助理,2020年开始担任基金经理,管理的第一只基金是华夏兴和,任职约2年4个月,收益接近翻倍(97.08%),可谓出手不凡。

李彦搭建了一套非主流的“周期判断、行业比较、投资决策”的投资框架。基于政治经济学的跨周期行业比较,在不同阶段找出国家产业政策支持、景气度较高、走势较强的板块。按照不同的周期维度选择最具配置性价比的行业进行重仓,同时根据估值情况和股价的相对位置进行灵活调整,做好回撤控制。

李彦在进行景气投资时,对估值非常重视。他认为估值是一杆秤,秤的左边是宏观经济环境、市场流动性、行业景气度(如业绩增速和盈利预期)等等,右边是行业估值。他通过对左边的考量,来对右边进行动态调整,提高组合的性价比。

他的投资框架成熟、稳定,操作“稳、准、狠”。其中,稳是指逻辑坚固且体系完善的投资框架;准是指把握周期下的行业选择准确;狠是指确定好行业之后及个股之后,坚定的重仓买入。

管理华夏兴和时,他以行业为单元,操作大开大合,在关键的时间节点对组合进行果断调整,敢于左侧、重仓出击。比如2019年李彦作为基金经理助理时便开始重仓动力电池,取得了不错的成绩;2020年开始管理华夏兴合时,继续重仓动力电池,抓住了新能源板块的一波主升浪;2021年2季度开始转向布局国防军工,并在4季度果断止盈离场;2022年1季度抓住了房地产基本面改善的机会,重仓布局从而有效地控制住了回撤,4月份减持房地产并重点布局军工行业,抓住了反弹行情。

04

银华基金李晓星:景气度趋势投资,勤于调研,致广大而尽精微

李晓星是剑桥大学工程学、帝国理工大学双硕士,具有5年500强企业工作经历。2011年3月加入银华基金,负责新能源、电力设备、汽车、有色金属等领域的研究,凭借对企业运营和财务的深入理解,通过勤奋的努力,只用了4年时间就实现了从研究员到基金经理的华丽转身。目前兼任银华基金董事总经理、股票综合策略投资部负责人。他管理的第一只基金银华中小盘,已经连续7年荣获金牛奖。

李晓星进行景气投资的思路非常清晰,第一步找到景气度向上的行业,最好能持续两三年;第二步从中找到业绩增速较快的公司;第三步挑选出估值合理的标的,维持投资组合的性价比;第四步对存在预期差的标的进行深入研究,寻找超额收益机会。

李晓星在行业涉猎上非常宽,为了更好的把握行业景气拐点,他持续的努力提升对行业的理解深度。首先,他自己非常勤奋,几乎每个工作日都是5点起床、7点半开晨会,还经常天南海北地进行一线调研,在孤灯下翻看一张张的报表,回顾每一笔交易的得与失。另外他组建了一只采用“行业专家模式”的团队,每个成员都是90分以上的实力型选手,对各自覆盖的行业进行深入研究并分享研究成果。

在个人努力和团队支持下,李晓星总是能够精准的抓住行情主线。管理的银华中小盘在2015年挖掘了新能源和TMT的投资机会;2016年抓住了小市值股和家电板块的机会;从2017到2019年,抓到了消费品、消费电子和传媒的投资机会。

05

泰达宏利基金王鹏:投资景气行业龙头,寻求戴维斯双击

王鹏毕业于清华大学微电子专业,在科技股研究中有先天的优势,先后于中邮创业基金、上海磐信投资任职。2015年加入泰达宏利基金,2017年开始管理基金。自2017年12月管理泰达宏利转型机遇至今获得了227.96%的收益率,年化收益率达到28.16%。

他坚持“投资景气行业龙头,寻求戴维斯双击”的景气投资策略,将自上而下和自下而上相结合,灵活选择业绩超预期概率更高的行业,追求业绩超预期带来的估值和业绩的双升。他一方面从自上而下的角度对大类资产进行优化配置,优选高景气行业;另一方面以自下而上的视角精选出具有长期竞争力和增长潜力的优质公司,尽量回避短期主题催化透支明显的公司。

王鹏在筛选高景气行业时,最注重的是盈利增速与现金流增速两大指标,用估值来衡量投资的性价比,不会因为高估值而去看空一个行业,也不会因为估值低而去看好一个行业,防止陷入戴维斯双杀的低估值陷阱。

王鹏管理泰达转型机遇时,展示了自己在景气投资方面的实力。该基金在2019年重仓迎来景气向上拐点的养殖股;2019年4季度开始将新能源作为配置重点,把握了2020年、2021年的主升浪行情。

投资总是知易行难。景气投资要求不能只是低头走路,还要抬头看天。上面介绍的五位选手经过长期的历练,景气投资思路成熟,执行过程不拖泥带水,最终修炼成为景气投资方面的高手,值得大家收藏。

选对基金,才能穿越牛熊!

欢迎报名雪球官方团队为你重磅打造的免费精品课:通过为期七天的微信群+小雪1对1亲密陪伴式教学,让你学会实用易懂的五招选基法,掌握基金买卖技巧!最新一期微信学习群火热招募中,长按下方二维码即可报名!风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。