封面来源|视觉中国

11月16日港股盘后,腾讯控股(以下简称:腾讯)公布2022年三季度财报。财报显示,三季度腾讯营收1401亿元,同比下降2%,环比增长4.5%;经调整的EBITDA为486亿元,同比下降1%,环比增长9%;Non-IFRS净利润322.54亿元,同比增长2%,环比增长15%。受财报数据刺激,11月17日,腾讯ADR(证券代码:TCEHY.OO)收盘大涨5.19%,腾讯港股(证券代码:0700.HK)受大盘拖累,盘中跌幅较大,后又出现小幅反弹,最终当日收跌-0.82%。

腾讯控股股价走势图

三季报数据显示,腾讯整体业绩表现稳健,各项财务数据环比明显改善,降本增效措施成效显著。在开源与节流两方面均有收获,不仅开拓视频号信息流广告、企业微信等高质量收入来源,营销开支更是大幅下降。那么,腾讯的这份成绩单表现究竟如何?后续的增长动能又在哪里?

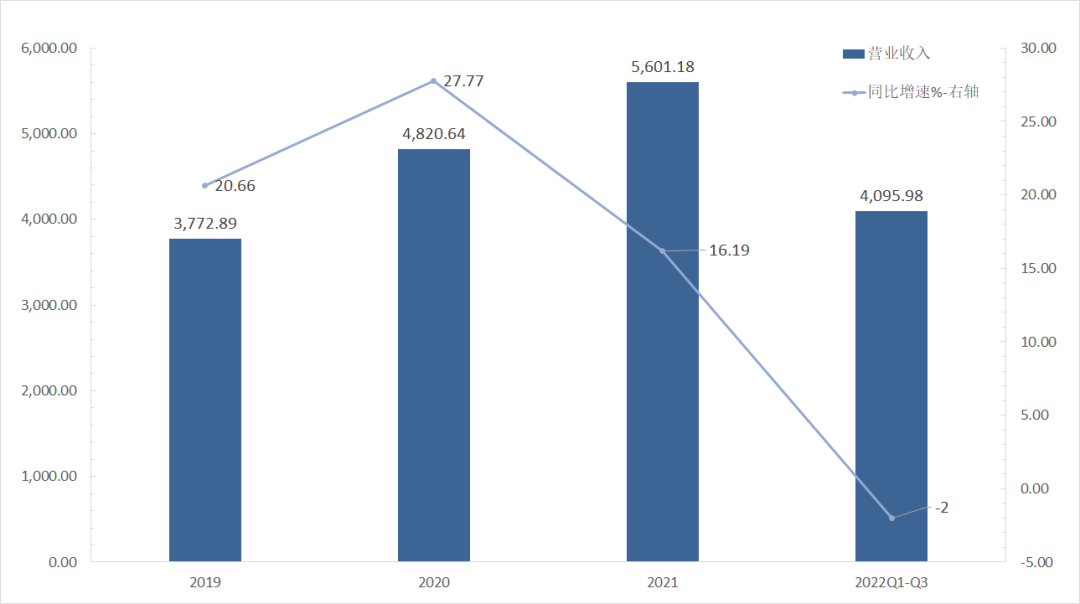

财务综述:2022Q3收入降幅收窄,利润重回增长2022年前三季度,腾讯实现营业收入4095.98亿元,同比下降2%,营收同比负下滑相比H1小幅加速。腾讯在2022Q3单季实现收入1400.93亿元,同比下降2%,环比增长5%。受监管、宏观经济、疫情等因素影响,今年前三季度腾讯收入整体承压。但从单季来看,2022Q3收入同比降幅收窄,环比由负转正,而非国际财务报告标准下的盈利在连续3个季度下滑后,于Q3重新实现了同比增长,腾讯Q3业绩的拐点意义显著。

财务综述:2022Q3收入降幅收窄,利润重回增长2022年前三季度,腾讯实现营业收入4095.98亿元,同比下降2%,营收同比负下滑相比H1小幅加速。腾讯在2022Q3单季实现收入1400.93亿元,同比下降2%,环比增长5%。受监管、宏观经济、疫情等因素影响,今年前三季度腾讯收入整体承压。但从单季来看,2022Q3收入同比降幅收窄,环比由负转正,而非国际财务报告标准下的盈利在连续3个季度下滑后,于Q3重新实现了同比增长,腾讯Q3业绩的拐点意义显著。

腾讯控股收入及同比增速

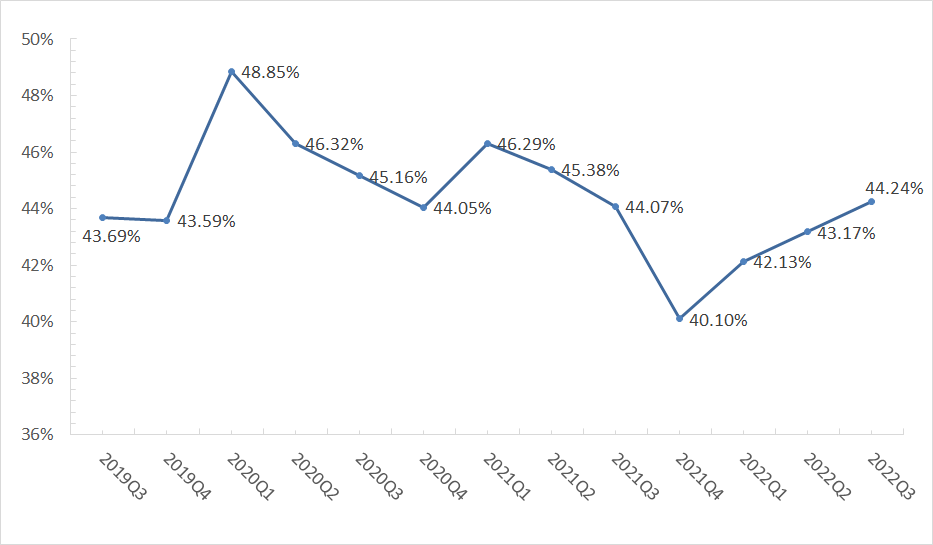

盈利能力方面,自2022Q1以来,腾讯的毛利率呈现逐步恢复的趋势,这主要受益于降本增效措施,对渠道及分销成本、云项目部署成本及内容成本的严格把控。2022Q3,腾讯毛利率录得44.24%,同比提升0.17pct,环比提升1.07pct。

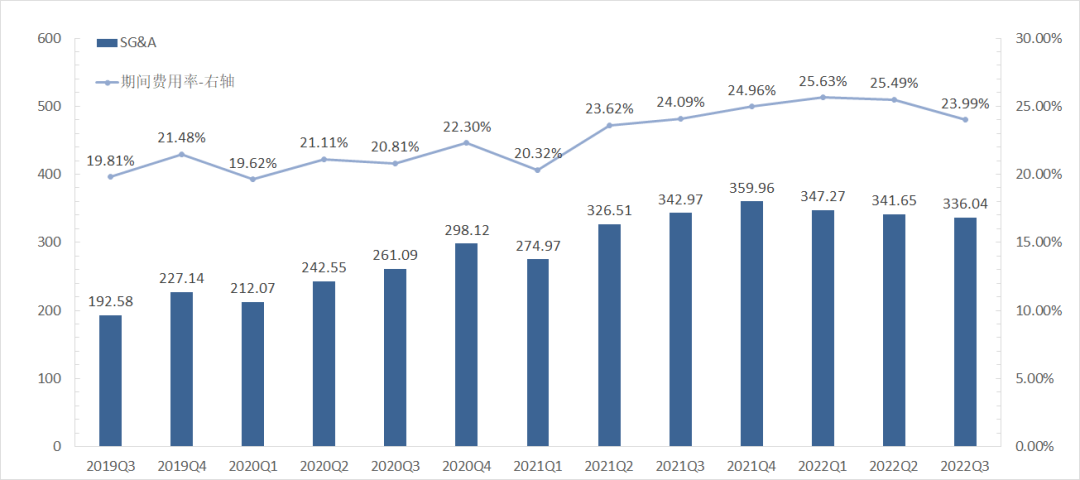

费用方面,腾讯的期间费用支出在2022Q3继续环比下行,期间费用率录得23.99%,环比下降1.5pct。其中,销售及市场推广开支在2022Q3同比下降32%至71亿元,降幅较上季度再次扩大;而一般及行政开支同比增长11%至265亿元,主要系研发开支、雇员成本、租赁费用及办公开支的增加。

腾讯控股期间费用

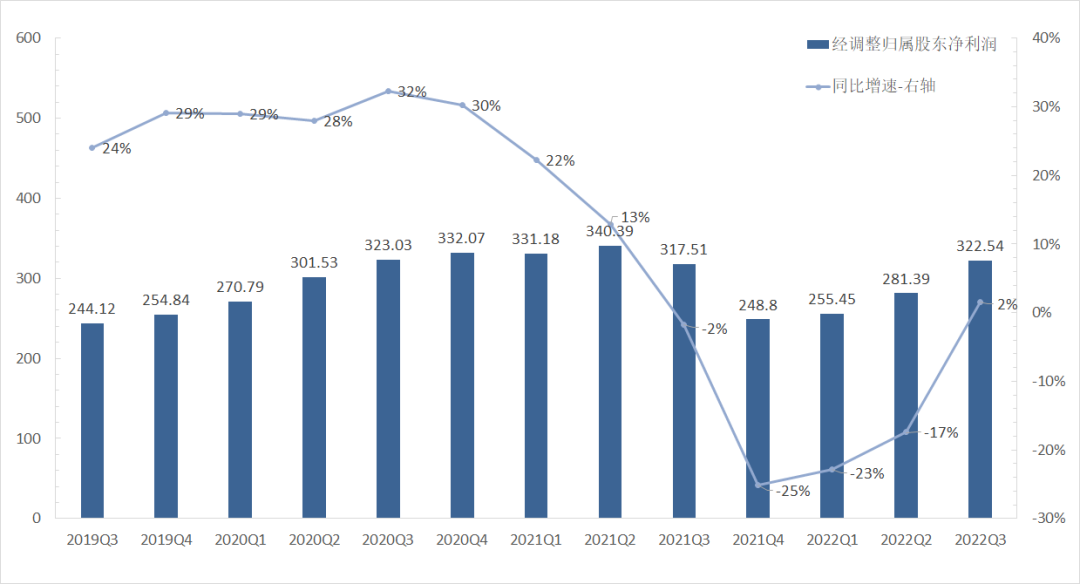

利润方面,腾讯在2022Q3的经营利润为515.93亿元,同比下降3%,环比增长72%。同期Non-IFRS经调整的归属股东净利润录得322.54亿元,同比增长2%,环比增长15%。从趋势上看,腾讯的Non-IFRS经调整的归属股东净利润同比在2022Q3由负转正,环比增长提速。

腾讯控股Non-IFRS经调整归属股东净利润及同比增速

在诸多降本增效措施下,腾讯业绩呈现明显的逐季改善趋势。展望未来,随着疫情政策的缓和,宏观大环境边际改善,叠加国内游戏版号有望逐步发放,腾讯的支柱业务或将迎来改善,整体业绩改善的确定性也随之加强。

财报要点解读

财报要点解读

微信方面,截至2022年9月末,微信及WeChat合并月活达13.09亿,同比增长3.7%,环比增长0.8%。数量上来看,腾讯在微信上仍延续了增长态势,Q3单季MAU环比净增980万。

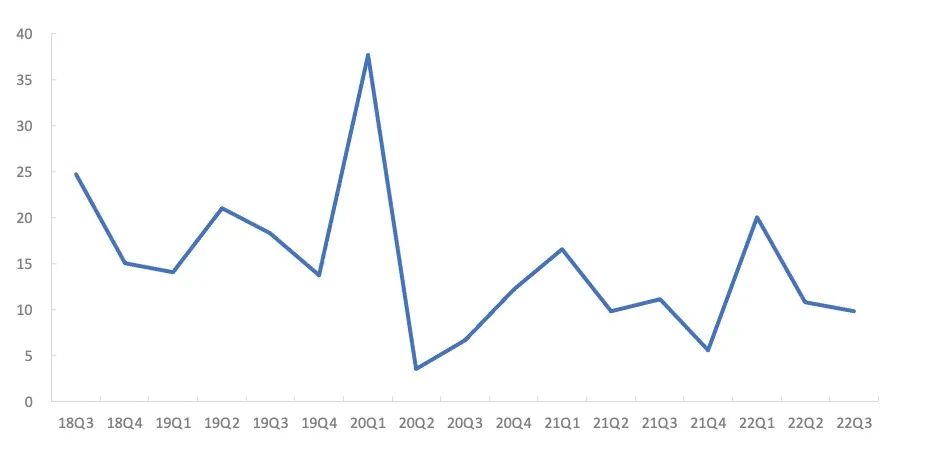

微信MAU净增数(单位:百万)

凭借微信稳固的流量基本盘以及小程序的便利性,腾讯在季度内继续拓展小程序的商业与民生服务应用场景。微信小程序日活跃账户数突破6亿,同比增长超30%,日均使用次数同比增长超50%。不仅如此,腾讯将本季度小程序商业化的重点放在了食品饮料、服装、商场百货等这几个行业上。越来越多的行业线下商户、品牌方将其积分系统与小程序结合,并通过小程序建立了多渠道的零售体系。QQ方面,本季度QQ移动(智能)终端月活扭转了自2019Q2开始连续13个季度的同比负增长态势。截至2022年9月末,QQ移动终端月活录得5.744亿,同比增长0.1%,环比增长1%。其中,腾讯与Gucci及KFC等品牌方合作打造超级QQ秀虚拟空间是本季度的亮点之一。

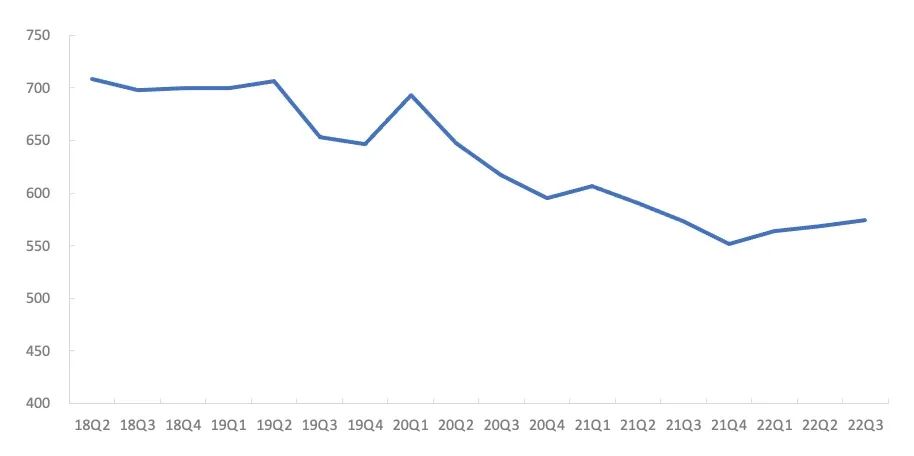

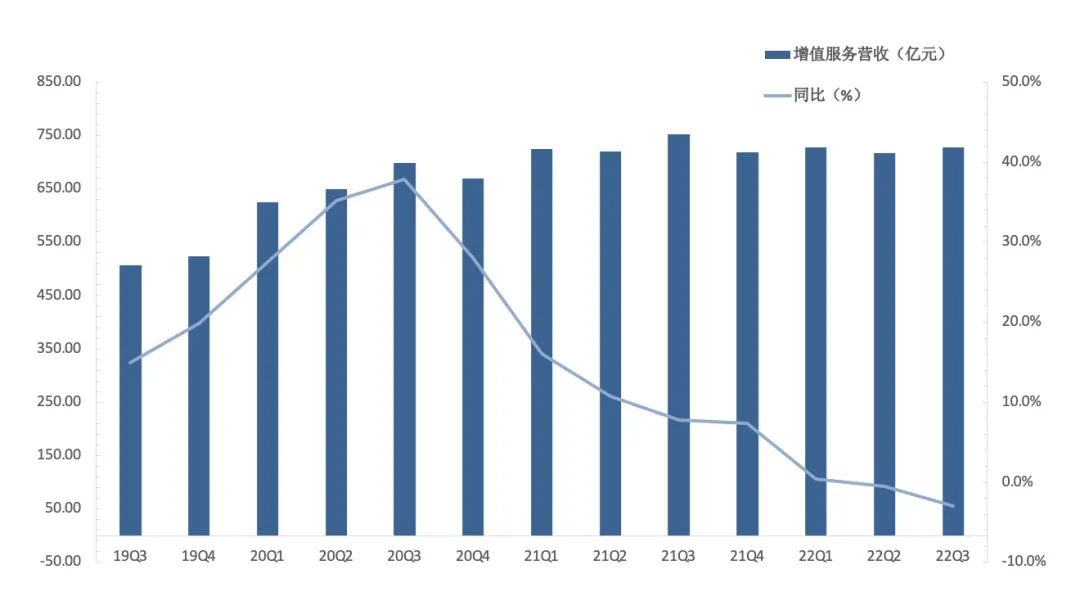

截至2022年9月末,腾讯收费增值服务付费会员数录得2.29亿,同比下降2.8%。与此同时,由于内容排播延后,腾讯视频付费会员数小幅降至1.20亿,但得益于会员价格调整,ARPU有所提升。本季度,腾讯增值服务业务实现收入727亿元,同比下滑3%,环比增长1%。其中,国内游戏业务实现收入312亿元,同比下降7%,环比下降2%;国际市场游戏实现收入117亿元,同比增长3%,以固定汇率计增长1%,环比增长9%;社交网络业务实现收入298亿元,同比下降2%,环比增长2%。

腾讯增值服务业务营收情况

具体来看,国内游戏业务收入同比下降比率较二季度(-1%)有所扩大,一方面,本季度作为第一个实施未成年人保护法的暑假,在去年高基数影响下,Q3同比出现下降;另一方面,由于国内游戏市场消费力转淡,腾讯游戏的付费用户亦有所减少。从单个游戏来看,《王者荣耀》及《和平精英》等重磅游戏收入的同比下降是国内游戏业务疲软的核心原因。海外游戏业务收入同比在本季度由负转正,主要是由于海外游戏市场消费在后疫情时代逐步正常化。从单个游戏来看,《VALORANT》的稳健增长,以及公司在本季度推出的《幻塔》并扩展Miniclip旗下的游戏组合实现收入增长是海外游戏业务恢复增长的主动力。社交网络业务的同比在本季度则由正转负,主要是由于音乐直播、游戏直播以及视频付费会员服务收入的减少。盈利能力方面,主要由于视频号直播服务增长相关的收入分成成本增加,以及《VALORANT》电子竞技赛事的制作成本增加,腾讯增值服务业务在2022Q3的毛利率为51.7%,同比下降1.3pct,环比增长1.1pct。总体来看,作为腾讯的业绩支柱,国内游戏正面临过渡性的挑战,海外游戏市场虽有所恢复,但仍需消化疫情长时间延续的影响,腾讯的游戏业务目前面临需求和供给的双侧压力。但随着全球化游戏品类不断扩充,腾讯的游戏出海有望继续驱动游戏业务增长。本季度,腾讯网络广告业务实现营业收入215亿元,同比下滑4.7%,环比增长15%。同比下降较上季度(-18.4%)有所收窄,主要是由于游戏、电子商务及快消品行业的需求改善,以及2021以来部分行业的不利因素有所缓解。

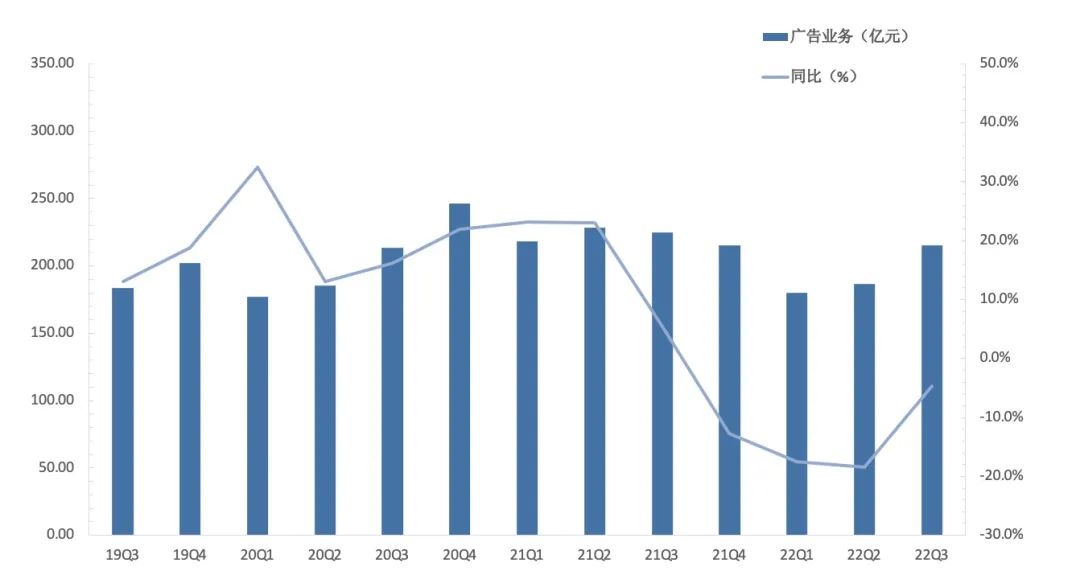

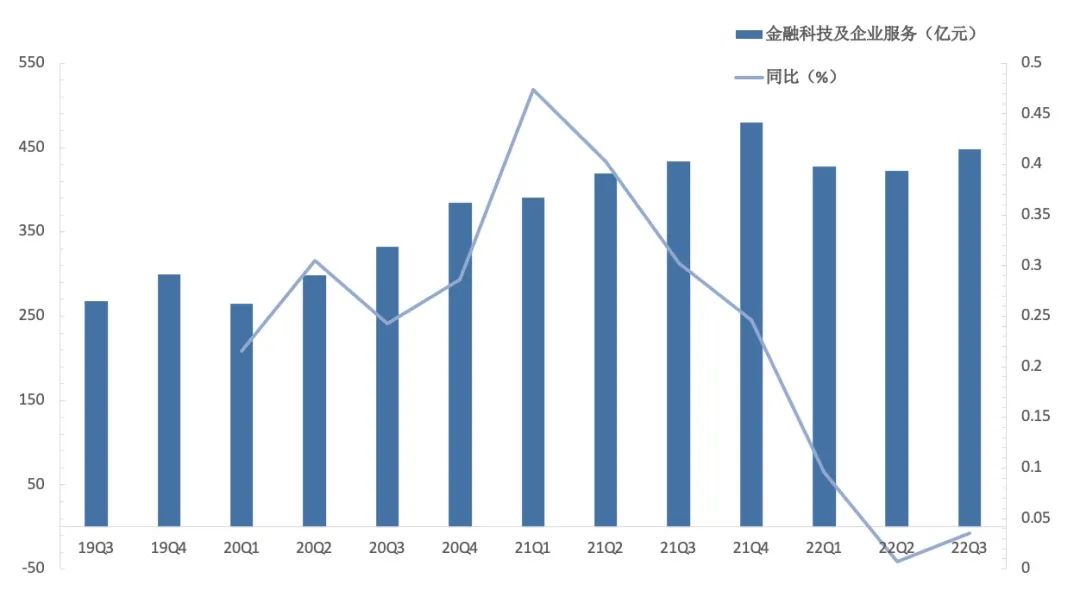

具体来看,社交及其他广告在2022Q3的收入为189亿元,同比下滑1%,环比增长17%,同比有所下滑主要系若干行业广告需求持续疲软,但由于部分被视频号中的信息流广告需求强劲,成为了环比增长的动能;同期媒体广告收入为26亿元,同比下滑26%,环比增长3%,主要由于受欢迎的电视剧投放较少,以及去年同期举行了东京奥运会的高基数压力。盈利能力方面,2022Q3腾讯网络广告业务实现毛利率46.5%,同比增长0.1pct,环比增长5.9pct。该业务毛利率环比上升,在于腾讯对内容成本、移动广告联盟相关的渠道及分销成本的控制愈加严格所致。广告行业投放需求与宏观经济的相关性较高,腾讯广告业务的修复节奏暂时领先经济的修复。与此同时,腾讯广告加库存正在提速,视频号广告收入和微信广告收入有望成为广告业务又一增长引擎。本季度,腾讯金融科技及企业服务业务实现收入448亿元,同比增长4%,环比增长6%。收入同比增长较二季度(0.75%)明显修复,主要得益于季度内的线上及线下商业支付活动的恢复,金融科技服务收入同比增速有所回升。由于腾讯主动缩减亏损项目,企业服务收入同比仅略有下降。

腾讯金融科技及企业服务业务营收情况

盈利能力方面,2022Q3腾讯金融科技及企业服务实现毛利率33.3%,同比增长4.7pct,环比基本持平。一方面是由于腾讯主动缩减亏损项目后云项目部署成本相应减少;另一方面由于腾讯实施降本增效措施,企业服务相关的服务器与频宽成本减少。总体来看,随着食品、百货、餐饮、交运等行业的疫后复苏,腾讯的商业支付业务的增长开始提速,而云业务的战略收缩虽然在一定程度上缩减了业务规模,但却提升了该业务的盈利能力。

微信作为腾讯的基本盘,在已拥有国民级体量的前提下,流量保持了缓慢增长,截至今年9月末,微信的月活高达13.09亿,同比、环比分别增长3.7%和0.8%。流量的增长虽有见顶之势,稳定的流量依然是腾讯业绩增长的基石。

腾讯以游戏、金融为核心的业务结构,在今年不可避免的会遭遇疫情、监管、经济景气度等宏观因素的影响,相比于二季度的业绩承压在市场预期之内,三季度腾讯业绩的关键词则是拐点。表现在财务数据上,相比于Q2単季收入的环比负增长,Q3単季收入环比由负转正;非国际财务报告标准下的盈利也在Q3重新实现同比增长。

在结构上,增值服务、金融与企服这两大核心业务收入均出现了环比增长更值得关注。与Q2核心业务收入环比齐下滑、亮点大都在非核心业务的情况相比,Q3核心业务收入的触底反弹对预期会产生更加积极的影响。

继续细究结构,作为腾讯收入支柱之一的游戏业务依然在承受政策压制,今年Q3里经历了第一个实施未成年人保护法的暑假,还有去年的高基数影响,国内游戏业务收入同比下降的幅度走阔。

而游戏业务在Q3的亮点则要看海外,海外游戏收入同比在本季度由负转正,所以关键词还是拐点。具体到产品,《VALORANT》保持稳健增长,新游戏《幻塔》贡献了一定增量,《PUBGMobile》在本季度收入承压。

由于全球手游市场下行,相比于存量重点品种的收入涨跌,腾讯对海外游戏资产的投资更值得关注。比如,在本季度内投资了《艾尔登法环》的发行商FromSoftware,提高了间接持股育碧的股权比例等。

由于国内对游戏产业的监管趋严,腾讯选择持续加码布局海外游戏业务,撇过海内外游戏消费习惯上的差异,欧美游戏产业发展相对更加成熟,对新IP、新游戏内容的挖掘能力亦更胜一筹。

在我们对腾讯Q2业绩的点评中提到,游戏新老IP的更替是判断腾讯游戏业务预期的关键,所以腾讯布局游戏出海除了政策免疫的考量,也包括了对游戏创新助力长期业绩增长这一行业逻辑的确认,尤其是投资FromSoftware、育碧等强创新能力的游戏企业,对腾讯游戏业务的长期预期有颇为积极的影响。

对于腾讯的国内游戏业务,11月16日,人民网发表文章《深度挖掘电子游戏产业价值机不可失》,指出游戏产业助力多个产业释放数字经济新动能,对于电子游戏产业,应予以更为客观、多元的认知。

官媒的上述表态释放了积极信号,对监管的边际放松可以抱有更加积极的预期,对作为游戏巨头的腾讯自然构成利好。但是,一篇财评并不代表预期反转,后续还要关注相关政策的下发与执行。

金融业务的触底反弹,更多的是与宏观经济的修复相关。腾讯的支付业务与支付宝已合计制霸了国内的支付交易市场,之前的收入放缓与疫情冲击有关,随着疫后经济修复、支付场景的重新出现,支付交易业务的增长出现明显修复,降本增效亦助力金融业务收入的增长。由于目前国内经济水平尚未回到疫情前,金融业务增长的修复动能具有相当的持续性。

以腾讯目前的业务体量和业务结构,与宏观经济的景气度相关性较高,随着经济疫后修复的持续,今年Q3成为了腾讯的业绩拐点,这也兑现了我们在其Q2业绩点评时对腾讯做出的下半年业绩修复确定下较高之判断。

估值方面,在Q2财报发布后,腾讯股价走出了一个典型的V字,即便相对于低点,目前股价已有较大反弹,但以腾讯的基本面与行业地位,依然处于历史级低位。尤其是游戏、金融等核心业务增长修复的带动下,短中期内存在估值修复的机会。而从目前腾讯的核心业务的战略出发,亦具备长期的投资价值。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

36氪旗下官方公众号

真诚推荐你关注

真诚推荐你关注

来个“分享、点赞、在看”👇

腾讯Q3终迎业绩拐点