国内第三大晶圆代工厂上市:安徽省首家投资过百亿的12英寸晶圆代工企业,液晶面板驱动芯片代工领域全球市占第一。芯东西5月5日报道,今日,中国大陆第三大晶圆代工厂合肥晶合集成电路股份有限公司(以下简称“晶合集成”)成功登陆科创板。晶合集成发行价为19.86元/股,发行市盈率为13.84倍,今日开盘股价上涨15.71%至22.98元/股。截至09点35分,其股价最高涨至23.86元/股,涨幅达20.14%,市值逾400亿元。

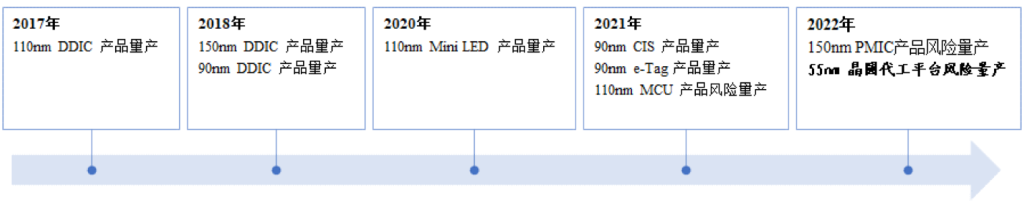

晶合集成成立于2015年5月,是安徽省首家投资过百亿的12英寸晶圆代工企业,目前已实现150nm~90nm制程节点的12英寸晶圆代工平台的量产,正在进行55nm制程技术平台的风险量产。其代工产品被广泛应用于液晶面板、手机、消费电子等领域。2022年,晶合集成实现在液晶面板驱动芯片代工领域全球市占第一,月产能以倍增之速一举突破10万片;在本土驱动IC 20%的全球市占率中,晶合集成贡献了超八成产能。晶合集成的实际控制人为合肥市国资委,控股股东为合肥建投,力晶科技、美的创新分别是其第二、第四大股东。2021年,晶合集成营收为54.29亿元,净利润为17.29亿元。2022北京冬奥会开幕式上,晶莹剔透的冰晶五环、由96块双面屏组成的巨型“雪花”主火炬台、承载着“黄河之水天上来”的冰瀑布,这些视觉盛宴背后,决定显示成像效果的显示驱动芯片,便是晶合集成与集创北方的联手之作。

▲2022北京冬奥会冰雪五环、巨型“雪花”主火炬台(图源:央视新闻)

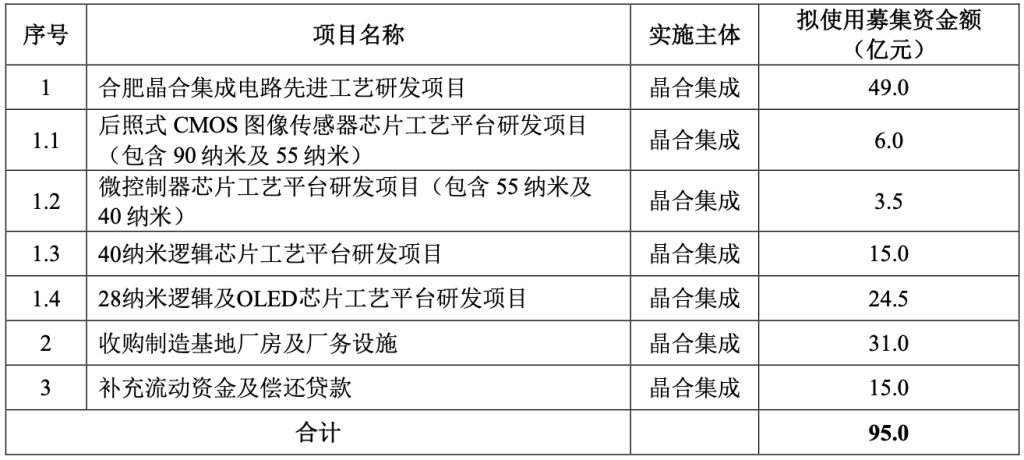

晶合集成拟募资95亿元,将投入49亿元用于合肥晶合集成电路先进工艺研发项目,其中包括55nm后照式CMOS图像传感器芯片工艺平台、40nm MCU工艺平台、40nm逻辑芯片工艺平台、28nm逻辑及OLED芯片工艺平台等项目研发。

晶合集成主要从事12英寸晶圆代工业务,主要向客户提供面板显示驱动芯片(DDIC)及其他工艺平台的晶圆代工服务。

▲2017~2022年,晶合集成主要制程及工艺平台的演进情况

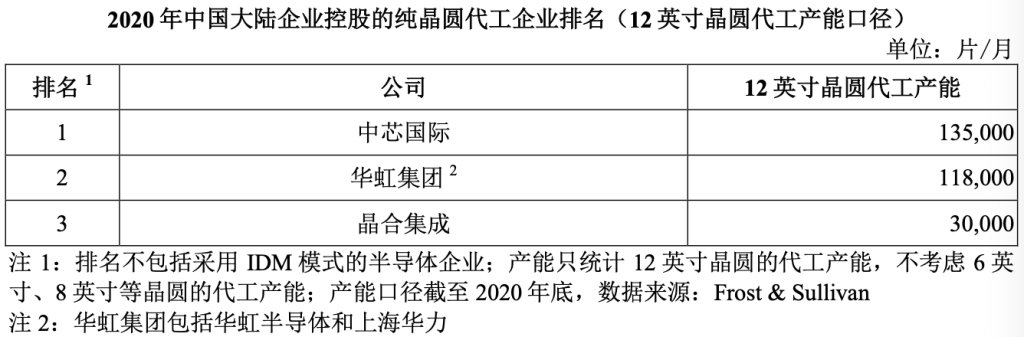

根据Frost & Sullivan的统计,截至2020年底,晶合集成已成为中国大陆收入第三大、12英寸晶圆代工产能第三大的纯晶圆代工企业(不含外资控股企业)。

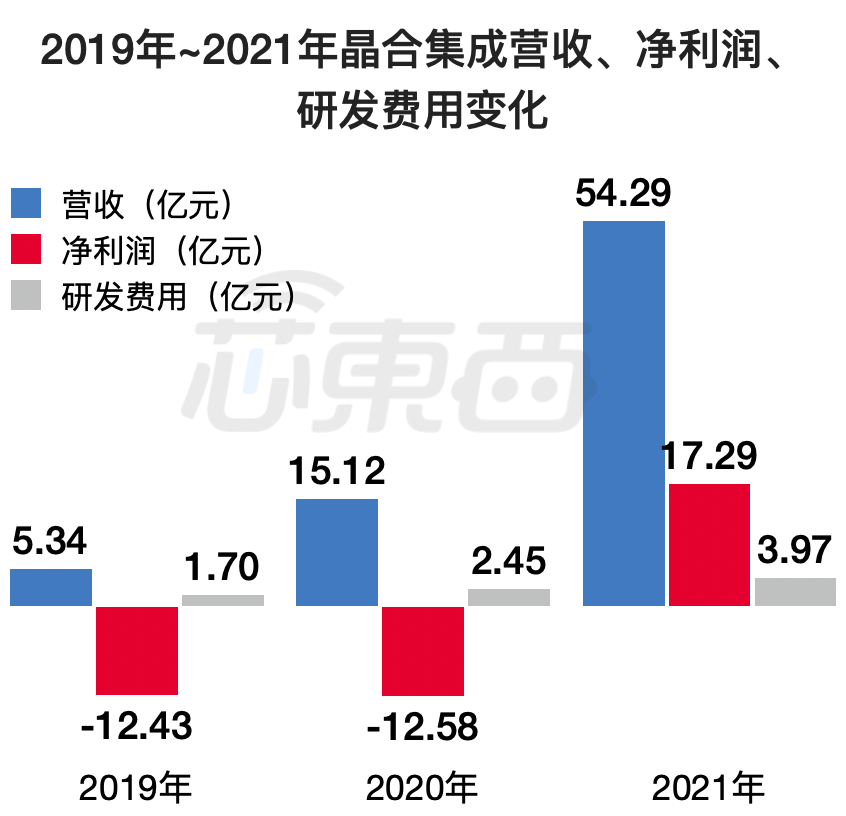

2019年~2021年,其营收从5.34亿元上涨到54.29亿元,年均复合增长率达218.88%;净利润分别为-12.43亿元、-12.58亿元、17.29亿元;研发费用分别为1.70亿元、2.45亿元、3.97亿元,占营收的比例分别为31.87%、16.18%、7.31%。

▲2019年~2021年晶合集成营收、净利润、研发费用变化(单位:亿元,芯东西制图)

报告期内,晶合集成DDIC晶圆代工服务形成的收入合计分别为5.33亿元、14.84亿元、46.79亿元,占主营业务收入的比例分别为99.99%、98.15%、86.32%,形成主营业务收入的晶圆代工服务的产品应用领域较为单一。

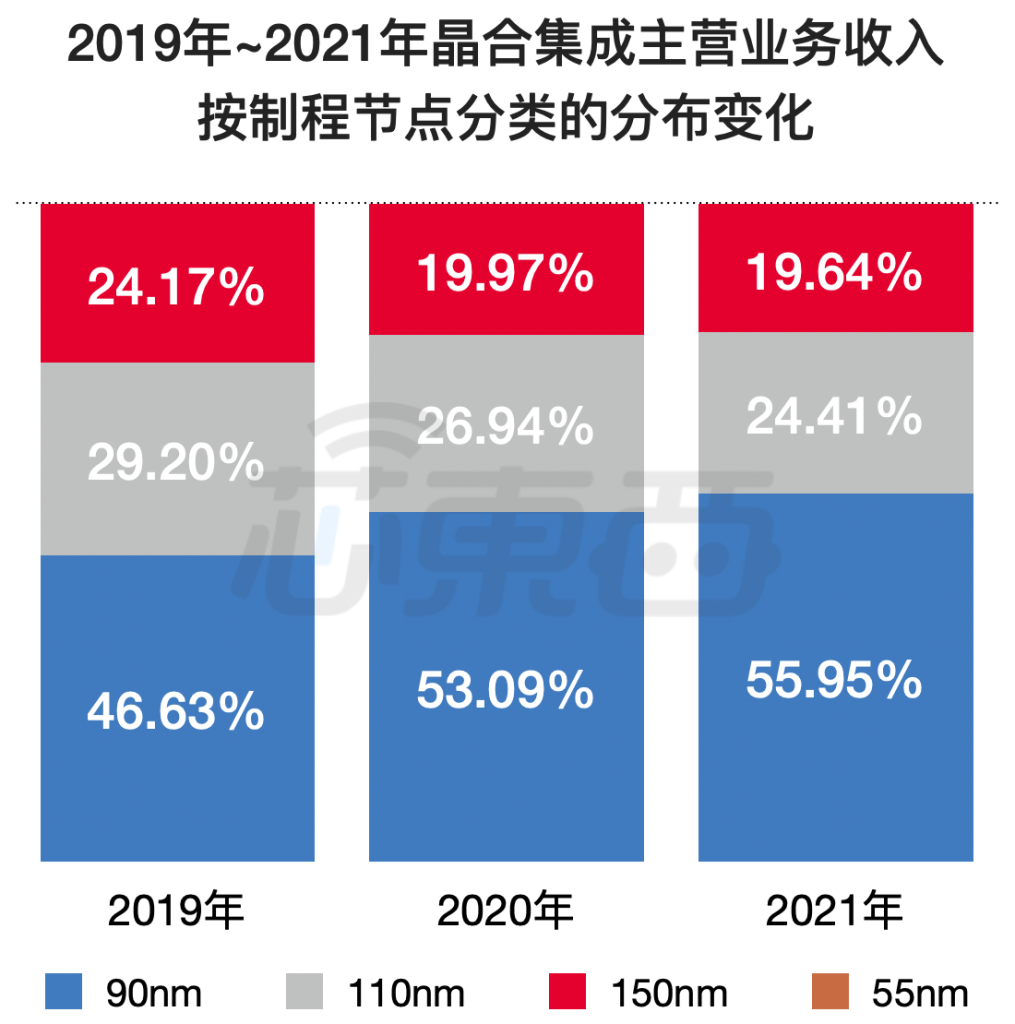

▲2019年~2021年晶合集成主营业务收入按制程节点分类的分布变化(注:其55nm技术平台正在风险量产阶段,芯东西制图)

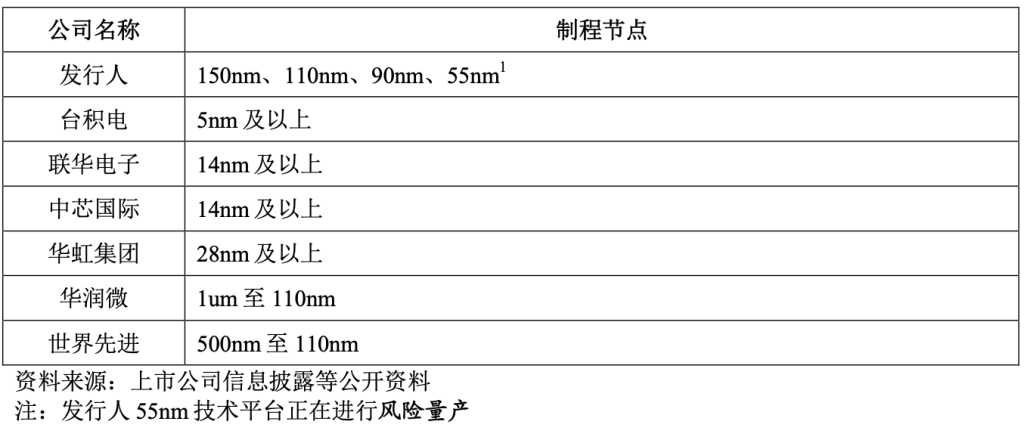

晶合集成搭建了150nm、110nm、90nm、55nm 等制程的研发平台,涵盖了DDIC、CIS、MCU、PMIC、E-Tag、Mini LED以及其他逻辑芯片等领域。截至2021年12月31日,晶合集成共有研发人员480人,占其员工比例17.65%,形成核心技术和主营业务收入的发明专利共198项。

▲截至2021年年底,晶合集成与同行业公司所达到技术水平的对比情况

2019年、2020年、2021年,其年产能分别为18.21万片、26.62万片、57.09万片。

▲2019年~2021年,晶合集成12英寸晶圆代工服务的产能、产量、销量情况

根据Frost & Sullivan的统计,2020年,不考虑三星电子等同时具备设计能力和晶圆产能的IDM企业,仅考虑晶圆代工企业,全球晶圆代工企业在显示驱动芯片领域的年产量约200万片(约当12 英寸晶圆),联华电子、世界先进、力积电、东部高科等晶圆代工企业在显示驱动芯片晶圆代工领域均有布局。2020年、2021年晶合集成显示驱动领域晶圆代工产量(约当12英寸晶圆)达25.98万片、60.56万片,市场份额约为13%,在晶圆代工企业中排名第三,仅次于联华电子和世界先进。近年来,晶合集成不断进行产能扩充,固定资产投资规模较大。截至2021年末,其固定资产的账面价值为163.26亿元,占其总资产的比例为52.21%;其在建工程的账面价值为33.29亿元,占公司总资产的比例为10.65%。2019年~2021年,晶合集成的综合毛利率分别为-100.55%、-8.57%、45.13%,低于台积电、联华电子等行业领先企业。

前两年是因为其尚处于产能爬坡阶段,产品单位成本较高。2021年随着产销规模快速增长,单位成本持续快速下降,其综合毛利率由负转正并达到45.13%,超过可比公司综合毛利率平均水平。报告期各期,晶合集成经营活动产生的现金流量净额分别为-1.83亿元、4.73亿元、95.74亿元。

晶合集成的部分主要客户为境外企业。2019年~2021年,该公司向境外客户销售产品实现主营业务收入分别为4.68亿元、12.63亿元、31.74亿元,占其主营业务收入比例为87.69%、83.51%、58.55%。报告期内,晶合集成的客户集中度较高,前五大客户的销售收入合计分别为5.06亿元、13.58亿元、38.08亿元,占营收的比例分别为94.70%、89.80%、70.14%。

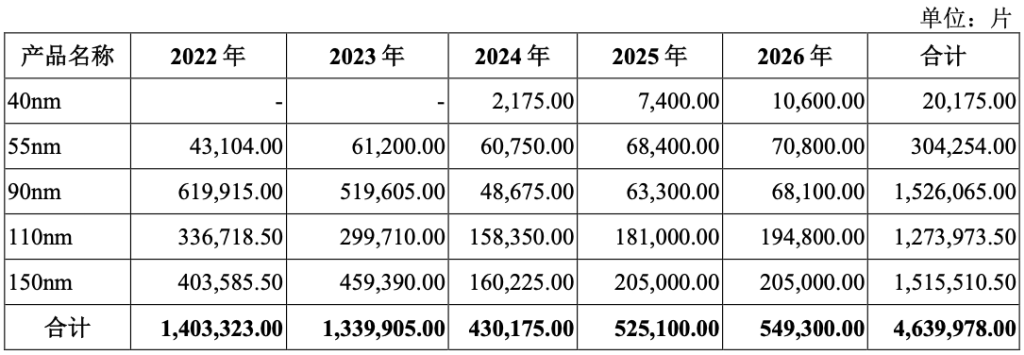

根据第三方咨询机构Omdia的统计,2020年大尺寸显示驱动芯片市场份额排名前八的企业的市占率为92.3%,市场集中度较高;排在前八的企业中,芯片设计企业共有六名,包括联咏科技、奇景光电、Silicon Works、瑞鼎科技、天钰科技、集创北方,市占率合计达73.5%。其中,联咏科技、奇景光电、集创北方为晶合集成报告期内的前五大客户,晶合集成前五大客户之一的合肥捷达微是天钰科技合并财务报告范围内的子公司。晶合集成已与上述客户建立了长期稳定的合作关系,并与联咏科技、集创北方等部分客户签署了长期合作协议,并与其它主要客户签署了产能预约合同,业务合作具有持续性。截至2021年年底,客户预定晶合集成未来产品产能的具体情况如下:

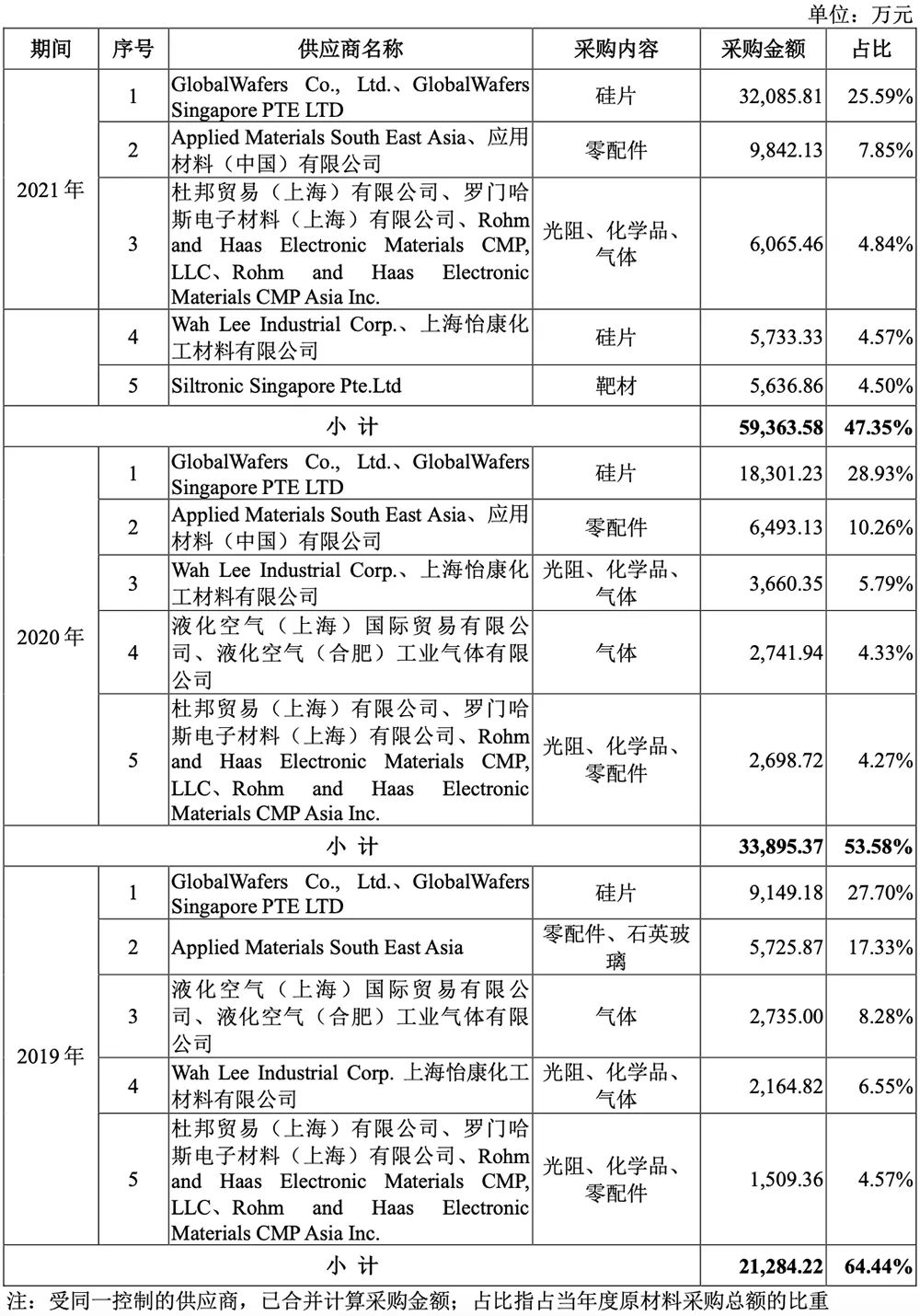

2019年~2021年,晶合集成供应商集中度较高,向前五大原材料供应商采购额合计分别为2.13亿元、3.39亿元、5.94亿元,占原材料采购总额的比例分别为64.44%、53.58%、47.35%。报告期内,晶合集成向境外供应商采购主要设备占比分别为99.23%、94.26%和 95.31%,虽然呈一定下降趋势,但是占比仍然较高,存在依赖境外供应商的情形;硅片采购方面,晶合集成硅片采购主要集中于环球晶圆,占比超过81.17%。

晶合集成与IP授权商签订了技术授权协议,通过支付设计服务费及权利金的方式取得相关第三方IP授权。2019年~2021年,使用上述第三方IP授权的产品所形成的主营业务收入占其主营业务收入的比重分别为80.04%、77.58%、69.38%。

晶合集成的法定代表人是董事长蔡国智。截至招股书签署日,晶合集成共有4家控股子公司、1家分公司,不存在参股公司。

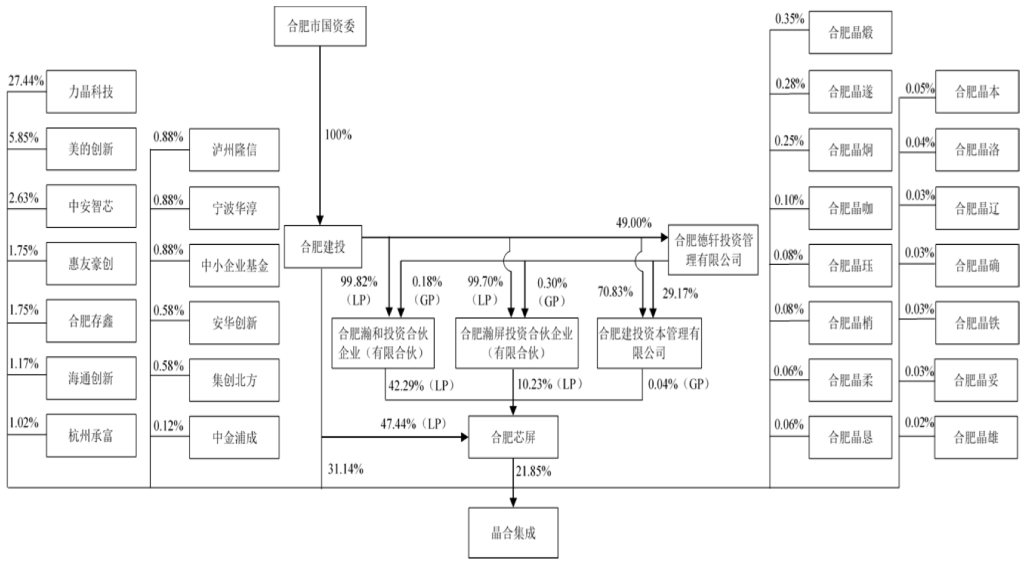

合肥建投是晶合集成的控股股东,直接持股31.14%,并通过合肥芯屏控制晶合集成21.85%的股份,合计控制晶合集成52.99%的股份。晶合集成的实际控制人为合肥市国资委,直接持有合肥建投100%的股权。力晶科技、美的集团旗下的美的创新分别是其第二、第四大股东,分别持股27.44%、5.85%。其前12名股东持股情况如下:

力晶科技为一家注册在中国台湾地区的公开发行公司。经过业务重组,力晶科技于2019年5月将其位于中国台湾的3座12英寸晶圆厂相关净资产、业务分割让与力积电,由力积电主导晶圆代工服务的生产与销售,力晶科技不再拥有晶圆代工产能,不再从事晶圆代工业务。报告期内,晶合集成与力晶科技和力积电在晶圆代工业务方面的对比情况如下:

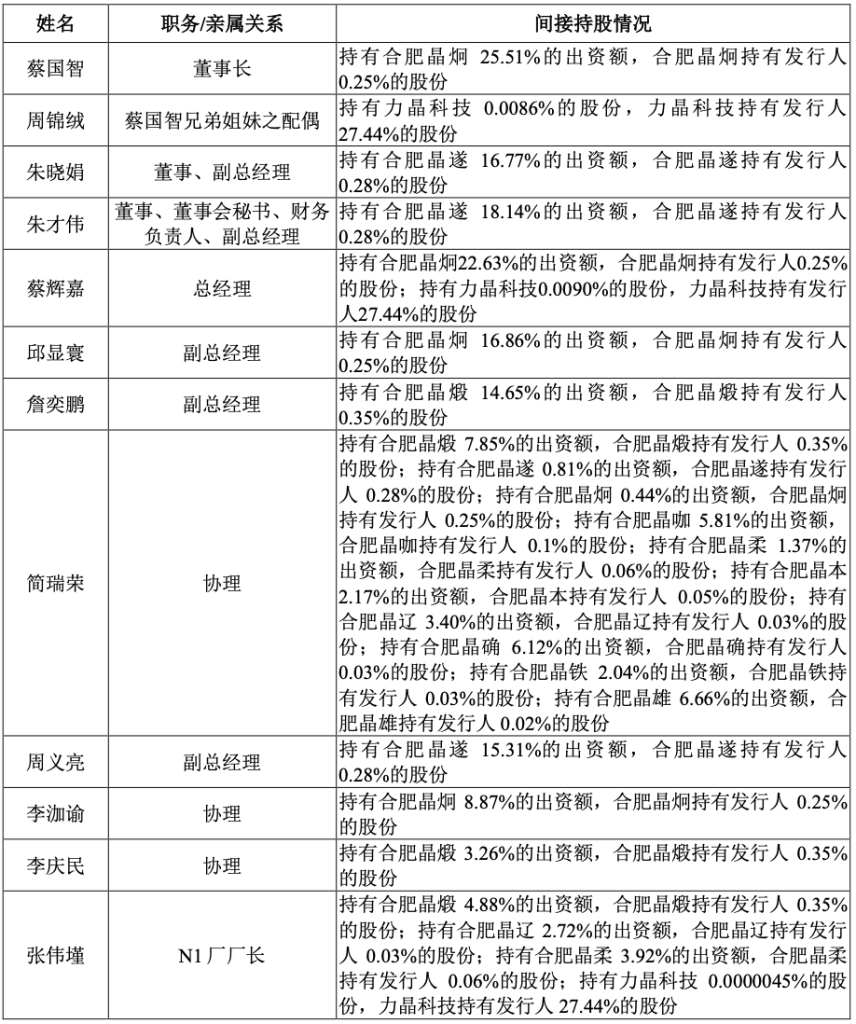

2015年,合肥市政府根据集成电路产业发展规划及“芯屏器合”的产业发展战略,拟引进国际知名企业合作设立晶圆代工厂,利用合肥市新型显示产业的协同效应,以显示驱动芯片为切入点,通过面板显示等终端应用带动芯片产业发展。同年4月27日,合肥市人民政府与力晶科技签署《合作框架协议》;10月,合肥建投与力晶科技签署了《投资参股协议》、晶合集成与力晶科技签署了《委托经营管理合约》,晶合集成与力晶科技、合肥建投签订《技术移转协议》。截至2018年10月,力晶科技持有晶合集成出资比例为41.28%;2020年9月,晶合集成进行了一次减资和两次增资,并于2020年11月整体变更设立股份公司。截至招股书签署日,力晶科技持股比例为27.44%。晶合集成的前五大客户之一集创北方也是晶合集成的股东,持股比例0.58%。截至招股书签署日,晶合集成董事、监事、高级管理人员、核心技术人员及其近亲属均不直接持有晶合集成股份,前述人员间接持有晶合集成股份的情况如下表所示:

近年来,“最牛风投城市”合肥通过定增投资京东方、联手战投引入长鑫、专项基金投资蔚来等多个产业投融资胜仗,形成了被广泛学习借鉴的“每战必打、每打必赢”的产业投融资“合肥模式”,并坐拥新型显示器件、集成电路和人工智能3个国家战略性新兴产业集群。在合肥,显示面板、白色家电等芯片需求较为旺盛的重点产业已经形成,新能源汽车等新兴产业初步形成。合肥已集电路设计、制造、封装测试以及设备材料产业链于一体。随着晶合集成登陆科创板,合肥IPO军团再添一员芯片制造猛将。中国大陆晶圆代工行业起步较晚,市场规模持续增长。在近年国际贸易摩擦日益加剧的情况下,提高晶圆代工行业国产化的重要性日益凸显,部分境内集成电路设计企业亟需寻找可以满足其需求的境内晶圆代工产能,以保证其生产安全。国产化替代将成为国内集成电路发展的重要趋势。未来,晶合集成计划进一步向兼顾晶圆代工产品和设计服务能力的综合性晶圆制造企业发展,逐步形成显示驱动、图像传感、微控制器、电源管理四大集成电路特色工艺应用产品线。 芯圈IPO

芯圈IPO

深度追踪国内半导体企业IPO;在国产替代的东风下,一批优秀的国内半导体公司正奔赴资本市场借势发展。 作 者

作 者

芯圈IPO

作 者