作者 | Danil Sereda

编译 | 华尔街大事件

截至 2023 年初,博通(NASDAQ:AVGO)可能是除英伟达之外增长最快的半导体股票之一。

博通是一家设计、开发和提供各种半导体和基础设施软件解决方案的全球技术领导者。公司开发半导体器件,专注于基于复杂数字和混合信号互补金属氧化物半导体(“CMOS”)的器件和基于模拟III-V的产品。公司在半导体行业有着创新的历史,并提供数千种用于最终产品的产品,如企业和数据中心网络、家庭连接、机顶盒、宽带接入、电信设备、智能手机和基站、数据中心服务器和存储系统,工厂自动化,发电和替代能源系统,以及电子显示屏。根据最新的 10-Q 文件,他们运营 2 个可报告部门:- 半导体解决方案[占 2023 财年第二季度总销售额的 78%] - 涵盖整个产品系列和 IP 许可;

- 基础设施软件[22%] - 包括大型机、分布式和网络安全解决方案以及 FC SAN 业务。

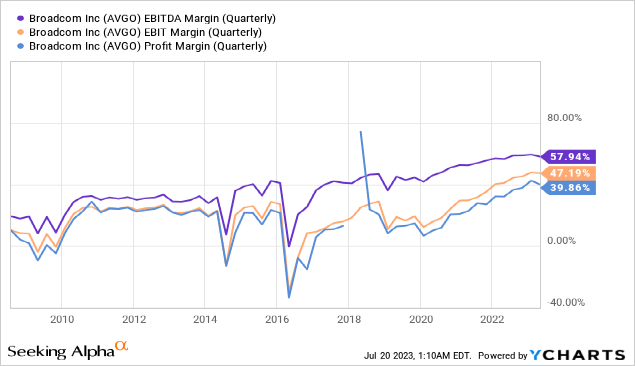

2023 年第二财季,博通净收入强劲,达到 87 亿美元,同比增长 7.8% 。半导体解决方案部门的收入同比增长 9%,达到 68 亿美元。基础设施软件部门也经历了增长,但增幅仅为 3%,达到 19 亿美元,主要是由核心软件产品的增长推动的。值得注意的是,该公司的毛利率小幅增长了76个基点,同时,同期运营支出下降了467个基点,导致息税前利润增长速度是销售额增长速度的两倍多。顺便说一句,这不仅适用于 2023 财年第二季度,也适用于整个 2023 财年上半年: 数据来自YCharts难以置信,但自 2020 年年中以来的某个时候,博通已将其总收入的约 38-55% 转化为自由现金流。在 2023 财年第二季度,这一比例再次上升至 50% 以上:为什么会发生这种情况?这关系到营收的强劲增长、息税前利润率的稳定以及资本支出绝对值的稳定。这就是为什么近年来资本支出占销售额的比例不断下降:自2018年以来,该公司的收入年复合增长率约为9.8%,而资本支出则以每年7.7%的速度下降。这只有在市场需求强劲且呈增长趋势的情况下才有可能实现。这正是我们在博通案例中看到的情况。甚至在人工智能市场的所有最新趋势以及谈论这项技术如何以及为何改变世界之前,博通就宣布其潜在市场在未来几年将以约 8% 的复合年增长率增长。如果该公司在可预见的未来继续成为其市场的领导者,我们至少应该保持收入的历史复合年增长率。然而,市场预计未来 5 年该公司的收入增长率将降至约 4.72% :也就是说,博通在收入增长方面还有一定的空间继续大幅给市场带来惊喜。然而,尽管该公司过去 5 年的标准化每股收益复合年增长率约为 23.8%,但市场预计未来 5 年这一增长率将降至 6.8%:当然,最近资金涌入该股的原因是市场对博通对人工智能机会的预期重新定价。目前,生成式人工智能收入约占其半导体业务的 15%,高于 2022 财年的约 10%。根据最新的财报电话会议,博通预计,到 2024 财年,生成式 AI 收入将占半导体收入的 25% 以上,表明进一步扩张的强大潜力。尤其是博通,预计到 2023 财年末,其季度收入将翻一番,预计 2023 财年第三季度收入将超过 10 亿美元。这凸显了生成式人工智能在博通整体业务战略中日益重要的重要性和积极的前景。在 Bernstein 最近的一份研究报告中,使博通的非 AI 收入在 2024 财年下降两位数百分点,AI 的实力将为该公司提供强有力的支持,并使其整体同比增长:Bernstein [Stacy A. Rasgon,博士],2023 年 7 月 7 日 [专有来源]博通似乎是一个绝对惊人的增长故事,在任何经济形势下,甚至在没有人工智能举措的情况下,作为市场领导者,它都能感觉相对稳定。新的生成式人工智能趋势正在为该公司带来更多机会,并以绝对值扩大其 TAM,但根据华尔街分析师的预测收入和每股收益数据中看到的结果,这对华尔街分析师来说尚不可见。考虑到博通生成这一财务指标的实力,如果我们仅将上一季度作为 TTM 指标的一部分,我们将看到 FCFF 占总销售额的百分比多年来一直为 38-55%,正如我之前提到的:首先建议从营收预测开始。我们已经知道华尔街的预测可能有点过于保守——这很好,因为这样我们就不必调整数字来遵循贴现现金流模型中的保守主义原则。这里还降低了 2027-2030 年预测年的收入增长率,以确保计算没有偏差。现在建议定义 FCFF。预计在 2024 财年增加后,2025 财年将略有修正,因为该公司可能需要增加资本支出来开发新项目。从历史的角度来看,预测是这样的:假设 WACC 为 8%,因为该公司规模很大,杠杆率不高(财务稳定,对潜在借款人或新股东没有太大风险)。此外,该股票此时的交易价格接近其长期平均 P/FCF - 使用该指标来计算最终价值。然后,根据输入数据,模型显示了当前股价的合理估值:然而,这里有一个非常重要的点需要注意。博通从 FCFF 中支付股息,股息随着 FCFF 绝对值的增长而增加。博通的 IR 材料 [2023 财年第 2 季度]此外,博通最近回购了价值 28 亿美元的普通股,消灭了约 560 万股(股票回购授权中仍有 90 亿美元)。根据DCF 模型,股东总回报应该比目前没有股东总回报的公司的估值有某种溢价。博通目前至少估值合理,这使其成为长期购买的理想 GARP 股票。然而,其可能正处于动荡时期。即使 FCF 规模庞大,也不足以证明博通股票如此快速上涨是合理的 - 看看最近看到的当地 FCF 收益率有多低:

数据来自YCharts难以置信,但自 2020 年年中以来的某个时候,博通已将其总收入的约 38-55% 转化为自由现金流。在 2023 财年第二季度,这一比例再次上升至 50% 以上:为什么会发生这种情况?这关系到营收的强劲增长、息税前利润率的稳定以及资本支出绝对值的稳定。这就是为什么近年来资本支出占销售额的比例不断下降:自2018年以来,该公司的收入年复合增长率约为9.8%,而资本支出则以每年7.7%的速度下降。这只有在市场需求强劲且呈增长趋势的情况下才有可能实现。这正是我们在博通案例中看到的情况。甚至在人工智能市场的所有最新趋势以及谈论这项技术如何以及为何改变世界之前,博通就宣布其潜在市场在未来几年将以约 8% 的复合年增长率增长。如果该公司在可预见的未来继续成为其市场的领导者,我们至少应该保持收入的历史复合年增长率。然而,市场预计未来 5 年该公司的收入增长率将降至约 4.72% :也就是说,博通在收入增长方面还有一定的空间继续大幅给市场带来惊喜。然而,尽管该公司过去 5 年的标准化每股收益复合年增长率约为 23.8%,但市场预计未来 5 年这一增长率将降至 6.8%:当然,最近资金涌入该股的原因是市场对博通对人工智能机会的预期重新定价。目前,生成式人工智能收入约占其半导体业务的 15%,高于 2022 财年的约 10%。根据最新的财报电话会议,博通预计,到 2024 财年,生成式 AI 收入将占半导体收入的 25% 以上,表明进一步扩张的强大潜力。尤其是博通,预计到 2023 财年末,其季度收入将翻一番,预计 2023 财年第三季度收入将超过 10 亿美元。这凸显了生成式人工智能在博通整体业务战略中日益重要的重要性和积极的前景。在 Bernstein 最近的一份研究报告中,使博通的非 AI 收入在 2024 财年下降两位数百分点,AI 的实力将为该公司提供强有力的支持,并使其整体同比增长:Bernstein [Stacy A. Rasgon,博士],2023 年 7 月 7 日 [专有来源]博通似乎是一个绝对惊人的增长故事,在任何经济形势下,甚至在没有人工智能举措的情况下,作为市场领导者,它都能感觉相对稳定。新的生成式人工智能趋势正在为该公司带来更多机会,并以绝对值扩大其 TAM,但根据华尔街分析师的预测收入和每股收益数据中看到的结果,这对华尔街分析师来说尚不可见。考虑到博通生成这一财务指标的实力,如果我们仅将上一季度作为 TTM 指标的一部分,我们将看到 FCFF 占总销售额的百分比多年来一直为 38-55%,正如我之前提到的:首先建议从营收预测开始。我们已经知道华尔街的预测可能有点过于保守——这很好,因为这样我们就不必调整数字来遵循贴现现金流模型中的保守主义原则。这里还降低了 2027-2030 年预测年的收入增长率,以确保计算没有偏差。现在建议定义 FCFF。预计在 2024 财年增加后,2025 财年将略有修正,因为该公司可能需要增加资本支出来开发新项目。从历史的角度来看,预测是这样的:假设 WACC 为 8%,因为该公司规模很大,杠杆率不高(财务稳定,对潜在借款人或新股东没有太大风险)。此外,该股票此时的交易价格接近其长期平均 P/FCF - 使用该指标来计算最终价值。然后,根据输入数据,模型显示了当前股价的合理估值:然而,这里有一个非常重要的点需要注意。博通从 FCFF 中支付股息,股息随着 FCFF 绝对值的增长而增加。博通的 IR 材料 [2023 财年第 2 季度]此外,博通最近回购了价值 28 亿美元的普通股,消灭了约 560 万股(股票回购授权中仍有 90 亿美元)。根据DCF 模型,股东总回报应该比目前没有股东总回报的公司的估值有某种溢价。博通目前至少估值合理,这使其成为长期购买的理想 GARP 股票。然而,其可能正处于动荡时期。即使 FCF 规模庞大,也不足以证明博通股票如此快速上涨是合理的 - 看看最近看到的当地 FCF 收益率有多低:

END

美股研究社(meigushe)所发布文章不具有投资建议,请各位投资者自行判断。

听说好看的人都点赞了~