芯东西8月7日报道,刚刚,全球第六、国内第二大晶圆代工厂华虹半导体有限公司(简称“华虹公司”)正式登陆科创板。其发行价为52元/股,发行市盈率为34.71倍,股价开盘上涨13.23%至58.88元/股。截至09点35分,华虹公司股价最高达59.88元/股,涨幅为15.15%,最新市值逾940亿元。

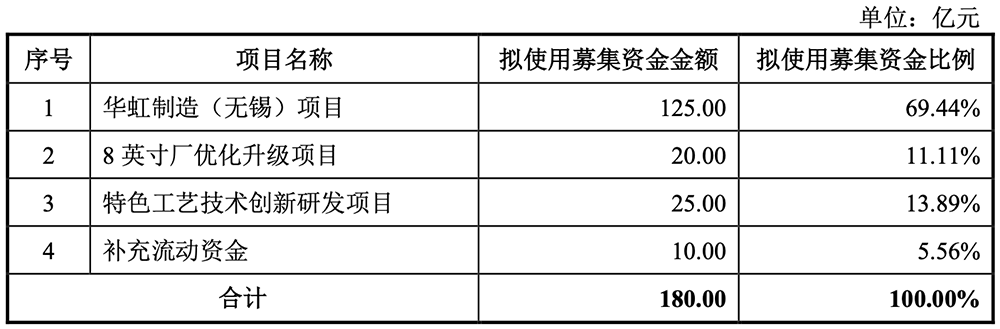

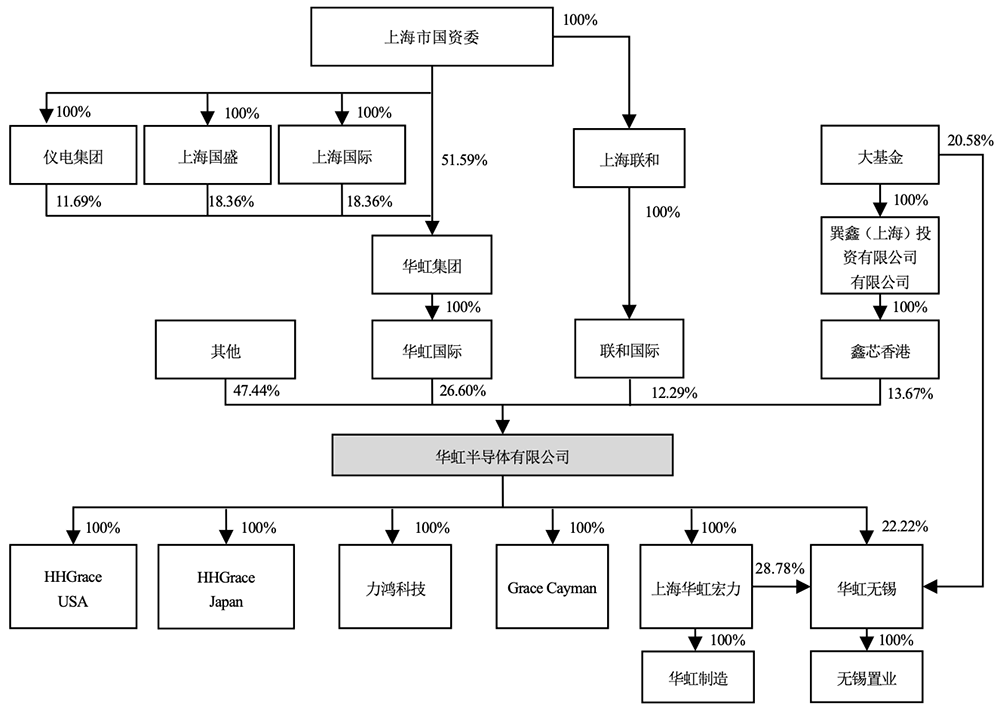

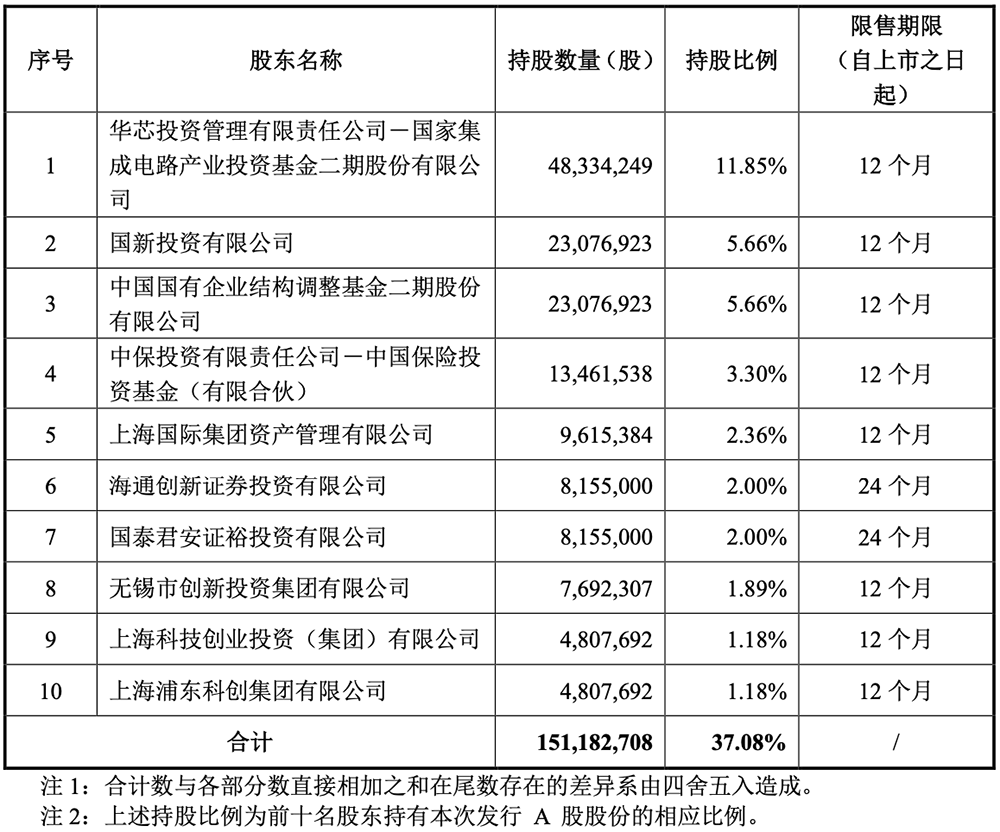

华虹公司成立于2005年1月,直接控股股东是华虹国际,实际控制人是上海市国资委。华虹公司本次发行引入30名战略投资者,合计获配金额约106.02亿元,其中大基金二期获配金额最高,达25.13亿元,占比11.85%。此次发行后,华虹成为今年以来A股最大IPO项目,同时也是仅次于国内最大晶圆代工企业中芯国际上市时的532.3亿元的科创板第二大半导体IPO项目。其本次发行募资总额为212.03亿元,全部为公司公开发行新股募集。此前华虹公司计划将募资资金用于华虹制造(无锡)项目等。

华虹公司在无锡高新技术产业开发区内建有1座覆盖90~65/55nm工艺节点、现月产能6.5万片的12英寸晶圆厂(华虹七厂),这不仅是全球第一条12英寸功率器件代工生产线,也是中国大陆领先的12英寸特色工艺生产线。

▲今年6月底,华虹无锡集成电路研发和制造基地二期项目开工仪式在江苏无锡举行

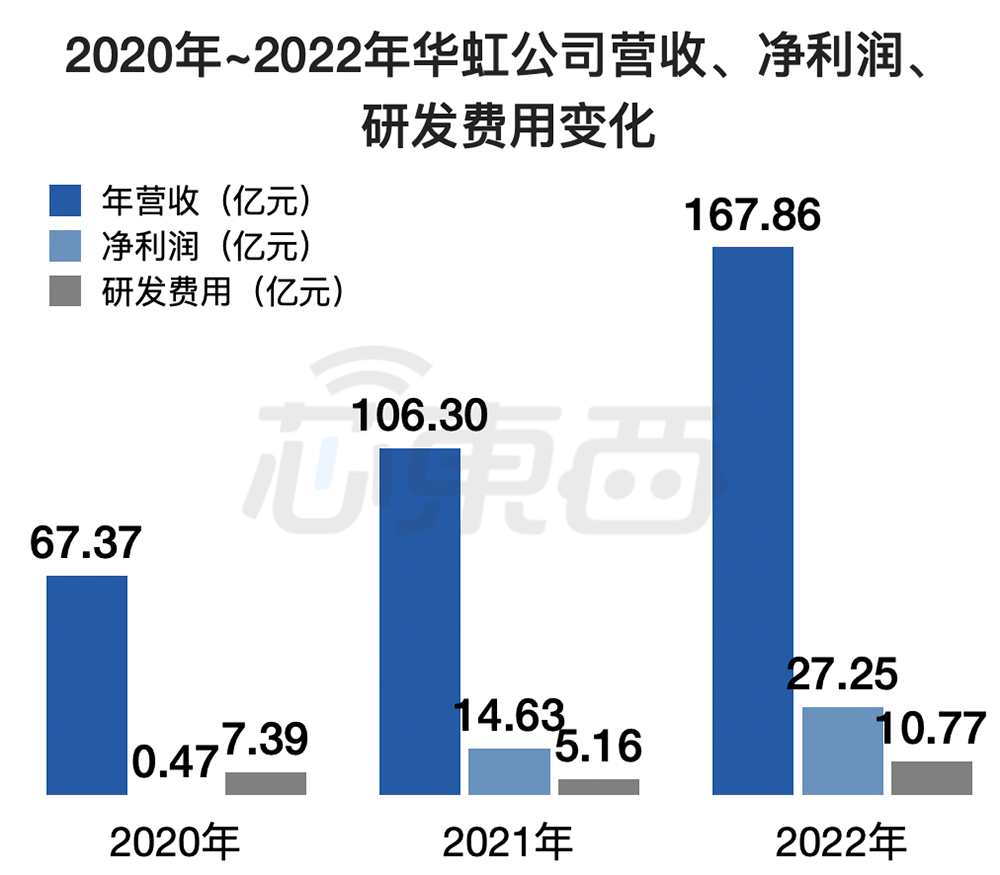

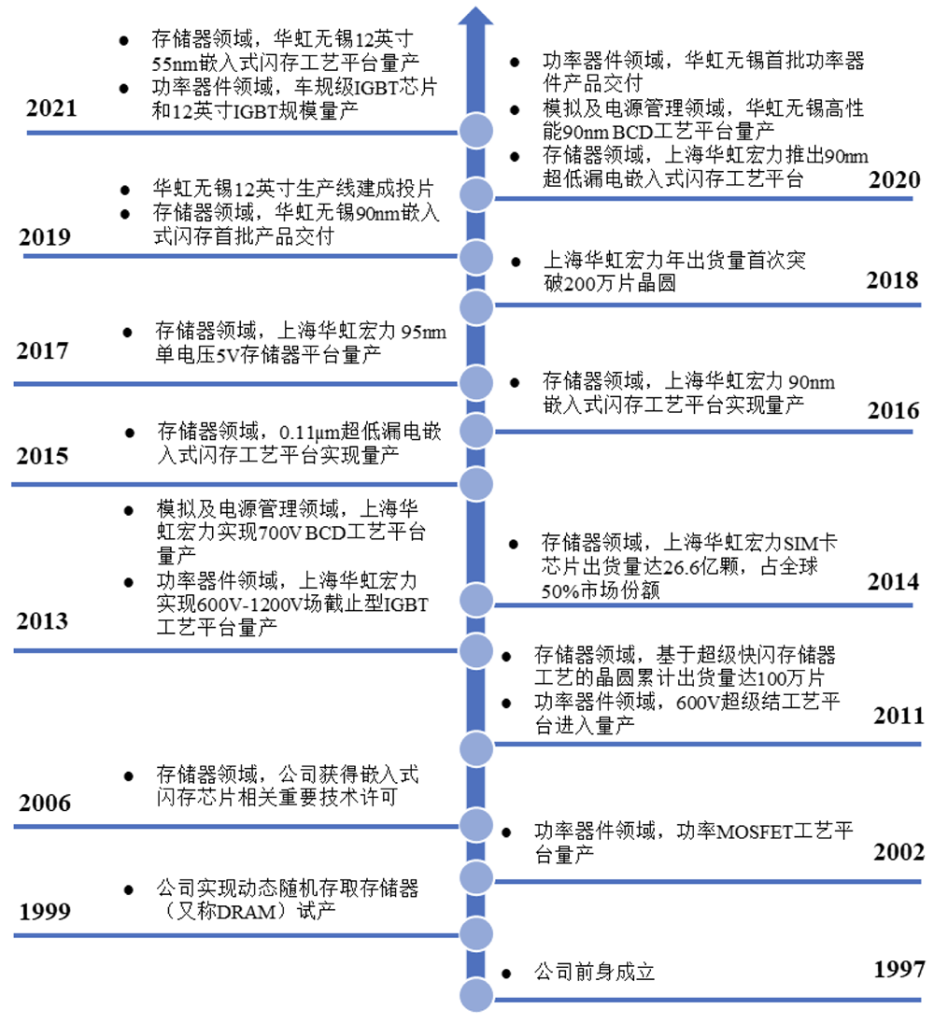

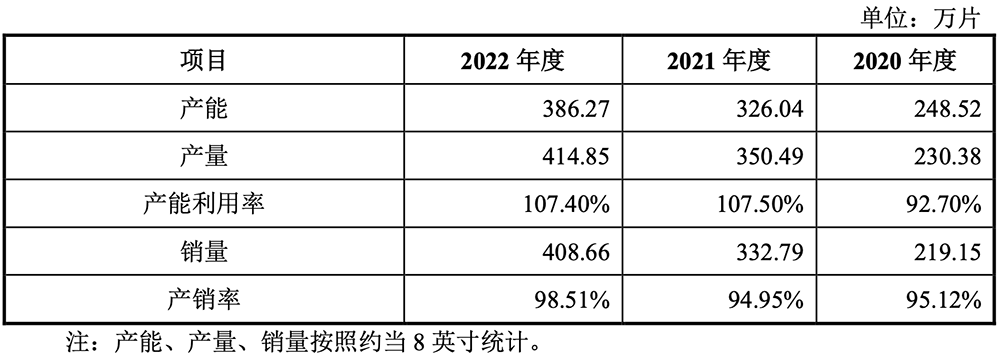

华虹公司是全球领先、中国大陆排名第一的特色工艺晶圆代工企业。根据TrendForce的公布数据,在嵌入式非易失性存储器领域,它是全球最大的智能卡IC制造代工企业以及国内最大的MCU制造代工企业。在功率器件领域,它是全球产能排名第一的功率器件晶圆代工企业,也是唯一一家同时具备8英寸以及12英寸功率器件代工能力的企业。华虹公司自建设中国大陆第一条8英寸集成电路生产线起步,目前在上海金桥和张江建有三座8英寸晶圆厂(华虹一厂、二厂及三厂),工艺技术覆盖1μm至90nm各节点,月产能约18万片;并拥有1座12英寸晶圆厂。截至2022年末,这些生产基地的产能合计达到32.4万片/月(约当8英寸),总产能位居中国大陆第二位。在全球排名前50名的知名芯片产品公司中,超过1/3的企业与华虹公司开展了业务合作,其中多家与华虹公司达成研发与生产的战略性合作。过去三年,华虹公司累计营收达341.52亿元,累计净利润为42.35亿元。2020年、2021年、2022年,华虹公司营收分别为67.37亿元、106.30亿元、167.86亿元;净利润分别为0.47亿元、14.63亿元、27.25亿元。

▲2020年-2022年华虹公司营收、净利润、研发费用变化(单位:亿元,芯东西制表)

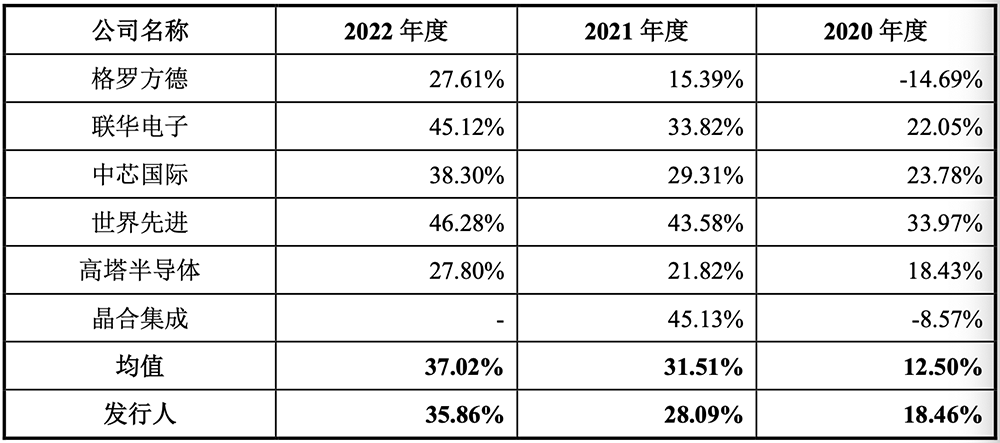

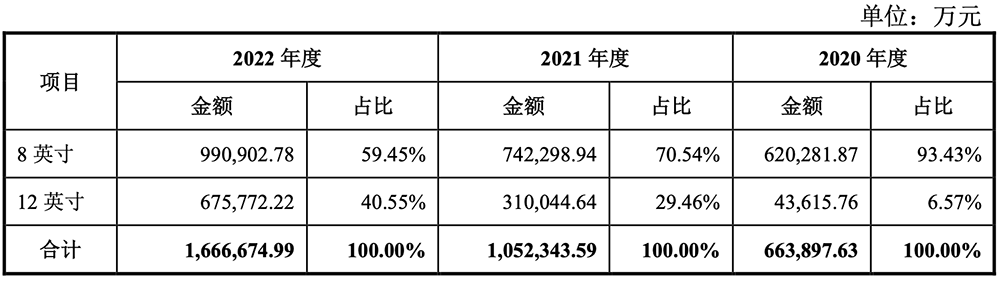

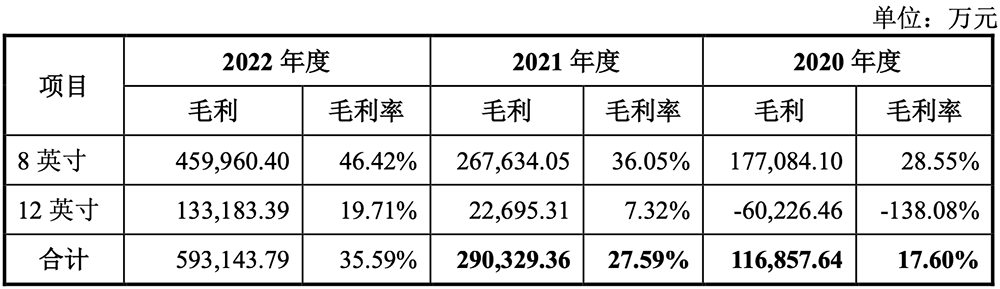

同期,其综合毛利率分别为18.46%、28.09%、35.86%,综合毛利率变动趋势与主营业务毛利率保持一致,其主营业务毛利率分别为17.60%、27.59%、35.59%。

华虹公司2020年综合毛利率高于可比公司均值,主要系可比公司晶合集成、格罗方德毛利率为负;因华虹公司华虹无锡12英寸仍在产能爬坡阶段,导致2021年及2022年其整体毛利率水平略低于同行业可比公司均值。主营业务与华虹公司相近的可比上市公司估值水平具体情况如下:

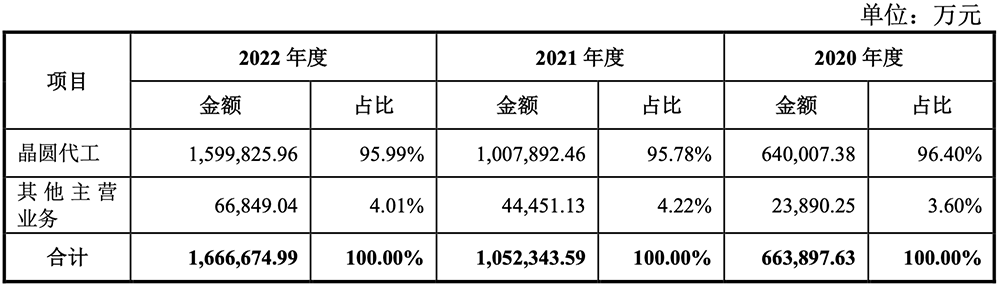

华虹公司立足于先进“特色IC+功率器件”的战略目标,以拓展特色工艺技术为基础,提供多类晶圆代工及配套服务。其主营业务收入主要来自晶圆代工收入,占比超过95%。

该公司提供8英寸及12英寸两种规格的晶圆代工及配套服务,随着12英寸产线的产能爬坡、工艺逐渐稳定,其12英寸收入及占比快速增长。

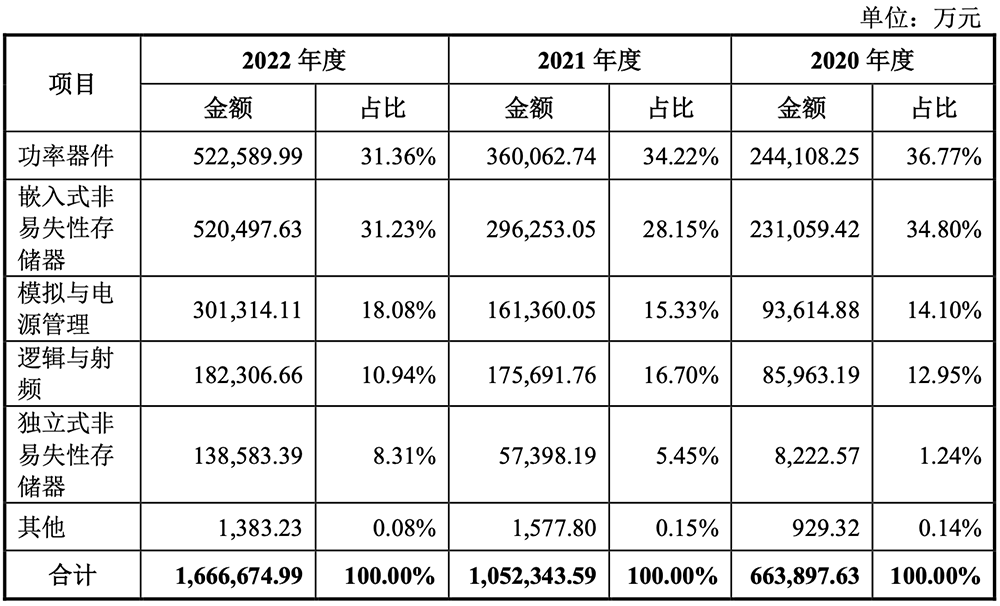

按工艺平台分类,其主营业务收入可分为功率器件、嵌入式/独立式非易失性存储器、模拟与电源管理、逻辑与射频及其他工艺平台。

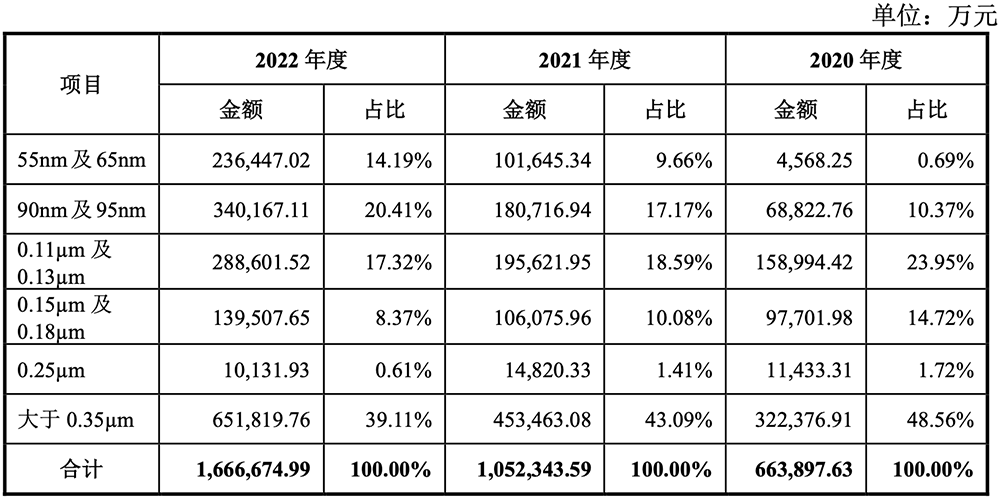

其中功率器件工艺平台收入稳步增长,是华虹公司最大的业务板块。华虹公司提供包括55nm及65nm、90nm及95nm、0.11μm及0.13μm、0.15μm及0.18μm、0.25μm及大于0.35μm在内的多种工艺节点的晶圆代工及配套服务。

在0.35μm至90nm工艺节点的8英寸晶圆代工平台,以及90nm到55nm工艺节点的12英寸晶圆代工平台上,华虹公司形成了行业内特色工艺平台覆盖最全面的代工服务。其中,55nm及65nm工艺节点收入呈现快速上升趋势,近三年复合增长率达到619.44%,主要受益于独立式非易失性存储器及逻辑与射频产品收入的强劲增长;90nm及95nm工艺节点收入同样增长迅速,近三年复合增长率达到了122.32%,主要受益于图像传感器、MCU及电源管理芯片的需求旺盛;大于0.35μm工艺节点收入近三年的复合增长率为42.19%,增长主要来自于功率器件产品。目前华虹公司产品的主要市场领域包括新能源汽车、工业智造、新一代移动通讯、物联网、消费电子等。其中消费电子领域是主要营收来源。

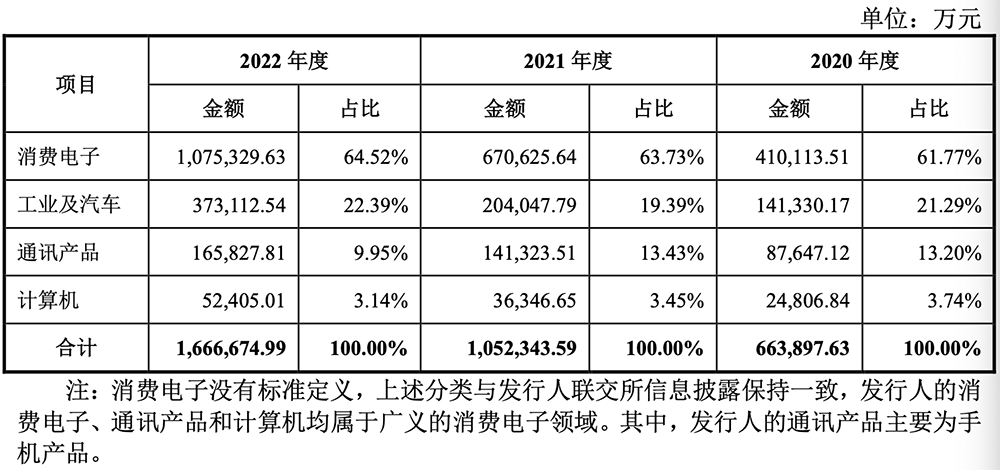

过去三年,其在消费电子领域的收入分别为41.01亿元、67.06亿元、107.53亿元,占主营业务收入比例超六成,整体呈上升趋势。在包括通讯产品和计算机在内的广义消费电子领域,华虹公司的收入分别为52.26亿元、84.83亿元、129.36亿元,占主营业务的收入比例分别为 78.71%、80.61%、77.61%。受手机市场需求下滑的影响,2022年该公司在广义消费电子领域的收入占比有所下降。

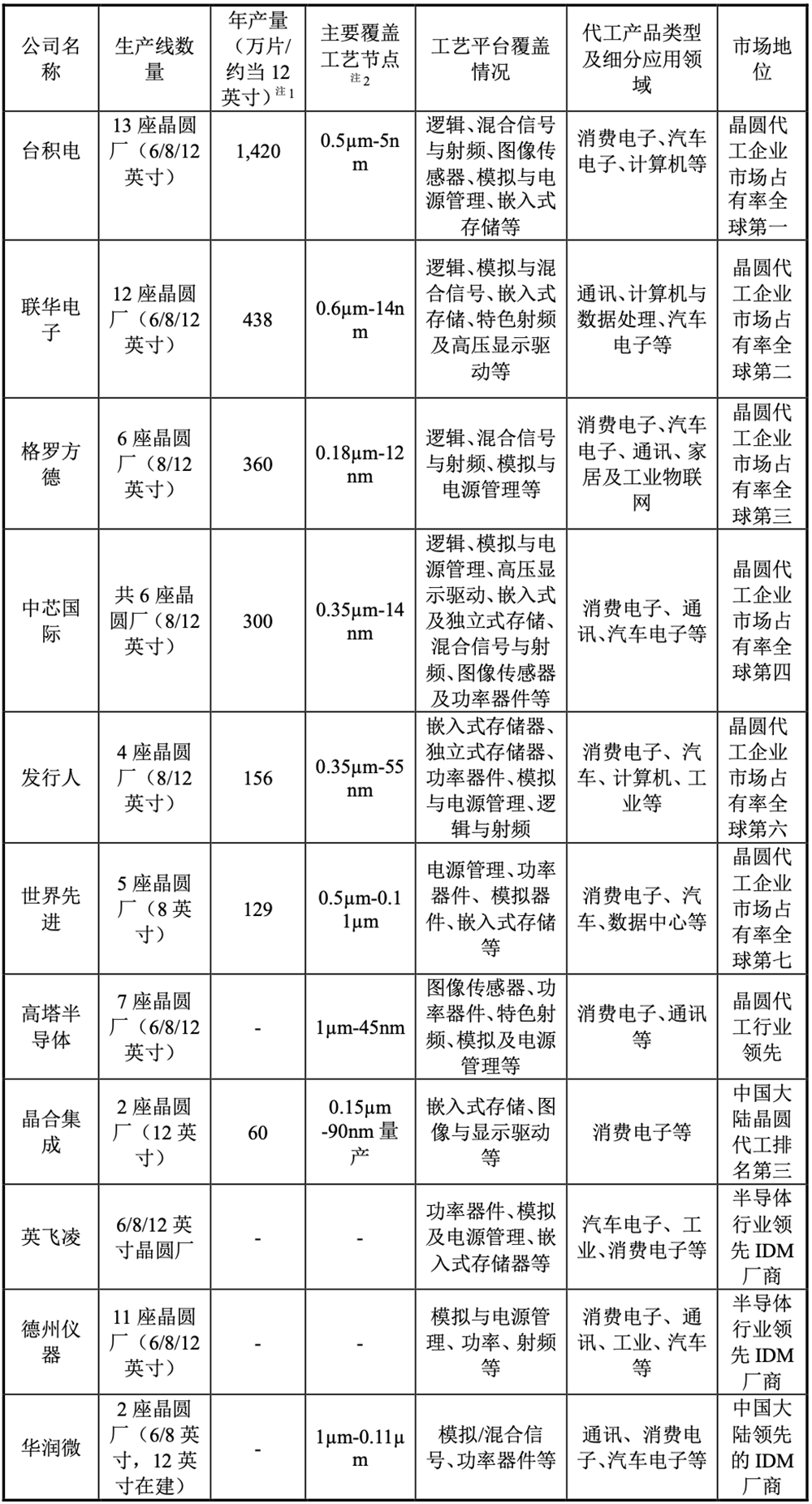

从技术水平来看,目前以台积电为代表的国际晶圆代工龙头已实现5nm及以下工艺节点量产,联华电子、格罗方德等企业亦已将工艺节点推进至14nm及以下水平。华虹公司工艺节点尚处于55nm成熟制程范围,与国际龙头企业在工艺节点、经营规模方面均存在较大差距。

▲华虹公司与主要竞争对手在生产线数量及产量、工艺节点、所覆盖的工艺平台及先进性水平、代工产品类型、市场地位等方面的比较情况

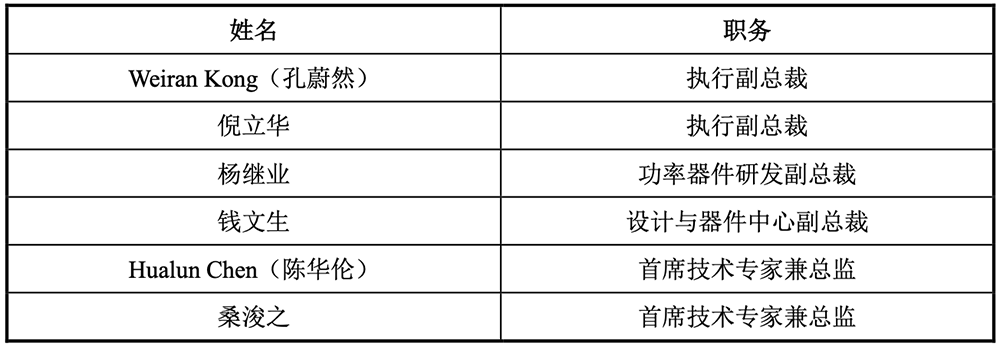

华虹公司的功率器件种类丰富度行业领先,拥有全球领先的深沟槽式超级结MOSFET以及IGBT技术成果。研发方面,华虹公司过去三年分别支出了7.39亿元、5.16亿元、10.77亿元的研发费用,与行业龙头相比仅处于中等规模,占同期营收的比例也不算高,分别为10.97%、4.86%、6.41%。截至2022年12月31日,华虹公司共有6760名员工,其中研发人员1195人,占总人数的比例为17.68%;拥有境内、外主要发明专利4141项。自2012年以来,华虹公司核心技术人员获得的重要奖项情况如下:

其中Weiran Kong(孔蔚然)为美国国籍,Hualun Chen(陈华伦)是新加坡国籍,倪立华、杨继业、钱文生、桑浚之均为中国国籍。

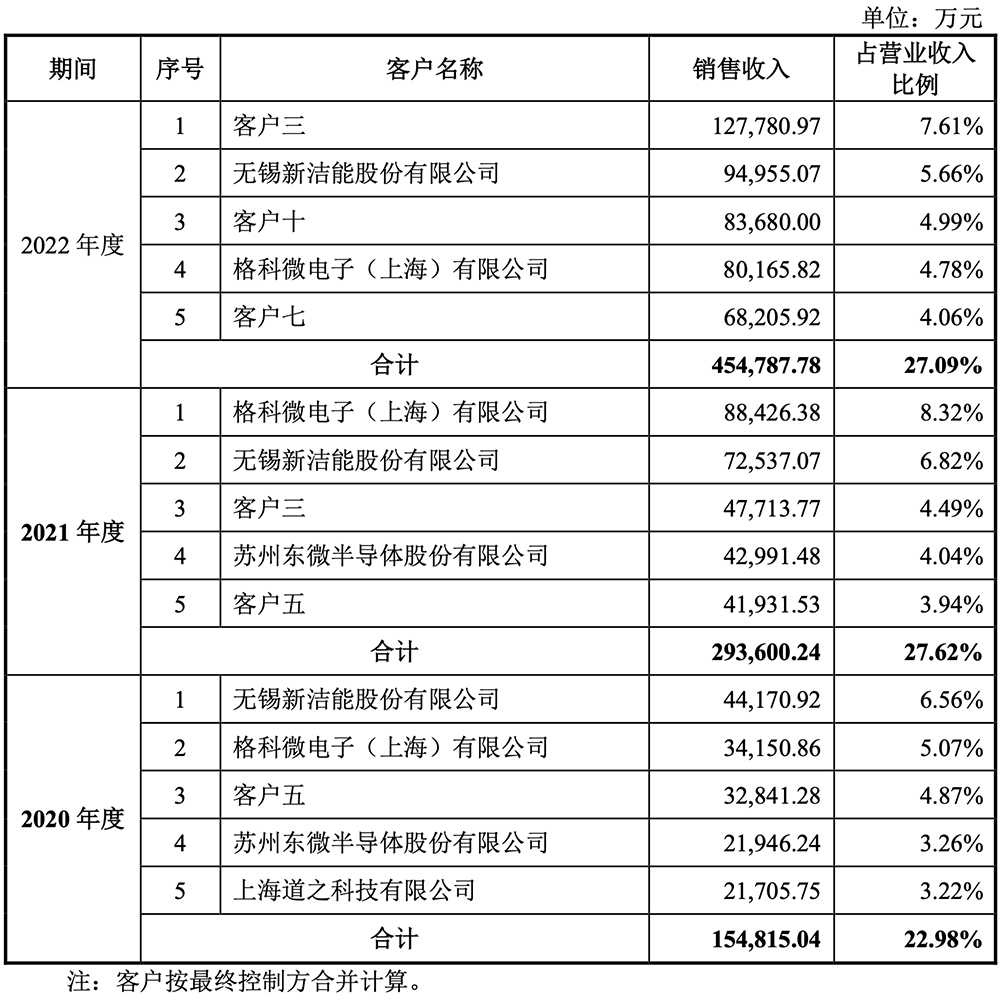

2020年~2022年,华虹公司不存在向单个客户销售比例超过华虹公司当年销售总额50%或严重依赖少数客户的情况。

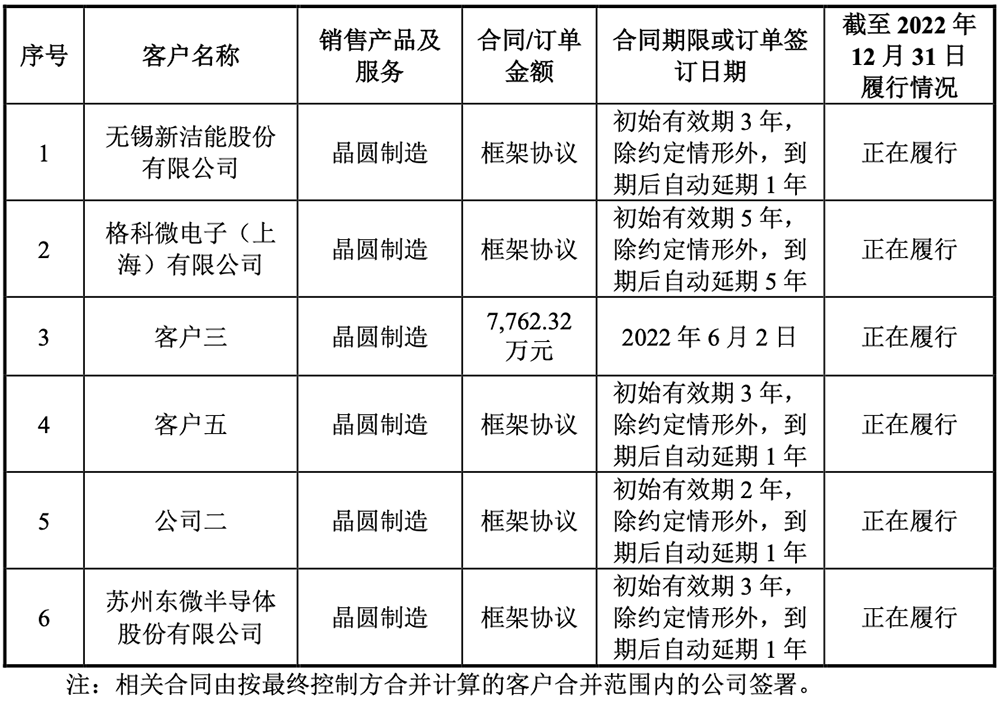

截至2022年12月31日消息,华虹公司及其控股子公司与报告期累计前五大客户正在履行的销售框架协议或金额最大的订单如下:

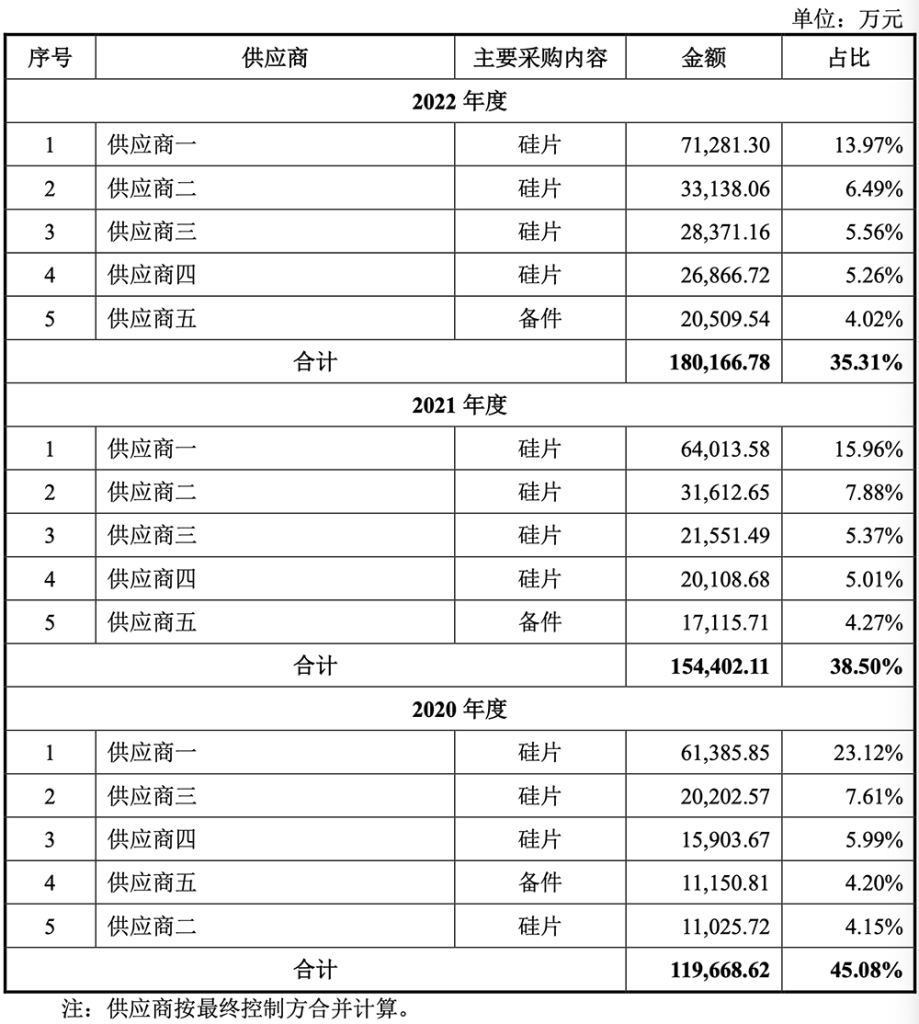

报告期内,华虹公司供应商集中度较高,向前五大原材料供应商采购额合计分别为11.97亿元、15.44亿元、18.02亿元,占原材料采购总额比例分别为45.08%、38.50%、35.31%。

这三年,华虹公司不存在向单个供应商采购比例超过华虹公司当年采购总额50%或严重依赖少数供应商的情况。截至本招股说明书签署日,华虹公司的董事、高级管理人员和核心技术人员,主要关联(连)方或持有华虹公司5%以上股份的股东在上述客户和供应商中不存在占有权益的情况。

截至招股书签署日,华虹公司拥有8家子公司、无分公司、7家参股公司。

▲截至2022年12月31日,华虹公司股权结构

截至2022年12月31日,华虹公司的实际控制人是上海市国资委;直接控股股东是华虹国际,实际直接持股26.60%;间接控股股东为华虹集团,直接持有华虹国际100%的股份,通过华虹国际实际间接持有华虹公司股份总数的26.60%。除华虹国际外,其他直接持有华虹公司5%以上股份的主要股东为:联和国际及其全资子公司 Wisdom Power、鑫芯香港。上海联和、巽鑫(上海)投资有限公司、大基金均为间接持有华虹公司5%以上股份的股东。本次发行后,持华虹公司A股数量前十名股东情况如下:

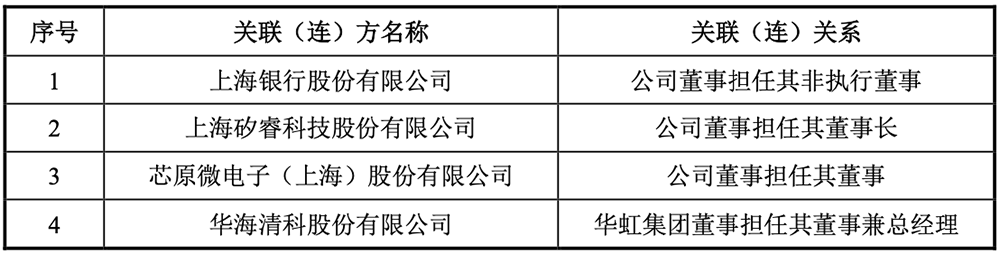

华虹公司存在与间接控股股东华虹集团共同投资公司的情形,共同投资公司包括华虹科技、华力微、华虹投资、华虹置业、华锦物业。华虹科技主要是通过华虹置业、华锦物业两家子公司开发华虹创新园并运营管理;华力微追求先进逻辑工艺晶圆代工,与华虹半导体是华虹集团基于半导体制造行业的不同技术发展路径所设立的不同业务板块;华虹投资为投资半导体产业链上下游公司成立。华虹半导体全资子公司上海华虹基于自身战略发展需要,投资上述公司。关联(连)自然人直接或者间接控制的,或者担任董事、高级管理人员(独立董事除外)的除上述企业外的其他与华虹公司存在关联(连)交易企业如下:

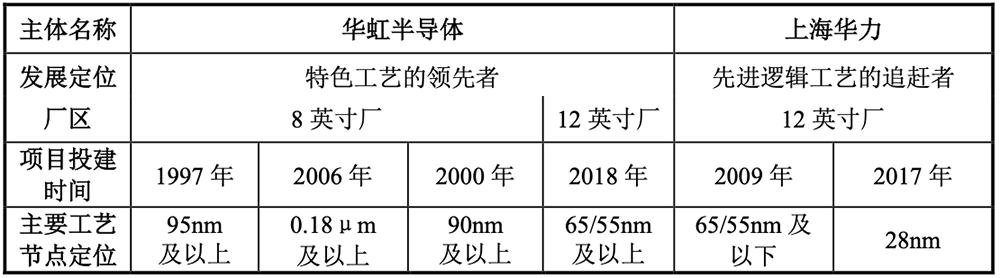

截至2022年12月31日,除华虹公司及其直接或间接控制的子公司以外,华虹集团控制的其他企业中,上海华力从事先进逻辑工艺晶圆代工服务,而华虹半导体定位于特色工艺晶圆代工,差异明显,两者发展历程汇总如下:

双方在经营思路、技术发展、市场布局上存在明显差异。华虹半导体与上海华力各自根据客户需求进行晶圆代工。

半导体产业是我国的战略支柱产业,在近年来国家层面一系列政策的支持和国民经济发展的推动下,我国半导体行业整体的设计能力、生产工艺、自主创新能力有了较大的提升。目前,中国大陆半导体产业链的配套能力有待加强,与晶圆制造配套的上下游产业仍在发展中,华虹公司生产产品所需的设备以及原材料仍主要依赖进口。晶圆代工行业对业内人才的知识背景、研发能力及经验积累均具有较高要求。由于国内半导体行业进入高速发展周期,具有完备知识储备、具备丰富技术和市场经验、能胜任相应工作岗位的人才较为稀缺,行业内高端人才需求缺口日益扩大,从而一定程度上抑制了行业内企业的进一步发展。华虹公司所擅长的成熟制程区间,在头部晶圆代工企业的竞争中并不具备较大优势,并因依赖消费电子领域收入而受下游需求波动影响较大。华虹公司如何稳住发展势头、如何推动中国芯片制造人才培养,未来预计将备受关注。 芯圈IPO

芯圈IPO

深度追踪国内半导体企业IPO;在国产替代的东风下,一批优秀的国内半导体公司正奔赴资本市场借势发展。 作 者

作 者

芯圈IPO

作 者