来源:西京研究院

来源:西京研究院

7月社融数据不及预期一半,贷款数据在去年本就低的基数基础上继续“腰斩”。对此拖累最大的是居民部门贷款。根据债务周期的理论和经验,当债务最边缘部门居民(本该是储蓄部门)都不再开始借贷加杠杆甚至去杠杆的时候,一个持续几十年的债务周期可能就真的落幕了。接下来,我们必须适应一个债务去杠杆、金融去产能过程中的不稳定新常态。

人生不仅是一场康波,还是一次超级债务周期。按照周期理论,由生产力革命带来的技术周期(康波)与由金融变革(自由化或创新浪潮)带来的债务周期,差不多都是四五十年的时间。所谓“半辈子,一代人”。你最好的时代是在债务周期的上半段还是下半段,是截然不同的命运。在债务周期的上行期,只要持有核心资产,就可以躺着赚钱。而在下半段,则要与时代一同经历资产负债表节衣缩食的命运。而那些经历过债务周期繁荣的顶点与危机后冰点时代的人,则深刻感受到世事无常。债务周期这样的辉煌和萧条,日本房地产崩溃前后,美国次贷危机前后,欧洲主权债务危机前后,大抵都经历过。原理很简单,借钱的时候一片繁荣,还钱的时候一地鸡毛。金融是现代经济的核心,今天的经济周期早已经不再由产业资本家和工人主导,而是由银行家、基金经理、金融大鳄们操控。尤其是,原来奉行独立角色的中央银行,在当下的债务周期里,不仅作为最后贷款人,还作为最后交易商。次贷危机后的最近十几年,在美联储的带领下,全球央行开启了资产负债表大周期,并利用“基础货币+资本市场”的渠道,从资产端入手帮助私人部门修复资产负债表,不仅维护了金融稳定性,还开启了新的名义债务周期。从某种意义上来说,金融不仅是一种信用和风险资源的分配,还是总需求在时空的再分配。它从某种程度上缓释了马克思一直强调的资本主义危机根源——资本的生产力过剩与劳动的购买力不足。方法很简单,如果社会大众缺乏购买力来消费,那就从金融资本家那里借钱,利用未来的资源来为当下买单。当我们说金融是现代经济的核心的时候,在日常语境中就是围绕信用卡账单和按揭贷款的大众生活。

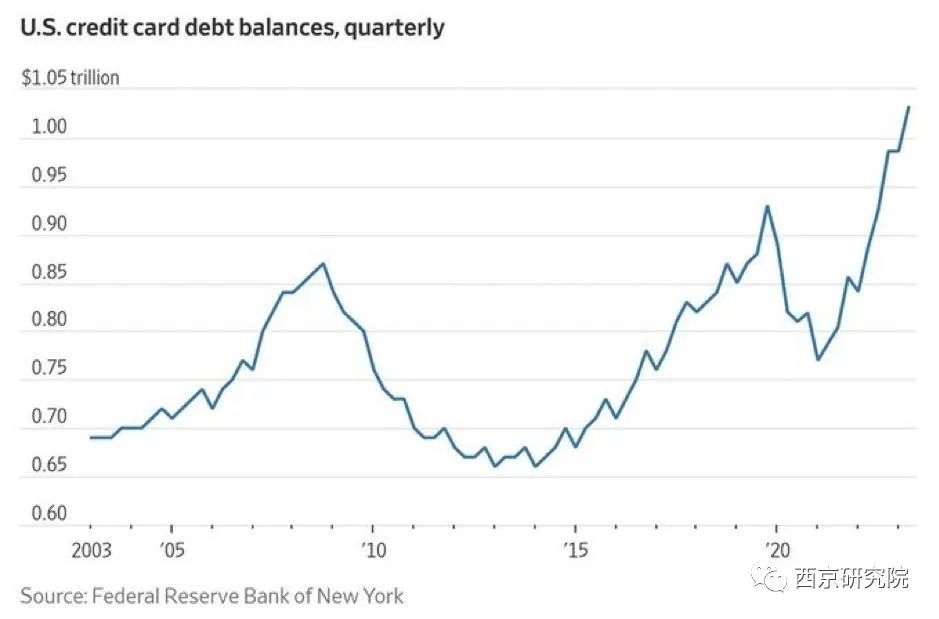

图:美国信用卡债务余额突破1万亿美元(数据来源:纽约联储银行)

中国自从进入信用和货币经济,满打满算就是四十多年的时间,到今天恰好就是一个债务周期。与发达金融体系相比,中国的债务周期非常不一样,因为还处于转轨阶段,因此具有鲜明的结构性变化特征。比如,中国的货币增长不仅是数量意义的,还有深刻的货币化因素,即由货币经济取代过去的票证经济、计划分配经济。从上世纪八九十年代的商品货币化,到本世纪初的要素货币化(以房地产市场化改革为典型)。相伴随的,则是信贷、债务、杠杆、广义货币的持续扩张,而这最终体现在一点,就是商业银行资产负债表的狂飙。与发达金融体系的商业银行都是私有相比,中国不仅央行由国家控制,商业银行也由国家控制。所以中国的债务周期就是以“商业银行资产负债表+广义货币”为主导,伴随的则是层次性的周期接力:从工业化进程中制造业民企加杠杆,到城市化进程中房地产和地方政府加杠杆,到最后金融机构自身(相互持有)与居民部门加杠杆。基本上完成了一次完整债务周期的部门轮动。这样的债务周期,对应的则是房地产价格的疯狂上涨,因为在这种债务周期结构里,不动产作为抵押品是最底层的驱动因素。而由于信贷部门的市场化改革相对滞后,甚至金融机构端最近几年有去市场化的趋势,表现就是商业银行越来越像政策性银行:做了大量的普惠、绿色、扶贫、国家战略与地方发展的公益、半公益性项目。这样的“变异”导致两个后果:一是资产端没有足够的收益现金流支持财务可持续性,按照风控标准已经成为事实上的坏账,二是预算软约束导致产生了“风险大锅饭”,下级部门大量的信用风险期望由上级兜,地方债务一直幻想着中央化。总之,债务的权责不清晰,借钱乱花为个人谋私利、谋政绩,就注定是今天的结果。债务周期的驱动有两个引擎,一是杠杆率空间,一是抵押品价格;一个是负债端,一个是资产端。在债务周期最强劲的时间,负债和资产联系到了在一起,负债加杠杆提供的购买力驱动资产价格上涨,资产价格上涨改善资产负债表又进一步拓展了杠杆空间。这样就形成了强大的正反馈机制,带来了指数级的繁荣,当然这也意味着繁荣的顶点逼近。此时,不稳定性越来越强,一切维系在资产价格的上涨上,资产价格上涨的预期一旦改变,周期也就到了顶点。今天,经济下行、产能过剩导致投资收益率大降,信贷的断崖式下跌是经济内生需求不足的映射。此时,如果政府不加杠杆,那么债务周期就会加速探底。由于疫情三年耗尽了地方政府最后的赤字空间,中央政府当前在高质量发展的战略定力下又迟迟不启动自身的杠杆周期,那么金融塌缩似乎是必然的结局。而负债端的紧缩,则会引发资产价格中枢的进一步下移。这个反向的正反馈如果不及时的止住,后果的严重性可能超出大部分人的想象。中国还是一个发展中国家,同时国家金融力量非常强大,因此债务周期显得就更加气势磅礴,当然当一切落幕的时候也是一样。债务周期的顶点,会出现越来越多的社会矛盾:房价泡沫、贫富分化、贪污腐败等等。恰如今天,民族的伟大复兴、社会的高质量发展,中国式现代化进程,都不可能靠债务解决。新时代的决心是巨大的,那就是全民去杠杆、风险大清零。实体经济、工农经济的发展才是核心,金融行业去产能早已经开始,几百万金融从业者的命运也将发生巨变。疫情三年是一切周期的加速器,债务周期更甚,全社会为此负债累累、不堪重负。因此,7月份的金融数据,昭示的不仅是开始的结束——大放水预期落空,更是结束的开始——债务周期的终结。目前,国际在职博士有很多热门专业,适合各行各业的管理者:1、高级工商管理博士EDBA:如果您是总经理、CEO等企业高管,可以选择高级工商管理博士(EDBA),可以帮您解决管理和企业发展中的问题,并拓宽您的管理知识,给您一个成为业内先驱的机会。→点击查看简章→【蒙彼利埃大学高级工商管理博士EDBA】招生简章3、医疗健康管理博士DMH:如果您从事医疗健康领域,医疗健康管理博士将是不二之选。身处后疫情时代,每个人都是自身健康的第一责任人,人人都将更重视医疗与健康,更多的机会将会集中在该领域,现在是提升自我的好机会。→点击查看简章→蒙彼利埃大学【医疗健康管理博士(DHM)】项目介绍4、数字化转型管理博士DDT:如果您的企业有转型的想法,数字化转型将是大势所趋,那您一定要来看看数字化转型管理博士(DDT)。转型方向、企业规划等,该项目将全方位进行培养,让您在企业转型过程中无惧任何风浪。→点击查看简章→【巴黎高商ISTEC数字化转型管理博士DDT】招生简章5、数字经济管理博士DDE:如果您在鼓捣数字经济,那您可能是下一个时代的弄潮儿!数字经济作为新时代所孕育的产物,正在改变这个时代,并即将反过来孕育下一个新时代!此时将是充实自身的好机会,选择数字经济管理博士,在真正属于数字经济的时代到来之时,成为时代的弄潮儿。→点击查看简章→【法国蔚蓝海岸大学数字经济管理博士DDE】招生简章6、教育管理博士DEM:如果您是教育行业资深管理者,有志于系统提升教育思维、知识体系,以及应用实践能力,想在教育行业走的更远,洞察整个行业的发展趋势,那么教育管理博士DEM将是一个不错的选择。→点击查看简章→【法国巴黎ISTEC教育管理博士DEM】招生简章添加徐老师微信

立即咨询

在职“MBA/EMBA/DBA”

来源:西京研究院

来源:西京研究院