美国投资长期长达7~11年,符合传统朱格拉周期的定义。通过设备投资、产能利用率、非金融企业杠杆率等指标,我们将美国投资周期划分为衰退、出清、复苏、繁荣四个阶段,四个阶段又受到库存周期的短期扰动,当前处于2020年开启的投资周期中的复苏阶段。在投资周期的衰退期通常会发生较严重的经济衰退。

通胀短期波动主要跟随库存周期起落,在一轮投资周期中会出现两个或三个峰值,但在投资周期中后期通胀同比绝对水平往往较高,且时常达到本轮投资周期内最高水平。不过由于1983年后利率进入长期下行趋势,长端收益率高点却往往出现在投资周期早期。

当前情况与1974年末、1975年初的情况较为类似,在康波层面处于萧条期,在投资周期层面处于第一库存周期底部。是选择顺应去通胀降息,还是继续保持对通胀的高压态势将是2024年美联储面临的抉择。从历史经验看,过早降息可能导致通胀死灰复燃,美联储有理由将通胀维持高位更长时间。

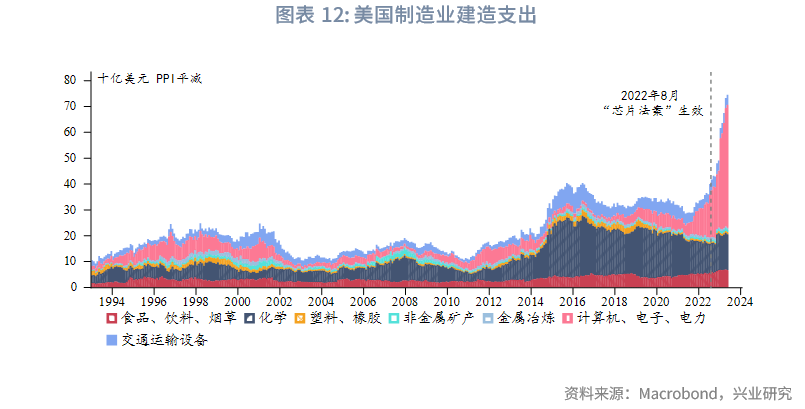

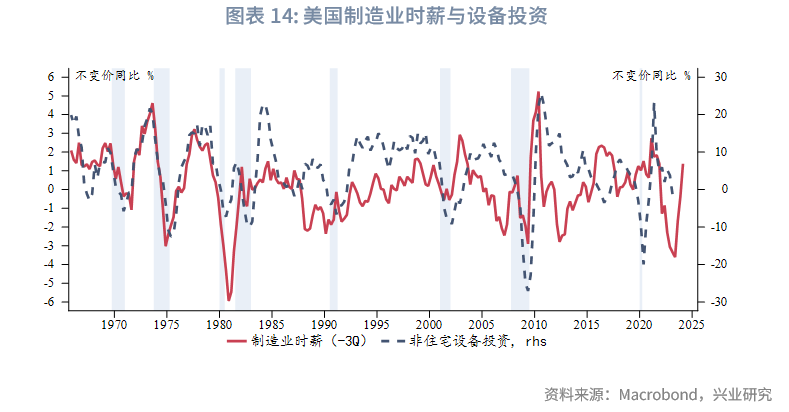

美国“芯片法案”对于投资的拉动立竿见影,计算机、电子、电力相关的建造支出已经大幅增长,后续有望拉动相关设备投资。从劳动力市场观察,制造业维持着非常高的就业景气度,制造业时薪和资本品订单均指向今年下半年设备投资回升。美国本轮投资周期方兴未艾。今年以来美国统计局公布的制造业建造支出呈现几何级上涨,远超历史水平,引发市场对于美国本轮投资周期的关注。本文尝试对美国投资周期进一步解构,并建立相关指标体系。

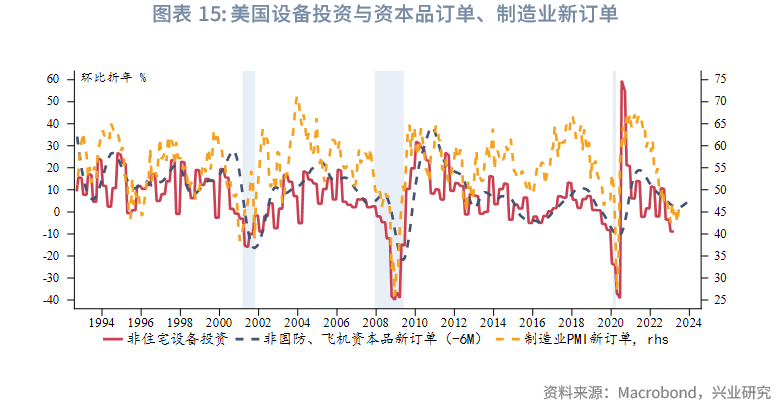

在《一文读懂朱格拉周期》[1]中,对于我国朱格拉周期的划分已经做了详尽分析。我们在此基础上尝试对美国朱格拉周期(投资周期)进行分析。投资周期亦称朱格拉周期,通常认为的周期长度在7~11年。周期提出者朱格拉认为倾向性 (predisposition) 是导致经济周期性波动的关键。在经济日益向好的过程中,市场参与者将越来越乐观。乐观的情绪和较高的资本回报率会转化为投资的扩张。与此同时,信用市场的发展给企业投资带来了充足的资金来源,使乐观情绪和投资热潮进一步高涨。然而,过度的乐观可能引发金融市场投机和企业过度投资,最终导致经济陷入危机。后来的研究者们公认固定资产投资是主导朱格拉周期波动的核心因素。Tylecote(1993)总结道,朱格拉周期反映了经济中不同部门之间资产的重新配置:在经济繁荣的顶点,固定资产投资可能过度扩张,导致产能过剩;在经济的低谷,固定资产投资可能过度收缩;而在经济的顶点与低谷之间,是缓慢的资产调整过程。具体到美国的固定资产投资数据,在美国经济分析局(BEA)公布的国民账户中包含固定资产分项,其下有住宅投资和非住宅投资两大类,非住宅投资下含设施(structures)、设备(equipment)、知识产权(intellectual property products)三项,数据频率均为季度。美国统计局(US Census Bureau)公布的建造支出调查包含住宅建造和非住宅建造,非住宅建造下含各个行业的建造支出,数据频率均为月度。上文的制造业建造支出便出自这一调查。“建造支出(construction spending)”更加接近“设施(structures)”的含义,即非住宅建筑物和附属设备(例如水电、空调设备)的建造。建造支出包含新建建筑物和原有设施升级,而国民账户的设施既包含新建和原有设置升级,还包含对设施的购买。从数据相关性而言,在计算同比后,设施投资的峰值和波谷通常滞后于设备投资,知识产权投资与设备投资较为同步,但短期波动更大。非住宅建造支出同比与非住宅设施投资同比高度同步。在划分投资周期时,一般以设备投资作为依据。通过对上述美国相关数据的观察,我们认为设备投资是更好的指标,因其更符合投资周期描述的周期性波动特征。在长达7~11年的投资周期中,朱格拉又将周期划分为繁荣、危机和出清三个阶段,熊彼特则将危机划分为繁荣、衰退、萧条和复苏四个阶段。在进一步引入制造业产能利用率、非金融企业杠杆率、ISM制造业PMI新订单等指标后,根据数据的波动特征,我们将美国投资周期划分为衰退、出清、复苏、繁荣四个阶段,各阶段数据特征如下:衰退期:非住宅设备投资同比转负并持续恶化,制造业产能利用率快速下行,非金融企业杠杆率上升。此时的杠杆率上升更多是因为产值下降造成的被动加杠杆。出清期:非住宅设备投资同比仍是负值,但开始好转,制造业产能利用率快速回升,非金融企业开始去杠杆。复苏期:非住宅设备投资同比转正,制造业产能利用率趋于稳定,企业去杠杆逐渐结束。繁荣期:非住宅设备投资同比保持正值,制造业产能利用率保持稳定,企业开始加杠杆。制造业PMI新订单更多体现出库存周期(3~5年)的短期波动特征,对投资周期构成扰动。衰退期通常发生在一轮投资周期的第二或第三库存周期尾部、第一库存周期早期,出清期通常对应第一库存周期,复苏期和繁荣期通常对应第二、第三库存周期。在投资周期的衰退期通常会发生较严重的经济衰退。我们以美国CPI、工业品PPI作为通胀指标,以联邦基金利率(1971年前使用有效联邦基金利率)和美国国债10Y收益率作为利率指标,探究投资周期与通胀、利率的关系。通胀和利率的长期趋势并不由投资周期主导,更多受到康波影响。不过在每轮投资周期中仍存在一定程度上的规律性波动:在投资周期出清期(对应第一库存周期),往往因基数效应而出现通胀同比快速回升。通胀短期波动主要跟随库存周期起落,但在投资周期中后期(对应第二、三库存周期)通胀同比绝对水平往往较高,且时常达到本轮投资周期内最高水平。这可能和企业杠杆率提升、固定投资增长有关。除上世纪七八十年代高通胀时期利率波动较大,其他周期中美联储大幅降息往往发生在投资周期尾部,中间的库存周期下行可能伴随着小幅降息。对通胀和美债收益率进行HP滤波后的结果显示,二者短期波动高度相关,这也意味着一轮投资周期中市场利率会有两轮或三轮上行。不过由于1983年后利率进入长期下行趋势,尽管通胀同比高点可能出现在投资周期尾部,但长端收益率高点却往往出现在投资周期早期(第一库存周期),投资周期中后期(第二、三库存周期)收益率会出现反弹,但高点会略低于早期高点。对滤波后的通胀、收益率周期项和制造业PMI新订单的相关性分析结果显示,在各个时间序列样本范围内,通胀短期波动的峰值稳定地滞后于库存周期高点(平均滞后11个月);而收益率短期波动的峰值则与库存周期高点同步或略有滞后(在滞后0至8个月的相关性差异不大),但在1990年后更倾向于同步或领先1个月。从更高维度的康波周期而言,我们可能在2020年后已经进入萧条期。当前在通胀、利率、大宗商品价格等诸多方面与上一轮康波萧条期(1973~1982)相似。考察1970~1982的投资周期会发现其存在一定特殊性:经济数据波动大,频频遭遇短期衰退。在第一库存周期遭遇第一次石油危机,经济深度衰退。第二、第三库存周期尾部间隔较近,出现了“双底衰退”。高利率环境抑制了企业加杠杆的动机,整个投资周期中企业杠杆率都较为稳定,直至周期尾部经济衰退时才出现了被动加杠杆。美联储在第二库存周期早期没有贯彻对抗通胀的决心,在经济复苏的情况下,因通胀同比回落而降息,未能保持利率对通胀的超调,使得通胀同比一直稳定在6%~7%的较高水平。降息使得第二库存周期复苏延续了较长时间(近5年),但也给此后通胀的大幅反弹埋下了伏笔。由于美联储在第二库存周期早期的决策失误,使得第二、第三库存周期通胀出现了更高水平的上涨,沃尔克执掌美联储后强力加息对抗通胀,利率再次相对通胀显著超调。当前美联储面临的情况与1974年末、1975年初类似:美国经济正处在第一库存周期底部,但已经逐步企稳;通胀绝对水平仍高,但同比稳步下行。按照过往的周期演进规律,2024年将进入本轮投资周期的第二库存周期,基于通胀相对于库存周期的滞后性,2024年大部分时间将持续去通胀,但此后很可能面临通胀卷土重来。是选择顺应去通胀降息,还是继续保持对通胀的高压态势将是2024年美联储面临的抉择。汲取历史教训,维持高利率或仅小幅降息是较为稳妥的选择。另一个值得关注的问题便是本文开端提及的近期制造业建造支出飙升。尽管历史上建造支出(设施投资)往往滞后于设备投资,即近期的设备投资增速下降可能意味着建造支出增长不具有可持续性,但考虑到当前美国政府强烈的制造业回流诉求,此次制造业建造支出飙升或许不同以往。2022年8月美国“芯片法案”通过,该法案旨在加强美国的芯片生产能力、保障供应链、提升国家安全、增加就业岗位。我们可以看到“芯片法案”的效果可谓立竿见影,2022年8月以来计算机、电子、电力相关的建造支出大幅增长,这是当前制造业建造支出的主要驱动力。若美国正在启动高端制造领域的再工业化,则当前建造支出增长可能是第二库存周期中设备投资重启增长的先声。若从劳动力市场观察,当前制造业维持着非常高的就业景气度,v/u(职位空缺率/失业率)依然略高于疫情前最高水平。同时制造业时薪保持着较高的同比增速,且除去2020年,历史上制造业时薪一直对非住宅设备投资有着较稳定的领先性(约3个季度)。假设领先性依然有效,则今年下半年设备投资将开始回升。这与资本品订单领先性一致。

注:

[1]兴业研究宏观报告:一文读懂朱格拉周期,郭于玮,鲁政委,2021年10月11日。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。