赚了66亿,还不能松口气。

定焦(dingjiaoone)原创

作者 | 布鲁斯

编辑 | 向园

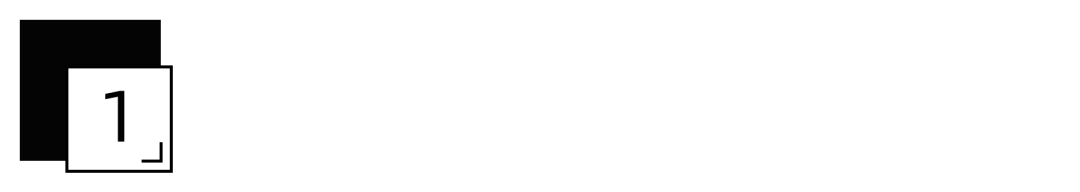

8月16日,京东发布今年Q2财报,这也是京东新任CEO许冉上任后的第一份财报。财报显示,今年第二季度收入2879.31亿元,同比增长7.6%,归母净利润为65.81亿元,同比增长50%。这份财报体现了京东之前的打法,收入要稳、还要追求盈利。但是到了今年,当竞争对手都在强调低价,且开始纷纷进入即时零售领域抢占市场,京东在刘强东的带领下开始追求“极致低价”,同时作为一家供应链驱动的公司,也想在传统货架电商之外,进入线下同城赛道,与竞争对手争夺用户和市场,因此开始着急打仗。今年3月,京东上线“百亿补贴”,4月将POP(第三方零售平台)和自营全面打通,希望靠POP商家拉高GMV,到6月末又成立创新零售部,此前被“雪藏”的京东拼拼和七鲜超市重新被启用,意在下沉和线上线下融合。京东的低价策略、下沉市场和同城业务,最好的结果是换来短期内活跃用户大增、营收和GMV快速增长,但目前这三样数据都还没有在财报中得到验证。背后的补贴和投入是否会影响其整体利润,也尚需市场和时间验证。前景不明朗的情况下,财报发布当晚,京东股价在美股和港股均出现下跌,截至发稿,京东美股和港股的跌幅分别为3.03%和1.13%。 但是可以确定的是,为了讲更多的故事,走更远的路,一向沉稳的京东也坐不住了。

京东在2023年Q2的表现可以概括为,收入和利润保稳,但整体增速“踩刹车”。从往年财报数据中能够明显看到,京东的单季营收维持在2000亿元以上。因为双11的带动,每年Q4是收入最高的季度,Q2因为有618大促,是全年收入第二高的季度,今年也不例外。京东Q2营收2879.31亿元,同比增长7.6%,略高于去年同期。

关注电商行业的投资人钧奇认为,对于现阶段的互联网公司来说,增长比什么都重要,上季度京东的营收增长接近停滞,这一季度依旧增长幅度不大,看来京东今年3月开始的“百亿补贴”,效果不是十分乐观。拆分到各业务来看,京东的收入主要由京东零售(含京东健康及京东工业)撑起,但这部分收入增速正在下滑。本季度,京东零售贡献了2532.80亿元的收入,同比增长4.85%,而上个季度,这一业务的业绩出现了负增长。京东在同城业务(以即时零售为主)的“开源”,维持住了增长趋势。2021年10月开始,京东把即时零售业务整合进达达集团,两大集团已经并表。本季度,京东物流和达达在内的同城业务,收入分别同比增长31.21%和23.23%。财报中也花了不少笔墨介绍即时零售业务。财报显示,618期间,京东到家合作实体门店数同比增长80%,家电、电脑、美妆、运动户外、酒等多品类的成交总额均有三位数以上的增长。与此同时,2000多个县区市的消费者在京东618期间体验到京东到家“小时达” 服务。 制图 / 定焦

制图 / 定焦

“同城业务的收入增长,再一次验证京东本质上是一家供应链驱动的公司,而非单纯的电商公司。不过与美团等竞争对手相比,京东需要在同城配送运力上持续投入,这也使得达达自并表以来一直处于亏损状态。” 零售资深人士州州告诉「定焦」。在经历了2021年惨淡的亏损之后,京东的利润从2022年Q2开始回温,2022年整体盈利,扳回一城。到今年Q2,京东利润继续增长至65.81亿元,增速在经历大起大落之后恢复到50%的水平。在各大互联网公司都苦于增长的今天,竞争的关键变成了谁能更大胆地“赚钱”,以及谁能更聪明的“省钱”。

到今年第二季度,京东零售业务的利润同比增速几乎持平,达达业务的亏损额收窄至0.29亿元,京东物流的利润同比增长1316%至5.1亿元。有分析认为,这是京东多年打造的供应链基础的体现。随着京东在2023年把下沉市场视为重点战略方向之一,包括京东产发、京喜、海外业务及技术创新在内的新业务,在第二季度扭亏为盈,利润达10.61亿元。而此前这一业务仅在2022年三季度实现盈利,原因是对京喜业务的大规模撤城与业务整合。在财报电话会议上,京东集团CEO许冉也强调,目前,京东拼拼(原京喜拼拼)业务仍在小范围试点,更多是探索模式、跑通模式,整体投入力度可控,不会影响京东的全年利润。京东的利润可以说是辛辛苦苦“省”出来的。今年Q2,尽管有618,京东还是保持了谨慎花钱的态度——营销费用率为3.8%,去年同期为3.5%;管理费用率为0.8%,去年同期为0.9%,两项开支单季度占营收的比例不到5%。总得来说,京东一贯的风格是保持低利润率,缓慢行驶。但州州预测,伴随同城业务和下沉业务的发展,如果京东物流和新业务能保持住本季度的利润水平,京东下半年的利润将令人期待。

京东一直试图撕掉“卖货”标签,试图扩大服务性收入的来源。但截至本季度,商品收入占比依旧达81.2%。值得注意的是,商品收入占比虽高,收入增速也在逐年下滑,到2023年第二季度,商品收入较2022年同期仅增加3.5%,服务收入增速则达30.1%。GMV和用户活跃度是衡量京东这家公司的重要指标,但此前几年,它的增长对比竞争对手没有明显优势。

过去两年,根据财报,京东的GMV增速始终低于拼多多,但高于阿里巴巴——2020年拼多多增速67%,京东25%;2021年拼多多增速46%,京东26%。到了2022年,京东和拼多多都不再公布GMV数据。自2022年财报起,京东不再披露相关用户数据,但据第三方监测机构MoonFox近期公布的数据显示,2023年Q2,京东MAU和季均DAU数据均排在淘宝和拼多多之后,APP渗透率也在50%以下。2022年以来,京东在即时零售领域也增加了对手:抖音于今年2月上线抖音超市,推出半日达、隔日达等服务;美团立足同城运力,加码“万物皆可送”;淘宝的盒马鲜生则在今年财报中宣布超过90%的自营门店实现正现金流;拼多多旗下社群团购平台快团团,在今年初开始侧重本地生活领域。为了突出重围,今年3月,京东零售CEO辛利军确定了2023年京东零售的四大必赢之战:下沉市场、供应链中台建设、开放生态建设以及同城业务。具体调整上,一方面全方位打响价格战,“低价驱动”成为京东零售战略调整的核心,3月上线“百亿补贴”后,4月打通自营店和POP店。在本季财报沟通会上,京东高管表示,预计在相当长的时间里,京东的POP最终形态会达到60%的GMV占比。另一方面,6月末,京东成立创新零售部,包含前置仓、七鲜超市、京东拼拼(原京喜拼拼)等业务,由老将闫小兵带队,向许冉汇报。州州认为,一面是低价策略,一面将过去业务大规模收缩调整的京喜事业群和七鲜超市重新“捞回来”,京东意在押注下沉市场,且将线上线下渠道融合,为的是解决传统的货架电商市场整体扩张受限、品类单一的问题。财报显示,今年618期间,东莞及昆明京东MALL盛大开业。与此同时,成都、唐山、苏州、南京等11座城市的13家京东城市旗舰店相继开业。此外,京东家电专卖店也在618期间在下沉市场新开724家门店。州州认为,线上与线下融合的零售业态,是未来电商的发展方向,也是闫小兵的强项所在。但京喜和七鲜“失败”过一次,京东能否吸取经验,通过线上线下融合逆转局势,还有待观察。首先是,百亿补贴的品类丰富度不够。财报显示,3C电子和家用电器本季收入1521.31亿元,同比增速反弹至11.4%,州州猜测,或许与今年夏天持续的高温有关,也与百亿补贴主要是数码品类的产品有关。与之相对的是,日用百货商品收入在Q2同比下滑8.6%,这与疫情期间30%以上的增速相差甚远。另外,京东还需注重自营、POP商家与用户的利益平衡。一位京东POP商家称,京东对POP商家的抽佣在3%-10%,0.6%的技术服务费,提现手续费是0.3%,其他还有数据服务费、各种保险等。“商家还要承担京东促销所产生的优惠费用,羊毛出在羊身上,很多品牌亏着本干。”多位业内人士都表达了对京东现状的担忧,认为京东强调的“多快好省”似乎只能兼顾两样,京东之前的用户心智在于好和快,当京东开始依靠更多POP商家来拉高GMV、重新发力下沉业务,就相当于将核心转为多和省,不仅容易丢掉特色,背后也还有一整套为低价服务的解决方案要补。

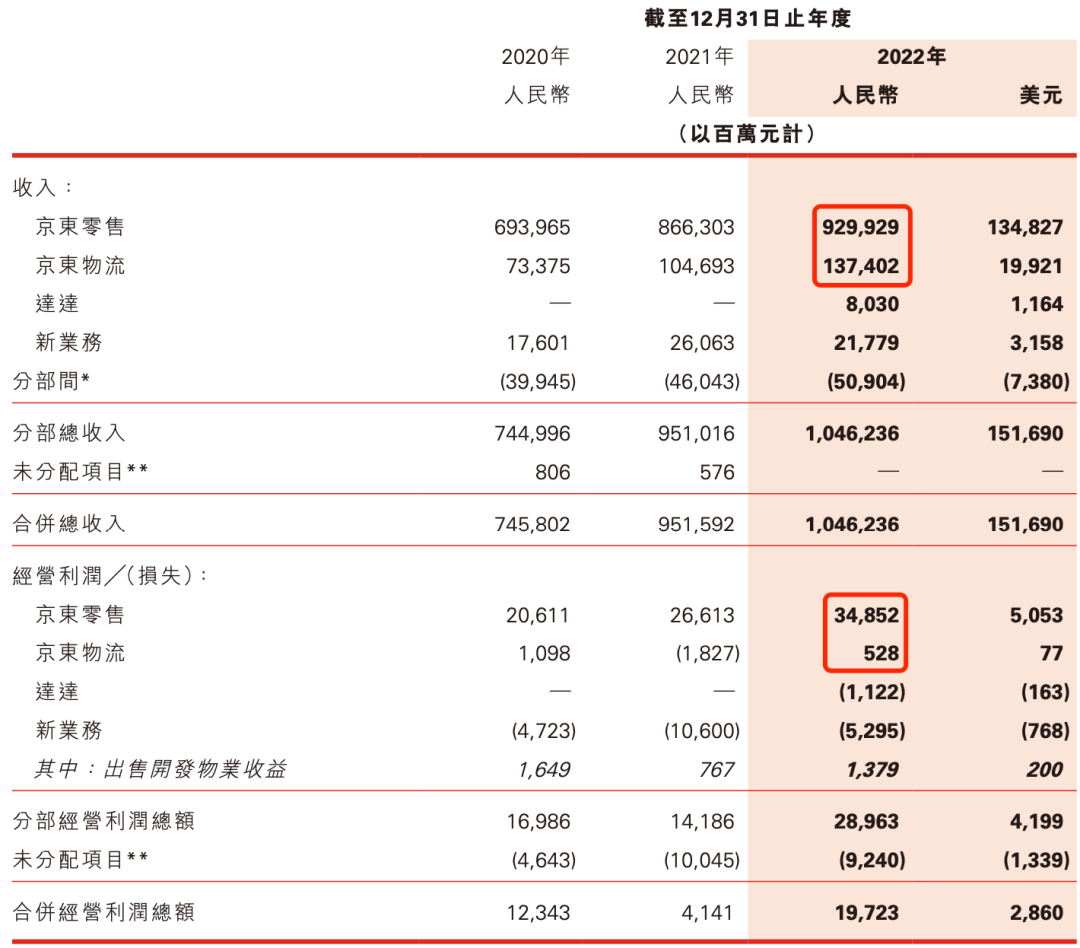

从今年前两个季度的运营逻辑来看,京东和阿里越来越“像”。对此前的阿里和京东来说,两家坚信消费升级才是未来,张勇和徐雷也都选择用轻量级的业务(淘特和京喜)来防御。徐雷过去的业绩是创立了能跟阿里双11进行PK的618购物节,并发展了京东Plus会员体系、强调正品和自营,这一体系也与张勇在位期间的“高端化”逻辑一致。但到今年,“回归低价和回归用户”成为马云和刘强东给自家集团的救命药方。和阿里换蔡崇信和吴泳铭两位一直专注投资的元老接任张勇一样,京东也在今年5月宣布由原CFO许冉将接替徐雷,出任京东集团CEO。对于此举,外界并不感到意外。这几年京东和阿里一样,大力度分拆业务上市——京东健康(2020年在香港联交所上市)、京东物流(2021年在香港联交所主板上市)、达达(2020年登陆美国纳斯达克)。此外,还有京东数科和最近刚发招股书的京东工业和京东产发。这些业务上市的背后操盘手都是许冉,加入京东前,许冉曾在普华永道中天会计师事务所(特殊普通合伙)担任审计合伙人。同时,钧奇还指出,CFO上位的背后,是增量开拓变存量挖潜,也表示京东将开始追求利润增长和股价提升,此后内部业务考核和成本核算也会更加细致。京东和阿里热衷于分拆子集团上市的理由也不难理解,除了能通过SOTP估值增强母公司集团的市值,也有助于母公司集团募集更多的资金,解决上市企业现金流短期问题。从今年来看,淘宝、京东、拼多多都更注重打“价格战”,短期加大补贴投入,毛利率和利润都会承压,更需要充足的现金流。根据财报,京东截至2023年6月30日止十二个月的自由现金流为335亿元,上年同期为277亿元。 上任后,许冉在京东成立20周年之际,提出了“35711”的野望,即京东能有3家收入过万亿元、净利润过700亿元的公司;5家进入世界五百强的公司;7家从零做起市值不低于1000亿元的上市公司;能为国家缴纳1000亿元税收;提供超过100万就业岗位。据2022年年报显示,在3家万亿公司的目标上,京东零售收入近万亿,京东物流目前年收入还在千亿级别,但较2020年收入已经增长了一倍,照此发展,6年后或有望冲击万亿收入。而在净利润超700亿元的目标公司上,京东零售2022年整体利润近350亿,按照每年60元-80亿元利润的增长速度,未来4-6年有希望完成目标。

目前京东是世界五百强企业,在其上市的子集团中,截至发稿,京东物流市值701.5亿元、京东健康市值1497.7亿元、达达集团市值104.5亿元、德邦物流市值172.9亿元。另外,从胡润研究院发布的《2023全球独角兽榜》来看,京东产发估值已达530亿元,排在第92位,京东工业估值已达185亿元,排在第374位。有报道称,京东科技2023年企业估值为1300亿元。也就是说,京东7家从零做起市值不低于1000亿元的上市公司的目标上,目前仅有2家达标。京东科技虽然估值过千亿,但它和其他几家面临的共同问题是,业务对京东存在依赖性。根据最新财报,京东物流约有30%的收入来源于京东,达达平台接近65%的订单来自京东,而京东工业同时依赖京东和京东物流。而业务相对独立的京东健康,目前是上市后收入增速下滑最慢的子集团。看来,“35711”的发展目标想真正实现,京东还任重而道远。为了调动员工积极性,京东在今年4月拆了中台——把事业群变成事业部,原事业群下事业部拆分成众多单元,自力更生,人员的绩效考核方式也从负责人打分制变成,“只要GMV提高就可以有奖励”,有内部人士透露。今年是阿里巴巴成立24周年、京东成立20周年,两大传统电商企业都在抛弃过去的前进方向,在一把手的带领下重新打仗,即使稳如京东,也发生了巨变。在如今的市场状态下,变或许才是唯一的出路。*题图来源于视觉中国。应受访者要求,文中州州、钧奇为化名。

制图 / 定焦

制图 / 定焦