点击图片即可免费领书哦👆

风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:睿知睿见

来源:雪球

宽基指数中,今年最惨的应该是创业板指了。

年初至今下跌了14.21%,从2021年最高点开始计算,截至9月22日的跌幅达到了43%;

期间最大回撤是45.1%。

现在市场有两种声音:

一种是:深不见底,赶紧跑;

另一种是:跌出了巨大的机会,赶紧上车。

只要有分歧,普通投资者就会迷糊,不知道该相信谁。

然而市场随时都在大幅波动,无论你相信哪种观点,都会被波动折磨得谁都不相信了。

这就是股市,即便是巴菲特告诉你大机会出现了,最终你也会被市场折磨得怀疑一切。

不过,咱们仅仅从创业板现在的价值来考虑,看看未来有多大的上涨空间。

一、戴维斯双击的机会,一倍涨幅可期

从利润绝对增速来看,今年创业板是所有宽基指数中最高的。

坏就坏在,虽然绝对增速高,但增速在下降,所以这就导致基本面很好,但市场对它的预期很不好。

只有当利润增速触底后,预期才会转向。

现在市场的共识是,盈利底已经在2季度出现了。

最坏的情况就是3季度出现盈利底。不过这个概率不高,因为7月和8月的宏观数据已经出现了见底回升的迹象。

因此创业板的利润底大概率也已经出现了。

在估算未来上涨空间时,其实就是在盈利底出现后,分别估算估值提升和盈利提升的空间。

首先看估值。

现在的PE是29.5倍,中位数是52.7倍,危险值是61.5倍。

回到中位数估值的涨幅是78.6%;达到危险值的涨幅是108%!

由此可见,光是估值修复的上涨空间就非常巨大!

接下来看利润提升的空间。

在经济步入复苏周期后,由于创业板是典型的成长风格,从历史来看,利润增速都能达到20%左右。

我们取两年的业绩,就有40%左右的上涨空间。

加上估值修复的话:

中性情况下可以上涨118.6%;

乐观情况下可以上涨148%!

如果到时候情绪很疯狂的话,上限是多少就很难说了。

有没有悲观情况下的涨幅呢?

当然是有的,那就是估值一点都不涨,只反应业绩增长。

那么未来两年的涨幅就只有40%左右。

什么情况下会如此悲观呢?

比如,美债利率高居不下;市场情绪超预期持续悲观;政策超预期打压行业;我们玩命加息等。

这些情况通常会压制估值提升。

但基于现在的情形,悲观情况持续两年可能性有多大呢?

反正我个人觉得不太大。

你可能会有疑问,创业板的业绩真的见底了吗?

二、业绩还会不会继续下滑?

从创业板指历史来看,2017年和2018年都出现了业绩下滑超过37%的情况。见下图

不过这是有特殊原因的!

2015年股灾之后,管理层禁止了创业板上市企业的外延式并购。

要知道,这些中小创企业的利润增长主要不是来自其本身的内生式增长,而是来自向外兼并购。

把外延式并购停掉后,就意味着创业板的增长逻辑变了,不是简单的杀估值,而是杀逻辑。

所以我们才看到创业板在2015年后,连续下跌达到了70%左右。

2018年底,管理层恢复了创业板的外延式并购,于是整个创业板就满血复活了。

从不到1200点涨到接近3600点,涨了2倍!

现在创业板的外延式并购可没有被喊停,所以业绩下滑的空间就不会那么夸张。

对了,现在创业板的PE跟2018年相当,当时能涨2倍,这次涨1倍也就不是多么难以想象的事。

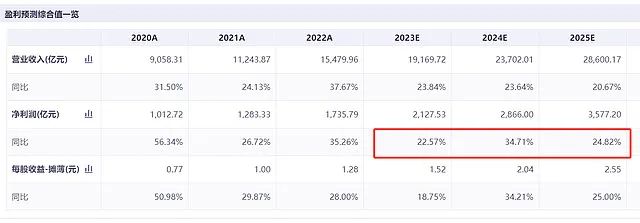

从机构的预测来看,2023年-2025年创业板的增速是22.57%,34.71%和24.82%。

机构通常更乐观,所以我们打个折扣,按年均20%计算也不过分。(2020年-2022年的增速分别是56.34%,26.72%,35.26%!)

你可能会说,现在创业板跟过去的创业板有可比性吗?

确实,成分股已经发生了巨大的变化。

三、从中小创到核心资产

十年前,创业板的成分股是妥妥的中小创企业,而现在的创业板代表的是中国的高端制造。

100个成分股的总市值是5.1万亿,前十大权重的占比达到了50%左右!市值超过千亿的公司有9个。

所以呀,创业板值已经不能被看成是纯粹的小盘股了。

实际上,创业板上很多股票已经是中国的核心资产了。

既然是核心资产,就有两个特征:

1.外资重仓;

2.公募基金重仓。

只要外资遭遇流动性危机,就会抛售股票,被砸的重仓区就肯定有创业板。

此外,如果公募基金大比例调仓,创业板也会被砸。

而这两件事,今年都发生了。

如果只是这两件事,创业板也不至于这么惨。

但今年增量资金不足,所以砸出来的坑短期填不上,创业板就跌得有点生猛。

不过这都不是创业板的基本面出了什么问题,只要基本面没有问题,股价长期反应的是基本面,所以它肯定会涨回去的。

回头只要外部环境有所改善,外资回流就会把创业板的估值进行比较大的修复。

外资带动股价上涨,后面会有小弟跟随,所以股价也常常会涨过头。(反过来看,它也常常跌过头)

看到这里,我们就能想到,未来创业板的业绩增长中有很大一部分是来自于行业集中度提高。

比如,前两大权重行业,电力设备和医药。

新能源在前几年野蛮生长后,很多竞争力弱的企业会被出清,行业会向龙头集中。

医药在政策的影响下,也会大量出清,剩下有竞争力的企业。当年日本有1500家左右的药企,现在连500家都不到。但并不影响出清后,日本医药指数的上涨。

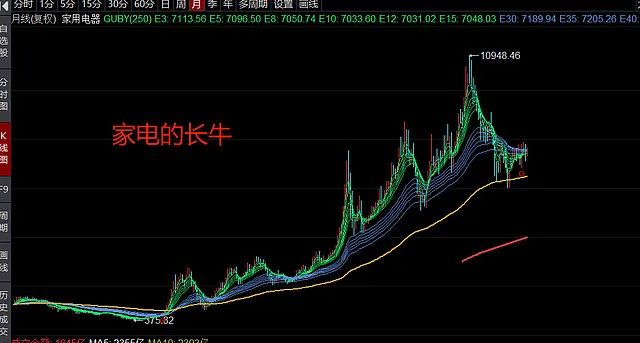

咱们还可以看看家电行业,在整体增速放缓后,照样走出了长牛的行情(涨幅巨大)。背后的逻辑也是集中度提高,带动ROE提高。(现在的家电行业也属于高端制造)

所以呀,未来我们可能要更多关注创业板的ROE,而不是利润增速。

其实吧,中国未来最值得投资的行业,一个是科技,另一个是高端制造。

因为这是中国经济转型的必经之路,投资要投的就是中国的未来。

四、创业板还会跌吗?

这种问题,谁能回答啊?

反正我没这个本事。

我只能说,无视基本面的下跌全是机会。

我们可以反过来想想,为啥大部分人总是错过大机会呢?

笛卡尔说过一句话:无法做出决策的人,或欲望过大,或觉悟不足。

很多人在做投资时,是不是总是犹犹豫豫,患得患失,无法做出理性的决策?

原因无非就是:

1.欲望过大;

总想等跌到最低点再买,总想等到最高点再卖。而且还总想一把梭,将利润最大化!

结果是啥,不用我多说了吧。

2.觉悟不足。

知道该买了,但不知道该怎么买。

比如,仓位分配多少?分几次买?是设定空间间距加仓还是设定时间间距加仓?

买了之后也没有一点耐心,总是等不及。

只要买完后还在跌,就慌得一批。

只要你知道它未来的价值在哪里,你还关心它会跌多少吗?

比如,知道未来有一倍涨幅,即便买完后又跌了20%那又怎样呢?

相反,如果你不是一把梭买入,越跌不是应该越开心吗?有更便宜的筹码可以捡,应该偷着乐才对。

当然,如果你对它的价值没有信心,别人随便讲一个鬼故事就会吓得你屁滚尿流。

因此,没搞清底层逻辑前,任何东西都别碰。否则会折磨死你的。

五、别冲动

请注意,可别看到我分析创业板未来的上涨空间后,就玩命的买。

市场中短期是非常随机的。

没人能说创业板啥时候转势。

如果你重仓创业板,而接下来一年时间里它都不涨。

而其他板块涨疯了,甚至涨了两三倍,你是很难扛得住的。

这种踏空的感觉比被套还难受!

所以,你还是要做好充分的心理准备,不要指望着一买就涨。

当然,你的另一个选择就是适当的分散(包括持有多少现金和债券),从而确保自己不踏空。

这种策略下,你的总持仓不会有短期的暴涨,但你的心态可以更稳。

投资最大的敌人是自己!控制不好心态是注定要亏钱的。

市场总在轮动着,等创业板的风刮回来了,可能其他板块就凉凉了。

然而,有几个人能追得上市场这种乱七八糟的风向呢?

当然,你也可以死守创业板,它最终肯定会涨,但你一定要有足够的耐心。

因此,你的仓位要适合自己才行!

低位布局,赢在牛市!欢迎加入雪球官方出品的雪球基金第1课!小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!让所有雪球用户能够明明白白地认识投资!

还有长期的社群可以交流心得,让我们共同等待市场的反转!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务