点击图片即可免费领书哦👆

风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:张翼轸

来源:雪球

红利投资,大热。

当许多基民偏爱的“核心资产”在 2023 年继续跌跌不休,拖累偏股基金指数今年迄今一度出现两位数下跌的当下,几个红利指数的表现却是抢眼,纷纷实现正收益。

更重要的是,红利投资常年不为主动型基金经理所喜,擅长此道可选的更少。这时候,许多基民才意识到了跟踪红利指数的指数基金有多可贵。

于是问题就来了,红利投资,选哪个指数。

很可惜,这个问题,没有 “完美” 解决方案,让许多基民纠结万分。

红利指数的选择困难

红利投资,选哪个指数?

站在 2023 年的当下,以 A 股投资来看,有三种声音:❶ 中证红利;❷红利低波;❸ 红利质量。

选哪个?如果单看 5 年年化收益,红利质量最强,低波次之。

数据来源:Wind 金融终端 截至 2023 年 09 月 28 日

如果你将这三大类指数过去 5 年的逐年业绩对比一看,就纠结了。红利质量这类,2019 年和 2020 年的确牛,可以和核心资产类基金打得有来有往,碾压其他几个红利指数,但是进入 2021 年,就冷板凳坐到现在;至于红利低波,2022 年开始的确大放异彩,但是 2020 年那种低迷,绝对考验持有人的耐心。

数据来源:Wind 金融终端 截至 2023 年 09 月 28 日

这背后,其实还是行业的干扰。

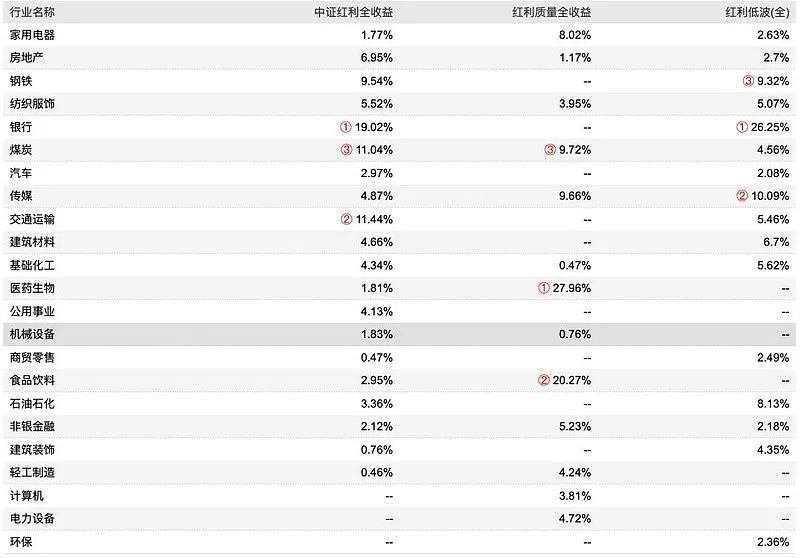

从下图可以看到,红利质量因为引入 ROE 等质量因子,所以必然选出来的以白酒、医药为主,这样带有核心资产风格的行业配备,2019 年和 2020 年乃至之前的强势毫不奇怪,但 2021 年迄今的萎靡也是难以避免;至于红利低波,通过波动性控制,会偏爱冷门股,有更多的银行、建筑配备,在今年的行情中有优势也不奇怪。

数据来源:Wind 金融终端 截至 2023 年 09 月 28 日

但问题就来了,看历史后视镜来预测未来的收益,从来就是一件危险的事情。

站在当下如何选择?对普通基民不是一个容易的问题。

当基民在纠结到底是 “质量” 还是 “低波” 更好之时,其实已经在多因子投资上踏出了第一步,那么不妨再多走一步 —— 既然我们相信红利 + 质量或者红利 + 低波这样的因子组合会有更好的效果,那不妨通过指数增强型基金,引入更多的量化因子,来实现或许更平稳的超额收益 —— 也就是红利超额的 “自动挡”。

基于红利指数的指数增强基金,当下基金业中产品不多,能让我满意的更是没有,不是跟踪的指数冷门,就是超额不显。也正是这个原因,当我听到博道基金的杨梦要推出博道红利智航 (A:019124C:019125)这个基于 “中证红利指数增强” 策略的新量化基金时,还是很欢喜的。

红利增强可以怎么做

对于杨梦,EarlETF 的老读者应该不会陌生。

我之前说过,我 重仓了杨梦追踪偏股基金指数的博道远航,也将其列入了 EarlONE 组合。

下图是博道远航与中证偏股基金指数过去 3 年的走势对比,之前也介绍过杨梦在去年底对博道远航的 策略升级,可以看出效果还是显著。

数据来源:Wind 金融终端 截至 2023 年 09 月 28 日

所以对于杨梦此次打造的博道红利智航还是比较期待的,也是和她交流了下,这个产品打算怎么做。

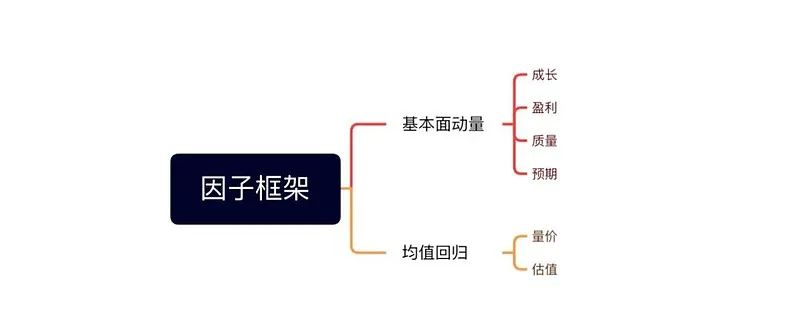

关于杨梦的量化投资框架,其实在之前也介绍过。从因子角度,其实各家量化公募都比较类似,一般是基本面因子 + 量价因子为主。杨梦也是如此,不过在处理两大类因子的权重时,杨梦选择了两者均衡这样较稳健的思路,不去进行因子轮动这样的押注,同时重视但又不过于偏重量价因子,力求超额收益的稳健。

具体到博道红利智航,如何在跟踪中证红利指数的前提下实现指数增强?

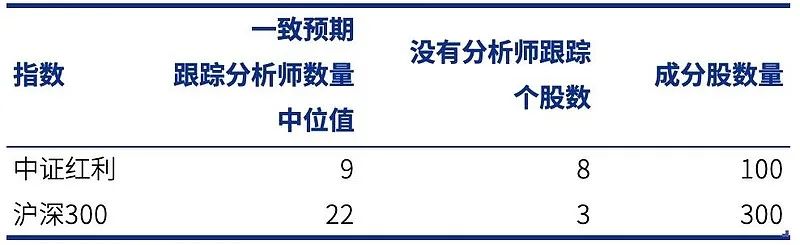

在基本面这块,杨梦觉得站在中证红利指数的基础上进行指数增强上,其实还是相当有空间,因为其实有不少的成分股缺乏研究员的关注和跟踪,定价效率不如沪深 300 指数成分股高。

针对这个问题,我用 Wind 的分析师一致预期数据做了一个对比。可以看到中证红利的成分股的分析师跟踪数量明显少于沪深 300 指数,甚至还有多家没有分析师跟踪。

正是基于定价效率不高的前提,杨梦认为从基本面因子来看,可以实现的超额收益应该比沪深 300 指数增强类基金要高,但应该会逊于中证 1000 指数增强。

当然,除了基本面因子,杨梦也会积极使用量价因子去捕捉超额收益。博道基金作为一家从私募转公募的基金公司,2019 年开始就在量价因子尤其是 AI 捕捉量价因子上有研究,此后也不断迭代升级模型。博道远航今年的表现不俗,与量价因子方面的得力,同样脱不开关系。

对于用量价捕捉中证红利的超额收益,其实我还是比较期待的。细看中证红利的成分股,大多数偏价值风格,这些上市公司的质地相对稳健,同行业的竞争格局也不那么强,经营格局 “意外少”。这些公司之间的量价关系,先天就是类似价差交易这样量价因子的 “沃土”。

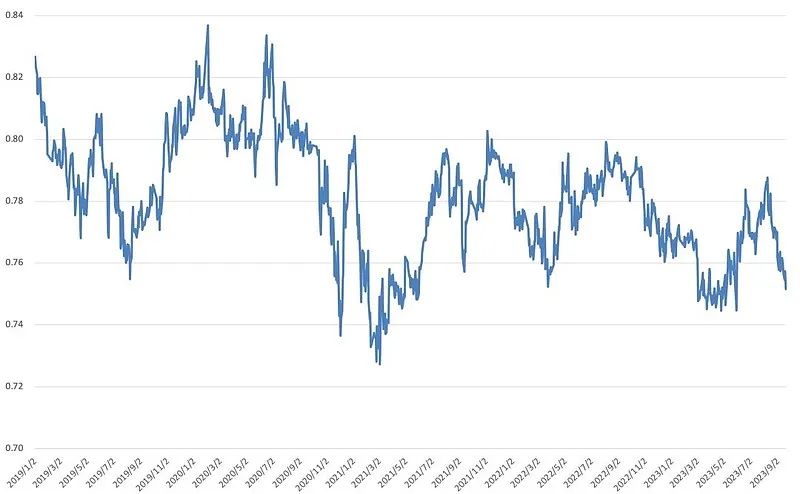

举个简单例子,下图是我绘制的中证红利成分股中两家银行大行 2019 年迄今的股价比值图,可以看到这两家银行的股价之间存在相对稳定的区间震荡,这意味着通过捕捉这种两家关系在两家之间适度轮动,就可以产生超额收益。这种思路,其实目前有不少的量化公募指数增强基金在使用,当然实际使用中有 AI 的加持,可以做的更复杂,当然超额收益潜力也更大。

值得注意的是,今次的博道红利智航,从基金类型上来说,是一只股票型基金,而不是指数增强型基金。指数增强型基金,对于跟踪误差有严格的约束,还有 80% 资产必须投向指数成分股的限制,所以会束缚指数增强的超额潜力。

不过据杨梦介绍,博道红利智航还是考虑按照指数增强基金标准来运作,将选股范围大比例地控制在中证红利指数的成分股里面,以确保跟踪指数的稳定性。不过股票型基金的架构,则是为其留了后手,若未来红利股可选标的增多或者或者趋势变化快于成分股调整,也给杨梦的运作留下了一定的自由度。

红利的强势还会有多久

虽然作为一个指数增强风格的基金,超额收益才是核心话题。不过对于饱受 A 股整体萎靡困扰的基民,相信对于红利资产本身的 Beta,还是极为关注的。

毕竟,过去三年间中证红利和偏股基金指数之间的收益差额,将近 50%,说一个天,一个地都毫不夸张。

数据来源:Wind金融终端 截至:2023年9月28日

那么红利指数的 Beta,是否能够持续呢?

交流中,杨梦有这样一个观点:

红利类资产容易出现相对优势的原因就是它的确定性。它的很多维度都比较 “稳”,无论增速、经营状况、估值还是分红收益率。对于这些 “稳”,它什么时候会受青睐,就是在大家在别的地方都找不到更好的确定性机会的时候。

高增长稀缺的未来一段时间,追逐增长弹性的不确定性巨大,以前曾经被投资人 “看不上” 的 “这一点分红” 变得更有吸引力,这便是所谓的 “确定性机会溢价抬升”,是我们对红利风格会持续地适配当前市场环境的一个逻辑依据。

当下的 A 股,我一直用 “一个 A 股,两个世界” 来形容。以红利为代表的价值类资产,处于估值宜人甚至诱人的地带,内资偏爱,底部支撑相对扎实;而核心资产风格的成长股,在 10 年期美债收益率高企下,外资只见减仓不见增仓。

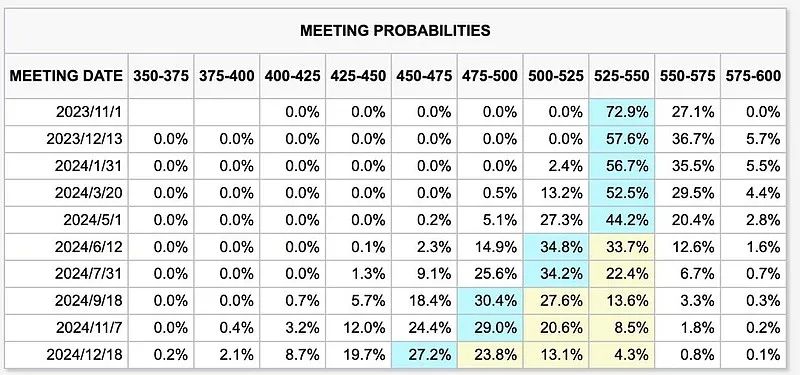

从 CME 联邦基金利率期权的预测数据来看,对于美联储降息的预期已经推迟到明年 7 月末,更长时间维持高利率(Higher for longer)成了市场主流的预期。

在这样的预期下,很难期待 10 年期美债收益率有大幅下降,核心资产能有大的起色。这时候,拥抱红利为代表的价值类资产,或许是更稳健的选择。

买在无人问津处,卖在人声鼎沸时!欢迎加入雪球官方出品的雪球基金第1课!小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!让所有雪球用户能够明明白白地认识投资!

还有长期的社群可以交流心得,让我们共同等待市场的反转!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务