越来越多的美国人拖欠汽车付款,这对美国经济来说是一个不祥的征兆,因为高昂的汽车价格和持续的通货膨胀使家庭预算紧张。疫情初期,当政府向数百万美国人发放刺激支票时,汽车收回量大幅下降。但随着二手车和新车的天价迫使消费者购买更大的贷款,它们逐渐走高。 惠誉评级(Fitch Ratings)的数据显示,12月份,至少逾期60天的次级汽车借款人比例攀升至5.67%,大大高于2021 4月的七年低点2.58%。这标志着自2008年金融危机以来,美国人为支付汽车费用而挣扎的速度达到了最快。

惠誉评级(Fitch Ratings)的数据显示,12月份,至少逾期60天的次级汽车借款人比例攀升至5.67%,大大高于2021 4月的七年低点2.58%。这标志着自2008年金融危机以来,美国人为支付汽车费用而挣扎的速度达到了最快。

由于半导体短缺以及疫情引发的全球供应链中断,去年二手车和新车价格飙升。尽管生产的汽车减少了,但消费者需求仍然强劲,推动价格上涨。2022年底,价格开始下降,但新车的平均成本仍接近5万美元,创下历史新高。快速上升的利率加剧了汽车价格上涨。据考克斯汽车公司(Cox Automotive)的数据,12月新汽车贷款平均利率从一年前的5.15%跃升至8.02%。这加上更高的油价,将新车的负担能力推至2022年的最低水平。对许多美国人来说,不断上升的利率和高昂的汽车价格使他们的月供超过了1000美元。事实上,根据汽车库存和信息在线资源Edmunds.com的数据,2022年最后三个月,每月至少为汽车支付1000美元的消费者比例飙升至创纪录水平。在第四季度购买新车的消费者中,约有16%的人支付了如此昂贵的费用,高于一年前的10.5%。如果消费者拖欠贷款,这也会给汽车行业带来麻烦。(来源:新浪环球市场播报)

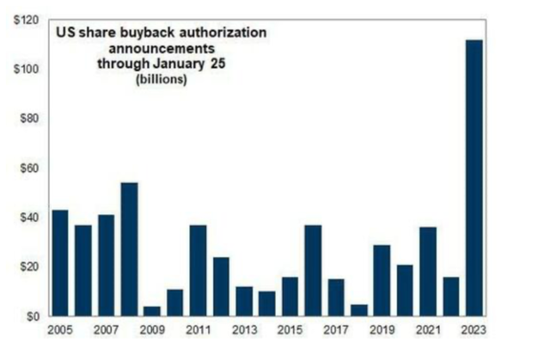

美股回购即将回归,以及当前并没有因坏消息而下跌,涨势有望延续。随着通胀持续放缓,美股开年迎来强劲的反弹,空头们损失惨重,市场看跌情绪遭受打击。高盛销售和交易部门分析师Scott Rubner曾准确的预测了过去一个月的市场走向,周一Scott在最新的报告中指出,由于“股票回购的回归”,以及“股票没有因坏消息而下跌时,通常是看涨信号”,目前的涨势可能会持续到2月中旬。Scott指出,本周市场仓位趋势没有变,买盘更高,预计随着美股基准指数上涨,本周将又是一个“万物流入”(everything inflow)的一周。同时,Scott在报告中指出了六点推动美股继续反弹的因素。首先,Commodity Trading Advisors(CTA)需求仍是主要驱动力。假设市场行情平稳,预计未来1周CTA需求规模为190亿美元,未来1个月CTA需求达到340亿美元,标普500预计将突破4083这一临界点。

其次是,公司禁售期结束,美股公司正取得有记录以来的最佳开局,能源公司现在有较高自由现金。回购禁售期于本周五结束,在窗口开放期间,每天预计有40亿美元的企业回购需求。

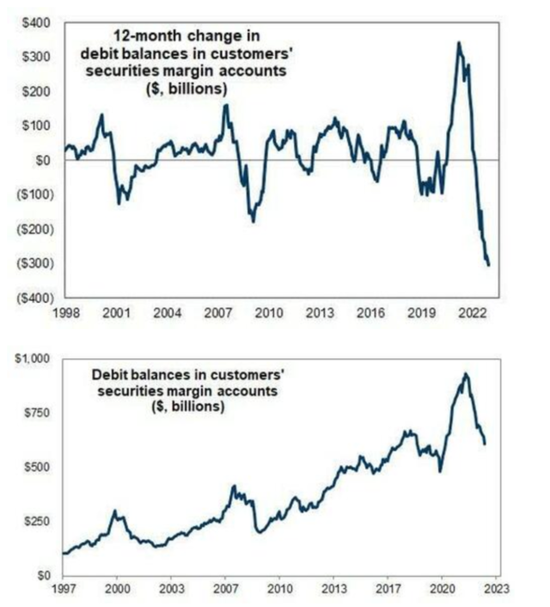

第三,目前波动性较低。期权对冲和风险平价等策略中预计产生更多买入需求,2023年最大的交易是成交量套利交易,由于此前的成交量较低,期权对冲和风险平价策略需求都有增加的空间。第四是散户大军,现在最大零售需求是现金和0DTE期权交易。与去年12月22日相比,FYI零售购买需求增长了一倍。第五是,杠杆投资倍数降低,这是高盛所见最大规模的杠杆率降幅。

最后一点,养老基金股权再平衡较小。高盛估计,月底将有规模为30亿美股抛售,这是一个较小的数字。鉴于风险敞口较低和固定收益敞口较高,预计养老金再平衡未来将变得波动减小。(来源:华尔街见闻 赵颖)

惠誉评级(Fitch Ratings)的数据显示,12月份,至少逾期60天的次级汽车借款人比例攀升至5.67%,大大高于2021 4月的七年低点2.58%。这标志着自2008年金融危机以来,美国人为支付汽车费用而挣扎的速度达到了最快。

惠誉评级(Fitch Ratings)的数据显示,12月份,至少逾期60天的次级汽车借款人比例攀升至5.67%,大大高于2021 4月的七年低点2.58%。这标志着自2008年金融危机以来,美国人为支付汽车费用而挣扎的速度达到了最快。