来源:沧海一土狗(ID:canghaiyitugou)

如果我们用十年国债收益率来代理经济的热度,那么,当下的经济处于一个十分微妙的状态【2.9-3.0%】。静态地来看,当十年国债收益率大于3.0%的时候,我们该投资价值股;当十年国债收益率小于2.9%的时候,我们该投资成长股。现在,经济复苏进入到了过渡区间,我们既没办法理直气壮地搞成长股,也没办法底气十足地投入价值股的怀抱,一下子无所适从。1、什么时候十年国债到3%?

2、十年国债收益率最高到多少?

3、高于3%的十年国债能持续多久?

复苏越弱,十年国债的高点越低,在3%+之上持续的时间越短;反之,高点越高,持续时间越长。然而,要回答这个问题,我们就不得不回答有关地产的三个问题:1、什么时候房地产全面复苏?

2、房地产复苏的高点有多高?

对于房地产市场,我们一直有一个偏见:相比于股票和债券市场,我们似乎更懂房地产市场。只有这样,我们才能心安理得地“用房地产市场的结论”去支持“股票和债券市场的”结论。不幸的是,房地产市场跟股票和债券市场一样复杂,我们不能假装房地产市场更加简单。

所以,我们需要一个类似于股票或债券市场一样的范式,平行地去分析房地产市场。从交易层面来看,股票的市值有3个决定因素:1、交易情况;2、其他股东锁仓情况;3、大股东锁仓情况;

这3个要素背后分别对应着,1、换手率——剩余流动性情况;2、企业景气度情况;3、大股东融资情况;

暂且不看大股东融资,影响股票市值的因素可以分为两类,一、负债端因素,剩余流动性情况,表现为每日成交额;二、资产端因素,企业经营情况,体现为景气度指标。

事实上,这套框架也可以平移至房地产市场,平移结果如下:

也就是说,一个地区房地产市场的总市值,取决于三大要素:一、流动性情况;二、产业情况;三、供地情况。

下面我们展开我的分析,由于产业太重要了,我们先讲产业。产业是一个地区房地产市值的核心,没有产业,一个地方的房地产市场是起不来的。

如上图所示,对于地方政府而言,庞氏模式是:搞房地产市场和人口的小循环。

这种小循环模式总有破灭的一天,因为,它是孤立的系统;一旦庞氏转不下去了,所有问题都要爆发出来。熵增原理,指孤立热力学系统的熵不减少,总是增大或者不变。良性的模式是大循环模式,地方政府靠地产融资去支持核心产业,核心产业创造更多就业岗位以吸引更多人口,更多人口带来更加繁荣的房地产市场。这种大循环才是可持续的,因为它靠核心产业加入了国内大循环和国际大循环,它依托的是一个开放系统。现在,市场上有两种唱衰中国房地产市场的论调:一种是基于人口唱衰;另一种是基于城镇化率唱衰。

这两种论调都混淆了一个核心的东西:人口和房地产市场的好坏,均为产业的结果。如果产业失败,一个区域的人口会流失,房价会下滑;人口和房价均是产业发展情况的结果。城市化率是另外一个不靠谱的分析起点。事实上,农民进城并不是一个自发的结果。如果城市失业率很高,农民还会进城么?如果城市的粮食不够吃,农民还会进城吗?在改革开放的初期,我们也曾碰到过类似的问题。

因此,农民工进城的唯一原因就是城市的工作岗位增加。大规模城市化的背后,必然是城市工作岗位的爆发式增长。为什么城市工作岗位会爆发式增长?当然是因为产业扩张。

我们城市化最快的时候,也是我们房价上涨最快的时候,并不是因为城市化导致了房价上涨,而是因为我们加入了WTO,参与了全球大循环,一下子多了海量的工作岗位。产业逻辑大爆发是因,城市化、房价上涨、农民工进城都是产业逻辑的结果。

所以,在思考房地产市场的问题时,我们一定要避开“人口”和“城市化”这两个假的“因变量”的干扰,要直达本质——去问中国的产业行不行,在国际上有没有竞争力?如果中国的产业蒸蒸日上,越来越有国际竞争力,中国的房地产市值会持续攀升,跟人口没什么关系。人口老龄化?只有产业不行的地方,人口结构才会老龄化,你们看看深圳,哪里有老龄化呢?人是会流动的,迁徙的主要驱动力就是产业。产业逻辑,属于信用逻辑的范畴,是一切的根本。在产业逻辑之上,我们才可以讨论流动性逻辑。那么,什么是流动性逻辑呢?就是交易、换手、买卖,有个不好听的词叫击鼓传花。

如果拿股票市场做对比的话,一二线城市类似于沪深300指数,三四五线城市类似于小市值指数。对于小市值指数来说,景气逻辑是次要的,你并不清楚谁能真正长成庞然大物;流动性逻辑才是主要的,只要剩余流动性充沛,大家都有得炒。对称的,对于三四五线城市来说,产业逻辑也是次要的,你并不清楚哪一个城市能跟紧时代潮流,每次产业变迁都能踩对点儿,成长为庞然大物;但是,只要流动性充沛,房价总是能炒起来的。正是因为产业逻辑和流动性逻辑是两个维度,基于产业逻辑(ps:更肤浅的是人口或城市化逻辑)去diss一个三四线城市的房价是很不合理的。借助小市值指数这个拐棍,我们就能避免这种错位——个别小票可以借助产业逻辑上涨,但小市值整体上涨必然借助流动性逻辑。此外,还有一个很有趣的论调,把居民收入和房价联系在一起,也就是说,他们认为居民收入不行,所以,房价涨不起来。吊诡的是,判断小市值行情的时候,他们从来不去考虑散户的收入情况。事实上,居民收入也是一个结果,并不能作为分析的起点。那么,影响房地产市场流动性的因素有哪些呢?包括但不限于限购、首付比率、贷款利率等等。供地因素是最后一个重要因素:如果一个地方的政府大量供地,那么,这个地方的房价也起不来。如上图所示,3个关键要素可以分为两类:1、生产逻辑;2、分配逻辑。产业情况属于生产逻辑,是一切的根本。交易情况和供地情况属于分配逻辑,是生产逻辑的延伸。对于产业逻辑中规中矩的地区,其房地产市值膨胀的速率大体上跟社融增速匹配,约为10%。这部分属于生产逻辑——拼死拼活打下的江山——负熵输入。存量和增量再来分配这10%——如果增量做5%,那么,存量只能剩余5%。

假设三四五线城市不是那么能打(ps:膨胀速度要低于10%),并且,地方政府保持较高的增量供给(ps:因为地方政府缺钱,事实上,增发等同于折旧),那么,存量住房所分配的负熵很少,平均房价中枢的斜率十分缓慢。在这个框架下,我们能看到三四五线城市的长期房价取决于两点:产业情况,能否跟上国内国外大循环迁徙的脚步;

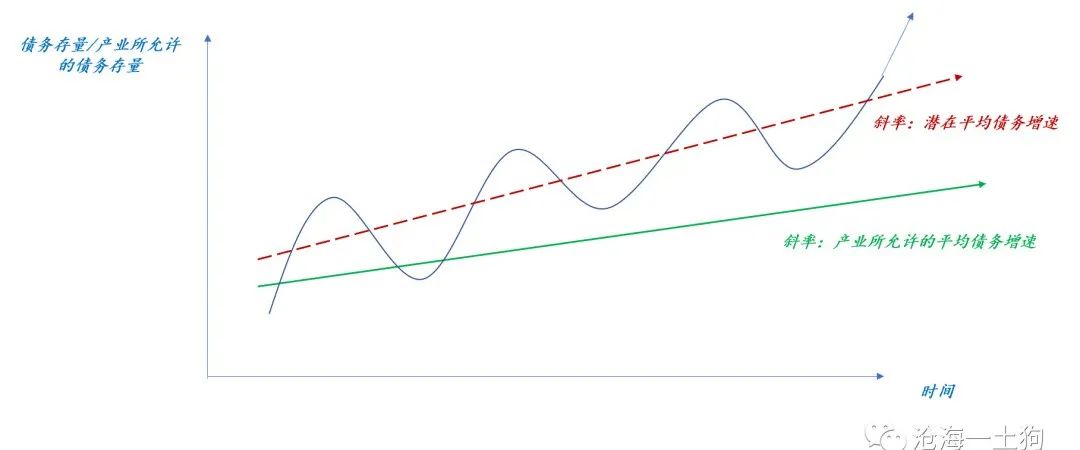

人口在哪个位置呢?在产业项下,产业发展好,人口流入,年轻化;反之,人口流出,老龄化。相应的,它们的短期房价只能取决于——短期信贷周期。在允许负债的情况下,负熵的输入项得到了扩充,除了有产业,还有债务。假设一个地区产业所允许的增速是10%,通过债务,它的整体房地产市值的增速可以超过10%,譬如,做个15%。于是,我们就获得了下图的框架:

一旦一个地区,脱离产业约束,过量举债,随着时间的推移,它的债务问题会越来越严重。这会体现在三个方面:1、大量的隐形政府债务积累;2、大量的商品房积压;3、二手房价趋势性下滑。

不难发现,对于地方政府隐性债务问题,最为核心的东西还是产业,其他的都是结果。如果产业失败,一个区域的人口会流失,房价会下滑,债务问题也会凸显;人口、房价和债务均是产业发展情况的结果。不难发现,这个市场极其复杂,我也只是简要展开,但花费了大量的篇幅。从这个框架来看,房地产市场的问题可以分为两个层次:

整体问题——总体产业竞争力;

我们的总体产业发展趋势很好,国际综合竞争力很强,已经成为第二大经济体,所以,中国的房地产市场不存在整体性问题。问题出在产业分布上:一些地方,产业一直在流入;剩下的地方,产业一直在迁出。然而,产业迁出的地方不想坐以待毙,所以,他们逆势举债以求挽回颓势。所有人都举债扩张只能形成徒劳的内卷,并不会改变产业变动趋势。于是,整个系统陷入了公共地的悲剧:一方面,热点区域不断地抽走产业;另一方面,其他区域不断地举债内卷。最后,就是结构性债务问题。因此,中国的地方债务问题,也只是个结果——产业在沿着某个大趋势移动,一些人在举债对抗这个趋势。不要妖魔化身处这个泥潭里的地方政府,谁都不想当咸鱼。所以,拿结构性的债务问题解释结构性的地产问题是不合理,它们之间不形成因果关系,它们都是产业分布和产业迁徙的结果。综上,我们就搞清楚分析房地产市场的一般性框架,并可以利用它做实务分析。北京、上海等热点城市属于信用逻辑极强的城市,大量的产业或资源迁入,所以,在房住不炒的框架下,它们应该:1、常态化限制流动性逻辑;2、增加土地供应。此外,北京和上海也有所不同:北京是北方城市,总体上缺水,无法过度膨胀。所以,北京还应该增加一条:3、纾解部分产业出京。近期,北京二手房市场单日网签量的中枢上得很快,已经越过了温和涨价线——500套单日,所以,指望北京继续放松流动性逻辑(ps:放松认购又认贷)几乎是不可能了。

对于三四五线城市,产业的争夺是残酷而激烈的,短时间无法判断出谁胜谁负。驱动它们地产市场的底层逻辑,只能是流动性逻辑——放松限购、降低首付比率、降低贷款利率等。这些措施也一定是有效的,因为中国的整体产业没问题,人民币没问题。对低能级城市的流动性支持,本质上就是融资支持,先解决地方政府现金流的问题,产业布局以及产业争夺战的问题,毕竟是一个长期问题,不是一时半会能捋得清的。通过本文框架,从长期角度来看,未来中国的房地产市场会秉持如下特征:高能级城市,房价长期中枢斜率高——信用逻辑强,短期价格波动小;低能级城市,房价长期中枢斜率低,短期价格波动大——流动性逻辑强。

此外,对于股票市场和债券市场而言,它们并不怕热点城市的房价上涨,毕竟这些城市上涨的底层逻辑是产业逻辑(ps:即便五花大绑,给足够多时间还是会涨的);麻烦的是低能级城市房价的上涨,站在它们背后的逻辑一定是流动性逻辑。

对于这一波,我们还是盯好低能级城市的房地产情况吧——有没有新的流动性脉冲。版权声明:部分文章推送时未能与原作者取得联系。若涉及版权问题,敬请原作者联系我们。