不会违约的美元,这次有点危险。

风大浪高,点击下边卡片关注防迷路

之前文章提到了美元循环1.0,当时说下一篇写美元循环2.0,结果没想到,四月下旬不但柳絮多,新闻也这么多,结果虽然每天都更新,但一直没来得及写。后台不少读者留言催,今天正好借着美元CDS刷新历史新高的当口,把这事聊一聊。(还有读者问为什么不放出留言,笔者开号太晚,新号都是没有留言功能的……)。先说说什么叫CDS。CDS就是信贷违约掉期 (Credit default swap),是一种衍生品。你可以把它理解为一种违约保险。购买CDS的人以某个指定的价格购买这个“保险”(类似于保费),如果一个实体或者某种票据在规定的期限内发生了违约,那么CDS的发行者就会按照约定的“保额”进行赔付。因此,如果发生违约的可能性越大,那么CDS的价格也就越贵(保费贵),反之则则便宜。美国作为“最安全”的实体,美国主权信用违约的CDS一直非常便宜,大概在15个基点左右。可是就在最近,一年期美国主权信用CDS突然暴涨到106个基点,达到历史最高峰之一。

看上去,CDS暴涨,代表美元违约的可能性正在暴增,市场正在用脚投票,下注美国即将违约?首先,一个国家要想违约,其实挺难的。首先得有一大堆的政府债务(私营部门的债务再怎么暴雷也不会造成国家违约,否则某大几万亿。。。),其次这个债务还得是外币计价的外债,不能是本币计价的内债。用本币计量的债务是永远不会让一个国家违约的,实在还不上了,印钱就是。比如日本就债台高筑,但是人家都是内债,只要日本银行的印钞机没坏,无论如何也违约不了。但是韩国虽然总政府债务比例比日本低不少,但它有6500亿美元的外债,而韩国外汇储备才4200亿美元,这种情况下,一旦韩国逆差持续下去,韩国暴雷可能性比日本高得多。

从这个角度来说,美元是永远不会违约的。因为所有的美债都是美元计价的,只要美联储愿意,多少美元的印的出来,多少债都还的上。所以才有著名的一万亿硬币的梗。

1万亿美元硬币这个梗是这么来的,美国财政部是不能印钱的,但是可以发行硬币,所以一旦政府缺钱可能违约的时候,耶伦可以命令财政部铸造一枚面值为一万亿美元的硬币,用它来还债,如果一枚不够,那就再来一枚……

1万亿美元硬币这个梗是这么来的,美国财政部是不能印钱的,但是可以发行硬币,所以一旦政府缺钱可能违约的时候,耶伦可以命令财政部铸造一枚面值为一万亿美元的硬币,用它来还债,如果一枚不够,那就再来一枚……

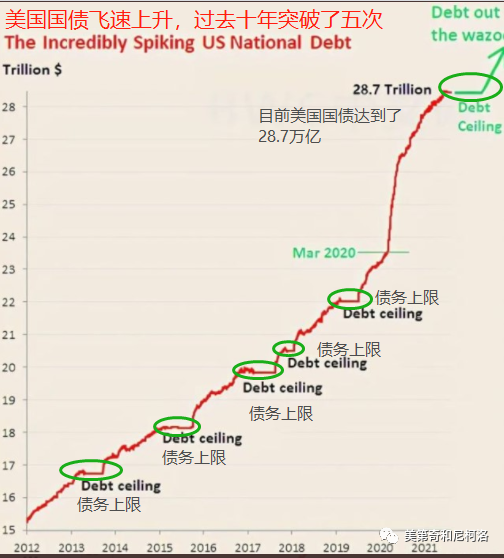

从法理上来说,美元永远不会违约,但是从实际上来说,美元的确有违约的可能。为了防止美国政府滥发纸币导致通货膨胀,美国法律规定了美国政府可以举债的上限。虽然这个上限不断地被提高,但毕竟还是有这么一条线存在的。

这次债务上限31.4万亿是去年刚刚提升的额度,不到一年时间又用完了

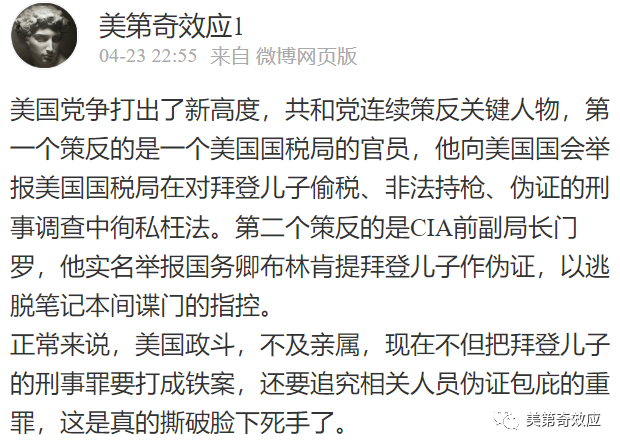

这次美国国内政治斗争达到了白热化的程度,两党为了党争恨不得将对方扒皮吸血,对于债务上限的提升,很可能不会很顺畅。

屋漏偏逢连夜雨。本来耶伦凭借超凡财技,辗转腾挪,从帝国小金库里挖出来四千亿美元救命钱,将美国债务上限被突破的时间推迟了四个月,好让国会有时间达成一致,没想到美国四月份税收大幅不及预期,本月至今美国政府的收入同比下降了31%,导致美国违约时间大幅提前两个月,最早六月份,美国财政部的现金就会耗尽,出现违约。照这个势头下去说不定美国真的要在六月份制造个大新闻出来。照往年的情况,哪怕出现了债务上限达到,政府关门的情况,也还有办法。反正世界上两大评级机构穆迪和标准普尔都在美国人的掌握之下,门口就站着查贪腐的FBI和查税务的IRS,这俩公司无论如何也不敢下调评级。就算违约了,美国依然还是AAA的最高评级。2011年的时候,标准普尔曾经因为美债危机,下调过美国的主权信用评级,首次取消了美国债务的AAA评级,把美国主权债务评级降至AA+。结果第二周SEC的调查函就到了,不但要调查评级下调,还要标准普尔将知晓美国债务评级下调决定的所有员工名单递交审查,公司要罚,主使降级的职员要抓,看谁还敢乱来然而,今年不同以往。过去几个月中风起云涌的“去美元化”的大浪,已经将美元地位拍的摇摇欲坠。以前还能用两大评级公司的伪评级来糊弄,如今不违约的美元,各国都已经跃跃欲试要废除,何况眼看要违约的美元呢?

以前肯定不会违约的美元,至少这次变成了薛定谔式的违约。不到开盒那天,谁也不知道。要知道,帝国最怕不确定性。而这次的狼狈的不确定性,正是美元循环2.0破坏导致的。

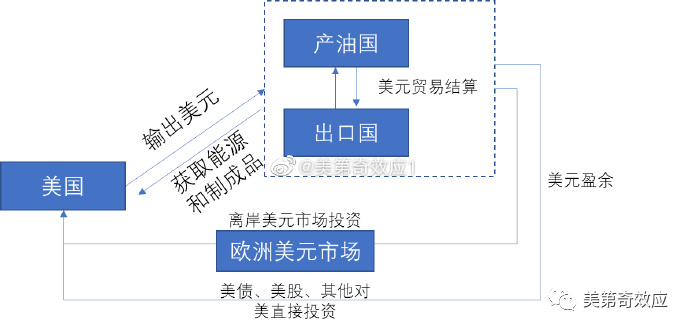

美元1.0循环,靠出口商品回收美元,后来美国工业实力下降,无法做到这一点之后,就通过美债和对美国投资收回美元。

产油国(如沙特)和出口国(如中日),通过对美国的出口,获得大量美元盈余,然后又通过直接对美国投资美债、美股和其他对美直接投资,以及欧洲的离岸美元市场等将美元回流回去。 这也是为什么创投泡沫的破裂,对美元有巨大的打击,如果美国硅谷不再是全球投资者的热衷之地,那么也就没有那么多美元盈余重新投向美国了

这也是为什么创投泡沫的破裂,对美元有巨大的打击,如果美国硅谷不再是全球投资者的热衷之地,那么也就没有那么多美元盈余重新投向美国了

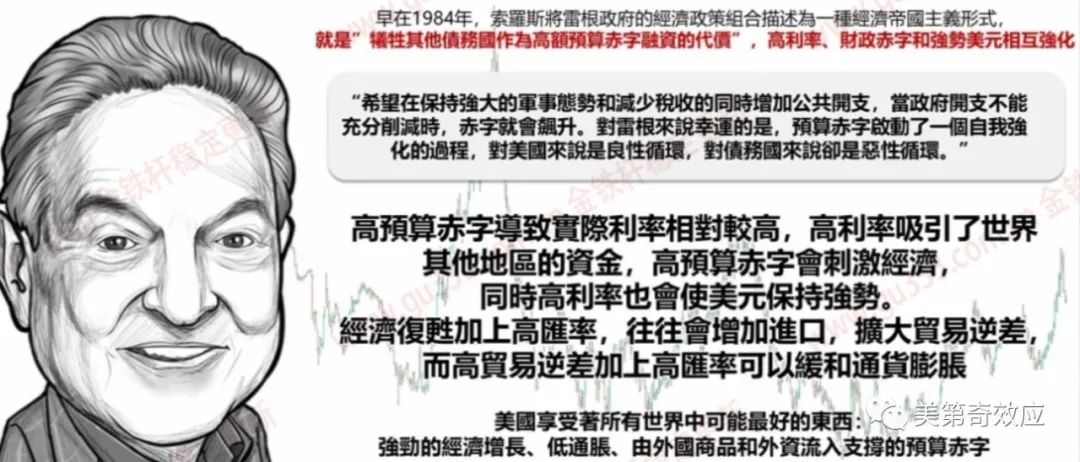

所以,美国需要周期的加息,人为的制造美元的强势地位。通过高赤字,刺激美国国内的经济,美国经济持续景气,通过加息和景气的经济吸引美元回流造成美元强势,强势美元之下,进口商品以美元计价的价格就变得更低了,低价进口商品解决了印钱带来的通胀问题,

原本因为美元回流造成美元荒,因为缺少美元而无法偿还债务,从而进一步导致国内资产价格暴跌的各路资源国和发展中国家,突然找到了一个新的美元来源。以巴西为例,这么一个物产丰富的国家,因为经济发展和强势美元造成的美元荒,去年外债规模达到6720亿美元,但外汇储备只有3247亿美元,眼瞅这就是要砸锅卖铁卖儿女的节奏。然而,现在突然有个国家帮他顶上外债,用长协的资源出口抵账,而且今后都不用借美元借款,避免外债导致国家违约,美元回流这条路就切断了。回流切断之后,换不来商品美元只算绿纸,印钞只在国内转,违约也就在路上了。

风大浪高,有些不方便说的,可以点击下边卡片移步小号聊一聊,也可关注笔者微博账号 @美第奇效应1

1万亿美元硬币这个梗是这么来的,美国财政部是不能印钱的,但是可以发行硬币,所以一旦政府缺钱可能违约的时候,耶伦可以命令财政部铸造一枚面值为一万亿美元的硬币,用它来还债,如果一枚不够,那就再来一枚……

这也是为什么创投泡沫的破裂,对美元有巨大的打击,如果美国硅谷不再是全球投资者的热衷之地,那么也就没有那么多美元盈余重新投向美国了