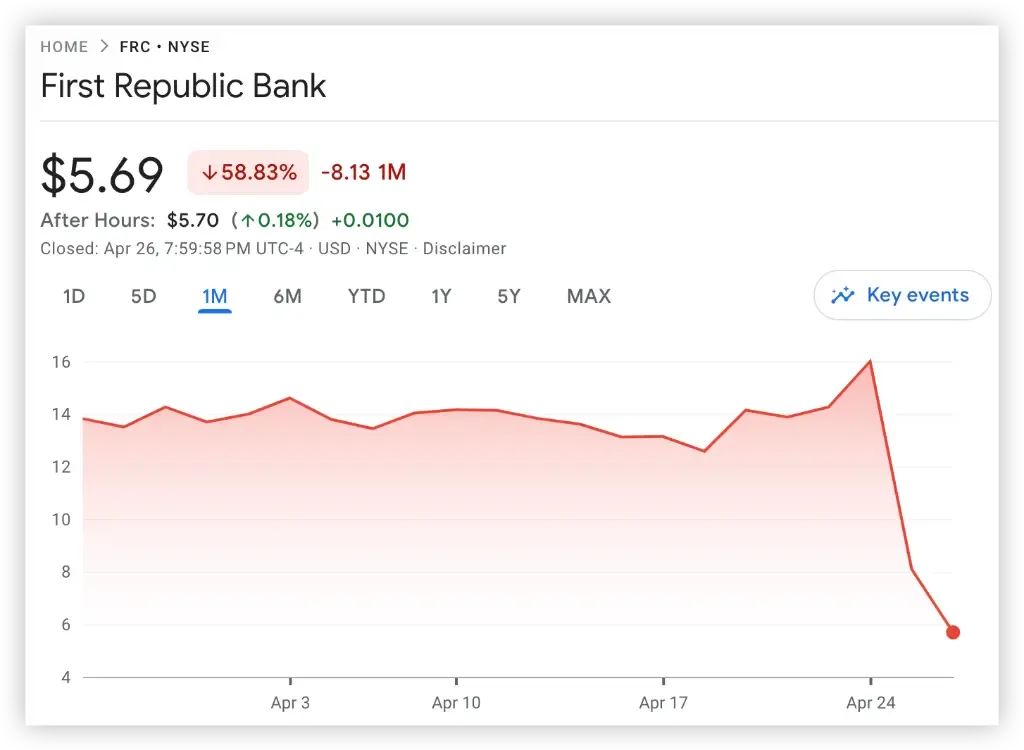

美联储将在下周(5月3日)的议息会议上做出怎样的决策,是全市场当前关注的焦点。而在3月遭受重挫的地区银行股第一共和银行近日持续暴跌,又为利率政策的走向增加不确定性。

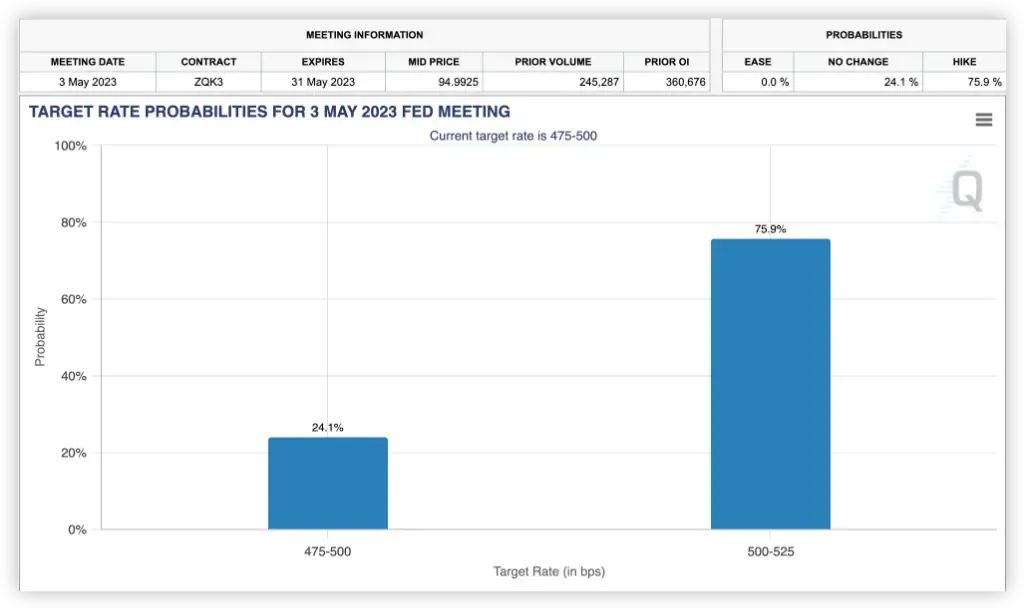

本周一,“第一共和银行”公布第一季度财报,财报显示,第一共和银行单季存款锐减40%,即使在摩根大通等大行注资帮助下,第一共和银行仍在3月银行危机中流失约1000亿美元存款,大超市场预期。差劲的财报重创投资人信心。自财报发布以来,第一共和银行股价暴跌约64%。如果自3月8日硅谷银行爆雷开始计算,第一共和银行股价已经累计下跌95%。这家银行的危机目前尚无平息的趋势,也让市场担忧,第一共和银行或许会再掀起一场银行业的震荡。进一步,美联储或将出于维护金融稳定的目的,在5月暂缓加息。期货市场数据显示,联邦基金交易员认为加息25基点的可能性下降至76%,暂缓加息的可能性为24%。就在上周,加息25基点的可能性还高达90%。

Evercore ISI的分析师在报告中写道:“我们不能排除围绕第一共和银行的发展可能会导致FOMC跳过5月,同时发出6月加息的信号。”分析师指出,第一共和银行压力重现,让市场疑心银行危机是否真的已经结束;并且,其他地区银行可能面临着类似的不确定性,信贷紧缩的实质规模,会不会也较预期更严重?上周,多名美联储官员表示,银行业危机导致的信贷紧缩可能会限制支出和增长。考虑到信贷紧缩实际是在为经济降温(替美联储干活),因此加息的必要性减小了。美联储在上次议息决议中发出了相对温和的鸽派信号,暗示加息已临近终点。市场普遍预计美联储将在5月小幅加息25个基点,自6月起停止加息,甚至在今年底转向降息。(来源:华尔街见闻)另据报道,摩根大通首席投资官表示,美国经济最快今年年底出现严重的中度衰退。 摩根大通首席投资官Bob Michele周三在节目中称,美联储5月将再加息一次,但将在9月开始降息。美联储自2022年初开启加息周期,将基准隔夜贷款利率从零上调至了5%,以应对几十年来最严峻的通货膨胀。Michele称这是“央行历史上最激进、最有害的紧缩步伐。利率冲击正在大规模地传递给经济金融系统。” Michele仍预计美联储5月政策会议将再次加息,因为尽管通胀正在大幅下降,但美联储关注的是滞后指标。他说:“美联储加息还没有结束,我认为他们会再加息一次。”他补充说,“这完全没有必要。”Michele说,加息活动将在今年年底开始产生严重的中度衰退,央行将在9月份开始降息,因为在那之前出现的数据将显示美国经济已经在前往收缩的半路上。他预计,当美联储开始降息时,通胀率将低于3%。“从历史上看,从美联储最后一次加息到经济衰退平均需要13个月。我们说,最后一次加息将在5月份,到11月、12月,就会陷入衰退。在衰退中途,美联储开始降息,这就是9月份的打开方式。” Michele在早些时候接受媒体采访时指出,加息步伐带来的冲击使美国地区银行成为“问题的一部分”。今年3月拖累“硅谷银行”和“签名银行”的压力,目前正困扰着“第一共和银行”。他还说:“如果说问题只局限于第一共和银行,那就有点天真了。”在Michele看来,银行存款外流的主要原因是,在创纪录的高通胀时期,消费者需要钱来购买价格更高的商品,而不仅仅是追求更高的回报。(来源:华尔街见闻)