价值投资的十项核心原则1:商学院学到的一切都是错的各位书友大家好,欢迎继续来到老齐的读书圈,今天我们继续讲投资,找来一本书叫做价值投资的十项核心原则,副标题叫做成为聪明投资者的工具与技巧,作者是詹姆斯蒙蒂尔,这是一个行为投资学大师,他写的行为投资学手册,畅销华尔街,成为必读书目之一。回头我们也会为大家讲到。而这本书更新,所以我们先讲,安全边际的作者,塞斯卡拉曼,给予了这本书很高的评价,他说这本书粉碎了有效市场假说,阐述了行为金融学的重要性,解释了投资过程与投资结果的关键差别。

一般我们看到的叫什么什么原则的书,大多都是讲理论的,比较空洞,但是这本书不一样他有大量的图表分析。这本书一共分为六大部分,第一部分告诉你,为什么在商学院学到的东西都是错的,第二部分讲价值投资的行为基础,第三部分是价值投资的哲学,第四部分列出了一些证据,第五部分,价值投资的黑暗面,做空,第六部分,他用这套理论,分析了一些当前的资产表现。投资上总有买卖,你买入,就会看好未来他的投资表现,而你的对手卖出,就是不看好。你么两个之中,必有一个是正确的。所以总体看下来,市场好像是不可战胜,但确实有一些人可以长期跑赢市场。而这些人通常都有一个共性,就是价值投资。

但这其中有三个行为投资中的重要因素,第一就是投资者总是倾向于去做高额回报,但是却从不考虑成本,比如彩票就是一个看起来收益很高,但其实成本巨大的东西,而那些成长股其实也是如此,看起来收益很高,但是如果你要去长期投资在这些热门股票上,他的收益水平反而低于市场。而那些平淡乏味,低增长,前途也不怎么光明的股票,反而容易产生低估。第二,损失厌恶,强化了偏见,在风险来临的时候,大家倾向于保守,于是就会过度抛售。造成价格明显低于价值。第三个因素,投资者难以应对不确定性,并对此表现十分糟糕,投资者的心里是有误区的,他们更愿意追求确定性的结果,而忍受低回报。这就不难理解为啥国债一发售,从来都是秒光。投资当中不光要看回报,风险也同样重要,大多数投资者都倾向于提高回报,而并非是降低风险,这就会让他们更加的激进,也会犯下更多的错误。作者说,大家投资上赔钱,基本只有一种情况,就是追热门,如果刨除这个情况,只有宏观经济大幅衰退,才会让投资者遭遇损失,而这其实极为罕见。下面我们来正式进入这本书,看看为什么你在商学院学到的一切都是错的。商学院里总是告诉我们市场有效假说,市场是绝对有效的,所以我们无法打败的,但作者显然不同意跟这个观点,建立在市场有效假说周边的一切理论,其实都很难实际产生效果。那些泡沫的存在,其实就已经推翻了市场有效理论。从1925年到现在已经出现了30多次泡沫,平均不到3年就会发生一次。无数数据都已经证明,市场有效理论已死,但偏偏有一些学术派的教授,仍然坚持,说这个理论只是睡着了。作者还批判了资本资产定价模型,他说分离阿尔法和贝塔 完全无关紧要,这种做法的对投资的天性产生了严重的干扰,约翰邓普顿说过,投资的目的,是税后实际总收益最大化,但是我们并没有把注意力全都放在这方面上。老齐解释一下,所谓资本资产定价模型,主要讲的是风险与收益率之间的均衡关系,简单来说,一部分投资是没风险的,比如买国债,存银行,另一部分钱是有风险的,那么至于要获得多大收益,就看你能承担多大风险,至于你这个人,到底持有多少股票,多少债券和存款最为合适,有一个公式可以计算。但作者说,这玩意没用,只是把人区分出来了而已。并不能让你获得更好的收益,和更低的风险。市场有效理论也影响了指数的编制,在市场有效假说当中,那么市值加权指数才是最佳指数,最客观的反应市场变动,但如果市场不是有效的,那么市值加权,则会导致我们为热门股多付出很多的费用,而对于低估的冷门股,却投入甚少。这本身与投资中的低买高卖原则就是相悖的。

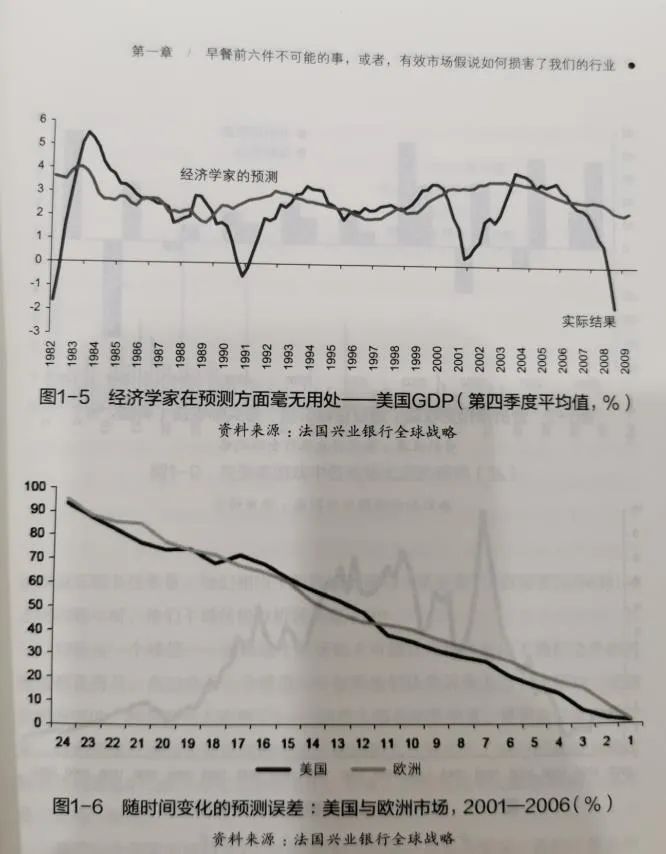

另外,作者还说,由于市场有效理论错误的定义了风险,所以风险管理行业其实显得也很多余,风险价值模型等方法的使用,告诉我们在某段时间内,资产价值损失的临界值。但这个东西最终会让人产生错觉,要知道,短期数据完全是滞后的,而我们用这些滞后的数据作为变量,那么这个公式就会产生结果上的巨大偏差。作者打了个比方,投资就像打扑克,而不是玩轮盘,打扑克的时候,对手是有应对的,也就是说,你的行为很可能会改变对手的行为,从而产生完全不一样的结果。而轮盘则不一样,他不会产生反应。格雷厄姆曾经指出,贝塔衡量的是价格波动而不是风险,但是资产定价模型中,贝塔却在试图准确的衡量风险,那么波动到底是不是风险呢?老齐认为这个不一定,当你十分乐观的时候,波动不是风险,反而会让你越来越兴奋,而下跌的时候,或者当你十分悲观的时候,波动就是灭顶之灾了。熊市里最后一波杀跌,往往是最狠的,会让很多投资者缴枪投降。所以去规避贝塔,其实也对于投资的帮助不大。还有一个我们经常用的投资方法,也是商学院主要讲的,就是DCF现金流贴现模型,一个企业的价值,只是所有未来现金流净现值之和,但很可惜这个东西也是在市场有效假设之下做出的。一旦市场不能够有效反应价格,那么这一切也就全都土崩瓦解。举个例子,很多人都觉得老齐之前讲过的股票,为什么刚讲完的时候总是下跌,其实就是这个问题,绝大多数情况下,市场不完全反应价值。从现实中其实也是如此,虽然学校里都在鼓吹市场有效理论,但是华尔街基本上都在进行着积极的管理。如果真的市场完全有效,那还交易个屁啊,大家应该都回家睡觉才对。积极地管理者通常都有两个赚钱的逻辑,第一就是内幕信息,我知道你不知道,所以我赚你钱。第二就是预见未来,就像下象棋一样,我比你多看了几步,所以我赚你的钱。但市场有效理论也在辩护,他们说机会转瞬即逝,当出现机会的时候,一定有人在套利,所以市场整体看还是有效的。但作者开了个玩笑,说就好比地上有100块钱,傻子都知道把他们捡起来,但经济学家不会,因为经济学家们认为,要真有100块钱,早就被别人捡起来了。意思就是说,他们坚信好事都是别人的,自己这辈子是不可能赶上好事的。有一个游戏,能够说明投资者行为在市场中的作用,就是从0-100中选出一个数字,最后把大家选出的数字平均值算出来,取三分之二,谁最接近,谁就获胜。1000个参与者参加,只要稍加思考就知道,67应该是极值,即便所有人都选择100,最大的获胜结果也就是67,但令作者特别吃惊的是,竟然有很多人都选择了67以上的数字,说明这些人几乎完全不思考。50,33还有22都是峰值区域,选择50的人也基本上没思考,应该就是本能的反应,而选择33的人,认为除了他们之外,其他人都会选择50,也就是说,他们自己认为,除了自己之外,其他人都是傻子。而选择22的人,则再上升一个层次,他们认为除了自己之外,其他人都会选择33这个数字,比傻子好一点,但终究还是弱智。还有很多人选择1这个数字,以经济学家们居多,这也再次证明了,经济学家们都是装在套子里的人,外面的人根本不会像他们一样思考。这个游戏的最终答案是17,平均数是26,1000个人里面,猜对答案的只有3个。我们玩这个游戏的目的,就是告诉大家,预测有多么的困难,你想猜测对方的行为,并且提前行动,这几乎不可能,你的一切想法,都有可能的是错误的。别人压根就不会按照你的逻辑去行动。你觉得别人很蠢,别人同样也觉得你很蠢。根据作者的研究,每三年股市就会波动一次,先是上涨到泡沫,然后在快速跌下来。作为一名行为学家,作者不断地警告人们认知偏差,也就是一味的寻找支持你想法信息的习惯,比如市场有效假说最大的一个武器,就是积极管理不能跑赢指数。那么作者要怎么破掉这个迷信呢?我们明天接着讲本内容节选自《价值投资的十项核心原则》本书已经播出

收听完整版+音频说书内容欢迎下载齐俊杰看财经app