智东西8月22日报道,今天,国产医学影像设备“巨无霸”联影医疗,正式登陆科创板。联影医疗(股票代码:688271)发行价为109.88元/股,发行市盈率77.69倍,开盘上涨54.81%至170.11元/股。截至09:40,其股价为182元/股,涨幅65.64%,总市值1500亿元,跻身科创板股票总市值前三,仅次于晶科能源和天合光能。

这家2011年成立的国产医学影像品牌,意欲跟西门子医疗、GE医疗、飞利浦医疗等国际巨头掰手腕。过去,我国高端医学影像设备市场长期被外资企业垄断,在高端PET/CT、MR和CT等产品市场,进口品牌的市占率一度超过90%。但近十年来,随着国产医学影像技术的发展,国产品牌的进口替代趋势愈发明显。其中,联影医疗凭借多个“国产首款”高端医学影像设备产品崭露头角。

近三年,联影医疗累计营收约160亿元。受益于新冠疫情对医疗影像设备需求增长的推动,2021年,联影医疗净利润达到14亿元。该公司预计今年上半年实现营收37~42亿元,归母净利润7.45~8.74亿元。值得一提的是,联影医疗当前的第二大股东上海联和是上海市国资委下属投资平台,持股比例为18.64%。本次IPO,联影医疗计划募资124.80亿元,用于投资以下项目:

本文福利:联影医疗招股书,可在公众号聊天栏回复关键词【智东西334】获取。

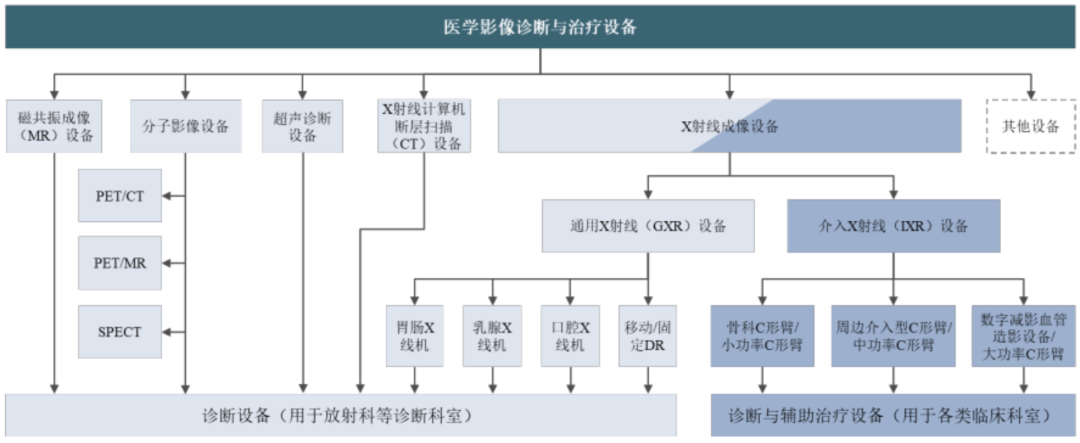

医学影像设备是医疗器械行业中技术壁垒最高的细分市场。在我国,这一行业长期呈现行业集中度低、中高端市场国产产品占有率低的局面。

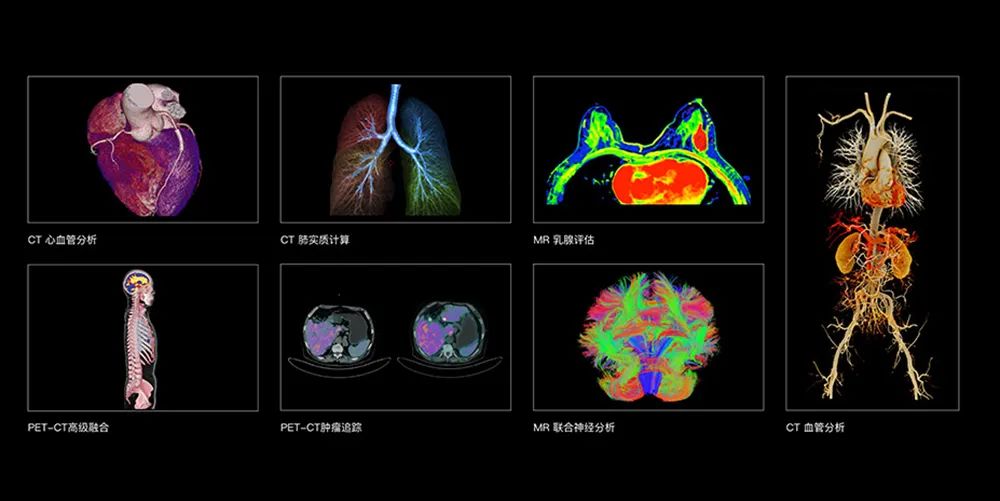

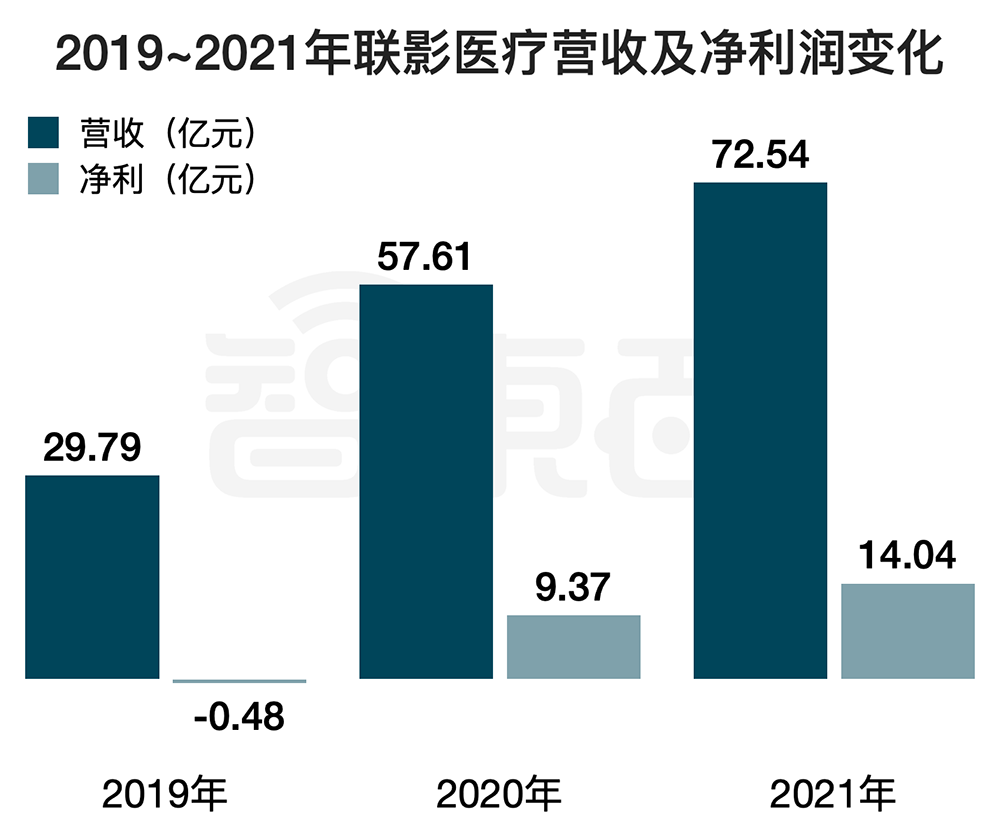

近年来,伴随国产医疗设备整体研发水平的进步,产品核心技术被逐步攻克,再加上AI(人工智能)、AR(增强学习)远程医疗技术等开创性科技成果的驱动,部分国产企业已通过技术创新逐步实现与国际品牌比肩并跑的目标。根据招股书,其主营产品包括高性能医学影像设备、放射治疗产品、生命科学仪器及医疗数字化、智能化解决方案,累计已向市场推出80多款产品,其中多款为行业首款或国产首款。2018年,联影医疗为聚焦主业,剥离了规模较小的第三方影像中心和医疗人工智能业务。 2019年~2021年,联影医疗年营收分别为29.79亿元、57.61亿元、72.54亿元,收入复合增长率达56.03%;净利润分别为-0.48亿元、9.37亿元、14.04亿元。

▲2019~2021年联影医疗营收及净利润变化

可以看到,其净利润是从2020年开始由负转正,并且近两年増势迅猛。但这个増势能否继续保持,可能还要划个问号。此前因新冠肺炎爆发,通过CT和移动DR产品进行的肺部影像检查成为新冠病毒感染早期诊断和鉴别诊断的重要方式,短时间推动医疗机构对此类设备的大量配置需求。而随着新冠疫情的常态化防控及新冠肺炎疫苗和治疗药物取得重要进展,核酸检测、抗原检测成为新冠疫情检测的主要手段,相应CT、DR产品的购置需求减弱,再加上这类设备的使用寿命为5-10年,后续市场总体需求预计将下降,可能会致使联影医疗增速放缓。另外值得注意的是,2020年和2021年,其利润总额 分别为11.55亿元及16.98亿元,政府补助占利润总额的比例分别为30.11%及25.83%,对净利润影响较大。 截至2022年3月31日,联影医疗的资产总额为106.07亿元,较上年末增加2.37%;负债总额为52.68亿元,较上年末下降1.14%。

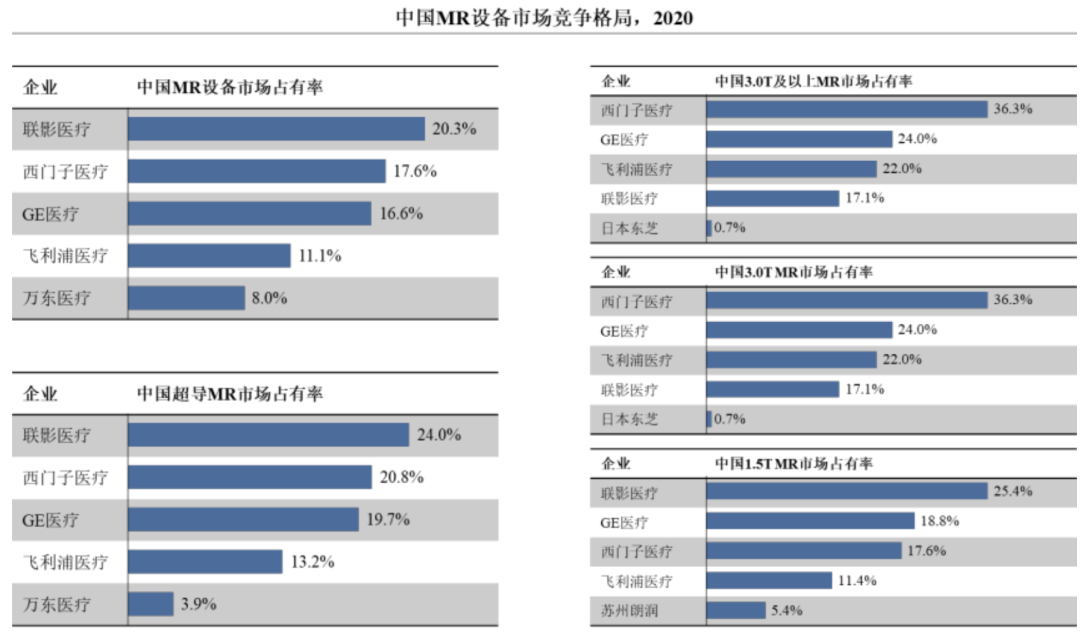

自上市以来,联影医疗的产品已入驻全国近900家三甲医院。全国排名前50的医疗机构中,联影医疗用户达49家。 其产品线覆盖磁共振成像系统(MR)产品、X射线计算机断层扫描系统(CT)产品、X射线成像系统(XR)产品、分子影像系统(MI)产品和放射治疗系统(RT)产品以及生命科学仪器等。按2020年度国内新增台数口径,联影医疗的MR产品在国内新增市场占有率排名第一,1.5T及 3.0T MR分别排名第一和第四;CT产品在国内新增市场占有率排名第一,64排以下CT排名第一、64排及以上CT排名第四;PET/CT及PET/MR产品在国内新增市场占有率均排名第一;DR 及移动DR产品在国内新增市场占有率分别排名第二和第一。

▲中国MR设备市场竞争格局(数据来源:灼识咨询,按新增台数口径)

过去三年,其主营业务收入以医学影像设备类产品销售为主,占比达到90%左右;CT产品、XR产品和RT产品销售收入合计占公司主营业务收入的比例分别为47.36%、60.43%和56.73%。

▲主营业务收入根据产品类别分类情况

可以看到,XR产品销售价格呈小幅上升趋势,MR、CT和RT产品销售价格先上升后下降,MI 产品销售价格增幅较大,主要受2020年度新高端产品上市影响。 联影医疗的智能化水平在业界领先。它将AI技术运用到扫描定位、成像、图像后处理中,实现一键进床、多协议便捷规划、自动化后处理、关键部件失效预警、休眠唤醒技术等功能。相关产品已实现头部、心脏、脊柱、腹部等各部位智能扫描。通过引入AI技术,联影医疗的智能光梭成像平台技术能够实现受检部位最快百秒级成像。尽管近年来国产品牌在技术及市场方面均有起色,但目前进口品牌仍处于市场领先地位。除了需与拥有品牌、渠道及技术优势的国际巨头较量外,联影医疗还面临迈瑞医疗、东软医疗、万东医疗等国内厂商的竞争。

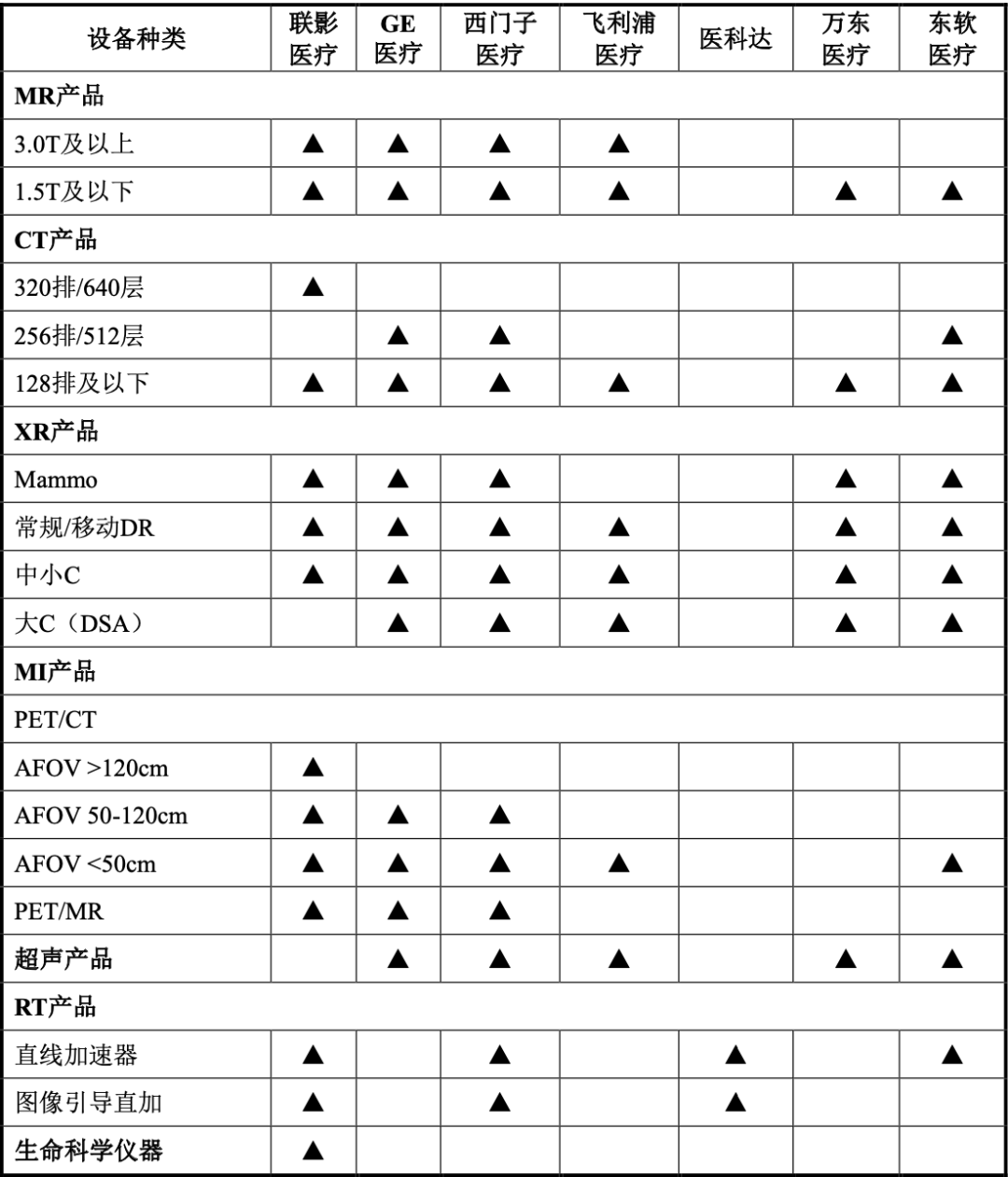

▲联影医疗产品线与国内外市场主要参与者对比

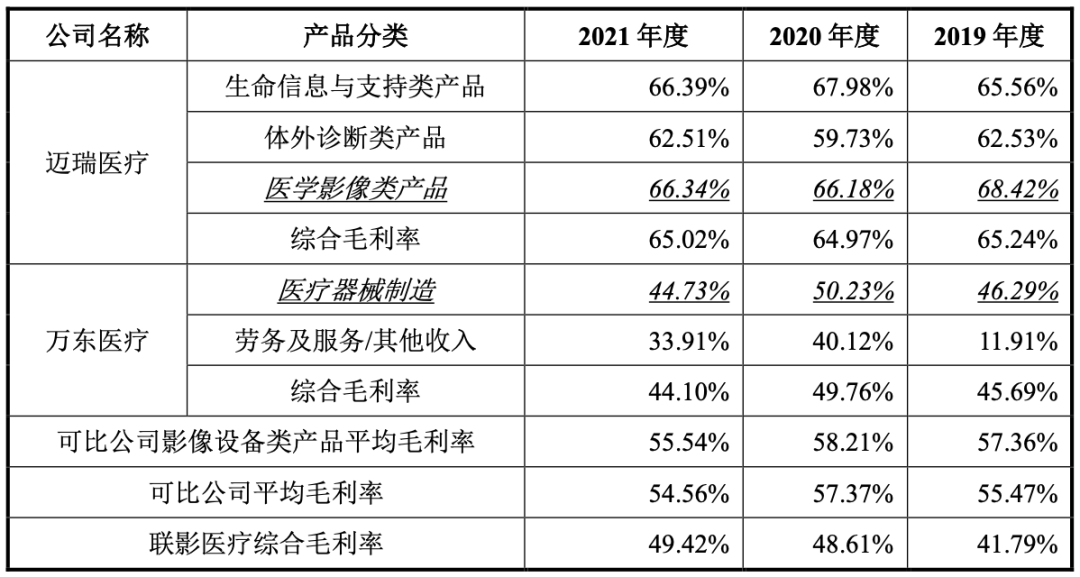

2019~2021年,联影医疗主营业务毛利率分别为 42.06%、48.81%和49.71%,主营业务毛利率稳步提升。

▲同行业可比公司毛利率情况

从与同行毛利率的对比来看,其毛利率与万东医疗较为接近,由于细分产品不同,毛利率低于迈瑞医疗,总体符合行业水平。

高端医疗设备的研发技术壁垒极高,属于多学科交叉、知识密集、创新密集的行业。一台设备的研发往往涉及生物医学工程、机械、算法、电子信息、材料科学、医学影像技术等众多学科领域。这对核心团队的技术背景提出了很高的要求。根据招股书,联影医疗共有10位核心技术人员,分别是MR、CT、XR、MI等领域的专家,毕业于上海交大、复旦、北大、清华、哈工大等知名学府的生物医学工程、核电子学、核物理、力学、工程物理、通信工程等硬科技专业。

其中,张强是联影医疗董事长、总经理、CEO,曾带队实现了国产首台3.0T超导磁共振系统等多款产品的产业化。他出生于1969年,本硕均就读于上海交通大学生物医学工程专业,1996年赴美攻读凯斯西储大学生物医学工程博士学位,曾先后任职于上海交通大学、美国优利系统公司上海办事处、美国西门子医疗系统公司、西门子(中国)有限公司上海分公司。联影医疗高级副总裁、首席技术官HONGDI LI本硕博均就读于中国科学技术大学核电子学专业,是PET分子影像领域的知名专家,曾在美国德州大学安德森癌症中心参与多项美国国立卫生研究院的高清PET项目研究,先后任职于香港科技大学、美国德州大学安德森癌症中心。由于大型高端医疗设备的研发周期长,研发投入大。2019~2021年,联影医疗研发投入分别达到6.90亿元、8.50亿元及10.48亿元,占营收的比例分别为23.17%、14.76%和14.45%。 对比全球领先的医疗器械企业,美敦力2020财年研发投入24.93亿美元,占当年销售额的8.3%;飞利浦医疗2020年研发投入21.81亿美元,占当年销售额的9.1%;雅培2020年研发投入23.63 亿美元,占当年销售额的6.8%。 目前,联影医疗的研发部门主要包括6个部门:产品线事业部、公共部件事业部、医疗软件事业部、医疗功率部件事业部、U+事业部以及未来实验室。 其研发人员超过2000名,占公司员工总数比例超过35%;超过1900人拥有硕士或博士学历,超过500人具备海外教育背景或工作经历。专利方面,联影医疗已取得境内发明专利授权超过1200项,境外发明专利授权超过400项,并牵头承担近40项国家级及省级研发项目,包括近20项国家级科技重大专项。

报告期内,公司前五名客户具体情况如下所示,不存在向单个客户销售的比例超过营业收入50%或严重依赖少数客户的情况 。

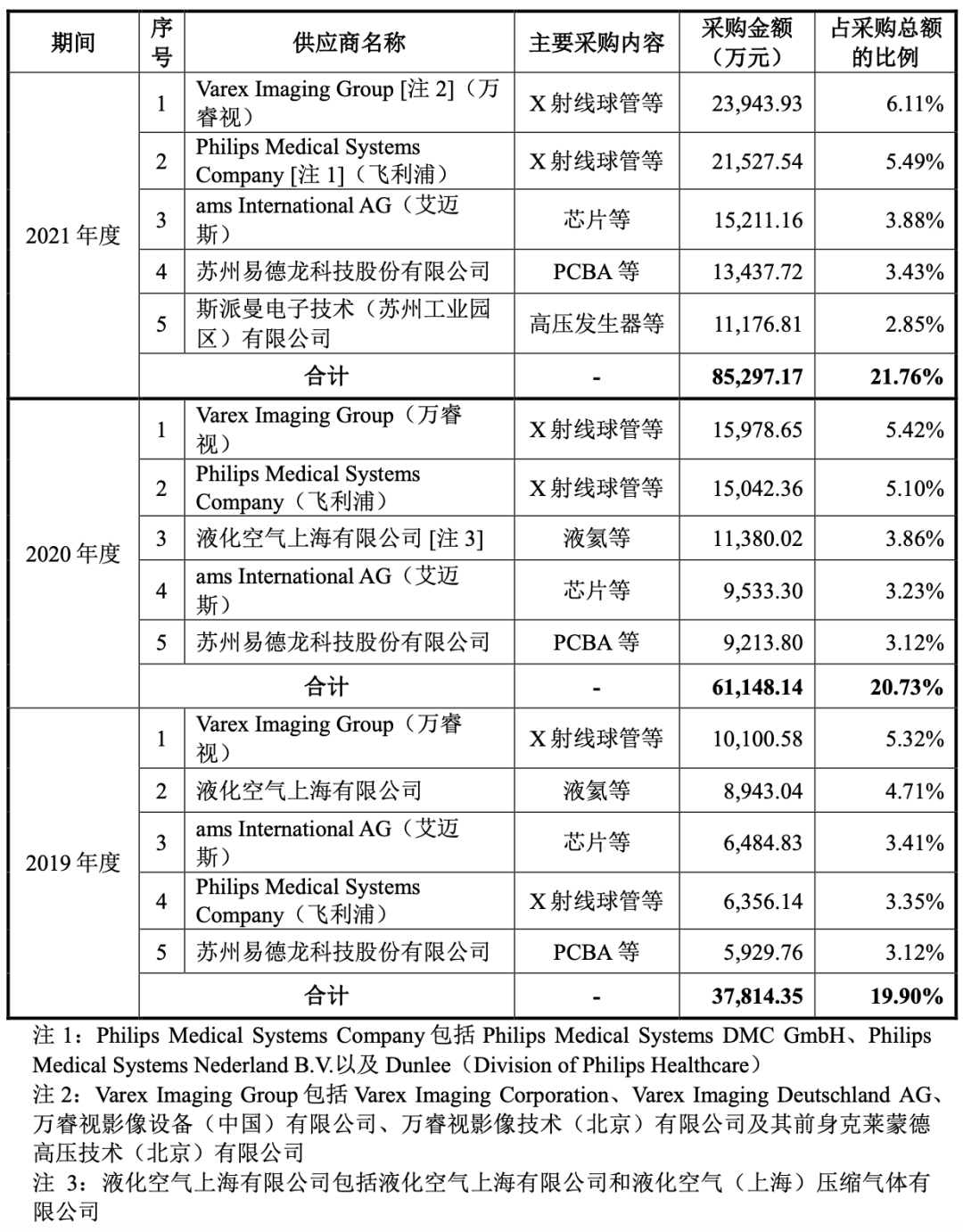

当前,联影医疗生产CT产品用的球管和高压发生器,生产XR产品用的X射线管、高压发生器和平板探测器,以及生产RT产品用的磁控管等核心部件仍以外购为主。其上述核心部件的供应商既包括万睿视、飞利浦、佳能、斯派曼电子技术(苏州工业园区)有限公司等境外供应商及其境内子公司,也包括上海奕瑞光电子科技股份有限公司、苏州博思得电气有限公司等境内供应商。

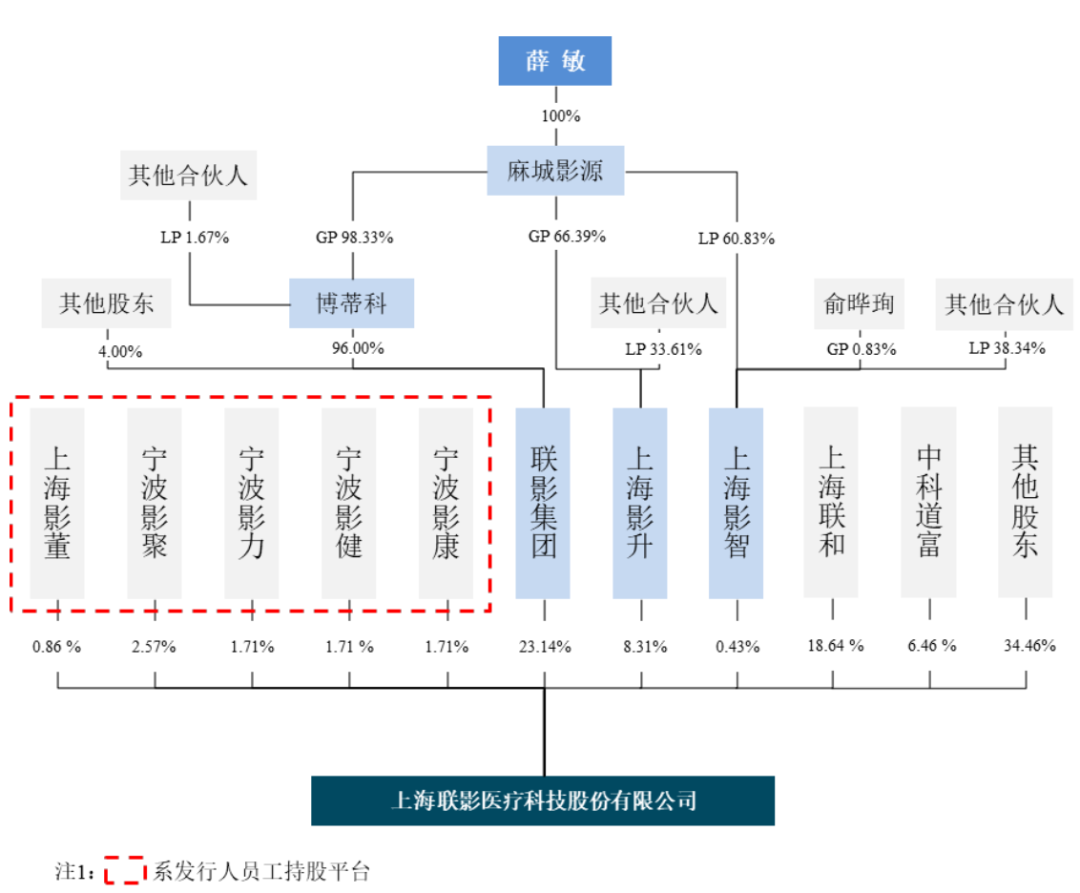

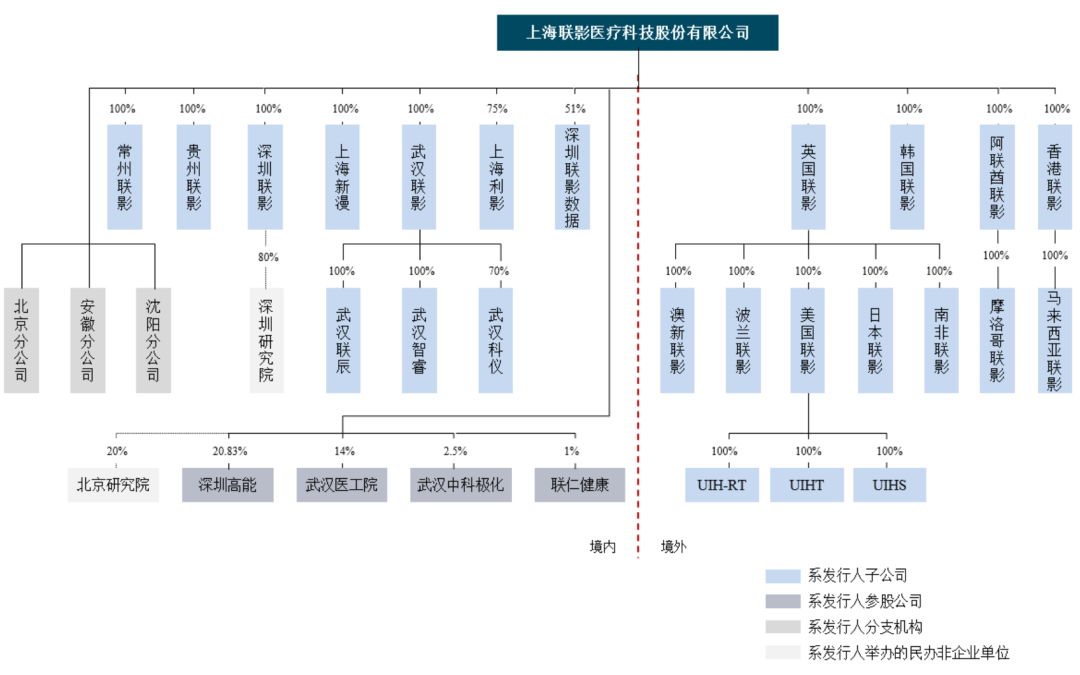

联影医疗的控股股东为联影集团,实际控制人为联影集团现任董事长薛敏。薛敏出生于1961年,研究生毕业于中科院武汉物理所,1988年出国留学和工作,1998年回国创办深圳迈迪特仪器有限公司,此后一直在医疗设备行业从事研发、管理、咨询等方面工作。联影医疗共拥有24家控股子公司(其中10家为境内公司,14家为境外公司)、4家参股公司、3 家分支机构,举办了2家民办非企业单位。

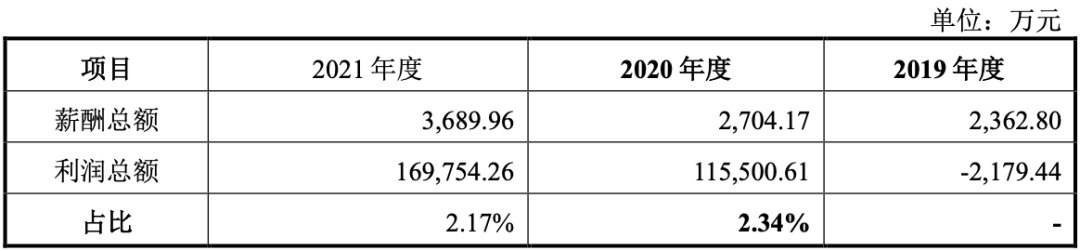

报告期内,联影医疗董事、监事、高级管理人员及核心技术人员薪酬总额占公司各期利润总额的情况如下:

这些人员2021年度从联影医疗及其关联企业领取收入(含税)情况如下:

近年来,建设“健康中国”已上升为国家战略,我国大健康市场正快速扩容,高端医学影像行业支持力度增加、新冠疫情的常态化防控等因素,都在促进对医学影像设备的潜在需求,国产品牌的市占率也在不断增长。随着国产医学影像设备的自主研发及创新水平不断提升,国内企业逐渐突破技术壁垒,国产替代的步伐未来有望加快,产品结构从中低端向高端甚至超高端升级。以XR为例,多家国内厂商已掌握平板探测器、高压发生器、X射线管等核心部件的生产制作以及关键成像技术。 在有利政策的驱动下,我国有望迎来国产医疗设备繁荣的新阶段,国产龙头企业将享有行业高速增长以及进口替代的双重红利。本文福利:联影医疗招股书,可在公众号聊天栏回复关键词【智东西334】获取。

(本文系网易新闻•网易号特色内容激励计划签约账号【智东西】原创内容,未经账号授权,禁止随意转载。)