低研发、低成本、高售价,是敷尔佳被称作“医美面膜印钞机”的关键因素。

作者 | 王尔德

编辑 | 杜仲

来源 | 观潮新消费(ID:TideSight)

利润堪比茅台的面膜第一股来了。

日前,哈尔滨敷尔佳科技股份有限公司(以下简称:敷尔佳)在深交所创业板首发上会。

此次IPO,敷尔佳计划募集18.97亿元,投向“生产基地建设项目”、“研发及质量检测中心建设项目”、“品牌营销推广项目”以及补充流动资金。

凭借“医美面膜”, 过去三年敷尔佳净赚21亿元,2021年毛利率更是高达82%,远超美妆行业70%平均毛利率,距茅台2021年的91.62%毛利率相差不到10个百分点。

但亮眼的业绩下,重营销、轻研发等问题也引来诸多争议。上市道路颇为曲折,敷尔佳终于要上市了。

成本十元售价百元,赚麻的“医美面膜”

敷尔佳成立不过5年,但业绩增长非常猛,并迅速在行业中脱颖而出。招股书显示,2018年-2021年,敷尔佳营收分别为3.73亿元、13.42亿元、15.85亿元和16.5亿元;实现归母净利润2亿元、6.61亿元、6.48亿元、8.06亿元。相比营收,敷尔佳的毛利率更引人注目。2019-2020年,敷尔佳毛利率均76%左右,2021年高达81.95%。2022年1-6月,敷尔佳收入8.17亿元,较2021年同期增长2.94%。主营业务收入中,线上收入3.15亿元,同比增长22.39%;线下收入5.02亿元,同比下降6.42%。2022年1-6月归属于母公司的净利润3.57亿元,较2021年同期增长1.57%。和高收入成正比的是高营销投入。2019年-2021年,敷尔佳的销售费用分别为1.15亿元、2.65亿元和2.64亿元,销售费用率分别为8.60%、16.75%及16.01%。招股书中提到,未来公司销售费用可能持续增长,若上述销售费用投入无法取得预期效果,则可能使公司盈利能力下滑。对于净利增速略低于收入增速的原因,敷尔佳表示,主要系公司加大品牌营销推广投入,线上收入增长带动电商平台推广服务费上升,销售费用增加;同时公司加大研发投入力度,研发费用增长所致。敷尔佳最被诟病的是研发投入。2019年-2021年,敷尔佳研发投入分别约为60.39万元、147.97万元、524.29万元,研发费用率分别为0.04%、0.09%、0.32%。有意思的是,截至2021年底,敷尔佳共拥有员工441人,其中研发人员6人,其中2人属于高级管理人员。相比之下,巨子生物同期研发人员84人,占比12.56%;创尔生物研发人员78人,占比22.03%。随着公司业务发展,截至2022年6月30日,敷尔佳主要参与研发活动的人员增至10人。据弗若斯特沙利文的分析报告,2020年敷尔佳贴片类产品销售额为贴片类专业皮肤护理产品市场第一,占比 21.3%;其中医疗器械类敷料贴类产品占比 25.9%,市场排名第一;功能性护肤品贴膜类产品占比 16.6%,市场排名第二。敷尔佳的面膜有多赚钱?招股书披露,敷尔佳的平均客单价为168.07元。2019年-2021年,面膜收入占各期化妆品收入比重的85.72%、83.89%及85.13%。其中,敷尔佳胶原蛋白水光修护贴、敷尔佳虾青素传明酸修护贴、敷尔佳积雪草舒缓修护贴、敷尔佳透明质酸钠修护贴(白膜)、敷尔佳透明质酸钠修护贴(黑膜)合计占公司各期化妆品类收入的比重分别为80.53%、79.65%及76.75%。据其官方店铺显示,敷尔佳白膜医用敷料售价为148元/盒;黑膜售价为199 元/盒,均为一盒5片,这意味着单片价格25-40元不等。而敷尔佳披露的问询函,2021年,其医用敷料和面膜采购单价分别仅10.17元/盒、9.49元/盒。这意味着,市面上售价148元/盒、199元/盒的面膜,成本仅10元左右。如此高毛利,敷尔佳不愧是名副其实的“面膜印钞机”。此前,敷尔佳曾对“暴利”作出了解释:公司收购北星药业后,主要采取自主生产模式获得主营业务产品,公司享有生产环节利润。但毫无疑问,低研发、低成本、高售价,才是敷尔佳被称作“医美面膜印钞机”的关键因素。

踩准功效护肤

敷尔佳的成功并非偶然,而是稳稳地踩中了功效护肤的风口。2012年起,美容护肤及皮肤修复行业发展迅速。同年,敷尔佳创始人张立国敏锐嗅到专业皮肤护理产品的消费需求。联手哈三联,经过2年时间,共同研发出“医用透明质酸钠修复贴”,也就是所谓的“医美面膜”,成为较早一批进入专业皮肤护理市场的玩家。2016年,哈三联取得了二类医疗器械生产许可证和医用透明质酸钠修复贴的产品注册证,开始生产相关产品。医美的黄金发展期成就了敷尔佳。2017年,张立国成立了独立公司,专门负责卖敷尔佳品牌产品。2021年2月,敷尔佳以换股的形式,收购了北星药业100%股权。北星药业原来是哈三联旗下专门负责化妆品和医疗器械生产销售的子公司。敷尔佳的产品可以分为医疗器械类和功能性护肤品类。其中,医疗器械类产品是敷尔佳最早涉足的领域,也是公司营收的大头。2018年,敷尔佳的功能性护肤品只有四款面膜和三款其他类型产品,2021年,化妆品类产品数量已达45种。功能性护肤品的营收也从2018年的3800万元增长至2021年的7.2亿元,成为新的增长点。据招股书显示,2019年-2021年敷尔佳医疗器械类产品收入分别为 9.2亿元、8.8亿元及9.3亿元,化妆品类产品收入分别为 4.24亿元、7.05亿元及 7.2亿元。2022年上半年,敷尔佳医疗器械类产品收入同比下降6.06%;化妆品品类中,水、精华及乳液、冻干粉及喷雾类产品收入也出现了下滑。敷尔佳表示,主要原因是受到2022年上半年新冠肺炎疫情的影响。一方面,导致主要使用医疗器械产品的下游场景(美容机构、医疗机构等)经营活动受限,且敷尔佳线下销售的品牌推广、经销商合作受到不利影响;另一方面,化妆产品因涉及多种生产原材料,受疫情及限电影响,导致产能下降,从而影响到营收。近年来,专业皮肤护理行业高速发展。据弗若斯特沙利文分析,中国功能性护肤品和医疗器械类敷料产品的市场规模由2016年的89.7亿元和2.3亿元增长至2020年的223.4亿元和41.8亿元,年均复合增长率为25.6%和105.7%。预计到2025年,功能性护肤品和医疗器械类敷料产品的市场规模将达到565.5亿元和201.4亿元。值得注意的是,监管部门于2020年发布了《医疗器械通用名称命名规则》,其中明确规定医用敷料命名应当符合《医疗器械通用名称命名规则》要求,不得含有“美容”、“保健” 等宣传词语。 国家对医疗器械的监管趋严,尤其是医疗器械类敷料产品。2021年12月31日,国家药监局发布《第一类医疗器械产品目录》修订说明,其中明确删除了液体敷料、膏状敷料有关内容。2022年4月1日起,冷敷贴、冷敷凝胶产品不得以第一类医疗器械继续生产和进口。此外,目前市场上医用敷料的成分较为简单,主要为透明质酸钠和胶原蛋白。高毛利之下,竞品也越来越多,包括但不限于薇诺娜、巨子生物、芙清、可复美等等。敷尔佳再想擦边讲“械字号”面膜故事,恐怕没那么容易,更不要说一直被争议的微商、“传销”之路。

一片面膜背后的暗战

对消费者来说,面膜试错成本最低,在众多护肤品中已成为第一大消费品类。

艾媒咨询数据显示,在2021年中国消费者常用护肤品类调查中,面膜以55.2%的使用率排名第二。目前面膜整体市场规模已达350亿元。据预测,2024年国产面膜市场规模将突破600亿元。

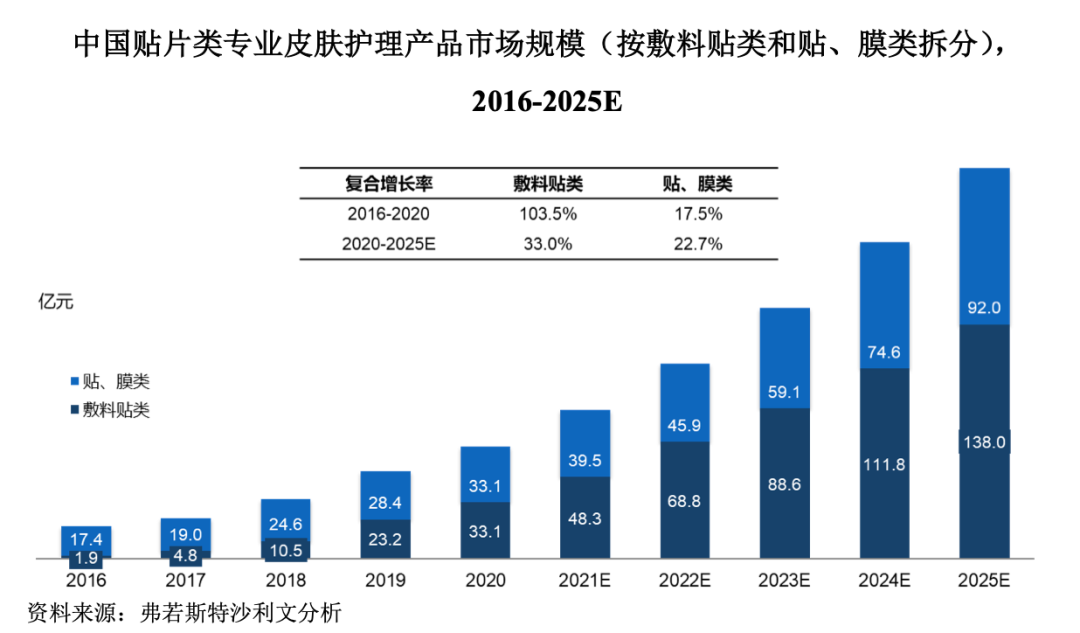

专业皮肤护理产品的产品形式分为贴片类和非贴片类两大类,贴片类专业皮肤护理产品市场规模增长速度快于整体皮肤护理产品市场。

随着功能性护肤大火,贴片类专业皮肤护理产品市场规模由2016年的19.3亿元增长至2020年的66.3亿元,年均复合增长率为36.1%。预计市场规模将在2025年增长至 230.1亿元。

而贴片类专业皮肤护理产品按不同监管体系可以分为敷料贴类和贴、膜类(功能性护肤品)两种。敷料贴类产品在中国起步较晚,2016年市场规模仅1.9亿元,2020年增加至33.1亿元;贴、膜类功能性护肤品由2016年的17.4亿元增长至2020年的33.1亿元。预计到2025年,敷料贴类和贴、膜类(功能性护肤品)市场规模将达到138亿元和92亿元。

被商家创造出的“医美面膜”, 也成就了不少医美神话,敷尔佳、创尔生物、巨子生物先后IPO,争当医美面膜第一股。从他们的招股书来看,近三年毛利率均在80%左右。

高毛利率之下,意味着这些医美面膜成本都很低,但他们的业绩增长开始乏力了。

2020年初国家药监局明确指出不存在“械字号面膜”,医疗器械产品也不能以“面膜”作为其名称,医用敷料的管控开始加码。也是这一年起,敷尔佳、创尔生物陷入增长危机。

2021年底,创尔生物因2021年营收无法满足“最近3年营业收入复合增长率达到20%,或者最近一年营业收入金额达到3亿元”的上市要求,主动撤回科创板IPO申请转战北交所。

而其他品牌的增速也都靠真金白银砸出。即便有“医美”加持,也逃不过不断涌出的新品牌蚕食,另一边,如华熙生物等巨头也在加码功效面膜。

从面膜在中国推广到成为全球最大的面膜市场,不过20多年。众多业内人士都认为,面膜是中国唯一能够挑战国际大牌的品类。

然而面膜的水却很深,尤其是欧美大牌、国产面膜和微商渠道起家的品牌混战下,火药味愈发浓。

面膜行业的洗牌,早已注定。

更多精彩请关注观潮日报⬇️