点击图片即可免费领书哦👆

风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:大马哈投资

来源:雪球

如果说2023年的市场是大家燃起的希望逐渐被浇灭,今年的市场则是直接给大家来一个当头棒喝,开年不到一个月,很多基金的跌幅已经超过去年全年,跌幅最大的基金已超过25%,回本路漫漫。

在极度悲观的市场环境下,红利类指数成了香饽饽,市面上各类正儿八经的红利基本都取得正收益,对红利指数的分析文章层出不穷,有分析红利策略表现好背后原因的,有分析红利指数是否拥挤的,也有分析如何选取红利主题基金的。这些内容在此时可能非常受大家的关注,但针对这些内容我也想提一些不一样的观点。

说到红利策略表现好背后的原因,现在有非常多的让人着迷的宏观叙事,比如日本失去三十年期间对我们的借鉴、中国特色估值体系(中特估)等,逻辑显得非常流畅及合乎情理,但客观来说对我们投资的参考意义并不是太大。

如果把时间拉回到2020年,当时市面上正是流行以大为美,大家普遍的认知是从长期表现来看,买入时点的估值对优质投资回报的影响微乎其微,为这些公司持续的拔估值提供理论依据。至于当时的红利类资产,大家会把这些个股所属的行业阵营一股脑打入旧经济,认为他们已经跟不上时代发展的需要,是估值陷阱,然后也列出了美股市场的经验,美股的低估值板块已经在非常长的周期内跑输了大盘,因此A股市场的低估值因子大概率也失效了。至于当时小盘股,大家则是认为随着A股市场注册制的推动,小市值公司已经没有了壳价值,以至于某首席经济学家直言,A股市场只需要关注市值靠前的几百只股票,其他股票不用看了。

可事后来看,这些不看好红利和小盘的观点难免显得有点荒唐,一方面确实有市场风格的钟摆转向使然;另一方面将红利资产等同于估值陷阱,将小市值股票的投资价值等同于壳价值难免失之于粗。既然这样,我认为现在市面上各种看好红利资产的观点大概率也是有逻辑漏洞的,尤其是那些有着庞大宏观叙事的观点,我觉得更是得高度警惕,这种宏观层面的东西事后看起来很容易总结,但事前却不容易识别。就像三年前的今天大家都在谈论一种积极向上的新经济及核心资产逻辑,而现在我们则是在谈论一种完全相反的悲观主义宏观逻辑,这是一种典型的把市场及经济的短期表现长期化。

至于红利指数是否拥挤的这个话题,我觉得这些分析的参考价值可能也是有限的,主要原因有两点:

(1)这些各种分析及衡量指标正确的概率本来就不是100%,能有个60-70%的正确率就已经非常高了,我们拿这些指标判断红利资产是否拥挤可能总共也就一两次,这使得哪怕这些指标再好,我们也容易遇上小概率事件;

(2)相对于关注红利资产未来能否给我们带来绝对收益,大家可能更为关注的是红利资产相对于其他资产是否具有相对收益。现在除红利外的其他类资产暴跌,大家的诉求就是只要你不让我的组合亏钱就行,这看起来简单,但其实在熊市环境下,这是一个非常高的要求。而未来一旦其他权益资产开始反弹,那么投资者的需求则会快速转变,不再会把需求简单停留在不亏钱,而是要跟上市场,这时候才是真正考验大家对红利资产信心的时候。市场是善变的,投资者同样是善变,大家所要求的不亏钱、跟上市场其实本质上都是在不同市场阶段追逐表现最好的资产。因此评估红利资产是否拥挤这样的研究对于投资者而言是远远不够的。

现在也有非常多的文章在分析如何选择红利指数基金,我同样想表达一些自己不一样的观点。

过去几年红利资产的优异表现再叠加论证红利板块表现好的宏观叙事,让很多人会默默形成这样一个“决心”,我现在要找一个靠谱的红利类指数,然后拿着三年五年不动。如果大家奔着这个目标来的,那研究各红利指数之间的差异性并给出相应的投资建议是没问题的。但问题在于,一旦某投资者声称要持有某个股票某只基金XX年时,这大概率是一个彻底的谎言,长期持有某类资产取得突出回报的前提是以中间的巨大波折为代价的,尤其是在这类资产最热门的时候开始持有,而中间的巨大波折足以让绝大多数人对这类资产的信仰产生动摇,就像2019-2020年的红利策略。

既然这样,我觉得大家没有什么多大必要对红利资产进行东挑西选了,买一些市面主流的红利指数就好,这些指数的短期表现差异并没有大家想象的那么大,而且哪怕差异很大,客观来说投资者也很难事前预知。

那么我们该如何看待红利板块的投资价值,前几天我看到广发基金冯汉杰在季报中给出的观点,我非常认同,认为挺值得大家参考的:

【冯汉杰】2023年以来,以红利为代表的部分稳健类个股表现良好,未来是否会继续延续强势成为争议焦点之一。市场上有人认为其这两年表现较好的原因是有了中特估的概念,或者具有所谓的防御属性。我们认为这种思路仍然是在讨论风格和标签,而非个股本身的隐含回报。本基金投资红利类公司的标准是对其提供的包含股息率在内的综合回报是否感到满意,而非其是否有资本利得的回报空间,虽然这一类标的并非像市场很多人认为的那样缺乏弹性。例如,是否要投资一个预期股息保持稳定、股息率为10%的公司,本基金考虑的仅仅是这10%的回报是否令人满意,而非红利风格是否适合当下的市场环境。在这两年的环境中,假设没有任何概念加持或股价的上涨,该公司就仅获得了10%的回报,这样风险收益比的标的至少能得九十分。另一方面,这一标的可能的上涨空间不一定太低,因为其上涨多少取决于上涨后更低的股息回报与估值更高的价格组合的风险收益特征是否依然令人满意,而答案在某些时刻很可能是肯定的。

......

市场一直习惯性地认为红利类标的仅有防御价值,并将这两年的上涨归因于市场特殊环境,这是风格思维盛行的体现,也是很多市场参与者希望获得当年最高的可能收益的自然选择。但本基金从不追求这样的目标,也不采用风格思维模式。我们从不认为有哪种投资方法是应当“全民推广”的,每个人都应该有自己适合和偏好的方法。【冯汉杰】

总结到一点,大家在谈及市场风格这类话题的本质还是在于追寻每个时点表现最好的资产,我觉得这大概率是很难做到的,与其这样大家还不如接受自身判断的不完美,均衡配置逆向配置,而非力求抓住每个阶段的市场热点。

如果你在投资中遇到困惑,无人倾诉;如果你对投资还很懵懂,不知投资体系为何物。

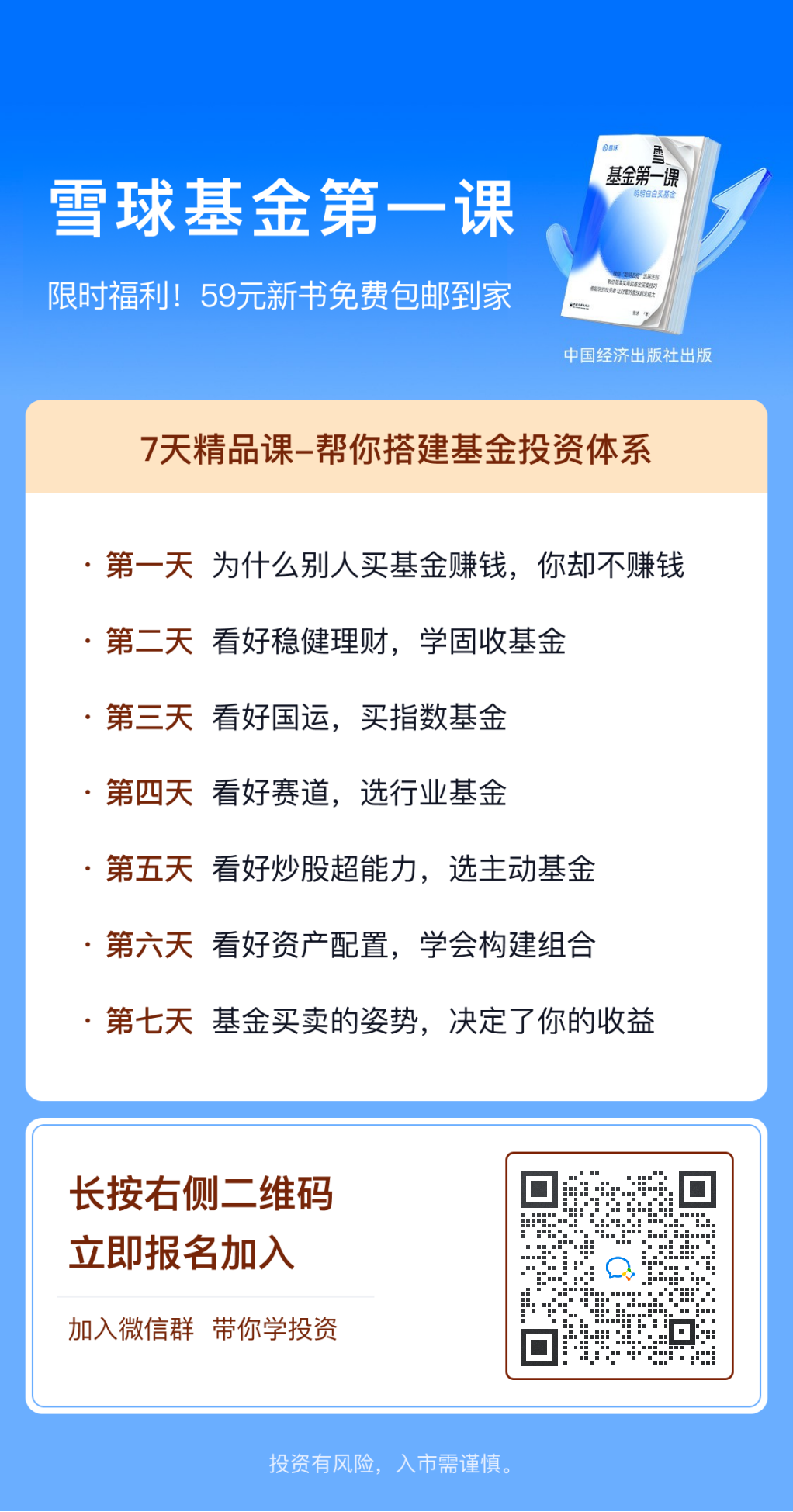

那么,欢迎加入雪球官方出品的雪球基金第1课!小雪1对1亲密陪伴式教学,7天时间教你一套系统的基金投资方法!让你能够明明白白地认识投资!

还有长期的社群可以交流心得,让我们共同等待市场的反转!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。