出海新手不用愁:专业开发解决客户“从仓库到终端”一站式出海业务相关问题

移民和留学的福音:利用加拿大ESL课程高效快速的提升英语水平

经济学人的文章,总结了2022年五大逆转的金融趋势,指出连续一年的利率上升已经让市场陷入混乱。金融市场最糟糕的惊人表现,往往出现在被认为是理所当然的东西突然被质疑的时候。无论是郁金香价格的上涨还是社会封锁的解除。投资者在2022年过得很艰难,但考虑到这一年中许多趋势改变了方向,真正令人惊讶的倒是,怎么没有变得更糟糕呢。

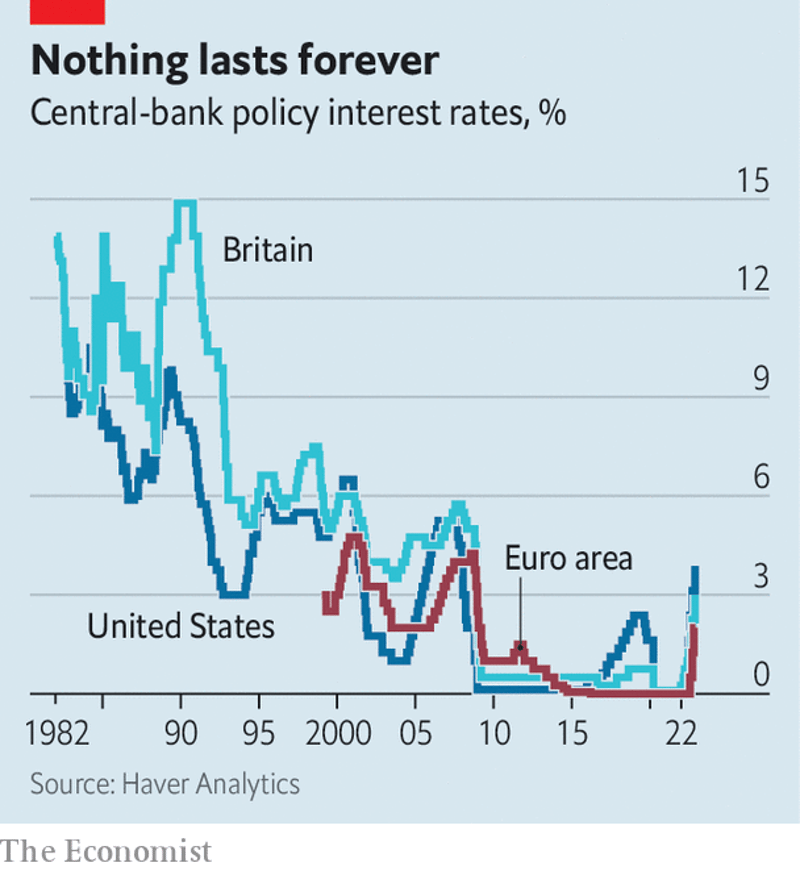

在回顾2010年代时,未来的金融历史学家会感叹,人们真的以为利率会永远保持在零附近。即使在2021年,受人尊敬的投资机构也在发表文章,标题是“零,为什么利率会保持在低水平”。几十年来,借贷成本一直在下降;2007-09年的全球金融危机和covid-19大流行的结合,似乎已经将利率永久地粘在了地板上。2022年,持续的高通胀率溶解了这种胶水。美联储会开始了自20世纪80年代以来最迅速的紧缩周期,将基准利率的目标范围提高了四个多百分点,达到4.25-4.5%,其他央行紧随其后。市场预计利率将在2023年停止攀升,英国和美国的峰值为4.5%至5%,欧元区为3%至3.5%。但是,利率回落到零的几率很小。例如,美联储的理事们认为,利率在2023年结束时将高于5%,然后在较长时间内稳定在2.5%左右。

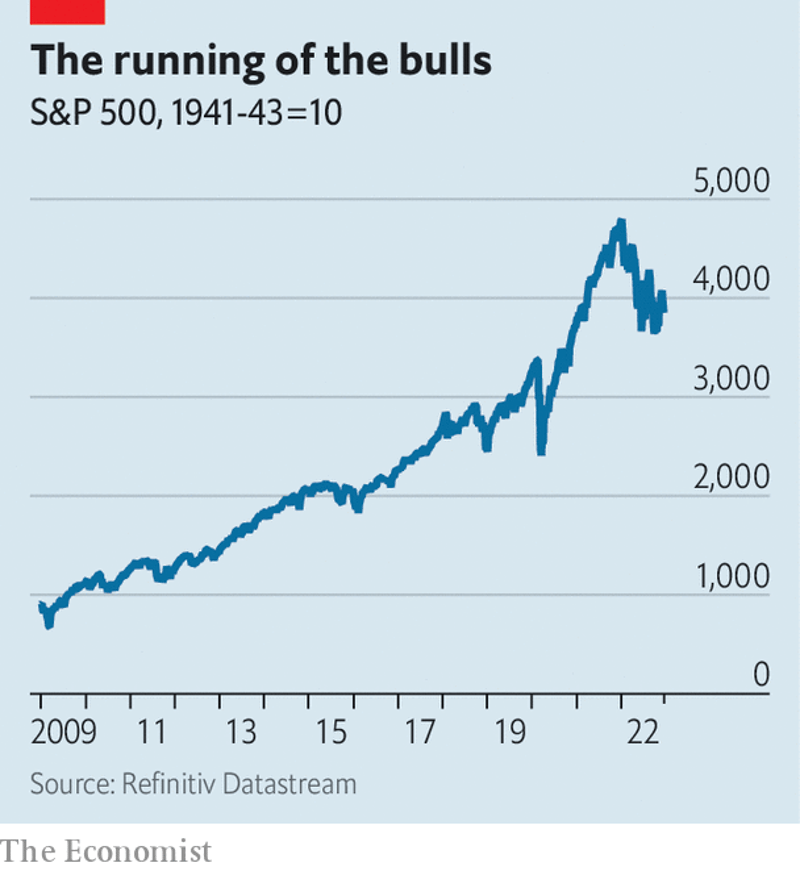

2022年也是如此。尽管结束的这次长牛已经比历史上大多数都要久,从2009年金融危机后的深渊一直到2021年底的高峰,美国主要股票的标准普尔500指数上涨了600%,上升过程中会出现中断,比如大流行病开始时的突然下跌,显得很戏剧性,但也是短暂的。今年的暴跌已经证明是持久的。标准普尔500指数在10月中旬下跌了四分之一,达到今年的最低点,目前仍下跌了20%,而且股票也不是唯一受到打击的资产类别。股价下跌的部分原因是利率上升,提高了债券的回报率,使风险较高的资产相比之下吸引力降低。同样的机制压低了债券价格,使其收益率与现行利率保持一致。由数据供应商彭博社编制的全球、美国、欧洲和新兴市场债券的指数,分别下降了16%、12%、18%和15%。无论价格是否进一步下跌,“一切皆牛市”已经结束了。在牛市的最后几年,资本不仅仅廉价,似乎也无处不在。各央行在金融危机期间为稳定市场而制定的量化宽松(QE)计划,在大流行中进入了超速状态。美国、英国、欧元区和日本的中央银行,共注入了超过110万亿美元的货币,以便于购入囤积政府债券等“安全”资产,并压低其收益。这将寻求回报的投资者推向市场中更具投机性的角落,让这些资产迅速膨胀。在2007年之前的十年里,美国公司每年发行1000亿美元的风险最高的高收益债券(俗称垃圾债券)。在2010年代,平均数字为2700亿美元。在2021年,它们达到了4860亿美元。今年,数字已经下降了四分之三。美联储和英格兰银行已经将他们的缩减债券购买的计划付诸实施,欧洲中央银行也正准备这样做。流动性正在流失,而且不仅仅是来自债务市场的高风险部分。2021年,企业的首次公开募股(IPO)打破了所有记录,在全球范围内筹集了6550亿美元。现在,美国的首次公开募股将迎来自1990年以来最不景气的一年。兼并和收购的价值也在下降,尽管幅度不大。对于价值投资者来说,牛市是一个令人沮丧的时期,他们寻找相对于基本收益或资产而言价格低廉的股票。低利率和QE驱动的冒险行为,使这种谨慎的方法彻底过时了。相反,增长型股票,那些与企业目前的收益(很多时候不存在的收益,企业是亏损的)相比,以高价承诺未来的爆炸性利润冲到了前面。从2009年3月到2021年底,MSCI的全球增长型股票指数飙升了6.4倍,是同等价值指数的两倍多。今年,利率上升扭转了局面。在利率为1%的情况下,为 了在十年后拥有100美元,你必须在今天的银行账户中存入91美元。廉价资金的结束缩短了投资者的视野,迫使他们宁愿选择眼前的利润而不是遥远的未来。增长型股票被淘汰了。那些认为加密货币除了赌博和可疑活动之外一无是处的人,不可能找到比FTX倒下更好的例子。这家加密货币交易所,据说是这个行业受人尊敬的成员。然而在11月,公司倒闭破产,约80亿美元的客户资金丢失。美国当局现在称这是一场“长达数年的大规模欺诈”,创始人班克曼-弗里德已被逮捕并面临刑事指控。如果罪名成立,他可能会在监狱中度过余生。FTX的衰落,标志着加密货币最新一次泡沫破裂。在2021年的高峰期,所有加密货币的市场价值几乎为3万亿美元,高于年初的近8000亿美元,此后又回落到8,000亿美元左右。与其他许多事情一样,这一事件的根源在于廉价、丰富的货币时代,以及所创造的随心所欲的心态。