文|黄绎达

文|黄绎达

编辑|郑怀舟

来源|36氪财经(ID:krfinance)

封面来源|IC Photo

3月31日,CXO(医药研发外包)龙头之一的康龙化成A股单日暴跌了14%,港股暴跌甚至接近18%。尽管从今年2月开始,康龙的股价一直在下行调整,但这公告业绩后的暴跌还是引发了市场热议。

康龙化成A股走势,资料来源:wind,36氪

康龙化成A股走势,资料来源:wind,36氪

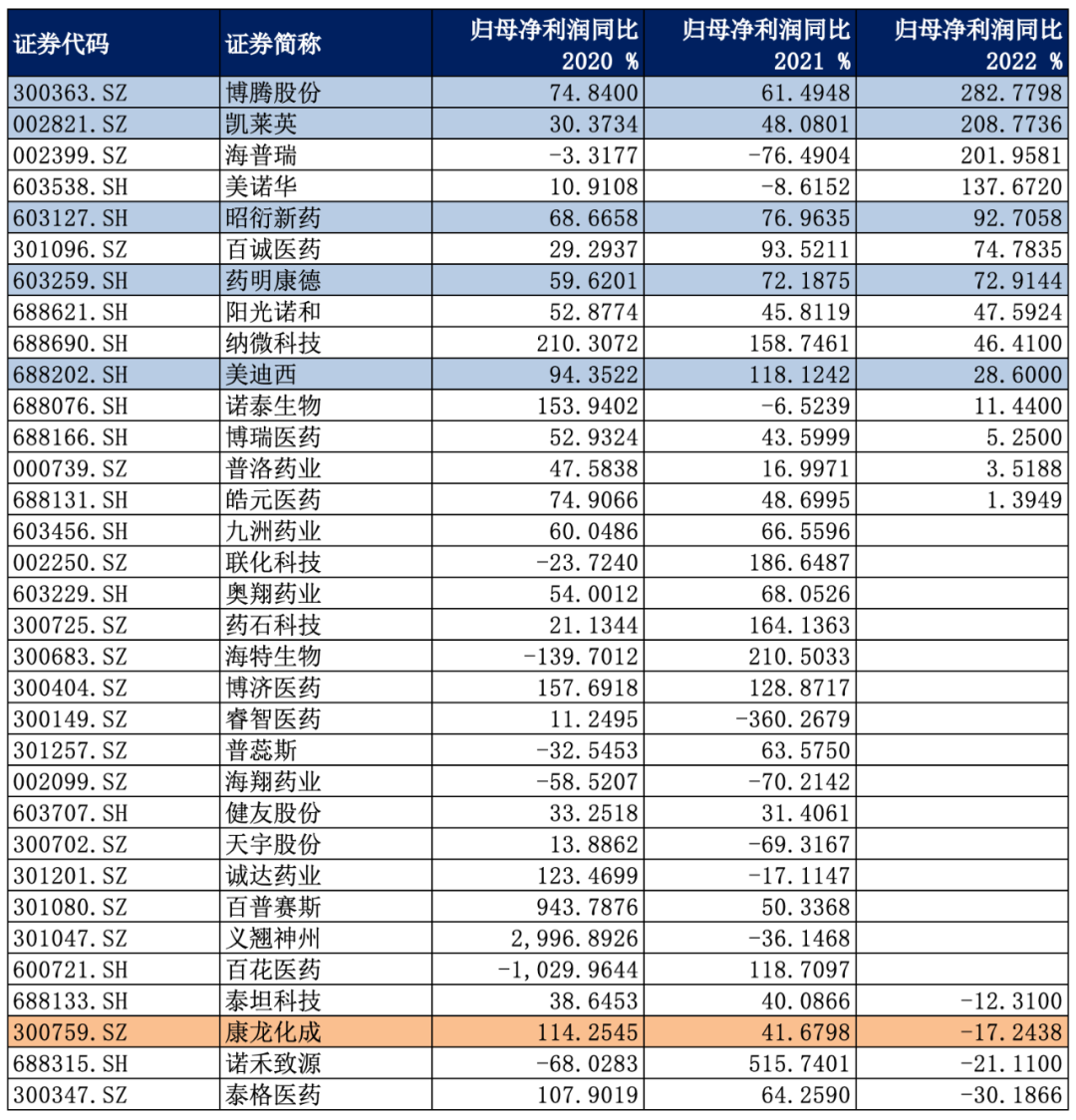

关于这次康龙暴跌的原因,首先是业绩远不及市场预期,财报数据显示,康龙22年在收入端保持接近40%同比增长的同时,归母净利润同比仅为-17.24%,不仅增收不增利、利润承压,而且业绩表现亦不如其他龙头。

其次,在披露财报的同一天,还公告了实控人与主要股东的减持计划,市场对其解读为大股东信心不足;再者,有报道对康龙溢价收购资产的行为大肆渲染,加剧了投资者对公司内控的担忧。

当上述诸多利空同时出现,投资者选择用脚投票。而从行业的层面来看,CXO的景气度还在持续,药明康德、昭衍新药、凯莱英等龙头企业的22年业绩就可以证明这一点,康龙在收入端表现也不差。

那么,是什么原因导致了康龙净利润承压?即便行业持续景气、业务模式确定性极高,为什么市场在当下对CXO的估值却始终给不上去呢?

行业持续高景气,康龙却为何业绩承压?

行业持续高景气,康龙却为何业绩承压?目前,已经公告22年业绩的CXO企业中,药明康德、博腾股份、凯莱英、昭衍新药等龙头的业绩都保持了高增长,但康龙的业绩却出现了负增长,作为业务上走一体化路线的“小康德”,这样的表现着实难以让市场满意。

主要财务数据反映出,康龙在22年增收不增利。其中,22年康龙实现收入102.66亿元,同比增长37.9%;同期毛利37.49亿元,同比增长40.3%;同期毛利率36.71%,同比小幅提升0.72pct;同期归母净利润13.75亿元,同比增长-17.24%。业务端,各项业务均保持了相对的高增长,总体的盈利能力也保持稳定。其中,实验室服务和CMC(小分子CDMO)合计收入占比接近85%,这两大核心业务在22年均保持了不错的增长势头,收入同比增幅都在百分之三四十。虽然康龙也在走一体化路线,临床CRO在22年的收入同比小幅高于核心业务,但收入占比只有14%,且毛利率也大幅低于核心业务,因此临床CRO对整体业绩的推动作用有限。相对较新的大分子业务(CGT)在22年收入不到2亿元,虽然到目前虽然尚未盈利,不过同期亏损5000万对公司业绩的拖累并不大。康龙的业务表现也在一定程度上证实了新药研发依然处于景气周期中,而导致其业绩承压的关键问题还是出在费用端,主要是管理费用的激增侵蚀了利润。康龙22年的管理费用为14.98亿元,同比增长了72.79%,财报的解释是人员数量和人工成本的相应增加。对于CXO企业,依照目前主流的FFS和FTE两种收费模式,扩大业务规模最直接的一个维度就是扩大科学家/技术人员的数量,尤其是临床前阶段。康龙22年研发、生产相关的技术人员/科学家为17406人,约占公司总人数的89%,相比21年增加了3951人,增幅29%。但是,康龙收入增长的速度大幅慢于人员扩张带来的工资支出的速度,这说明康龙人员数量的增长没能带来应有的业绩弹性。所以,工程师红利没能充分释放(人效问题),以及业务整合可能存在一些问题,是导致康龙目前业绩承压的核心原因之一。众所周知,药明康德、凯莱英、博腾等龙头22年的业绩暴增,很大程度上都仰赖于新冠药品的大订单。但是,康龙在同期的收入增长却比它们低了了不少,似乎康龙没有享受到大订单这个时代红利。CXO企业近年来收入同比

上述猜测并非没有来由,近年来康龙的财报决口不提接单的情况,甚至在业绩说明会上有投资者问及相关问题时,康龙依然守口如瓶。而凯莱英则大方的披露了大订单的具体规模,药明康德在业绩会也表示国内CXO的新冠订单都是源于自己的订单外溢。再看康龙自身的业务结构,虽然也是走一体化路线,但是相比于药明康德的业务漏斗,康龙的业务储备不及前者,且早期业务的比例明显更高,所以现阶段并不需要那么多用于生产放大的产能。目前康龙CDMO产能大幅落后于药明康德,故而在产能不足的情况下,康龙可能没有太多余力来承接大订单。抛开大订单,CDMO在商业化阶段将具备更大的业绩弹性,商业化项目数量是衡量CDMO业务成长性的关键指标。22年康龙CMC业务中商业化项目只有15个,同期药明康德D&M管线中商业化项目达到了50个,所以一体化项目漏斗的宽度与商业化阶段项目数量都决定了康龙CMC的业绩弹性会略逊一筹,何况药明康德还有大订单的加持。再谈康龙溢价收购资产的问题,其实不必什么大惊小怪,CXO龙头在近年来并购成风,在行业高景气、好需求持续的背景下,相比于费时费力的建设产能,收购可以让产能增加的更快,从而可以更快的释放需求来提升业绩弹性。而且像药明康德、康龙这种走一体化路线的企业,由于能够通过一站式服务做到前期项目向后期项目的转化,由此带来了更高的客户黏性。随着竞争烈度不断上升,一体化的CXO更有动力来抢产能以尽快完善自身的业务拼图。所以,在上述背景下,当被收购方已经很清楚收购方的交易逻辑,那么坐地起价似乎并不难理解。而且,药品的研发与生产一直都置于严格的监管之下,合规产能一直是稀缺资产,这是驱动溢价并购的另一重逻辑。 从科技到制造,CXO的估值重塑

从科技到制造,CXO的估值重塑

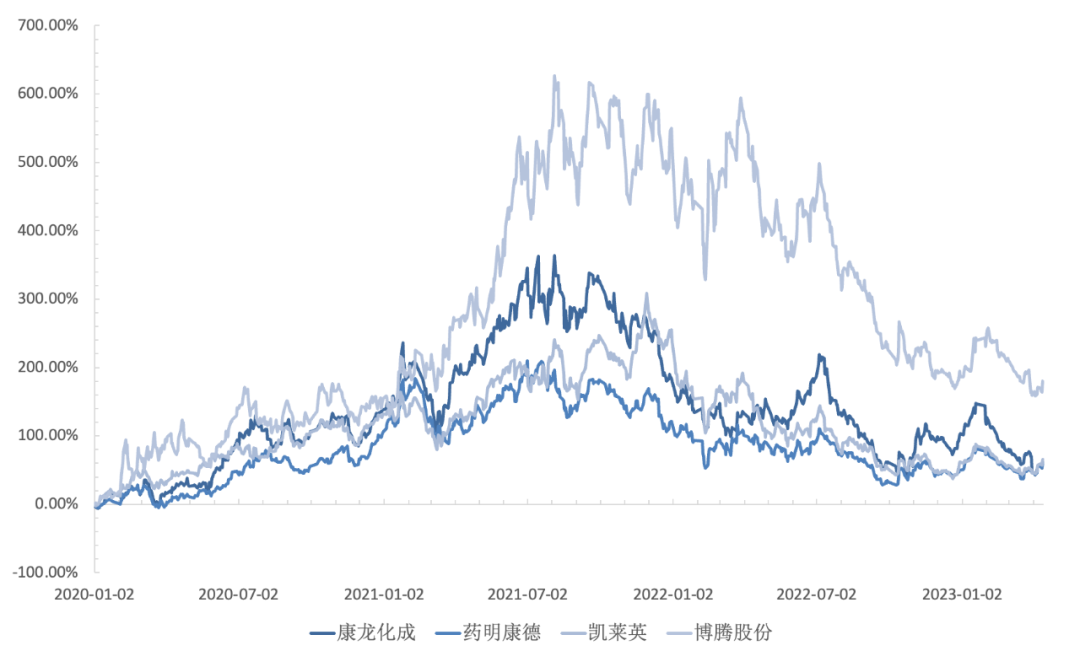

至于康龙大股东减持,尤其是股价低位减持,市场将其解读为信心不足很难说是否妥当仅。再看康龙的股价走势,今年4月初的低点几乎是20年5月末的水平,目前不到50倍的PE-TTM也是历史级的低位了。近年来,药明康德、凯莱英等CXO龙头的股价走势与康龙也是类似,19Q1行情启动,在21Q3前后达到峰值,然后一路向下、调整至今,偶有波段但之后跌的更深。估值方面,药明康德A股的PE-TTM最高时有180倍,康龙A股的PE-TTM最高也超过了150倍;如今药明康德已经不到30倍,凯莱英甚至不到20倍。

然而,在这两年股价估值双杀的同时,CXO的基本面本身却没有出现裂化,龙头们在21、22年的业绩大都表现不错,杀估值的关键其实是投资者对CXO这门生意认知发生了变化。在19Q1~21H1的CXO牛市阶段,市场之所以给CXO这么高的估值,主要的理由有三:1.黄金赛道,行业持续高景气,需求强劲,业绩增长有保障;2.CXO的业务模式确定性极高,所以对确定性给出了更高的溢价;3.作为新药创新的重要组成部分,对CXO的科技属性给出了更高的溢价;到了21Q3至今的估值下杀阶段,除了估值压力带来的调整外,上述三点中1与2都没有发生明显变化,甚至在大订单的加持下,受益企业的增长逻辑还因此被加强。问题则出在第3点上,即市场不再以科技股估值CXO,而是以制造业来为其估值。这么说来是CXO不具备科技属性了吗?并非如此,作为新药研发的重要组成部分,CXO从业务内涵上始终是科技属性拉满、技术壁垒极高,是医药行业中科技的典型代表。然而,在业务模式上,主流的FFS和FTE这两大收费模式,赚取的都是约定好费率的外包服务费,不承担研发的风险,所以是CXO通过输出科技属性浓厚的研发/生产服务来赚制造业的钱。既然是赚制造业的钱,在好需求下,业务规模增长的关键是产能的扩张,技术人员的数量是衡量CXO产能的核心维度,这些技术人员中包含大量博士学位的科学家。因此,可以看到药明系、康龙等龙头的科学家人数每年都会有大幅增长,刚好康龙22年在人效上出了些问题导致了利润增长承压。当市场对CXO的业务模式有了更加深刻的认知后,尤其是承担了一定研发风险的里程碑收入与风险共担模式尚未成为主流,那么CXO企业的业绩只能保障确定性,无法给出更大的弹性,市场自然要对CXO重新估值。CXO的估值重塑一定程度上也包含了大订单的影响,大订单的影响有多大,看凯莱英近两年的业绩就可以知道。22年2月,凯莱英披露的一单订单金额为35.42亿元,约占21年收入的76%。由于市场会担心大订单之后的业绩断层,同时大订单也price in在之前的股价中,所以市场预期的提前透支,叠加未来一段时间业绩负面,加剧了CXO股价与估值的双杀。往后看,CXO凭借行业的长期景气与自身业务模式带来的高确定性,在大订单的基数抹平后,依然可以保持较高的业绩增速,所以这个节奏目前对康龙来说却是个利好。但是,以市场目前对CXO的认知,不再会有高估值,仅靠业绩来支撑股价,在A股的大环境中,也很难再看到20、21年CXO牛市的盛景。*免责声明:

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。点击下方图片加入【智氪VIP】知识星球,即可免费阅读更多36氪付费文章。

【智氪VIP】 正在招募知识星球内测用户,首批内测用户有机会获得6折年卡会员哦~点击上方图片链接加入吧!

2.享受会员专属服务:找研报+专家问答+每日精选资讯+会员专属文章

👇🏻 真诚推荐你关注 👇🏻

来个“分享、点赞、在看”👇

来个“分享、点赞、在看”👇

文|黄绎达

康龙化成A股走势,资料来源:wind,36氪

从科技到制造,CXO的估值重塑