文|范亮

编辑|丁卯

去年年底的网红股“通润装备”,其股价在今年年初轰轰烈烈地从20元冲高到32元以后,就迅速跌落神坛,在投资者们的一片哀嚎声中,又回到了20元的水平。在投资过程中,我们会经常看到一句话“买卖一体,盈亏同源”,讲的是驱动公司股价上涨和下跌的,往往是同一个事件和因素。2022年11月,通润装备发布重大资产重组公告,拟将一项光伏逆变器资产装入上市公司体内。要知道,在整个新能源产业链中,论估值,只有一个环节曾经做到拳打半导体、脚踢大数据。这个环节就是——光伏逆变器。由于光伏产生的电流是直流电,但并网需要交流电,于是用于电流转换的逆变器就成了光伏行业的刚需品。凭借极低的价格和优质的服务,阳光电源、华为、锦浪科技等几家中国逆变器企业横扫全球市场,充分吃到了光伏产业爆发的红利。在优质的基本面助推下,2020-2021年间,国内逆变器上市公司的市盈率一度超过了200倍,其中,龙头股阳光电源的市值更是摸到了2000亿的门槛。因此,“沾上了”逆变器的光,通润装备毫不犹豫就开启了涨停之路,市值也从约30亿一度摸到百亿门槛。然而,狂欢过后,随着光伏板块整体的回调,冷静下来的投资者发现:这项逆变器资产,可能没有想象中那么“香”。这次重大资产重组,似乎也并不是诚意满满。

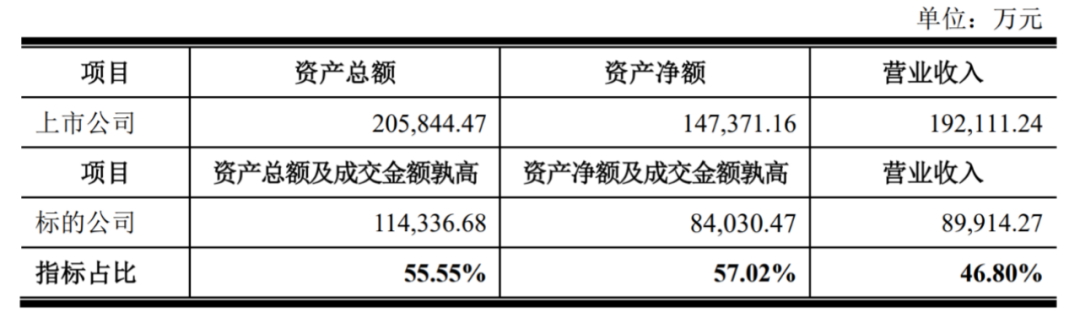

不肯承认的变相借壳具体来看,通润装备的这场重大资产重组,主要包含两项重要的交易环节:一是通润装备原控股股东将其持有的约30%的股权转让给另一家A股上市公司正泰电器;二是通润装备在转让股份的同时,收购正泰电器旗下的逆变器资产正泰电源。相信众多投资者在看到通润装备的重组公告,第一反应就是正泰电器要将逆变器资产借壳上市。但是,通润装备却反复强调这次的重组只是普通的重大资产重组,而非借壳上市。于是,深交所在关注函中发出灵魂一问,要求通润装备列举数据说明公司是否存在变相规避借壳上市。众所周知,重大资产重组和借壳上市实际上是属于递进的概念。简单来说,上市公司购买或出售资产,导致公司的总资产、营业收入、净资产中的任意一项财务数据变动超过50%,就构成重大资产重组。一旦构成重大资产重组,那么这项交易就需要接受监管机构的核查。在重大资产重组的基础上,如果上市公司的总资产、营业收入、净资产等其中的任意一项财务数据变动超过100%,且上市公司的实控人发生变化的,就会触发借壳上市。一旦达到借壳上市标准,那么这项交易就需要以IPO的标准接受监管机构的核查。所以,简单来说,就是借壳上市是重大资产重组基础上的进一步升级操作,且借壳上市面对的核查标准要远远严于普通的重大资产重组。从交易实质来看,通润装备收购逆变器资产后,其总资产、净资产、营业收入的变动比例均未超过100%。因此,如果单从数据标准来看,此次交易确实没有达到借壳上市的标准。但考虑到此前正泰电器分拆分布式电站正泰安能寻求单独上市、以及资本市场对重组的态度,本次正泰电器与通润装备的交易,确实存在借壳上市的动机。通润装备实际上就是正泰电器精心挑选的壳资源,为什么这么说?首先,通润装备的资产、营收均足够高,可以帮助正泰电源变相规避“借壳上市”的监管。其次,通润装备的主营业务钣金业务,还与逆变器业务有一定的协同作用。

不肯承认的变相借壳具体来看,通润装备的这场重大资产重组,主要包含两项重要的交易环节:一是通润装备原控股股东将其持有的约30%的股权转让给另一家A股上市公司正泰电器;二是通润装备在转让股份的同时,收购正泰电器旗下的逆变器资产正泰电源。相信众多投资者在看到通润装备的重组公告,第一反应就是正泰电器要将逆变器资产借壳上市。但是,通润装备却反复强调这次的重组只是普通的重大资产重组,而非借壳上市。于是,深交所在关注函中发出灵魂一问,要求通润装备列举数据说明公司是否存在变相规避借壳上市。众所周知,重大资产重组和借壳上市实际上是属于递进的概念。简单来说,上市公司购买或出售资产,导致公司的总资产、营业收入、净资产中的任意一项财务数据变动超过50%,就构成重大资产重组。一旦构成重大资产重组,那么这项交易就需要接受监管机构的核查。在重大资产重组的基础上,如果上市公司的总资产、营业收入、净资产等其中的任意一项财务数据变动超过100%,且上市公司的实控人发生变化的,就会触发借壳上市。一旦达到借壳上市标准,那么这项交易就需要以IPO的标准接受监管机构的核查。所以,简单来说,就是借壳上市是重大资产重组基础上的进一步升级操作,且借壳上市面对的核查标准要远远严于普通的重大资产重组。从交易实质来看,通润装备收购逆变器资产后,其总资产、净资产、营业收入的变动比例均未超过100%。因此,如果单从数据标准来看,此次交易确实没有达到借壳上市的标准。但考虑到此前正泰电器分拆分布式电站正泰安能寻求单独上市、以及资本市场对重组的态度,本次正泰电器与通润装备的交易,确实存在借壳上市的动机。通润装备实际上就是正泰电器精心挑选的壳资源,为什么这么说?首先,通润装备的资产、营收均足够高,可以帮助正泰电源变相规避“借壳上市”的监管。其次,通润装备的主营业务钣金业务,还与逆变器业务有一定的协同作用。 重组后通润装备财务指标变动情况

重组后通润装备财务指标变动情况

对通润装备这项壳资产,正泰电器自然也是十分喜爱。在这场重组交易中,正泰电器做出了不小的让步。例如,在对赌协议中,正泰电器对通润装备的原控股股东,设置了极容易达到的业绩承诺:未来三年,通润装备每年仅需要实现6000万的归母扣非净利润。但实际上,2019-2021年,通润装备的归母扣非净利润基本维持在1.3-1.5亿元。

那么,正泰电器为什么要精心布局,规避借壳上市的监管?答案可能是,正泰电源扛不住监管机构在借壳上市标准下的严格审查。

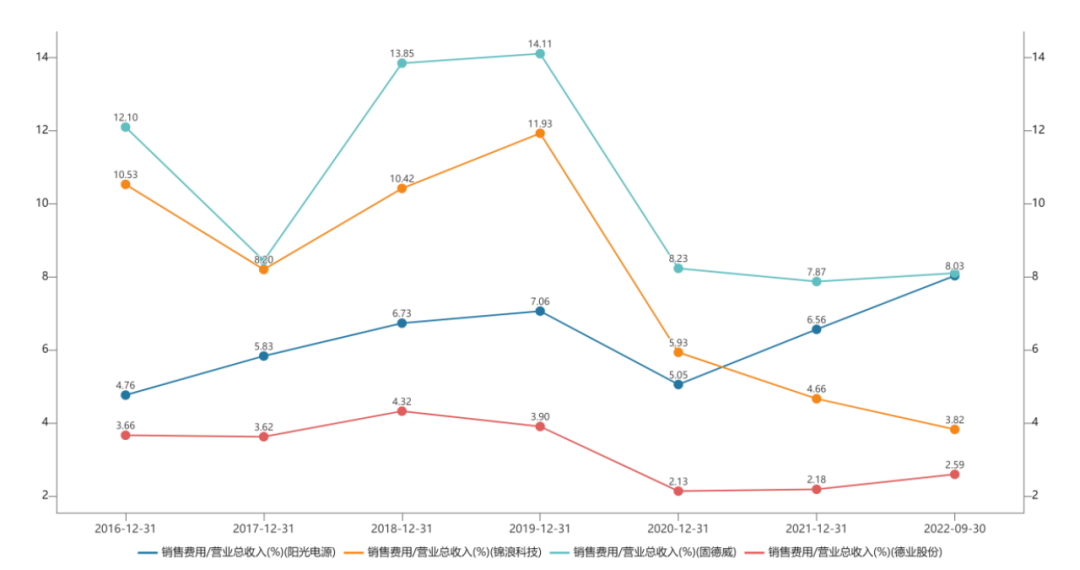

拿不出手的逆变器资产逆变器的运行状态决定了整个光伏电站的发电效率。因此,电站运营商对逆变器企业的售后服务相当看重。而国内的逆变器企业在前期打拼海外市场时,不仅售价做到了不到海外价格的一半,而且还投入了大量的销售费用用于销售渠道和服务渠道的建设。例如,国内的逆变器新秀锦浪科技和固德威,在2016-2019年间的平均销售费用率均在10%以上。2020年全球光伏市场爆发后,锦浪科技、固德威等企业前期在销售渠道方面的布局开始收获果实,两家公司的营业收入保持强劲增长的同时,销售费用率也开始下降。

拿不出手的逆变器资产逆变器的运行状态决定了整个光伏电站的发电效率。因此,电站运营商对逆变器企业的售后服务相当看重。而国内的逆变器企业在前期打拼海外市场时,不仅售价做到了不到海外价格的一半,而且还投入了大量的销售费用用于销售渠道和服务渠道的建设。例如,国内的逆变器新秀锦浪科技和固德威,在2016-2019年间的平均销售费用率均在10%以上。2020年全球光伏市场爆发后,锦浪科技、固德威等企业前期在销售渠道方面的布局开始收获果实,两家公司的营业收入保持强劲增长的同时,销售费用率也开始下降。 逆变器企业销售费用率最终,在国内低廉的制造成本、出口退税、前期布局好的销售网络等多重因素的助力下,逆变器企业的净利率普遍可以维持在10%以上。阳光电源在剔除低毛利的电站建设业务后,实际上也拥有非常高的利润率表现。

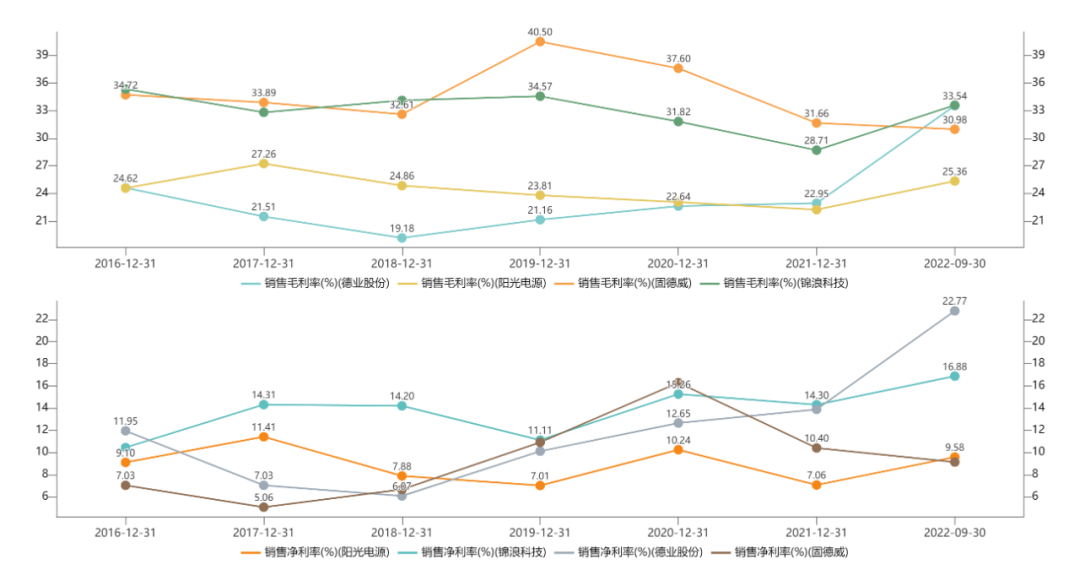

逆变器企业销售费用率最终,在国内低廉的制造成本、出口退税、前期布局好的销售网络等多重因素的助力下,逆变器企业的净利率普遍可以维持在10%以上。阳光电源在剔除低毛利的电站建设业务后,实际上也拥有非常高的利润率表现。 逆变器企业毛利率、净利率情况

逆变器企业毛利率、净利率情况

资料来源:Wind、36氪整理

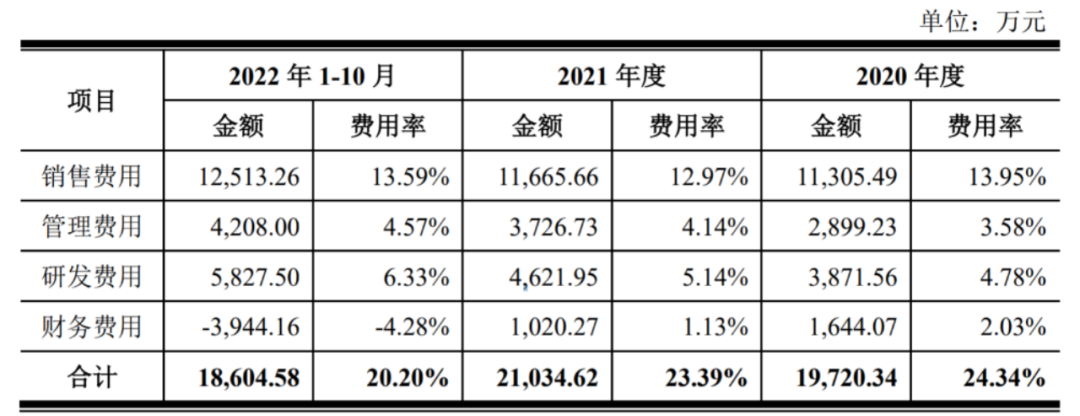

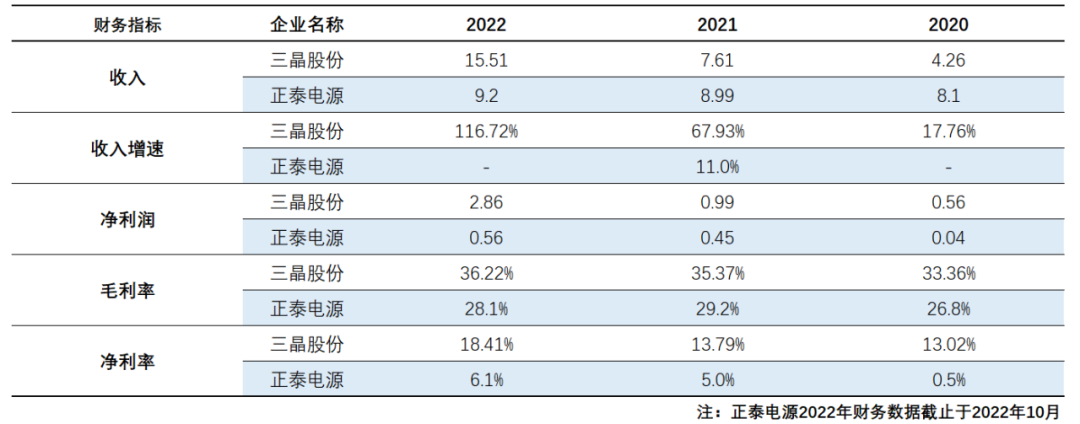

根据通润装备重大资产购买预案书,首先在收入方面,正泰电源光伏逆变器业务2020/2021/2022年10月的营业收入分别为7.69/8.9/9.1亿元,加上少量的储能变流器业务收入后,正泰电源2020/2021/2022年10月的总营入分别为8.1/8.99/9.2亿元,其中约70%+销往海外。不难看出,在国内逆变器新秀2020-2022年间开始收获果实——营业收入不断飙升的背景下,正泰电源近三年的营收却几乎没有增长。不仅如此,在正泰电源几乎没涨的营收中,还有相当一部分来源于母公司正泰电器的支持。2020/2021/2022年10月,正泰电器一直是正泰电源的第一大客户,且对应的营业收入达到1.4/2.8/2.2亿元。如果剔除掉正泰电器的营业收入,正泰电源2021年的逆变器收入甚至处于下滑状态。其次,在盈利能力方面,尽管正泰电源近几年的毛利率基本维持在28%左右,略低于阳光电源、锦浪科技等海外厂商,但同期的净利率却只有0.46%/5.01%/6.09%,远低于海外各大逆变器厂商。正泰电源毛净利率远低于同业的原因,主要来自过高的销售费用率。公司披露,2020/2021/2022年10月,正泰电源的销售费用率高达13.95%/12.97%/13.59%。 正泰电源期间费用情况

正泰电源期间费用情况资料来源:公司公告,36氪整理

可以推测到的是,公司销售费用率如此之高的主要原因,大概率是前期海外销售和服务渠道建立不完善,导致光伏市场爆发后产品失去竞争力,才急忙投入资源补充渠道短板。至少从近几年的收入情况来看,正泰电源投入的大量销售费用,只能勉强维持逆变器收入不跌,并没有起到很好的效果。微涨的营业收入加上低于同业的净利率,这意味着,正泰电源的估值,首先在成长性和盈利能力方面就要砍一刀。另外,从资产质量来看,正泰电源似乎也不太达标。数据显示,截止2022年10月,在正泰电源经评估后14.94亿元的总资产中,仅存货一项就占了6.52亿,其次应收账款又占了3.58亿。而从资产运营能力来看,正泰电源2021年存货周转率仅1.83,应收账款周转率仅4.64。这个运营水平同样远低于其他厂商。例如,锦浪科技2021年存货周转率为2.68,应收账款周转率则为8.36;固德威存货周转率为3.03,应收账款周转率为11.68。面对种种财务指标均弱于同业,同时还有与大股东之间的大额关联交易,正泰电源如果是“真”借壳上市的话,恐怕是要被监管问询扒一层皮。可以说,正是出于对正泰电源的不自信,才使得正泰电器精心设计了这场“是不是借壳”的大戏。换个角度而言,如果正泰电器对正泰电源的基本面有信心,最好的做法其实是分拆上市。因为,分拆上市可以让正泰集团最大限度地持有对正泰电源的股权,享受估值溢价。但是将正泰电源装入通润装备中以后,正泰电器只能间接持有正泰电源约30%的股权,持股比例被大大稀释。

值不值得参与?作为二级市场的投资者,面对这项交易到底值不值得参与?从相对估值的角度来看,目前万得光伏逆变器指数的PE-TTM约为60倍,而不少光伏逆变器企业2023年的动态市盈率已经回落至30倍左右。这意味着,经过两年的业绩消化,逆变器板块的估值已经逐步开始恢复合理,而随着光伏行业未来增速的放缓,逆变器企业已经很难像从前一样享受动辄百倍的市盈率。如果给予正泰电源同样60倍的滚动市盈率,考虑到公司2022年滚动净利润约为0.7亿左右,在这个市盈率水平下,正泰电源的估值大概在42亿左右。从同业对比来看,目前A股市场也有一家体量与正泰电源接近的逆变器企业——三晶股份正在冲击主板上市。而三晶股份的营收增速、盈利能力均远强于正泰电源,这家公司在主板上市给出的市盈率水平约为20倍,初始市值约为50亿元。考虑到正泰电源的基本面情况还要弱于可比公司,且逆变器行业的估值已经开始逐步恢复合理水平,因此我们认为,公司若单独上市大概率达不到60倍的市盈率,因此42亿基本是公司现有估值的天花板。其次,再回到通润装备,公司原有业务的市值水平约为30亿左右,再加上正泰电源的最高估值,合计市值最高在72亿左右,与公司目前在二级市场的估值已经非常接近。综合来看,目前的通润装备已经反映出市场乐观预期下的估值水平。在这种状态下,如果投资者想进场从通润装备身上挣一笔钱,恐怕承受的风险要远高于预期收益。

值不值得参与?作为二级市场的投资者,面对这项交易到底值不值得参与?从相对估值的角度来看,目前万得光伏逆变器指数的PE-TTM约为60倍,而不少光伏逆变器企业2023年的动态市盈率已经回落至30倍左右。这意味着,经过两年的业绩消化,逆变器板块的估值已经逐步开始恢复合理,而随着光伏行业未来增速的放缓,逆变器企业已经很难像从前一样享受动辄百倍的市盈率。如果给予正泰电源同样60倍的滚动市盈率,考虑到公司2022年滚动净利润约为0.7亿左右,在这个市盈率水平下,正泰电源的估值大概在42亿左右。从同业对比来看,目前A股市场也有一家体量与正泰电源接近的逆变器企业——三晶股份正在冲击主板上市。而三晶股份的营收增速、盈利能力均远强于正泰电源,这家公司在主板上市给出的市盈率水平约为20倍,初始市值约为50亿元。考虑到正泰电源的基本面情况还要弱于可比公司,且逆变器行业的估值已经开始逐步恢复合理水平,因此我们认为,公司若单独上市大概率达不到60倍的市盈率,因此42亿基本是公司现有估值的天花板。其次,再回到通润装备,公司原有业务的市值水平约为30亿左右,再加上正泰电源的最高估值,合计市值最高在72亿左右,与公司目前在二级市场的估值已经非常接近。综合来看,目前的通润装备已经反映出市场乐观预期下的估值水平。在这种状态下,如果投资者想进场从通润装备身上挣一笔钱,恐怕承受的风险要远高于预期收益。 正泰电源、三晶股份对比

正泰电源、三晶股份对比*免责声明:

本文内容仅代表作者看法。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

36氪旗下官方公众号

👇🏻 真诚推荐你关注 👇🏻

重组后通润装备财务指标变动情况

逆变器企业毛利率、净利率情况