文|黄绎达

编辑|郑怀舟

来源|36氪财经(ID:krfinance)

封面来源|视觉中国

近期,作为医药板块黄金赛道CXO龙头们接连出现问题,尤以康龙化成业绩暴雷、药明康德业绩降速为典型事件。反映在二级市场上,无论是康龙还是药明,都带崩了财报披露次日CXO板块的市场行情 ,彼时的下杀可谓相当惨烈。与此同时,以投资医药成名“公募一姐”葛兰正好又重仓了这几个CXO龙头,而再从基金净值表现来看,葛兰也确实没能躲过今年Q1这波惨烈的财报行情,再加上其他一些路边社消息,让葛兰“又又又又又亏钱了”再次成为热门话题。图:中欧医疗健康C净值表现 资料来源:wind,36氪当然了,“公募一姐”的基金持仓情况不能与公募基金整体的医药持仓划等号,随着进入了5月,A股今年Q1的财报季暂告一段落,公募基金也披露了Q1的全部持仓,医药持仓的变动对关注医药板块的投资者则具有相当的参考性。那么,公募医药持仓在今年Q1都发生了哪些变化?这些变化背后的逻辑又是什么呢?

公募医药持仓的变化与逻辑

公募医药持仓的变化与逻辑

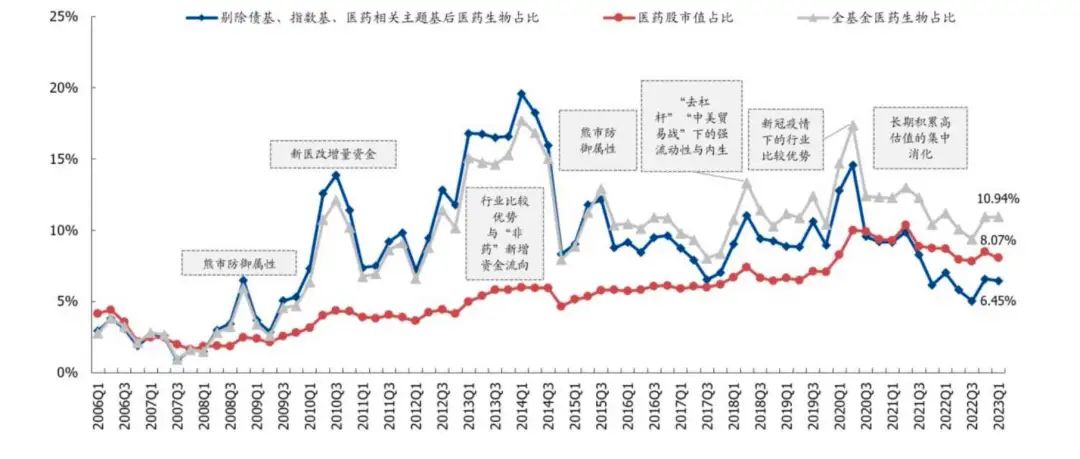

在回顾公募基金医药持仓之前,先简单的回顾下医药板块的表现。医药板块整体在经历了22年前三个季度的大调整之后,估值也跌倒了足够低,安全边际带来的配置价值凸显。进入Q4后,估值低位叠加全面放开后的经济复苏强预期,医药板块亦跟随大盘反弹。这一轮反弹大约持续了3个月,从22年11月到23年1月。因此,23Q1中的医药板块包含了1个月的上涨与之后连续2个月的调整。正是因为2、3月间的连续调整,导致医药板块在Q1跑输大盘,进而导致了A股医药股市值占比的环比小幅减少。数据显示,截至23年3月末,A股中医药市值占比约8%,环比减少了不到0.5pct。

图:申万医药生物指数走势 资料来源:wind,36氪上一轮医药板块之所以能够跟随大盘反弹,主要是因为估值已经足够便宜,所以才重回投资者视野。除了中药明显受政策利好外,其他子行业的基本面变化不大,即便预期随全面放开而发生改变,也都price in在之前小行情的股价里了。而2、3月间医药板块之所以调整,还是因为整体的基本面变化不大,同时经济弱复苏中预期兑现显然慢于股价走势。还有一个重要原因是ChatGPT的横空出世,AI概念带火了TMT板块,盘面上随着AI抽水,资金大量涌向TMT,医药板块亦因此承压。再看公募基金在今年Q1的医药持仓,医药约占整体公募基金仓位的10.9%,环比下降0.2pct。其中,医药基金几乎是满仓状态,同期医药仓位占比约92%,环比上升不到0.1pct;非医药主题的主动管理型基金的医药仓位约6.5%,环比下降了0.2pct。

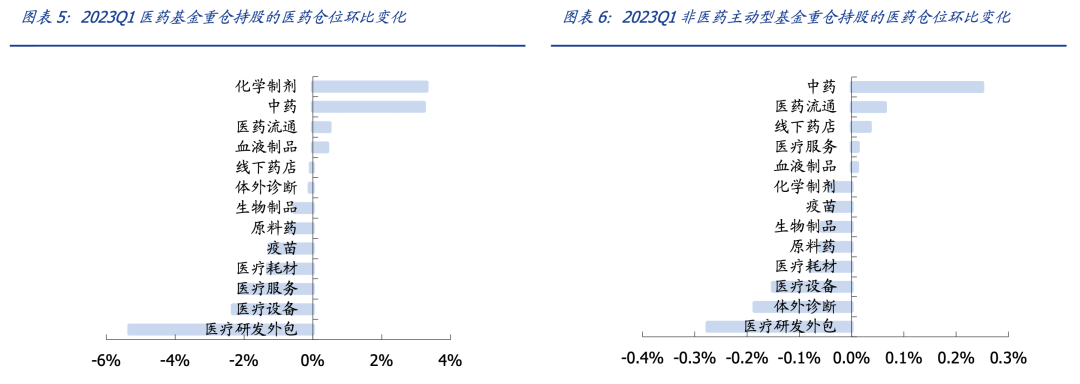

图:公募基金医药仓位的变动情况 资料来源:国盛证券,36氪医药基金受限于主题限制,若保持不发生策略漂移,无论市场好坏都只能配置医药。在主题限制+市场下行时,寻找Alpha格外困难,轻仓或者空仓固然是好的防守策略,但却不太适用于公募基金。这是由于国内基民中以短期投资者为主,对赚钱效应格外关注,而轻仓/空仓状态下通常赚钱能力不足,自然很快就能感受到来自投资者的压力。再则是那些管理规模巨大的基金产品,比如文首提到的中欧医疗健康,巨大的规模导致调仓的难度本身就不小。公募基金整体和非医药主动基金的医药仓位都在Q1小幅下滑,首先与医药板块市值的变化有关。再看整体10%的仓位占比说明医药仍然是公募的重仓板块,参考近3年的仓位变化,公募目前依然重仓医药的最大理由还是估值足够便宜、安全垫厚实,即可以作为底仓,又期望未来能赚到估值修复的钱。相比之前的仓位占比变动情况,医药仓位在Q1环比下滑的幅度很小,除了估值便宜外,也与公募的策略选择有关。从细分板块的情况来看,公募在Q1主要加仓了中药和仿转创,主要减仓了CXO。 图:公募基金重仓医药子版块的仓位环比变化 资料来源:wind,36氪公募重仓中药的理由再简单不过,其一是中药传承是近年来政策扶持的主要方向,直接导致了中药预期的逆转,一跃从六大子行业(申万)中的垫底地位,变成了医药里的香饽饽;其二,今年Q1中特估风潮劲吹,中药里的央企、国企占比较高。所以,公募加仓中药属于顺势而为。再看公募加仓仿转创的逻辑,仿制药受带量采购影响,业绩一落千丈,以量换价的逻辑确定性很低,即便业绩基数已经下来,但政策影响下局面依然复杂,所以仿制药的前景整体被看空。对于仿制药企的转型,一方面是加大成本控制,比如原料药-制剂一体化,另一方面则是转型创新药。随着全面放开,经济进入弱复苏阶段,国内创新药的投融资环境也随之转暖,对仿转创的预期构成利好。而且之前受政策、业绩、市场情绪等多方面影响,不少仿制药的估值已经被杀到了地板。因此,公募增持仿转创,一方面是博弈预期,另一方也是考虑到安全边际足够。关于公募大幅减仓CXO是个有趣的话题,CXO龙头的业绩雷都发生在Q1之后,但市场对CXO的业绩实则是早有预期。当疫情结束,新冠大订单也会退出历史舞台,即便新药研发保持景气,但大订单带来的业绩基数问题与后续的需求悬崖,都会导致CXO在今年业绩至少出现降速。

图:公募基金重仓医药子版块的仓位环比变化 资料来源:wind,36氪公募重仓中药的理由再简单不过,其一是中药传承是近年来政策扶持的主要方向,直接导致了中药预期的逆转,一跃从六大子行业(申万)中的垫底地位,变成了医药里的香饽饽;其二,今年Q1中特估风潮劲吹,中药里的央企、国企占比较高。所以,公募加仓中药属于顺势而为。再看公募加仓仿转创的逻辑,仿制药受带量采购影响,业绩一落千丈,以量换价的逻辑确定性很低,即便业绩基数已经下来,但政策影响下局面依然复杂,所以仿制药的前景整体被看空。对于仿制药企的转型,一方面是加大成本控制,比如原料药-制剂一体化,另一方面则是转型创新药。随着全面放开,经济进入弱复苏阶段,国内创新药的投融资环境也随之转暖,对仿转创的预期构成利好。而且之前受政策、业绩、市场情绪等多方面影响,不少仿制药的估值已经被杀到了地板。因此,公募增持仿转创,一方面是博弈预期,另一方也是考虑到安全边际足够。关于公募大幅减仓CXO是个有趣的话题,CXO龙头的业绩雷都发生在Q1之后,但市场对CXO的业绩实则是早有预期。当疫情结束,新冠大订单也会退出历史舞台,即便新药研发保持景气,但大订单带来的业绩基数问题与后续的需求悬崖,都会导致CXO在今年业绩至少出现降速。当康龙在1月底的业绩预告显示业绩负增长后,经推测虽然不是大订单导致的,但在情绪上也直接带崩了CXO板块。而且,即便公募在Q1大幅减持了CXO,CXO依然是公募第一大重仓的医药子版块,当预期负面再遭遇持仓压力,公募做出相应调整也很好理解。

关于公募调仓的一些思考

从基本面来看,即便是今年预期负面的CXO,其实质地并不差,除却短期预期的影响,市场对其估值的变化更多的是反映了价值的再认识,即从一开始的科技股,到目前主要以制造业为其估值。负面预期里的CDMO,所谓科技属性、合规产能统统被市场所忽略,形象的说现在CDMO的估值基本上跟化工股差不多了。

很难说市场对医药价值的再认识是不是走偏了,回顾过去几年对医药板块的价值发现,有一个逐步从下游渗透到上游的趋势,甚至市场为非常上游的生命科学服务也一度给出过极高的估值,这一趋势的背后是投资者总想在医药这个有门槛的板块里试图发现新的价值。

但是对于制药行业,无论是以精细化工为基础小分子,还是以生命科学为基础的大分子,都具备相对成熟的产业链,所以价值发现的本身似乎不应该仅仅是聚焦某个在市场看来的新鲜领域,而是更应该关注创新本身。从长期来看,仿转创正是基于这一思维,对于预期不佳的仿制药企确实需要创新药来实现蜕变,创新药的兑现也的确是个长期工程。

再看医药板块的明星个股,持有基金数量增幅前5的标的有:恒瑞医药、长春高新、华润三九、太极集团、康缘药业。

恒瑞作为国内创新药的旗帜,持有基金数量的增加,表明了当国内创新药投融资环境转暖,市场也观察到了这一变化;同时也是投资者从基本面出发,随着经济预期转暖,疫情影响的终结,集采、诊疗量下滑等利空逐步消散,好预期下恒瑞的业绩修复也正在轨道上。

值得注意的是,创新始终是医药行业前进的源动力,但是相比利润丰厚的北美市场,我国以医保为主要支付方的支付结构必然驱动创新药降价,这也将长期影响创新药企的业绩预期。

长春高新的生长激素具有浓厚的消费属性,所以当疫情不在、消费场景回归,对这些标的的业绩构成利好,而这一逻辑亦可以发散到消费医疗领域。

华润三九、太极集团、康缘药业这三个都是中药,政策扶持逆转了中药的预期,中特估则进一步强化了好预期,这也再次证明了政策是影响医药行业发展的核心力量之一。因此,顺政策而为才是投资医药板块的正确打开方式之一。

点击下方图片加入【智氪VIP】知识星球,即可免费阅读更多36氪付费文章。

【智氪VIP】 正在招募知识星球内测用户,首批内测用户有机会获得6折年卡会员哦~点击上方图片链接加入吧!

2.享受会员专属服务:找研报+专家问答+每日精选资讯+会员专属文章3.领取智氪VIP年卡专属优惠券

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

36氪旗下官方公众号

来个“分享、点赞、在看”👇

公募医药持仓的变化与逻辑